Блог им. mihaylets |Стоит ли полностью выходить из технологических компаний?

- 09 сентября 2020, 12:20

- |

Ниже приведу несколько графиков, которые помогут разобраться в этом вопросе. Начнем с того, что мы имеем. После кризиса 2008 года доходность технологического сектора почти в три раза превысила доходность широкого рынка. Причем последнее движение напоминает экспоненциальный рост, что может предвосхищать начало снижения, как это было после бума доткомов в 2000-ые. Но тогда мы получили затяжной кризис на фондовом рынке, который сейчас практически невозможен за счет действий ЦБ, и оценки компаний, по которым тогда торговался этот сектор, были значительно выше текущих уровней.

Но технологический сектор не однородный, его можно разделить на две категории, компании гиганты, с хорошим балансом и уверенной прибылью, и компании «идеи», которые пока только обещают инвесторам золотые горы.

По первой категории существует большая конкуренция среди инвесторов. Это такие компании как Amazon, Apple, Microsoft, Alphabet и т.д. Если цена на эти компании начнет сильно падать, то инвесторы выстроятся в очередь, чтобы увеличить их долю у себя в портфеле, поэтому надеяться, что их можно будет купить в ближайшие годы по сильно более низким ценам, чем сейчас, я бы не стал.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. mihaylets |Тесла хочет привлечь $5млрд в виде дополнительного размещения акций (SPO)

- 01 сентября 2020, 17:09

- |

Вышла новость, что Тесла, с целью улучшить свой баланс и снизить долговую нагрузку, решила привлечь $5млрд путем дополнительной продажи акций. Выглядит логично.

Но еще более логичным выглядит вот что. Недавно смотрел интервью одного из основателей QIWI, где он рассказывал, как они выходили из бизнеса после IPO. Когда цена на акции начала стремительно расти, один из партнеров пришел и сказал: «Ребята, мы столько не проживем». Речь шла о том, что акции в моменте торговались при P/E 96. И было очень логично продавать перегретый актив при такой оценке, что герой интервью и сделал.

Напомню, что Tesla торгуется при P/E 1300, и, невзирая на это, акции раскупают как горячие пирожки.

P.S.: а вот чарт QIWI

Авторский Telegram канал по инвестициям.

Блог им. mihaylets |Как сплит акций Тесла (Tesla) увеличил капитализацию на $51 миллиард? Маск стал богаче Цукерберга.

- 01 сентября 2020, 09:22

- |

Вчера акции Тесла выросли на 10% за один день, что прибавило в капитализации компании $51млрд. Почему так произошло? Кто сейчас покупает акции Тесла и почему? Как Маск стал третьим самым богатым человеком в мире и кто готов заплатить ему еще $50 миллиардов? Обо всем этом и не только в свежем видеоролике.

( Читать дальше )

Блог им. mihaylets |Технический анализ по чистому графику. SP500, Золото, Евро, Bitcoin, Нефть, Газ, Tesla, Amazon

- 20 августа 2020, 10:50

- |

Как анализировать рынки без лишних «костылей», без разукрашивания графиков и хитрых технических уровней, показал в этом видео на конкретных примерах.

P.S.: если видео вам понравилось, буду благодарен за +

( Читать дальше )

Блог им. mihaylets |Аналитики Morgan Stanley повысили прогноз по Tesla, теперь их таргет… ниже на 16% текущей цены???

- 14 августа 2020, 18:48

- |

Такой вот «интересный» прогноз выпустили аналитики небезызвестного инвестиционного банка. Они повысили свой прогноз с $1050 до $1360 за акцию, правда, Тесла торгуется выше $1600, и насколько ценен такой прогноз, я судить не берусь.

Но интересно другое. В сентябре, а именно 22 числа, произойдет презентация новой батареи, этот день даже назвали Battery Day. Morgan Stanley указывает на то, что если новая технология оправдает ожидания, Тесла сможет чуть ли не монополистом на рынке автомобильных батарей. Особенно, с учетом роста рынка электрических внедорожников.

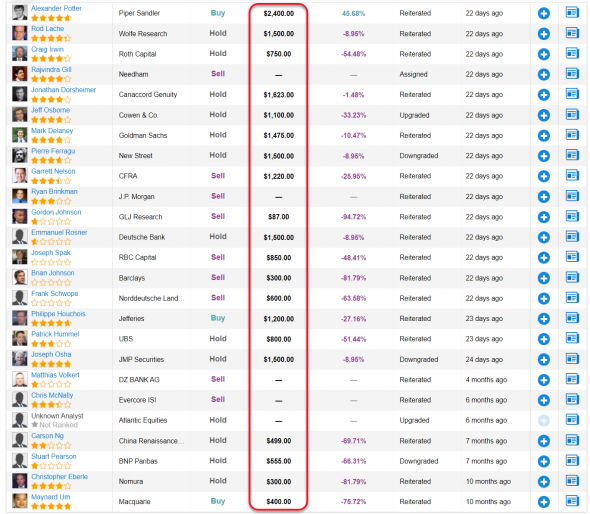

Все это, безусловно, круто, но какие оценки компании? Что она должна выпускать, и что продавать, чтобы соответствовать капитализации +$300млрд? Единственный шанс оправдать такие оценки, это Маску занять место Пабло Экскобара. Ведь даже из всей плеяды аналитиков, покрывающих Теслу, всего лишь один видит цены выше текущих отметок.

Мой Telegram канал по рынкам.

Блог им. mihaylets |Tesla очередной пузырь? Нет никаких сомнений!

- 16 июля 2020, 08:34

- |

Недавно попалось объяснение о том, почему Tesla должна стоить столько, сколько она сейчас стоит. Автор очень убедительно объяснял, что лишь единицы понимают суть бизнеса компании, что некорректно сравнивать ее стоимость с другими автопроизводителями, и вообще, весь финансовый инжиниринг тут не работает. Почему? Потому, что потому. Акции Tesla это практически предмет искусства. Если вы не видите там ценности, значит, у вас просто нет вкуса (или понимания бизнес модели, кому как угодно).

Почему я считаю, что акции Tesla пузырь? Бизнес, хоть сейчас это и считается моветоном, должен приносить прибыль. Если компания приносит «чистыми» $16млн, она ну никак не может стоить более $250млрд. Даже если Tesla изменит наше восприятие автомобиля и запустит беспилотники, которые всех нас будут катать, это произойдет в лучшем случае лет через 7-10. А компанию прайсят так, что это будет ну максимум к концу августа, причем не 21, а именно 20-го года.

Почему же компания стоит столько, сколько стоит? Ответов на этот вопрос множество, это и дешевые деньги, это и большое число спекулянтов, это и огромные «шорты», которые приводят к «корнеру» (ситуация, когда на рынке просто нет свободных бумаг, никто не продает). Но если коротко, акции стоят столько же потому, почему крипторынок стоил почти триллион в декабре 2017.

( Читать дальше )

Блог им. mihaylets |Сколько стоит Илон Маск?

- 06 июля 2020, 11:40

- |

После экспоненциального роста Теслы ведутся споры о том, а что это за компания вообще. На первый взгляд это автопроизводитель, но кто то говорит, что Тесла это продавец батареек, кто то говорит что Тесла это технологии и т.д. В реальности же Тесла = Илон Маск. И не столько потому, что он гениальный управленец, а исключительно по стоимости его услуг в затратах компании. Вот немного сравнительной статистики с компанией Toyota:

СЕО компенсация за автомобиль:

- Tesla: $6,220/car

- Toyota: $0.37/car

СЕО компенсация в % от прибыли компании:

- Tesla: 9.29%

- Toyota: 0.0013%

СЕО компенсация в реальных цифрах:

- Tesla: $2,284,044,884

- Toyota: $3,607,476

Ну и самое красивое, СЕО компенсация в % от прибыли:

- Tesla: -295%

- Toyota: 0.02%

Что тут добавить, Остап Бендер нервно курит, глядя на такую схему перетока капитала из кармана инвесторов, в карман управленца.

Больше интересной и полезной информации по рынкам и по инвестициям, у меня в Telegram канале.

Блог им. mihaylets |Что будет с TESLA и как на этом заработать? Тонкости продажи опционов.

- 21 февраля 2020, 15:51

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс