Блог им. muxavit |Растущая облачность

- 14 июня 2016, 17:28

- |

О рынке

Трейдеру трудно быть терпеливым.

Если купленная акция выросла на 5%, а некупленная на 7%, то трейдер корит себя о недополученных 2%.

Отложенное удовольствие.

Спекулянт хочет получить результат прямо сейчас. Поэтому он действует, исходя из желания мгновенных результатов. Инвестор готов накапливать позиции, чтобы получить результат через 10-20-40 лет.

Большие игроки покидают финансовый сектор и уходят либо в отпуск, либо распределяют средства среди потребительского и металлургического секторов.

О портфеле

Начал понимать выражение «защитный актив». На мой взгляд это НорНикель и МТС в моем портфеле. Данные эмитенты ведут открытую политику и планируют стабильные выплаты дивов ближайшие 3 года. Поэтому падение цен можно не боятся и докупать по возможности.

Информация о приватизации госкомпаний. Возможно до начала осени реализуют пакет Алросы.

Также думаю, что нужно создавать регулярный денежный поток. Не ждать 10-кратных скачков цены, заработков в 1000% и супер-идей, а создать небольшой стабильный поток, который направлять на покупку активов.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Блог им. muxavit |Сияющий вскользь

- 06 июня 2016, 11:42

- |

О рынке

Продолжаю делать попытки дать определение инвестору и спекулянту проведением аналогий

Инвестор садит деревья и терпеливо ждет плоды.

Спекулянт оценивает занятую площадь нерационально использованной и занимается посадкой скороспелых плодов.

Проведу еще такую параллель.

Долгосрочный инвестор понимает, что его вторая половина не идеальна. Будут трения, непонимания, ссоры, но в итоге они проживут долгую счастливую жизнь, поэтому инвестор соглашается на свадьбу.

Трейдер ищет идеальную половинку. При любых трудностях в отношениях он готов расстаться с партнершей и начать искать новую. О свадьбе не хочет слышать.

Интрадейщик похож на пикапера. Каждый день старается раскрутить новую барышню.

О портфеле

Покупал акции КрасноярскЭнергосбыт ап под супердивиденды. Есть опасения в их слабой ликвидности и единоразовых выплатах, поэтому вышел перед отсечкой с +10,4%.

( Читать дальше )

Блог им. muxavit |Тупи or not тупи

- 03 июня 2016, 12:21

- |

О рынке

Я пропускаю битву титанов «ФСК vs Россети» из-за отсутствия свободных средств. Предполагаю, что многие инвесторы недовольны поведением Россетей за всяческие попытки избежать/уменьшить выплаты дивидендов, а ФСК уважают за честность и открытость.

Нефть доползла до 50$, но для российского бюджета этой цифры все равно будет недостаточно для латания дыр. Ходят слухи о высоких дивидендах госкомпаний в следующем году.

На данный момент полагаю, что инвесторы будут фиксировать прибыли по Сберу, который рос как сумасшедший в последнее время и уходить в отпуска или перекладываться в другие акции. Возможно это будет Аэрофлот, который показал убытки за 1й квартал и отказался от выплат дивов за 2015г, но продолжает чудом расти.

О портфеле

СургутНГ пр брал в марте на высоте. Сейчас цена идет вниз. Все в один голос рекомендуют его продавать из-за укрепления рубля. После див.отсечки будет гэп в район 28-32. Я окопаюсь и буду держать префы в долгую, ожидая в сентябре скачок до 80 руб/$.

( Читать дальше )

Блог им. muxavit |Радостное жужжжание

- 01 июня 2016, 11:51

- |

О рынке

Трейдер ориентирован на скорость. Его задача сделать из одного рубля два, забрав рубль у другого трейдера. Кто сделает это быстрее других — становится крутым. Кто делает это регулярно на долгом промежутке времени – становится великим.

Инвестор ориентирован на накопление. Многие дОма держат заначку в долларах, докупая с каждой зарплаты небольшую сумму и добавляя в общак. Инвестор делает тоже самое, храня средства в акциях и пополняясь при помощи собственных средств или дивидендов. Он тоже делает из одного рубля два, но не за счет других трейдеров, а за счет средств вне биржи.

Планирую заниматься основной работой, а инвестиции будут как хобби. С одной стороны меньше уделяю внимание рынку, что настраивает инвестировать в долгосрок. С другой – при просадке портфеля есть основной доход, который поможет спокойно пережить просадку. К тому же инвестирование вселяет уверенность в себе и будущем, уменьшая психологическую зависимость от работодателя.

Очень толковое выступление Элвиса Марламова на последней конференции Сматрлаба.

( Читать дальше )

Блог им. muxavit |Страж будущего

- 28 мая 2016, 16:27

- |

О рынке.

Полагаю, есть крупные игроки, которые формируют новости рынка. Далее трейдеры за короткое время реагируют на вышедшие новости. Они считают рынок эффективным, поскольку инет разносит новости мгновенно каждому участнику. Далее реагирует толпа, но уже с опозданием, создавая инерцию в движении цены.

Я нахожусь в толпе и пытаюсь быть трейдером, целый день отслеживая новости с целью своевременных покупок. Но это отбирает много энергии. По ощущениям, достаточно пропустить одну сессию, чтобы рынок отыграл новость. На следующий день цена уже выросла и будет колебаться незначительно, уходя в коррекцию и играя против меня.

Отсюда есть желание быть инвестором, чтобы не сидеть постоянно на новостях, а покупать долгосрочно и заниматься своими делами.

Еще есть идея ложного следа. Так поступают авторы детективов – кого-нибудь убивают и всю книгу указывают на одного подозреваемого, а потом (о, интрига) убийца совсем другой человек. Также поступают иллюзионисты и крупные игроки.

Полагаю, есть крутые инвесторы, которые заранее чувствуют/рассчитывают будущие движения рынка и попадают на гребень волны.

2 интересных выступления с последней конференции СмартЛаба Лариса Морозова и

( Читать дальше )

Блог им. muxavit |Размышления амебы

- 21 мая 2016, 13:17

- |

Посты делю на полезные и для обсуждений. Полезные помогают зарабатывать. Посты для обсуждений воруют время и силы.

Пример полезных постов – Лара Морозова. Еще на Старт-Лабе опубликовался Элвис Марламов. Кто еще не читал – срочно сюда

Инет помогает мгновенно распространять информацию, но каждый делает собственные выводы. Отсюда возникают перекосы (неэффективность) рынка с недооцененкой и пузырями.

Стал пересматривать собственные стратегии.

Начал инвестировать в мае 2014 года. Раньше думал, что достаточно в портфель набрать монополистов (желательно недооцененных) и регулярно докупать акции – это станет залогом успеха. Так я год просидел в Газпроме с его боковиком в 130-140 руб и дивами в 7,2 руб (около 5%). Еще пример – недооцененный СургутНГ ап с топтанием акций возле 40-44. Здесь хоть дивы радуют.

Предполагаю, что эта идея хороша для тех, у кого достаточно средств для покупки надежных компаний, и они планируют жить на дивиденды.

( Читать дальше )

Блог им. muxavit |Анализ портфеля

- 19 мая 2016, 16:47

- |

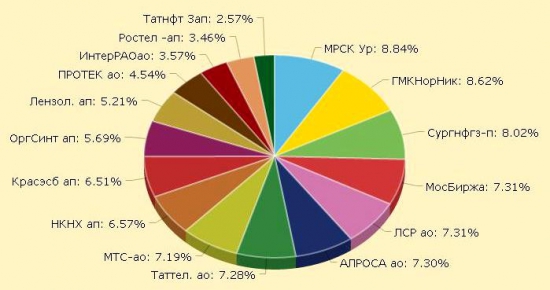

На данный момент портфель такой

Итого примерно +3,5%

Жду начисление дивов по Мосбирже, НКНХ, ОргСинтезу, ТатТелекому и восстановления цены. По НКНХ и ОргСинтезу наверно будет не скоро.

Возникла идея продавать акции на пике за пару дней перед отсечкой. Если эмитент не перспективен – не нужно долго ждать выход из акций. Если перспективен – подбирать сразу после дивидендного гэпа. ЛСР за месяц еще не восстановилась после дивотсечки. Зато у МосБиржи даже не было див.гэпа. Сразу видно, кто перспективен.

Регулярно пропускаю ракеты и пытаюсь ухватить их за хвост. Из портфеля это МРСК Урала, КрасноярскЭнергосбыт, Протек. Добирал на следующий день после выхода новостей и получалась высокая цена. В МГТС даж не заходил

Сегодня повезло прокатиться на ЛенЗолото ап.

Возможно есть способ предсказывать такие ракеты заранее.

Блог им. muxavit |Коррекция рынка

- 05 мая 2016, 14:39

- |

Удивительно как Северсталь упала с 830 до 720, а Норникель с 9750 до 8820. Данный момент прощелкал, о чем слегка жалею.

Полагаю, что в данной коррекции рынка есть закономерность. Крупные игроки перед майскими праздниками фиксируют прибыли и уходят отдыхать.

Беру себе на вооружение, что в первой половине мая можно закупаться перед летними дивотсечками по хорошим ценам.

Блог им. muxavit |Покупки RTKMP, LNZLP, IRAO, TATNP

- 20 апреля 2016, 16:32

- |

Сегодня сорвался и купил тикеры с такими идеями:

- Ростелеком – ап. Планируются дивы около 8,5%. Дивы пока не утверждены. Предполагаю, после утверждения цена пойдет вверх. Тикеров с высокими дивами очень мало и часть из них скоро отстреляются: ЛРС уже прошла отсечка с доходностью около 10%. На очереди НКНХ – ап с 12,5% (04.05) КазаньОргСинтез – ао с доходом 8,2% (12.05) и Сургут НГ с 16% (примерно середина июля).

- ЛенЗолото – ап. Дивы еще не объявлены, но ходят разговоры о 15%. Если это окажется правдой – цены на акцию подпрыгнут. К тому же много разговоров о спаде мировой экономики. Предполагаю, что инвесторы будут страховаться и уходить в драгметаллы.

- Интер РАО – 1% дивдоходность малюсенька, но присутствует спекулятивная идея. Эмитент планирует продажу своей доли в ИркутскЭнерго и пересмотр дивполитики. Дивы могут вырасти до 5%. К тому же в конце декабря 2015 г НорНикель продал пакет в 9,7% Интер РАО фонду Ильи Щербовича. Надеюсь, что этот парень лучше меня понимает в финансах. В общем много положительных ожиданий.

- Татнефть – ап. Ожидаемые дивы 5,4%.

( Читать дальше )

Блог им. muxavit |Инвестидеи: МТС и Алроса

- 15 апреля 2016, 17:08

- |

Сегодня прошла отсечка по ЛСР. Буду ждать, когда акция восстановиться в цене и продам. Впереди большой сезон дивидентов. Хочется везде поучаствовать.

Посмотрел доблесную GTL в поисках гэпа после отсечки и не нашел. Может, кто объяснит?

На этой недели купил МТС и Алроса с такими идеями:

МТС могут выплатить 14,01 рубля на акцию в виде дивидендов. Это выйдет 5,6% дохода

МТС могут направить на программу по выкупу акций у собственников до 30 млрд рублей. Компания может провести bayback. Это должно подтолкнуть котировки вверх.

МТС приняла новую дивидендную политику, планирует выплачивать до 25-26 рублей на акцию ежегодно в течение трех лет

Дивы повысятся. Действия компании станут понятней и прогнозируемыми для акционеров. В общем, сплошной позитив.

Объемы продаж ПАО «АЛРОСА» выросли в первом квартале 2016 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс