Блог им. my_investments |Газпром: снижение налоговой нагрузки можно компенсировать бюджету промежуточными дивидендами

- 26 сентября 2024, 13:04

- |

💼 Ранее мы писали, что улучшение финансовых результатов может позволить «Газпрому» вернуться к выплате дивидендов уже по итогам 2024 г. При этом мы не учитывали обсуждаемое снижение налоговой нагрузки. По данным СМИ, в 2025 г. может быть отменена надбавка на НДПИ «Газпрома» в 600 млрд руб.

Мы считаем, что в случае отмены дополнительного налога «Газпром» выплатит 50% от чистой прибыли на дивиденды и может выплатить промежуточные дивиденды за 2025 г.

🔍 Надбавка на НДПИ вводилась как изъятие сверхдоходов при высоких ценах. Она была анонсирована в сентябре 2022 г. и в тот момент выглядела приемлемо для «Газпрома», так как поставки газа в Европу сохранялись на относительно высоком уровне, а средняя экспортная цена в 2022 г. складывалась выше 1000 тыс. долл. за тыс. куб. м. Сейчас цена газа на хабе в Нидерландах (TTF) составляет около 420 долл., а объемы экспорта в Европу значительно снизились.

Мы считаем, что у «Газпрома» не формируются сверхдоходы, и отмена повышенной налоговой нагрузки может быть логичным шагом.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Блог им. my_investments |📈 Мосбиржа: чистая прибыль во 2к24 выросла на 61% г/г

- 26 августа 2024, 14:34

- |

🔸 Чистая прибыль Мосбиржи во 2к24 выросла (https://www.moex.com/n72237) до 19,5 млрд руб. (+61,0% г/г | +0,7% к/к) – 2% ниже наших ожиданий и 1% ниже консенсуса биржи из-за более сильного роста операционных расходов биржи (+111% г/г).

🔸 Комиссионный доход за 2к24 достиг 15,5 млрд руб. (+30,2% г/г) благодаря росту комиссий на рынке акций (+48% г/г), денежного (+38% г/г) и срочного рынков (+53% г/г).

🔸 Чистый процентный доход вырос на 137% г/г и 9% к/к до 21,2 млрд руб. в условиях высоких процентных ставок – на 5% выше наших ожиданий и 6% выше прогноза консенсуса.

🔸 Операционные расходы Мосбиржи во 2к24 выросли на 111% г/г до 12,5 млрд руб. за счет продолжения увеличения расходов на персонал и маркетинг (расходов на проект Финуслуги). Рост расходов на персонал по большей части сформирован созданием резервов в рамках долгосрочной программы мотивации.

🔎 Подтверждаем позитивный взгляд на Мосбиржу как на бенефициара высоких процентных ставок. Акции биржи торгуются по мультипликатору 6,8 P/E 2025П (дисконт 52% к среднеисторическим уровням)

( Читать дальше )

Блог им. my_investments |💎 «Алроса»: сильные результаты за первое полугодие 2024 года

- 12 августа 2024, 18:48

- |

📄 Сегодня ПАО «Алроса» опубликовала финансовые результаты по МСФО за 1 пол. 2024 г.

📝 Благодаря реализации запасов, выручка выросла на 36% п/п и составила 179 млрд рублей (-6% г/г). Скорректированная EBITDA за полугодие составила, по нашим оценкам, 65 млрд руб., превысив консенсус-прогноз на 11%.

📊Свободный денежный поток (FCF) в 1п24 составил 36 млрд руб. (доходность 8%) на фоне реализации накопленных ранее запасов, что оказалось на 17% выше оценок консенсуса и примерно соответствовало нашим ожиданиям.

💰Согласно дивидендной политике компании, выплата может составить 100% свободного денежного потока (4,9 руб. на акцию), но не менее 50% чистой прибыли (2,5 руб. на акцию).

👀 Сохраняем положительный долгосрочный взгляд на акции «Алросы» на фоне привлекательной оценки: акции компании торгуются с мультипликатором EV/EBITDA 12M 3,6х — дисконт ~40% к среднеисторическим значениям.

https://t.me/omyinvestments

Блог им. my_investments |💎 «Алроса» — что говорят о рынке продажи De Beers в середине 2024 года?

- 26 июня 2024, 17:00

- |

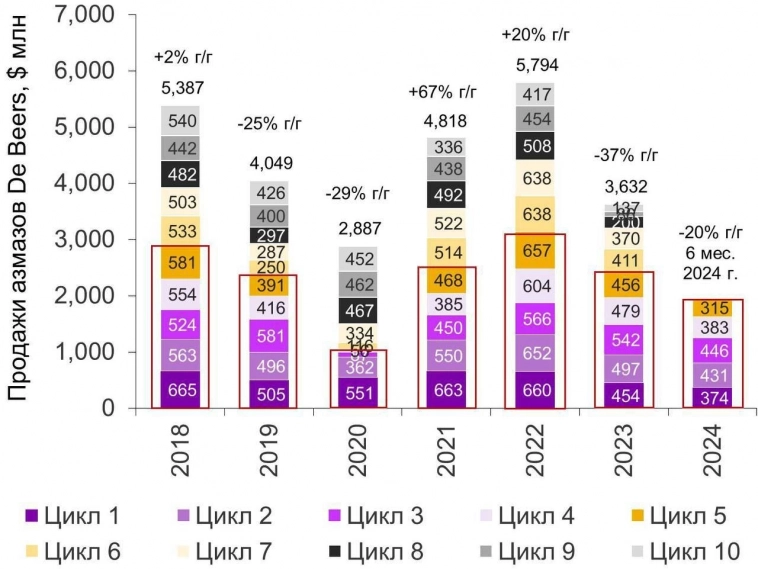

📉 De Beers — крупнейший конкурент «Алросы» — раскрыл слабые результаты продаж за 5 цикл 2024 г. Реализация алмазов снизилась на 31% г/г до $315 млн, оказавшись на ~45% ниже исторического среднего.

🌏 Несмотря на все ещё слабую динамику продаж, CEO De Beers Эл Кук отметил возвращение интереса к натуральным бриллиантам со стороны ретейлеров в США (~50% мирового спроса на драгоценные камни). Компания ожидает постепенного восстановления спроса на алмазы в будущем.

✅ Это подтверждает наш взгляд, что рынок алмазов проходит дно цикла — ждем первых признаков восстановления цен на горизонте 3-6 месяцев.

👍 Продолжаем позитивно смотреть на «Алросу» на фоне ожидаемого разворота на рынке и привлекательной оценки — при текущих ценах и курсе акции компании торгуются EV/EBITDA 12M 4.0х (-35% к историческим значениям).

💰 Кроме того, считаем что 1П 2024 г. оказалось сильным для «Алросы» и ждем подтверждения реализации ранее накопленных запасов. По нашим оценкам, компания получит ~10% доходности FCF за 1П 2024 г, что может полностью транслироваться в дивиденды с учетом комфортной долговой нагрузки.

( Читать дальше )

Блог им. my_investments |🔍 «Мечел» - РСБУ за 1 кв. 2024 г. ставит вод вопрос возврат к дивидендам

- 02 мая 2024, 16:57

- |

📌 27 апреля «Мечел» отчитался по РСБУ за 1 кв. 2024 г. По данным из отчетности, сумма чистых активов (СЧА) металлурга составила 7,9 млрд руб. (против 14,4 млрд руб. по итогам 2023 г.), что лишь немного выше уставного капитала (5,6 млрд руб.).

📃 Напоминаем читателям, что устав «Мечела» предполагает, что компания не вправе объявлять дивиденды, если в случае их выплаты СЧА компании станет меньше размера ее уставного капитала.

❗️Исходя из того, что «запас» СЧА для выплаты дивидендов по итогам 1 кв. 2024 г. (последнего отчета перед советом директоров) составляет всего 17 руб. на одну привилегированную акцию «Мечела», этого технически недостаточно для выплаты 32 руб. на бумагу по итогам 2023 г. в соответствии с политикой компании, как мы ранее ожидали. Считаем, что компания продолжит дивидендную передышку.

👀 На наш взгляд, высокий риск отказа «Мечела» от возврата к дивидендам окажет давление на динамику привилегированных акций компании в краткосрочной перспективе.

( Читать дальше )

Блог им. my_investments |De Beers снизил прогноз добычи алмазов в 2024 г. на 10%

- 23 апреля 2024, 13:35

- |

❗️По словам De Beers, решение связано с наличием на рынке крупных нераспроданных запасов. Считаем, что снижение добычи (2-3% от мирового производства) окажет поддержку глобальным ценам на алмазы, наряду с недавно объявленными покупками Гохрана (которые могут дополнительно убрать с рынка 3-4% предложения, по нашим оценкам).

👍 Сохраняем положительный взгляд на «Алросу» ввиду перспектив восстановления рынка алмазов на горизонте следующих ~6 месяцев и привлекательной оценки. При текущих ценах и курсе рубля акции «Алросы» торгуются с мультипликатором EV/EBITDA 12M 3.7x (дисконт ~40% к историческому уровню).

💰В нашем базовом сценарии, при текущих ценах, продажи накопленных в 2023 г. запасов позволяют «Алросе» генерировать 18-19% доходности по FCF на 2024 г. Считаем, что восстановление цен может потенциально добавить еще 5-10 п.п. к доходности, что может полностью транслироваться в дивиденды, учитывая низкую долговую нагрузку.

( Читать дальше )

Блог им. my_investments |«Магнит» отчитался по РСБУ за 2023 год. Какой дивидендный потенциал?

- 28 марта 2024, 16:42

- |

💥Компания получила деньги от операционных дочек и отразила нераспределённую прибыль в размере 99 млрд руб. на конец 2023 года. Это максимальный дивидендный потенциал и главная цифра релиза.

💸 Собрание акционеров компании ожидается до конца июня. Таким образом, мы ждем рекомендацию совета директоров до середины мая. Дивидендный потенциал составляет до 970 руб. на акцию и дивидендную доходность до 12,5%.

💼 Озвученная нераспределенная прибыль (и потенциальный максимум по дивидендам) составляют 33% от доступного баланса денежных средств «Магнита» (299 млрд руб. на июнь 2023 года). Видим возможности поддерживать высокие дивиденды и продолжать рост за счет покупок активов.

💡Акции «Магнита» выросли на 11% с начала года, и мы ждем позитивную реакцию на отчетность. Мультипликаторы 2024П EV/EBITDA и P/E составляют 5х и 10х, соответственно. Мы не ожидаем заметного улучшения операционных результатов и видим фокус истории на корпоративных событиях.

https://t.me/omyinvestments

( Читать дальше )

Блог им. my_investments |✈️ Взгляд на компанию. Почему «Аэрофлот» может опубликовать сильные результаты за 4-й кв. 2023 года?

- 04 марта 2024, 11:30

- |

❗️Мы ожидаем, что цифры по выручке и скорр. EBITDA окажутся рекордными для 4-го кв. за счет:

— высоких доходных ставок на международных рейсах;

— рекордной загрузке кресел (87%), являющейся показателем операционной эффективности авиакомпании;

— выплат в рамках топливного демпфера в размере 18 млрд руб.

🤔 Снижение рентабельности по скорр. EBITDA по сравнению с прошлым кварталом объясняется ростом цен на топливо (+20% кв/кв) и тарифов в аэропортах.

❓Чистый скорр. убыток может составить 3 млрд руб., что близко к точке безубыточности в условиях отсутствия прямых субсидий.

💡Сохраняем нейтральный взгляд на «Аэрофлот» и продолжаем следить за тем, как компания адаптируется к функционированию без операционных субсидий.

https://t.me/omyinvestments

Блог им. my_investments |«Ростелеком» опубликовал финансовые результаты за IV кв. 2023 г. В рамках ожиданий, но что будет дальше?

- 27 февраля 2024, 15:38

- |

🟣В IV кв. 2023 г. выручка выросла на 9% г/г до 209 млрд руб.; некоторое замедление по сравнению с прошлыми кварталами было связано с эффектом более высокой базы. По итогам 2023 г. выручка выросла на 13% г/г до 708 млрд руб.

🟣Ключевые драйверы роста выручки в IV кв. 2023 г.: рост мобильного бизнеса (+15% г/г) и Цифровых кластеров (+17% г/г), в особенности «ЦОД и облачные услуги» (+48% г/г). Отметим, что по итогам 2023 г. на долю цифровых кластеров («ЦОД и облачные услуги», «Цифровой регион», кибербезопасность и платформенные решения для предоставления социальных сервисов) пришлось уже 22% выручки по сравнению с 19% в 2022 г.

🟣В IV кв. 2023 г. OIBDA выросла на 12% г/г до 74 млрд руб., а маржа по OIBDA составила 35%. По итогам 2023 г. рост OIBDA составил 13% г/г до 283 млрд руб., а маржа осталась на уровне 40%. Некоторое снижение маржинальности в IV кв. 2023 г. обусловлено сезонным увеличением затрат на персонал.

🟣Чистая прибыль за IV кв. 2023 г. снизилась на 52% г/г до 1,9 млрд руб. из-за увеличения стоимости заимствований и роста налоговых расходов. Чистая прибыль по итогам 2023 г. выросла на 20% г/г до 42 млрд руб.

( Читать дальше )

Блог им. my_investments |Qiwi завершает корпоративную реструктуризацию. Что мы думаем о компании в свете продажи российских активов?

- 22 января 2024, 12:28

- |

✔️Qiwi объявила о завершении процесса реструктуризации, в рамках которой российские активы, консолидированные под АО «КИВИ», будут проданы гонконгской компании Fusion Factor Fintech, принадлежащей текущему CEO Qiwi Plc Андрею Протопопову. Сделка по продаже была одобрена советом директоров и уже получила все необходимые разрешения.

🤝 Сумма сделки с учетом дисконта за выход иностранных акционеров и недавно введенные ограничения ЦБ составляет 23,75 млрд руб.

👀 Оплата будет осуществлена в несколько этапов на протяжении четырёх лет. В частности, первая половина в размере 11,9 млрд руб. будет выплачена в ближайшие четыре месяца, а вторая — четырьмя равными ежегодными платежами, начиная с IV кв. 2024 г.

🔜 После продажи российской части компания сохранит листинг на MOEX и NASDAQ, а полученные средства направит на развитие международного бизнеса как на основе уже имеющихся активов в Казахстане, ОАЭ и других странах, так и за счёт сделок слияния-поглощения.

🔄 Также после завершения сделки Qiwi Plc планирует осуществить обратный выкуп до 10% своих акций с NASDAQ и MOEX. Максимальная цена выкупа не превысит 581 руб. за одну акцию (средняя цена за последние 12 месяцев), однако окончательные условия и сроки проведения байбэка будут определены позже после одобрения на ВОСА, которое назначено на 1 февраля 2024 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс