Smit Finance

Анонос IPO и событий на грядущей неделе.

- 23 сентября 2018, 13:56

- |

Компания, предоставляющая программное обеспечение для онлайн-опросов. Компания сообщила, что намерена использовать чистые поступления от IPO на погашение долгов. Компания собирается привлечь до $100 миллионов в результате IPO.

Платформу SurveyMonkey ежедневно используют около 3 миллионов человек.

В числе главных инвесторов компании — CapitalG, принадлежащая Alphabet, и Tiger Global Management.

Компания отчиталась о выручке в размере $121,2 миллиона за первую половину 2018 года, при этом показатель вырос на 14 процентов по равнению с годом ранее. Однако чистый убыток SurveyMonkey увеличился до $27,2 миллиона с $19,1 миллиона за аналогичный период в 2017 году.

Среди основных андеррайтеров размещения — J.P. Morgan, Allen & Company LLC и BofA Merrill Lynch.

Анализирую отчетность компании можно сказать, что мультипликаторы говорят о недооценке компании по соотношению к конкурентам.

Мои ожидания по росту цена в первый день IPO более 15%. Наш фонд On capital IPO будет участвовать в данном размещении. Так же есть информация что компания Salesforce планирует активно покупать данные акции, что вероятней всего приведет так же к росту цены акции после размещения.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Рынок труда в США и спекулятивная идея.

- 29 августа 2016, 18:18

- |

Более ястребиные заявления членов ФРС оказывали давление на долгосрочные облигации США, которые снизились к ключевому уровню поддержки и следует ожидать существенной реакции цен долгосрочных казначейских облигаций на данные с рынка труда. Сильные данные с рынка труда в США укажут на скорое повышение ставки процента ФРС, что повлечёт за собой продажи облигаций с наибольшей дюрацией( облигации с наибольшими сроками погашения). В случае если данные с рынка труда окажутся слабыми долгосрочные облигации будут пользоваться повышенным спросом, во-первых, потому что перспективы повышения ставки процента ФРС отодвинутся на декабрь и во-вторых, потому в связи с недавними ястребиными заявлениями членов ФРС именно на рынке долгосрочных облигаций наблюдалось сильное давление со стороны продавцов, ожидающих более скорое повышение ставки процента и которые в случае разочарования данными с рынка труда будут вынуждены закрывать спекулятивные позиции из продаж(совершать покупки).

( Читать дальше )

Нефть кто не успел тот опаздал!

- 12 января 2016, 18:53

- |

В связи с резким паденим нефти с начала года и некоторым наблюдаемым формированием дна на фондовых рынках в Китае, в полне ожидаема коррекция на рынке нефти в раойне 8-12% по WTI.

В связи с чем данная коррекция вполне может случится перед экспирацией ключевых контрактов в связи с чем, можно взять длинные опционные контракты с целями 34-35.

Профиль получается интересный:

на 2К риска при отскоке получаем 42К прибыли.

Техническая картинка тоже красиво смотрится для краткосрочного отскока.

( Читать дальше )

Торговая стратегия по WTI

- 03 января 2016, 23:27

- |

Цена на нефть по моему мнению будет находиться в диапазоне 30-37 за бочку WTI, что подразумевает небольшое дальнейшее плавное снижение цены на нефть с падением волатильности.

В следствии сформировавшихся ожиданий по перспективе цены на нефть до 17 мая

наиболее перспективным считаю занимать следующие позиции на 17 мая:

CL PUT 30 1X

CL PUT 33 -2X

CL PUT 37 1X

Данные контракты позволят получить прибыль 0.7 к 1 в случае цены ниже 35.5, при нахождении нефти в диапазоне 31-34.5 прибыль к риску превысит 1:2 при цене между 32-34 прибыль к риску 1:3

Кривая доходности выглядит так:

( Читать дальше )

Ожидания на 2016

- 03 января 2016, 22:09

- |

Основной тенденцией 2016 года

По моему мнению будет заключаться в реструктуризации производственной структуры на рынке США, что найдет отражения на мировых рынках.

В пользу данного процесса говорит изменение политики ФРС а так же замедление кредитования в США.

Экономика США нуждается в чистке после долгого периода времени при политики ФРС дешёвых денег.

Чистка позволит увеличить эффективность компаний и избавится от ряда компаний функционирование которых не столь необходимо как это казалось при политики дешёвых денег.

-Наибольший урон ощутят компании наиболее отдаленные от потребителя(так же потреб сектор не товары первой необходимости) тикер XLK и XLY и полупроводники SMH

-Так же под давлением продавцов будет сектор биотехнологий (тикер XBI )

-Чистка так же отразится на финансовых компаниях (тикер XLF )

В следствии данных тенденций рынок труда в США начнет проявлять слабость, что скорей всего отодвинет сроки повышения ставки ФРС далее на второе полугодие 2016 года, однако дефляционный шок приведет к укреплению доллара и падению долгосрочных казначейских облигаций США, что равносильно повышению ставки в первом полугодии 2016 года.

( Читать дальше )

Грядущая неделя и некоторый взгляд :)

- 21 декабря 2015, 00:54

- |

Спешу начать поздравлять всех с наступающим новым годом и появляющейся в связи с этим событием приятной подготовкой к светлому новому 2016 году, который принесет много интересного.

Грядущая неделя по моей оценке всеж пройдет для фондовых рынков положительно, ключевой причиной будет рост цен на нефть(почему такие соображения оставлю при себе) рост цен на нефть, успокоит рынок мусорных облигаций, как следствие спреды между гос. бумагами и джанками сузится. Всё это положительно скажется на рискованных активах(евро, рубль, акции развивающихся стран).

Основным риском, сейчас считаю проводимые обратные РЕПО ФРС, которые до 4 января планируются в объеме 260 ярдов, 40 ярдов вывели из системы в пятницу. Минимальная ставка по РЕПО как раз поднимает минимальный порог ставки по ФЕД фондам до 25 базисов.

На вторичном рынке США ставка по коротким бумагам(90 дней) в пятницу торговалась по 17 базисных пункта, говоря о большом объеме избыт ликвидности которая 23 числа будет направлятся вне фин. системы, и ставочки скорей всего поползут за ней.

( Читать дальше )

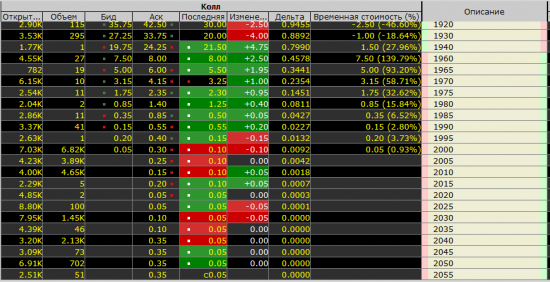

Вот так влупил бычью позицию :)

- 11 сентября 2015, 05:44

- |

Купил более 40% открытого интереса на globex в страйке на коллы 2010 по сентябрьскому Сп500 на 11 число :)) психанул)))

( Читать дальше )

Прогноз на сентябрь

- 06 сентября 2015, 00:50

- |

Скачать полный обзор с графиками

описание ниже.

Фондовые рынки:

Резкое снижение на фондовом рынке Китая в этом году, вызвало снижение цен на сырьевых рынках с последующим давлением на фондовые индексы развивающихся стран.

Разговоры о повышении процентных ставок в США уже в сентябре привели к распродаже на развитых рынках и в отсутствии покупателей, рынок быстро и сильно снизился.

Сентябрь ожидаю месяцем коррекции к резкому снижению на рынке Китая и США.

Уровни коррекции на рынке США 2020-2050

( Читать дальше )

спекуляции на опционах на грядущей неделе.

- 10 августа 2015, 00:00

- |

Заявления членов ФРС в начале недели, вероятней всего будут в ключе возможного повышение % ставок ФРС уже в сентябре. Именно на такое развитие событий уже указывают короткие ставки, которые уже частично заложены в текущие цены, где доходность 3-х месячных билей поднявшись более чем на 500% с начала года.

Данные по розничным продажам в США по мнению Некрасова С, будут немного слабей рыночных ожиданий, что окажет давление на циклические акции.

Публикуемые данные в пятницу по темпам инфляции в производственном секторе США по мнению аналитика Некрасова Сергея, так же будут ниже средних рыночных ожиданий, что негативно будут сказывать на рынке акций и поддержит долгосрочные казначейские облигации США. Настроение потребителей в США публикуемое в пятницу укажет на резкое ухудшение настроения потребителей.

( Читать дальше )

Спекулятивная стратегия под Лебедя в США

- 12 июля 2015, 13:57

- |

Используя стратегию из опционов на снижение финансового сектора можно получить существенную спекулятивную прибыль.

Основная идея:

Монетарная политика ключевых ЦБ вызвала бум на фондовых рынках. Особенно переоценённым смотрится фондовый рынок США. После прошлых программ QE ( программы по стимулированию экономики США изображены на графике зелеными зонами) финансовый сектор снижался на 15-30% после завершения каждой программы QE синий график. В конце 2014 года завершалась очередная программа QE и ожидается снижение на финансовых рынках в пределах 15-30% этим летом.

То что сейчас происходит на фондовом рынке Китая первый звоник к реализации данной стратегии. Перспектива корекции рынка США на 15% в течении 3-х месяцев ростет.

Если SP500(основной индекс США) снизиться на 15% к 18 сентября 2015 года прибыль составит 1,18M(от 0.5М – 1,18М в зависимости от времени достижения цели) расчет на депозит в 300К и риске 35%. Актуальность расчета 14 июня.

( Читать дальше )

теги блога Smit Finance

- augur

- China

- Coinbase

- earnings

- ETF

- interactive brokers

- IPO

- IPO 2019

- IPO 2020

- LUNR

- macro

- Nyse

- PMI

- pre market

- Pre-Market

- preIPO

- QE

- S&P500

- SnP

- SPAC

- tesla

- uber

- vix

- WTI

- Акции

- акции США

- американский рынок

- анализ

- Анонс

- Анонс по IPO

- биотех

- биотехи

- Биотехнологии США

- биофармацевтика

- биткоин

- блокчейн

- будущее

- валюта

- валютный рынок

- волаильность

- главные экономические данные на этой неделе

- Евро - Доллар

- ЕЦБ

- золото

- идеи

- идея

- Илон Маск

- инвест идеи

- инвестидеи

- инвестидея

- инвестиции

- инвестиционная идея

- Инновации

- иран

- календарь инвестора

- Китай

- Китай Америка

- Коронавирус

- космос

- кофе

- криптовалюта

- кудаинвестировать

- Медицина

- нефт

- нефть

- обзор акций

- обзор рынка

- облигации США

- опек+

- опционная комбинация

- опционы

- отчетность

- отчетность 2020

- оффтоп

- Приток-отток капитала по фондам

- прогноз

- результат

- рекомендаци

- РТС

- рынок труда

- свинина

- СиП500

- соя

- Спекуляция

- сша

- тесла

- технологии

- товарный рынок

- торговая война

- торговая война Китай - США

- торговые сигналы

- фармацевтика

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ФРС США

- хедж

- Хлопок