Дмитрий

Фондовый рынок США. Реальный портфель акций. Актив №1 - Apple Inc.

- 22 марта 2017, 15:48

- |

Крупнейшим в мире является фондовый рынок США, который представлен биржами Nasdaq и Nyse. Как получить доступ к биржам через брокера и покупать акции на американском рынке можно посмотреть в публикациях здесь и здесь. Данной статьей начинаю цикл, в котором планирую рассмотреть все акции и фонды портфеля. Анализ не будет профессиональной проработкой, скорее взгляд на актив глазами рядового инвестора.

Итак №1 по доле в портфеле 8% корпорация Apple

Общие данные

Apple Inc. корпорация, производитель персональных и планшетных компьютеров, аудиоплееров, телефонов, программного обеспечения. Один из пионеров в области персональных компьютеров и современных многозадачных операционных систем с графическим интерфейсом.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Фондовый рынок США. Страновые фонды. Актуальный портфель

- 18 декабря 2016, 16:06

- |

Страновые фонды – это возможность инвестировать в различные страны, не проводя детальный анализ представленных на рынке компаний.

Индия, Китай, Латинская Америка, Россия, Австралия, США и Канада могут быть в одном портфеле.

Пытаясь сформировать портфель из индексов различных стран, предпочтение отдал развивающимся рынкам. Информация по портфелю опубликована ранее здесь

Информация по брокеру опубликована здесь

Ниже актуальный портфель на 17.12.2016

Общий убыток по портфелю страновых фондов на настоящий момент составляет порядка 7 %. По сравнению с предыдущей публикацией удалось отыграть 5%

В планах приобретение фонда Бразилия ETF (EWZ)

C Уважением Дмитрий

http://inetrealinvest.ru/

https://twitter.com/ddvvsk

https://www.instagram.com/ddvvsk/

Рабочее место трейдера

- 17 декабря 2016, 11:41

- |

Каждому в НОВОМ ГОДУ такое рабочее место :)

C Уважением Дмитрий

http://inetrealinvest.ru/

https://twitter.com/ddvvsk

https://www.instagram.com/ddvvsk/

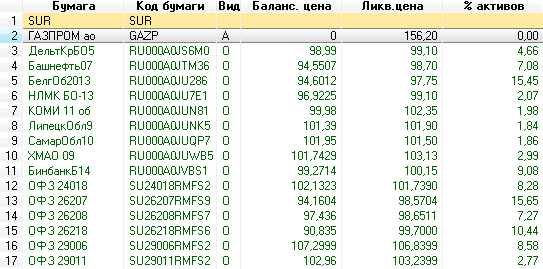

Альтернатива вкладам -инвестиции в облигации. Анализ портфеля за прошедший год

- 16 декабря 2016, 19:50

- |

Облигации – это долговой инструмент инвестирования с определенным сроком существования. По надежности облигации схожи с банковским вкладом. Облигации выпускаются для того чтобы привлечь денежные средства в какой-нибудь проект, компанию, муниципалитет и т.д. Покупая облигацию, инвестор знает на какой срок он вкладывает деньги, какой будет купонный доход.

Все проценты по облигациям выплачиваются на брокерский счет и могут быть реинвестированы. Ниже представлен портфель облигаций. Возраст портфель один год. В портфель вошли облигации федеральные, муниципальные, двух банков и нефтяной компании. Наибольший прирост цены показала ОФЗ 2628 — почти 10%

Полученные купонные доходы реинвестировались, комисиия брокера учтена

За прошедший год прирост стоимости портфеля с учетом реинвестирования купонных доходов составил 10,86 %, что на уровне доходности банковского вклада

( Читать дальше )

о создании уникальной системы на фондовом рынке

- 16 декабря 2016, 18:46

- |

Может кто не смотрел......

C Уважением Дмитрий

http://inetrealinvest.ru/

https://twitter.com/ddvvsk

https://www.instagram.com/ddvvsk/

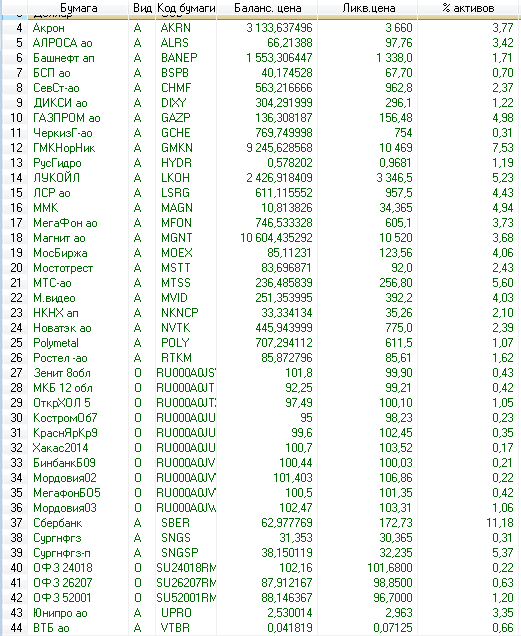

Долгосрочный портфель акций у банковского брокера. Спустя восемь месяцев

- 15 декабря 2016, 13:44

- |

Время было смутное, инвестировать было боязно. Но ставки были сделаны и вложения наращивались.

Результаты по состоянию на 15.12.2016 ниже.

Итого очевиден, выросла большая часть бумаг.

Сбербанк со 109р. взлетел до 170р.

М.Видео выросли в 1,5 раза

Мосбиржа на 20%

Русгидро в 1,4 раза

Есть конечно и разочарования — Мегафон, Магнит подкачали

Но в целом впечатляет!!! инвестируйте в акции!!!

C Уважением Дмитрий

http://inetrealinvest.ru/

https://twitter.com/ddvvsk

https://www.instagram.com/ddvvsk/

Этот бизнес не для людей, которые «должны быть правы»

- 04 ноября 2016, 19:33

- |

Этот бизнес не для людей, которые «должны быть правы» ® Larry Williams

C Уважением Дмитрий

http://inetrealinvest.ru/

https://twitter.com/ddvvsk

https://www.instagram.com/ddvvsk/

Торговая стратегия

- 28 августа 2016, 19:42

- |

C Уважением Дмитрий

http://inetrealinvest.ru/

https://twitter.com/ddvvsk

https://www.instagram.com/ddvvsk/

20 лучших трейдеров до 20 лет

- 28 августа 2016, 14:11

- |

➤ Куртис Ни

Местонахождение: Канада

Инвестиционный стиль: стоимостное инвестирование

Любимая книга: Бенджамин Грэхем “Разумный инвестор” (The Intelligent Investor)

Пример для подражания: Уоррен Баффетт, Майкл Блумберг, Карл Кенни, Кевин О’Лири

➤ Дэш Йарнолд

Местонахождение: США

Инвестиционный стиль: имеет два портфеля: один — долгосрочный и консервативный, второй – более рискованный

Любимая книга: Джоэл Гринблатт “Маленькая книга победителя акций” (The Little Book That Beats the Market)

Пример для подражания: Дэвид Теппер

➤ Джон Дукас

Местонахождение: Европа

Инвестиционный стиль: больше инвестор, чем трейдер

Любимая книга: Бенджамин Грэхем “Разумный инвестор” (The Intelligent Investor)

Пример для подражания: Джеймс Даймон, Дэвид Теппер

➤ Мохаммед Ислам

Местонахождение: США

Инвестиционный стиль: price action

( Читать дальше )

теги блога Дмитрий

- Apple

- ETF

- FORTS

- interactive brokers

- Nasdaq 100

- qqq

- акрон

- акции

- алроса

- американский брокер

- Американский фондовый рынок

- богатые и бедные

- богатые люди

- брокер

- Великие инвесторы

- выбор

- Газпром

- грааль

- деньги

- дивиденды

- зарплата

- золото

- инвестирование

- инвестиции

- инвестиционный портфель

- интрадэй

- инфляция

- календарь дивидендов

- книги

- Ларри Кинг

- логика

- лср

- ЛСР инвестиции

- м. видео

- мегафон

- металлурги

- Монеты

- Нижнекамскнефтехим

- НКНХ

- НМТП

- Новороссийский Морской Торговый Порт

- Норникель

- Облигации

- открытие

- оффтоп

- ошибки трейдеров

- пенсия трейдера

- ПИФ

- портфель

- рабочее место трейдера

- Рокфеллер

- рост

- Ростелеком

- сбербанк

- скальпер

- Советы трейдерам

- Сорос

- стать трейдером

- стратегия

- сургутнефтегаз

- сша

- торговая система

- трейдер

- трейдеры

- трейдинг

- тренд

- Уоррен Баффет

- Управляющие компании

- успех

- фильмы

- Финансовая грамотность

- фондовый рынок

- фондовый рынок сша

- фонды ETF

- фосагро

- фьючерс доллар рубль

- экономическая катастрофа

- Эмоции

- юмор