SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Шадрин

Противоположное инвестирование (Contrarian investing)

- 26 мая 2013, 11:21

- |

Из Механизатора — http://www.wave-trading.ru/post/31?

В финансовом мире противоположный инвестор (contrarian) – это инвестор, который пытается получить прибыль, инвестируя способом, отличным от конвенциональной мудрости (conventional wisdom), когда консенсус оказывается неверным.

Противоположный инвестор полагает, что определенное поведение толпы среди инвесторов может привести к неверной оценке ценных бумаг на рынке и это можно использовать. Например, повсеместный пессимизм относительно акции может уронить цену настолько, что это преувеличит риски компании и преуменьшит ее перспективы вернуться к рентабельности. Если выискивать такие кризисные акции, покупать их и продавать после того, как компания приходит в себя, то на этом можно заработать больше среднего. С другой стороны, повсеместный оптимизм может привести к неоправданно высоким ценам, которые в конечном счете приведут к снижению, когда высокие ожидания не оправдаются. Избегание (или короткая продажа) сверхраздутых инвестиционных идей снижает риск таких снижений. Эти общие принципы могут применяться к отдельным акциям, промышленным секторам, всему рынку или какому-либо другому классу активов.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 11 )

Хорошая книга «Ваши деньги и ваш мозг» («Your Money and Your Brain») Джейсона Цвейга

- 25 мая 2013, 21:52

- |

Советую хорошую книгу «Ваши деньги и ваш мозг» («Your Money and Your Brain») Джейсона Цвейга, правда на английском тут — скачать

Кто читал его «Комментарии к „Разумному инвестору“ — знает, что это за автор...

Почему вы не чувствуете себя богатым/ Why You Don't Feel Rich

Are people happier as their income grows? A Princeton study last fall showed extra income didn't affect most people's happiness above about $75,000 a year. Surveys show many Americans wouldn't consider themselves „rich“ until they had a net worth of $5 million-$10 million.

Становятся ли люди (американцы) счастливее с ростом своих доходов? Осенью 2010г. исследование Принстонского университета показало, что начиная с годового дохода примерно 75тыс.долл. дальнейший его рост не делает большинство людей счастливее. Опросы показывают, что американцы обычно не чувствуют себя „богатыми“, пока не накопят 5-10млн.долл. (в разных активах)

( Читать дальше )

Инвест идеи от Элвиса Марламова! 16 мая 2013 года

- 25 мая 2013, 17:42

- |

Видео от Элвиса от 16 мая текущего года...

Справедливая оплата услуг управляющих инвестиционных фондов.

- 24 мая 2013, 21:28

- |

Довольно много было сказано о громадных бонусах «жирных котов с Уолл-Стрит», особенно эта тема стала широко известной при выплатах бонусов даже в компаниях, которые получали помощь от государства в кризис. Я не буду затрагивать «золотые парашюты» и опционные программы в наших монополиях – это чистое безумие (без судебного решения не могу назвать это, более точнее – разгул воровства!).

Возьмем на рассмотрение относительно «чистое поле» — оплату услуг управляющих фондами акций, тем более эта тема очень популярна среди трейдеров. Это как «какой солдат не мечтает стать генералом» — «какой трейдер или инвестор не мечтает стать управляющим фондом».

Тут договоренности между управляющим и инвестором это сугубо их личное дело, и посторонних обывателей это никак не должно касаться. Классическим считается 2/20 – 2% в год от активов (в основном эти средства уходят на содержание фонда, но крупным фондам в этой части легче) и 20% от прибыли — плата за успех (доля прибыли, причитающая УК). Некоторые фонды не берут платы за «содержание», но большинству без этого не прожить, плата за успех может быть и выше. Насколько это справедливая оплата вопрос открытый...

( Читать дальше )

Какой СМЫСЛ покупать акции? Выкупи себя из рабства – купи раба!

- 23 мая 2013, 21:14

- |

Не надо бояться покупать акции. Надо бояться их не покупать.

Сейчас начал читать книгу про инвестиции компании «Арсагера», довольно большая работа получилась у них – около 300 страниц. Я прочитал всего лишь 1/7 часть книги, но скажу, что написано довольно интересно и доходчиво. Спасибо им!!! Большой и полезный труд!!! Хорошо бы данную работу взяло на вооружение Министерство образования РФ для прививания правильного понимания в сфере инвестиций, того гляди через 30-50 лет в России появились бы обеспеченные пенсионеры. Вот ссылка на работу — pdf-формате.

Приведу одну главу из книги:

«Почему большинство людей боятся покупать акции и не используют их как способ увеличения своего благосостояния? Люди плохо понимают СМЫСЛ владения акциями. Большинство видит смысл в том, чтобы продать их дороже, чем купили. Но при этом люди не понимают, как надо покупать и владеть акциями, чтобы они действительно сделали их богаче.

( Читать дальше )

Что надо знать о бизнесе Газпрома при покупке его ценных бумаг

- 17 мая 2013, 21:22

- |

Сегодня прочитал о Газпроме тут — s30532957911.whotrades.com/blog/43814681893 Всё по делу...

Согласен почти со всем — но Газпром всё равно дешев...

На соседнем проекте, посвящённому рынку, давно и бесплодно обсуждается целесообразность инвестиций в акции обыкновенные ОАО «Газпром». Попытаюсь подчеркнуть основные тренды и факты в наличии.

Согласно отчёту МСФО, дела у компании идут не плохо. Показатели компании более чем адекватные. Многие инвесторы уже активно покупали акции общества. Огромная прибыль (51 р. на акцию по МСФО 2012), ОДП (61 р. на акцию) и высокий уровень капитала на акцию (367 р. на акцию). Рентабельность прибыли по капиталу = 13.3%.

Однако есть такие вещи, которые отчётность не содержит. Ведь она отражает исключительно ретроспективные события.

В данный момент глобальный расклад я вижу таким:

1) Почти весь ОДП направляется на Инвестиции, и тут начинается тёмное дело. Большая часть инвестиций — это инвестиции в ГТС, которые, как щупальца, протянулись по всей России. Однако даже текущая ГТС Газпрома способна без всяких проблем прокачивать текущие уровни экспорта. Более того, запас свободных мощностей позволяет почти удвоит экспорт без необходимости постройки новых газопроводов. Со свечкой, конечно, не стоял, но логика видна следущая — Газпром тратит огромные средства в трубы, подряды получают «свои», смету завышают, бюджет пилят, у всех профит. Читал блог одного товарища (про особенности газового бизнеса РФ), ребята считали что в среднем, строят в два раза дороже, чем аналогичные проекты в Европе/США. То есть ситуация такова — строятся не нужные газопроводы, чтобы освоить бюджет, а потом их будет необходимо поддерживать (расходы ГП). Замечательная ситуация.

( Читать дальше )

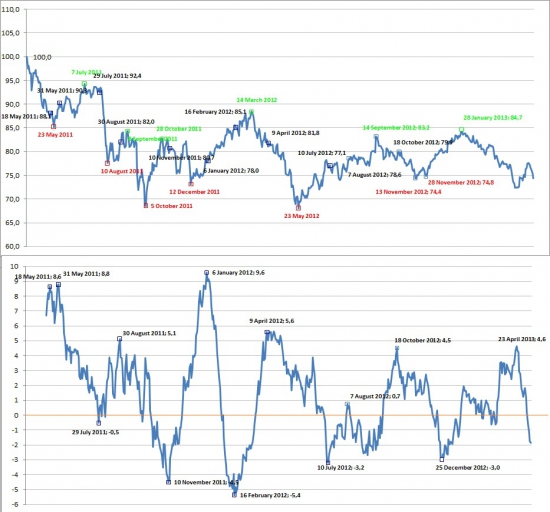

Индекс сМарт-Лаба четко показал сигнал! 28 мая - будет локальный экстремум!

- 16 мая 2013, 19:57

- |

В продолжение http://smart-lab.ru/blog/107516.php Давно не возвращался к теме индекса сМарт-Лаба. А он четко показал сигнал — 23 апреля 2013 — был его локальный максимум, и с того времени смарт-лабовцы ждут падение (к вопросу о том сколько еще будет расти СиПи).

Теперь, спустя 35 дней — примерно 28 мая 2013 года — возможно будет локальный экстремум (если опять сигнал не будет отменен, как в прошлый раз в марте). Возможно это будет минимум, но может быть и максимум. Т.е. 28 мая можно открывать позицию в зависимости от значения рынка — ниже или выше 1339,91 (23 апреля 2013г.).

( Читать дальше )

21 причина НЕ работать в больших компаниях

- 09 мая 2013, 11:28

- |

Крупным корпорациям нужен только один тип профессионалов — профессионалы по работе в крупных корпорациях.

Текст ниже составлен на основании мнения нескольких людей, работавших длительное время в офисах, и променявших уют open-space и бесплатный кофе на предпринимательство и сбалансированную жизнь.

Вы никогда не получите удовлетворяющий вас карьерный рост

Стоит задуматься, сколько начальственных слоев лежит над вами, чтобы понять, что вам потребуется слишком много сил для преодоления внутреннего сопротивления компании. Играя — выкарабкаетесь, работая — вряд ли.

Инициатива наказуема

Чтобы протолкнуть простейшее изменение, которое кажется ерундой — например, изменение буквы в макете или коррекция творческого процесса — вам придется потратить колоссальные силы. Скорее всего, когда вы победите в вашем предприятии, вы уже не получите никакого морального удовлетворения.

( Читать дальше )

Дешев ли фондовый рынок США?

- 08 мая 2013, 21:31

- |

Автор: Doug Short

Источник:

Is The Stock Market Cheap?

Представляю новую доработку популярного метода рыночной оценки с использованием самых последних данных об отчетной прибыли Standard & Poor's и усредненных за месяц дневных цен закрытия индекса, который равен 1550,83 для марта 2013. Коэффициенты в круглых скобках используют месячное закрытие марта 1569,19. Ниже представлены оценки, созданные по последним данным о прибылях из таблицы Standard & Poor's.

— Коэффициент P/E TTM = 17,5 (17,7)

— Коэффициент P/E10 = 22,5 (22,7)

Тезис оценки

Стандартный способ определить рыночную оценку заключается в изучении исторического коэффициента «цена к прибыли» (price/earnings, P/E), используя отчетную прибыль за скользящий год (Trailing Twelve Months, TTM). Сторонники этого подхода игнорируют форвардные оценки, потому что они часто основаны на принятии желаемого за действительное, на ошибочных предположениях и предвзятом мнении аналитика.

( Читать дальше )

Источник:

Is The Stock Market Cheap?

Представляю новую доработку популярного метода рыночной оценки с использованием самых последних данных об отчетной прибыли Standard & Poor's и усредненных за месяц дневных цен закрытия индекса, который равен 1550,83 для марта 2013. Коэффициенты в круглых скобках используют месячное закрытие марта 1569,19. Ниже представлены оценки, созданные по последним данным о прибылях из таблицы Standard & Poor's.

— Коэффициент P/E TTM = 17,5 (17,7)

— Коэффициент P/E10 = 22,5 (22,7)

Тезис оценки

Стандартный способ определить рыночную оценку заключается в изучении исторического коэффициента «цена к прибыли» (price/earnings, P/E), используя отчетную прибыль за скользящий год (Trailing Twelve Months, TTM). Сторонники этого подхода игнорируют форвардные оценки, потому что они часто основаны на принятии желаемого за действительное, на ошибочных предположениях и предвзятом мнении аналитика.

( Читать дальше )

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор