Блог им. provalue |То Что от Нас Скрывали — Невидимая Инфляция в Действии на Примере Panera Bread (PNRA)

- 28 декабря 2014, 19:27

- |

Проводя анализ сети ресторанов fast-casual питания, это нечто среднее между быстрым перекусом и полноценным сервисом, я пришел к очередному подтверждению опасений некоторых экономистов по поводу скрытой инфляции.

Растущий курс доллара, обвал цен на нефть и падающее золото, официальная инфляция и намерения ФРС повысить процентные ставки, а также заявления американского правительства о том что инфляция находится под контролем и даже, более того, есть угроза дефляции (процесс обратный инфляции) — разбиваются о борт реальных фактов на примере сети ресторанов быстрого питания с ограниченным набором услуг.

Речь пойдет о Panera Bread (PNRA)

Почему же упала маржа чистой прибыли одной из крупнейших сети ресторанов в США и Канаде?

Чистая прибыль в последнем квартальном отчете составила $39.2 млн, что на 8,3% меньше по сравнению с тем же периодом в прошлом году. И если взглянуть на график, можно четко увидеть плавную тенденцию снижения чистой маржи прибыли на фоне почти стабильной самой чистой прибыли

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. provalue |Что лучше: Поставить на Нефть или на Schlumberger NV (SLB)?

- 24 декабря 2014, 14:01

- |

После последнего заседания ОПЕК цены на нефть рухнули до 55 долларов за баррель. Хотя нефть и золото и стали политизированными продуктами на товарных биржах, сезонность никто не отменял. И как известно, январь чаще да чем нет являлся дном для нефти. Учитывая, что вместе с нефтью упали и акции нефтедобывающих компаний, сыграть на данном рынке будет лучше через них.

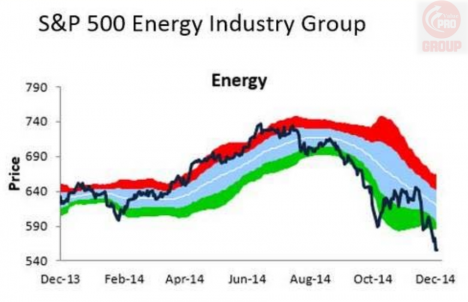

The S&P 500's Energy Industry Compsite упал на более чем три средних отклонения ниже 50 дневной скользящей средней. Такое значительное отклонения часто сменяется таким же сильным восстановлением цен.

На самом деле, очень легко поддаться панике, когда все кричат, что нефть будет стоить 47 или даже ниже 30 долларов за баррель. Но ведь если копнуть глубже, кто из ныне вещающих предвидел это падение, до падения?

История часто повторяется. Давайте освежим память. С 2007 до середины 2008 цены на нефть стремительно поднимались с $40 до $140. Весной 2008 нефть добавляла на крейсерской скорости по 1-3 доллара на несколько дней. Также как и сейчас, все говорили о том, что скоро будет достигнут 200 долларовый рубеж.

( Читать дальше )

Блог им. provalue |Обзор компании GNTX за сентябрь. Что творится в автоиндустрии?

- 16 декабря 2014, 18:22

- |

Еще в сентябре мы в Сообществе ProValue Group обсуждали копанию Gentex и автомобильную индустрию. Полная статья из закрытой части.

Gentex Corp. (GNTX) – поставщик автоматизированных затемненных зеркал заднего вида и видеокамер в мировой автомобильной промышленности, а также светорегулирующих окон для самолетов в автомобильной промышленности и продуктов противопожарной защиты на рынке противопожарной защиты. Бизнес-сегмент компании включает: проектирование, разработку, производство и сбыт продуктов для промышленной, авиационной и противопожарной промышленности. Давайте разберем все детали, существенные для любого инвестора более подробно.

Драйверы роста

• Рост сектора автомобилестроения

Продажи автомобилей с учетом сезонных колебаний достигли отметки в 17,4 млн., самого высокого показателя с января 2006 года. Вероятнее всего, американцы будут стараться заменить старые транспортные средства, которые в среднем имеют возрастную категорию в 11.4 года, на новые автомобили. Эта тенденция будет сопровождаться повышенным спрос на продукцию GNTX.

( Читать дальше )

Блог им. provalue |Фондовый Рынок США переоценен на 124,9%. Ожидаемая Доходность — 0,9% Годовых

- 09 декабря 2014, 17:47

- |

На сегодняшний день общая капитализация фондового рынка США составляет $21,256.7 миллиардов, что составляет 124.9% по отношению к последним известным данным по Валовому Национальному Продукту (ВНП) США.

Другими словами, фондовый рынок США значительно переоценен. Основываясь на исторических данных, текущее соотношение Wilshire 5000 к ВНП позволит получить всего 0,9% возврата на вложенные средства в акции крупно-капитализированных компаний, входящих в основные индексы США.

Т.е. если мы будем покупать индекс Dow Jones или S&P500, то при нынешней значительной переоцененности, мы получаем ожидаемую доходность в районе 0,9% годовых, включая дивиденды (~2%) компаний входящих в основные индексы.

Блог им. provalue |Abraxas Petroleum (AXAS) цены на акции упали, а бизнес компании улучшился

- 22 октября 2014, 20:01

- |

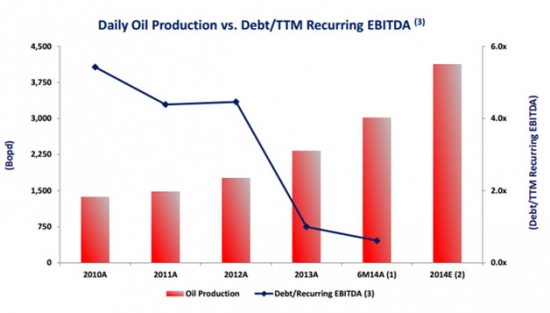

Если темпы роста добычи дневного нефтяного эквивалента не спадут, то на конец 2014 года компания сможет показать прирост в +277%. Такие внушительные темпы роста добычи дневного нефтяного эквивалента является невиданным результатом в нефтегазовой отрасли. Такого внушительного результата компания добилась через смену своей бизнес-модели, которую мы рассмотрели в предложенной инвестиционной идеи…

Кроме внушительных объемов добычи нефти и газа компания показала грамотную политику управления расходами в условиях снижения мировых цен на нефть. Компания сократила расходы на добычу одного дневного барреля нефтяного эквивалента с диапазона $13-$14 до $12, что составляет сокращение расходов на – 12.5%.

( Читать дальше )

Блог им. provalue |Иллюзии Инсайдерских Покупок бьются о борт S&P

- 20 октября 2014, 18:39

- |

Но статистика, увы, режет глаза, и портфель, созданный на инсайдерских продажах (CEO, CFO…) показал гораздо большую доходность, чем аналогичный на инсайдерских покупках. Но увы, любой «инсайдерский» портфель оказался ниже Бенчмарка S&P 500 :(

Статистика портфеля основанного исключительно по сигналам инсайдерских покупок CEO:

( Читать дальше )

Блог им. provalue |Как Инвестировать Безопасно, используя одну простую Опционную Стратегию

- 16 октября 2014, 15:35

- |

- Разбираем самую безопасную Опционную Стратегию;

- Как используя простую опционную стратегию и Вэлью подход, инвестировать безопасно;

Блог им. provalue |Новый перспективный Спинофф и CDK Global Inc

- 16 октября 2014, 00:10

- |

Недавно компания CDK отделилась от своего родителя. По статистике, исследование показывают, что спинофы, в среднем, показывают доходность выше чем S&P500.

Андрей Макарский: Кто качественно, с объяснением что и почему, проанализирует спинофф CDK сразу возьмем в ProValue Group, причем надо анализировать эту компанию в составе родительской за несколько лет.

И определить зачем ее отпочковали? То ли сбросить балласт с родителького корабля и вскрыть ценность родителя. То ли — затем чтобы вскрыть ценность дочки (данного спиноффа).

Спасибо Оливеру, кандидату в сообщество в ProValue Group, выложил анализ по качественным показателям:

В компании особенный корпоративный дух – стремление развивать в себе определенную компетенцию и выделять отдельно те направления, которые отвечают их «экономической модели успеха».

( Читать дальше )

Блог им. provalue |Берем Колл Спреды на Abraxas Petroleum Corp

- 10 октября 2014, 16:33

- |

Сегодня мы выкладываем одну из инвестиционных рекомендаций, которую мы выпускали еще 19 сентября, по компании Abraxas Petroleum Corp.

Abraxas Petroleum Corp. (NASD: AXAS) – независимая энергетическая компания, которая занимается приобретением, разработкой нефтяных скважин в Соединенных Штатах и Канаде. Нефтегазовые активы компании расположены в четырех регионов США в Rocky Mountain, Mid-Continent, Permian Basin, побережье Мексиканского залива, а также в Альберта, Канада.

За последние несколько лет компания сделала внушительную работу по добыче нефти и газа. Кроме того, компания имеет хорошо диверсифицированный бизнес и получает выгоду от разработки сланцевых запасов нефти и газа. Большую часть доходов компании получает от продажи нефти, сумев при этом достичь более высокой рентабельности, чем от добычи природного газа. Это довольно внушительное достижение, учитывая, что большинство компаний получают большую выгоду от разработки природного газа. Площадь Williston, которая находиться в бассейне Баккен, является зрелым сегментом

( Читать дальше )

Блог им. provalue |ФРС попала в ликвидную ловушку?

- 27 сентября 2014, 13:42

- |

«Большая часть денег, которая была создана с 2008 года не нашла свое отображение в здоровом отображении показателей М2 или М3.

Эти деньги были направлены в покупку акций. Речь идет о $10 трлн. В этот же момент, банки подготовились к настоящему финансовому цунами, в то время как большинство не обращает внимание на существенные структурные изменения в экономике США.

С такой огромной массой инвестируемых корпорациями денег в акции, на фондовом рынке формируется не только «пузырь», но что-то вроде и пирамиды. Корпорации решили обогатиться, за счет спекуляций на рынке акций. Когда произойдет нормализация, то мы увидим существенное снижение фондового рынкавместе с корпоративными доходами корпораций.

Существующий фондовый пузырь полностью игнорирует эти ожидания. Сегодняшний рынок — это классический пример „ошибочных инвестиций“.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс