Блог им. pterodactylll |Тучи сгущаются

- 26 октября 2023, 00:21

- |

Мировые рынки продолжает лихорадить. DAX уже обновил минимальные значения с марта текущего года, американский SP500 добрался до майских значений, а индекс Гонконгской фондовой биржи Hang Sang уже и вовсе торгуется у минимумов октября прошлого года.

Ключевыми рисками являются:

— риск дальнейшего замедления мировой экономики. В первых рядах здесь безусловно Европа. В частности, такой опережающий индикатор, как индекс деловой активности за октябрь опустился в сфере услуг до 47,8, что является минимумом с 2021 го года. В производственном секторе аналогичный показатель находится вблизи минимумов с 2020-го, значении 43.

— долговые проблемы отдельных компаний и даже стран. Например, долг в размере порядка 7.6 трлн $ предстоит погасить США в ближайший год. Это максимум с начала 2021-го года. Через рефинансирование данный момент может оказать серьезное давление на рынок облигаций. Найти покупателей на этот долг также, вероятно будет непросто. Дополнительно стоит отметить, что процентные платежи по госдолгу США активно приближаются 1 трлн. $.

( Читать дальше )

- комментировать

- Комментарии ( 22 )

Блог им. pterodactylll |Тактическая расстановка

- 19 октября 2023, 22:07

- |

1. Ситуация на Ближнем Востоке увеличивает привлекательность нефти, газа и золота. При этом в базовом сценарии не жду скорого окончания данной истории, а скорее думаю, что возможно дальнейшее вовлечение других стран в конфликт. Если такой сценарий реализуется, то все перечисленные выше активы могут стать заметно выше.

Из акций РФ в этом ключе можно выделить: Роснефть, Татнефть, Лукойл, Новатэк и Полюс. Для нефти дополнительный плюс, разумеется, дефицит и рекордно низкие мировые запасы. Единственное, чего опасаюсь в контексте удержания нефтегазовых компаний на текущий момент — это возможная рецессия в мире❗️ Поэтому сейчас держу в акциях всего 30% от портфеля.

2. Золото.

Данный актив хотел бы выделить отдельно, т.к. кроме геополитики, есть высокие риски приостановки работы федерального правительства в США после 17 ноября. Спикера Палаты представителей до сих пор нет (с первой попытки не получилось избрать), а законов нужно утвердить массу. Также возможно замедление мировой экономики в целом (в ближайшие полгода). Существенный рост цен на энергоносители может больно ударить по и без того слабой Европе. А высокие ставки будут способствовать увеличению количества банкротств, которых в сентябре и так было максимально много за последние месяцы. ( См. график ниже)

( Читать дальше )

Блог им. pterodactylll |Политика Центробанков, рубль и золото

- 26 сентября 2018, 13:48

- |

Уже сегодня нас ждут итоги очередного заседания ФРС. И, как мне кажется, в последнее время многие снова стали не учитывать риск ужесточения денежно-кредитной политики в мире. Ставка с вероятностью более 80% будет повышена в этом году еще 2-ы, а также с октября американский регулятор будет сокращать баланс больше чем ранее еще на 10 млрд. долларов.

При этом не стоит забывать и про ЕЦБ, который также нацелился на завершение стимулирования. Еще в понедельник господин Драги заявил о возможном ускорении инфляции. Данный момент как бы намекает на еще более быстрые темпы завершения стимулирования. И если «горячие деньги» от стимулирующих программ ФРС в Россию шли в очень скромном количестве, то от ЕЦБ влияние было несколько большим. Поэтому говорить о полноценном восстановлении привлекательности развивающихся рынков и в частности российского, на мой взгляд, немного рано. Особенно учитывая, что на фоне торговых войн, Поднебесная вероятно, продолжит девальвировать национальную валюту, что непременно негативно скажется и на ценах на сырье.

( Читать дальше )

Блог им. pterodactylll |Золото может отскочить

- 17 июля 2018, 19:08

- |

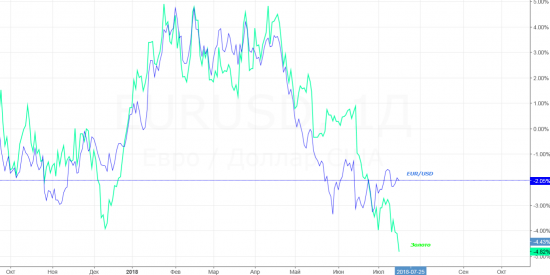

Золото довольно сильно коррелирует с парой евро доллар (график ниже), а также с акциями золотодобывающих компаний. По факту и там и там желтый метал в сильно отстающих, с евро/долларом даже образовалась небольшая дивергенция.

Учитывая, также, что золото про инфляционный инструмент, а реальная инфляция все-таки демонстрируют некоторые попытки роста, то, на мой взгляд, можно предположить некие попытки отскока в ближайшем будущем.

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме (@OptionsWorld)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс