Блог им. pterodactylll |Коррекция доллара может очень быстро закончиться

- 14 июня 2018, 12:05

- |

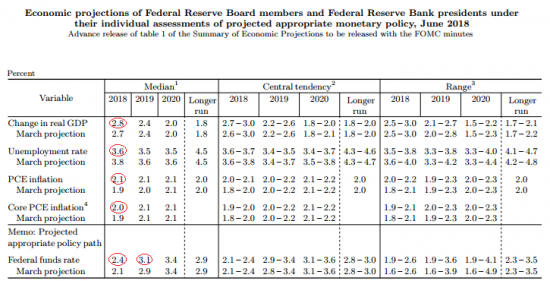

ФРС накануне повысила прогнозы практически по всем фронтам (график ниже). В частности, вероятность 4х повышений в этом году тем заметно больше. Данный момент в среднесрочной перспективе будет продолжать поддерживать доллар. Ну а сегодня после 14.45 по мск. ждем ЕЦБ, и если и здесь будет анонсировано скорое ужесточение, то для рисковых активов и в частности таких валют, как рубль, это будет совсем не позитивным моментом.

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. pterodactylll |Рубль готовится к сильному движению в июне

- 04 июня 2018, 11:05

- |

Записал небольшое видео (3 минуты) на данную тему:

( Читать дальше )

Блог им. pterodactylll |Рубль в мае

- 02 мая 2018, 19:19

- |

Записал небольшое видео (3 минуты) на данную тему:

( Читать дальше )

Блог им. pterodactylll |Рубль

- 17 апреля 2018, 14:53

- |

Санкционные риски накануне несколько снизились, что дало повод российскому рынку воспрять духом.

Доллар/рубль в моменте опускался в район 60,7, а РТС уходил выше 1125. На этом фоне пока прикрыл лонги по РТС и буду внимательно следить за дальнейшим развитием событий.

В частности в первую очередь, для меня будет интересен доллар/рубль, сильнейшая поддержку у которого располагается в районе 60,6-61.

Доллару, кроме возможного продолжения санкационного давления, поддержку может оказать:

— высокая вероятность скорого повышения ставок в США. Рост нефти здесь еще увеличивает инфляционные ожидания, что может дать сигналы к более жесткой риторике ФРС в ближайшее время

— возможность снижения нефтяных котировок в ближайшее время также довольно велика. Вероятность возобновления санкций для Ирана снизилась, а добыча и запасы в США продолжают рост

— реальные ставки в РФ на фоне последнего ослабления рубля постепенно снижаются, что будет способсвовать снижению привлекательности облигаций РФ и соответственно рубля

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме

Блог им. pterodactylll |Состоится ли обвал рубля в апреле

- 01 апреля 2018, 15:46

- |

Вот и наступил апрель. Записал небольшое видео (всего 3 минуты) о том, что будет с рублем в текущем месяце.

Надеюсь вам понравится:

( Читать дальше )

Блог им. pterodactylll |Как влияют выборы на рубль?

- 18 марта 2018, 18:29

- |

Что получилось:

( Читать дальше )

Блог им. pterodactylll |Что ждать от пары доллар/рубль (usdrub) в марте

- 28 февраля 2018, 11:58

- |

Еще вчера начал набирать опционов на доллар/рубль (надо сказать получилось неплохо, скрин вчерашнего дня ниже), но считаю потенциал роста еще остается.

Ключевыми факторами для пары доллар/рубль в ближайший месяц, а может и несколько станут:

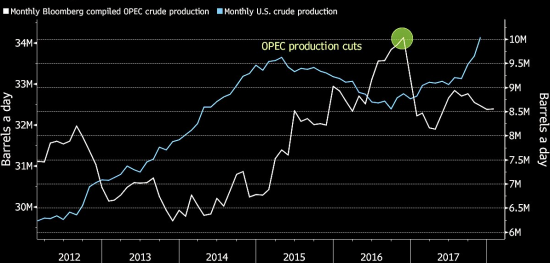

Нефть.Она по-прежнему достаточно волатильна и остается отчасти зависимой от различных политических волеизъявлений. При этом, стоит отметить, что некий баланс на рынке все-таки образовался и уйти сильно выше текущих 68-70 долларов за баррель будет крайне сложно. В частности, добыча в США уже почти полностью перекрывает сокращение предложения от Опек+ (картинка), у которого к слову и возможностей для дальнейших действий практически не осталось. Единственное, что, на мой взгляд, может толкнуть черное золото еще выше – это возобновление санкций к Ирану со стороны США.

( Читать дальше )

Блог им. pterodactylll |Ключевые события и другие возможности текущей недели

- 11 декабря 2017, 12:03

- |

— 13 декабря решение ФРС по процентной ставке

есть мысль, что после краткосрочного продолжения нисходящего движения по рисковым активам на фоне повышения процентной ставки позитив на рынки может краткосрочно вернуться

— 13 декабря также публикация данных по нефти + индексы деловой активности (очень важная статистика)

— 14 декабря решение ЕЦБ по процентной ставке

Данное скопление важных событий в пределах 1-2 дней, еще и в непосредственной близости к экспирации недельных опционов наталкивают на мысли о покупке дешевых опционов пут и колл с исполнением 14 декабря в надежде на рост волатильности. Также, как вариант, интересна может быть проданная бабочка, которая обойдется еще дешевле.

Также из интересных моментов начала текущей недели:

ММВБ и модифицированная нефть в рублях показывают некий потенциал рублевого индекса

( Читать дальше )

Блог им. pterodactylll |Что будет с парой доллар/рубль в декабре

- 01 декабря 2017, 19:12

- |

Пара доллар/рубль (usd/rub) уже довольно долго торгуется в боковике, даже несмотря на локальный позитив от ОПЕК+. И этот момент, на мой взгляд, является неплохим для постепенного формирования позиций до конца года – начала 2018-го.

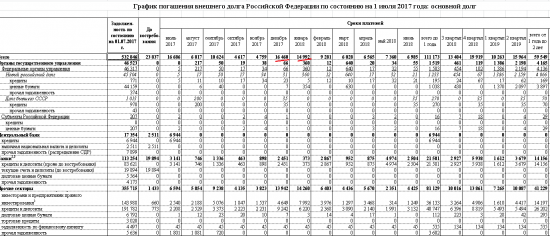

На мой взгляд, вероятность движения в район 59-59,5 к концу года- началу следующего довольно высокая. Одной из ключевых причин для этого вполне могут стать крупные выплаты по внешним заимствованиям в валюте компаниями РФ в декабре –январе (более 30 млрд. долларов за декабрь-январь).

Также локальный негатив может поступить от:

– возможных заявлений и предпосылок к новым санкциям по отношению к России

– снижения ставки Банком России на ближайшем заседании 15 декабря более чем на 0,25%, что впрочем, маловероятно

– возможного локального снижения цен на нефть на фоне наращивания добычи со стороны сланцевых компаний, а также фиксации участниками прибыли по факту итогов заседания ОПЕК (30 ноября)

( Читать дальше )

Блог им. pterodactylll |Кукл существует )))

- 15 июня 2017, 17:03

- |

Классический пример манипуляции рынком:

1)Доллар/рубль до экспирации (фиксинг происходит с 12.25 — до 12.30)

2) После экспирации

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс