Блог им. pterodactylll |Новогодняя опционная стратегия по фьючерсу на индекс РТС (RI)

- 22 декабря 2017, 12:06

- |

Фьючерс на индекс РТС вот уже более 3-х месяцев торгуется в затяжном боковике между уровнями 110500 – 116500. При этом сам индекс РТС также находится недалеко от восходящего канала и имеет неплохой потенциал для движения как вверх, так и вниз, который я и попробую реализовать с помощью опционов.

Как известно, движение в случае выхода из канала происходит на ширину данного образования. По минимальным оценкам – это либо 120000, либо 107500. Стоит отдельно отметить, что столь длительные консолидации за последние 5 происходили лишь дважды.

Да сильно важных событий кроме, пожалуй, возможных новостей по санкциям для РФ и налоговой реформе США пока не ожидается, но видно, что практически на всех рынках (как сырьевых, так и фондовых) происходит некое «накопление», где участники отчаянно пытаются определиться с дальнейшим трендом.

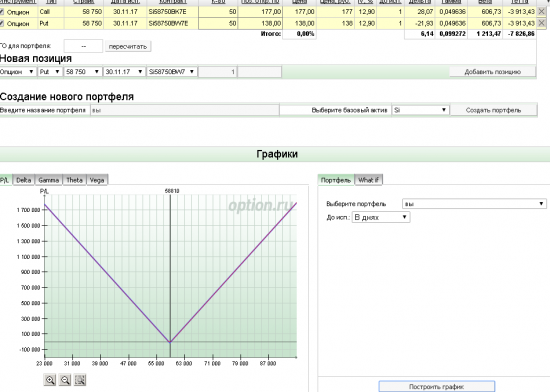

Поэтому, несмотря на локальную перепроданность российского рынка, в данный момент я все-таки сделаю ставку просто на сильное движение. Реализовывать сценарий в свою очередь буду с помощью опционной стратегии проданная бабочка. Напомню, строится она следующим образом: покупаем 2 опциона определенного

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Блог им. pterodactylll |Ключевые события и другие возможности текущей недели

- 11 декабря 2017, 12:03

- |

— 13 декабря решение ФРС по процентной ставке

есть мысль, что после краткосрочного продолжения нисходящего движения по рисковым активам на фоне повышения процентной ставки позитив на рынки может краткосрочно вернуться

— 13 декабря также публикация данных по нефти + индексы деловой активности (очень важная статистика)

— 14 декабря решение ЕЦБ по процентной ставке

Данное скопление важных событий в пределах 1-2 дней, еще и в непосредственной близости к экспирации недельных опционов наталкивают на мысли о покупке дешевых опционов пут и колл с исполнением 14 декабря в надежде на рост волатильности. Также, как вариант, интересна может быть проданная бабочка, которая обойдется еще дешевле.

Также из интересных моментов начала текущей недели:

ММВБ и модифицированная нефть в рублях показывают некий потенциал рублевого индекса

( Читать дальше )

Блог им. pterodactylll |Что будет с парой доллар/рубль в декабре

- 01 декабря 2017, 19:12

- |

Пара доллар/рубль (usd/rub) уже довольно долго торгуется в боковике, даже несмотря на локальный позитив от ОПЕК+. И этот момент, на мой взгляд, является неплохим для постепенного формирования позиций до конца года – начала 2018-го.

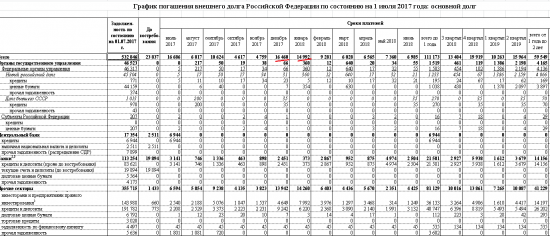

На мой взгляд, вероятность движения в район 59-59,5 к концу года- началу следующего довольно высокая. Одной из ключевых причин для этого вполне могут стать крупные выплаты по внешним заимствованиям в валюте компаниями РФ в декабре –январе (более 30 млрд. долларов за декабрь-январь).

Также локальный негатив может поступить от:

– возможных заявлений и предпосылок к новым санкциям по отношению к России

– снижения ставки Банком России на ближайшем заседании 15 декабря более чем на 0,25%, что впрочем, маловероятно

– возможного локального снижения цен на нефть на фоне наращивания добычи со стороны сланцевых компаний, а также фиксации участниками прибыли по факту итогов заседания ОПЕК (30 ноября)

( Читать дальше )

Блог им. pterodactylll |Доллар/рубль. Попытка заработать на опционах

- 29 ноября 2017, 20:07

- |

Доллар/рубль уже длительное время консолидируется в очень узком диапазоне, а завтра у нас как раз заседание ОПЕК, на котором может прозвучать очень много всего интересного, способного поднять волатильность.

Учитывая также, что уже завтра экспирация на доллар/рубль и опционы стоят крайне дешево попробую заработать на выходе из данного диапазона, купив обычный стреддл (что уже благополучно сделал). Движение даже чуть более чем на 1% по паре мне вполне хватит, чтобы закрыть позицию в хороший плюс. Пример стреддла ниже… (про другие опционные стратегии много полезного можно узнать здесь).

( Читать дальше )

Блог им. pterodactylll |Итоги недели: РТС, нефть и др

- 17 ноября 2017, 17:55

- |

Событие недели: Палата представителей Конгресса США большинством голосов поддержала свой проект налоговой реформы.

Бумаги недели: ВТБ и Сбер, один обновил многолетние минимумы, другой максимумы. Вроде и сектор один и оба с госучастием, а динамика акций противоположная.

Настроения инвесторов: Юрики перевернулись в шорт по индексу РТС. Сигнал не очень позитивный прямо скажем.

Рубль: Российская валюта стала чувствовать себя вполне неплохо и даже была сильнее нефти. (по данной парной позиции вышел в неплохой плюс)

( Читать дальше )

Блог им. pterodactylll |Нефть, рубль и РТС

- 15 ноября 2017, 16:00

- |

В последнее время российские активы постепенно корректируются вниз. Поводом для локальных продаж в частности служат цены на нефть, которые, опустились ниже 61,5 доллара за баррель – здесь, кстати говоря, благополучно закрыл шорт от прошлой недели со средней ценой 63,5. Общая прибыль составила чуть менее 3,5% со вложенных средств. (статья о моменте открытия здесь)

Сейчас мы приблизились к сильной поддержке по данному инструменту в виде растущей трендовой линии, от которой вполне возможен отскок вверх. Впрочем, ловить его я пока не планирую ввиду следующих негативных факторов:

— рост добычи в США, на мой взгляд, будет продолжаться, увеличивая в целом предложение в мире.

— геополитическая составляющая (разлад внутри Саудовской Аравии), на мой взгляд, является временным фактором и ожидаемо постепенно сходит на нет.

Локальную поддержку черному золоту сейчас оказывают лишь ожидания относительно продления договоренностей ОПЕК+ на ближайшем заседании 29 ноября.

( Читать дальше )

Блог им. pterodactylll |Нефть

- 08 ноября 2017, 11:04

- |

Интересный график по нефти – все растущие волны равны, и очень похоже, что завершилась 5-ая волна. Считаю, что вероятность коррекции довольно высока.

Кроме технической составляющей процесса, значимой причиной для коррекции считаю, что геополитические составляющие (Саудовская Аравия), как правило, имеют очень ограниченное время влияния и с большой вероятностью скоро сойдут на нет.

Сам накануне, открыл медвежий спрэд со страйками 62, 64 и экспирацией 27 ноября. Первой целью вижу отметку 61,5. (никого к действиям не толкаю — лишь выражаю свое мнение).

Не реализую шорт через, например, индекс РТС – по причине того, что считаю российский рынок несколько перепроданным относительно аналогов из развивающихся стран, и при текущих ценах на сырьевые товары. Поэтому движение вниз по РТСу, на мой взгляд, может быть несколько слабее, чем по нефти.

При этом стоит отдельно отметить, что опционы на нефть на московской бирже вполне ликвидны и на центральных страйках даже позволяют открывать позиции почти без проскальзывания.

( Читать дальше )

Блог им. pterodactylll |РТС, доллар/рубль, нефть: мысли и идеи

- 11 октября 2017, 12:27

- |

Российский рынок остается практически недвижим в последние недели. Поводов для продолжения роста, как, впрочем, и сильной коррекции участники пока для себя не открыли. При этом локальные тренды остаются по-прежнему растущими, и по нефти, и по индексу РТС и по рублю.

Подразумеваемая волатильность, между тем опустилась до уровней, где толком никогда и не была, что дает определенные предпосылки к ее росту в ближайшем будущем. Для ее анализа вполне можно использовать такой простой индикатор, как гистограмма MACD. Для этого на индексе волатильности RVI мы попробуем отыскать дивергенции. И сразу их практически невооруженным глазом обнаружим. Ниже, например, дивергенция на 4х часовом графике. Поэтому локальный сигнал на рост волатильности в ближайшем будущем мы все-таки имеем.

( Читать дальше )

Блог им. pterodactylll |Бабочка на опционах РИ

- 04 октября 2017, 16:03

- |

На российском рынке продолжается затяжной «боковик». При этом нефть, как и ожидалось, поплыла потихоньку вниз. Рост запасов в США (сезонный), на мой взгляд, в ближайшее время продолжится. В центре внимания здесь останется выполнение договоренностей ОПЕК+, запасы и добыча Сша, а также добыча в Ливии и Нигерии. И в целом статистику из Китая игнорировать, также явно не стоит.

Из важных событий, которые также ожидаются в ближайшее время стоит отметить данные с американского рынка труда. Они как раз вполне могут внести дополнительную волатильность на рынки.

В свою очередь стоит отдельно отметить, что с технической точки зрения Ртс находится в точке бифуркации. Т.е точке, откуда возможны сильные движения (точке, откуда может начаться новый тренд). Со стороны опционов, поэтому можно к текущей направленной позиции (вниз) открыть еще и ненаправленную.

А именно проданную бабочку или классический стрэдл. Учитывая, что мы пока не уверен в совсем скором выходе, тогда оптимально все-таки открыть бабочку, где временной распад не столь существенен.

( Читать дальше )

Блог им. pterodactylll |Доллар/рубль, РТС и опционная стратегия

- 20 сентября 2017, 13:40

- |

В последние несколько дней российские активы немного скорректировались, но продолжают находиться на достаточно высоких уровнях. При этом, на мой взгляд,сейчас есть целый ряд рисков, которые могут снизить рынки и в частности индекс РТС и рубль в ближайшем будущем:

1. Вероятно, уже сегодня ФРС объявит о сокращении баланса, а в дальнейшем продолжит повышение ставок. Изъятие ликвидности всегда негатив для рынков и в особенности развивающихся.

2. В конце сентября должна появиться некая ясность относительно налоговой реформы в США. Весь позитив от данного события уже во многом заложен в акции большинства компаний и если реализация будет иной, чем ожидают участники, то негативная реакция последует довольно быстро.

3. Запасы нефти в США традиционно сезонно снижаются в августе и растут в сентябре — октябре, что может негативно сказаться на стоимости нефти, а соответственно и российских активов.

4. В первых числах октября пройдет референдум в Каталонии, что также нельзя отнести к позитивным событиям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс