Блог им. ruh666 |Morgan Stanley: этой осенью мы ожидаем коррекции S&P 500 более чем на 10%

- 31 августа 2021, 19:29

- |

С учетом сказанного, динамика цен на фондовых рынках США в этом году довольно точно следовала сценарию изменения парадигмы. Цикличные и компании малой капитализации возглавили движение в начале года, когда рынок рассматривал распространение вакцин и возобновление экономики в соответствии с нашей историей выздоровления на ранней стадии цикла. В середине марта мы перешли к новой парадигме, назвав её «переходным периодом в середине цикла» — периодом, когда рынки ожидают пиковых темпов изменений в росте и политике. Это также совпало с принятием пакета мер по борьбе с COVID на сумму 1,9 триллиона долларов США, в результате которого потребители получили серьезные денежные средства. В то время мы понизили рейтинги компаний малой капитализации после исторического роста и рекомендовали инвесторам обновить портфели, покупая качество. С тех пор индекс качества MSCI превзошел показатели компаний малой капитализации на 21%, то есть на 50% в годовом исчислении. Но это снизилось с 26% всего несколько недель назад, и возникает вопрос: учитывается ли сейчас переход на середину цикла?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 13 )

Блог им. ruh666 |Дезинфляция в США = дефляция цен на активы (перевод с deflation com)

- 04 августа 2021, 19:12

- |

Педант: существительное. Человек, который чрезмерно озабочен второстепенными деталями и правилами или демонстрацией академических знаний.

Английское слово pedant происходит от французского pédant, или его более старого итальянского источника середины 15 века pedante, что означает «учитель или школьный учитель». Я должен признать, что испытываю невероятные педантичные чувства, когда дело касается инфляции и дефляции. Видите ли, центральные банки обманули весь мир, заставив всех поверить в то, что инфляция и дефляция относятся к степени изменения цен на потребительские товары и услуги, чтобы они (центральные банки) преследовали свои цели. Истинное определение инфляции и дефляции относится к степени изменения денег и кредита в экономике.

По мере того, как деньги и кредит раздуваются, они иногда могут влиять на рост потребительских цен. Однако отношения в лучшем случае неоднородны. Однако с тех пор, как более десяти лет назад начался великий эксперимент количественного смягчения (или последний бросок кости, как я его называю), связь между ростом денег и цен на активы привлекла некоторое внимание.

( Читать дальше )

Блог им. ruh666 |Про страдания о "реальной" инфляции

- 01 августа 2021, 00:24

- |

И вот тут очень доставляют посты, мол де неправильно определяют инфляцию, на самом деле она больше и всё такое. Так вот, всё это чистый бред, начиная от самого определния «официальной» инфляции, кончая вот такими постами. Это как с ВВП, вы складываете условных плющевых мишек с чугунными чушками. Вот какой вам толк с этих циферок. А вообще, лучший рост ВВП можно обеспечить всенародным выкапыванием ямы. А потом её закапыванием. ВВП будет офигительным, только с голоду вы все сдохните. Так и с инфляцией. Если плющевые мишки выросли в цене на 50%, а чугунные чушки упали в цене на 50%, формально у вас нулевая инфляция. Только вопрос, что из этого вы потребляете.

Это я всё к тому, что ценовая инфляция — штука сугубо субъективная. Приведу пример, который всем ближе. Смартфон сейчас — по сути товар первой необходимости. Согласно последним директивам ЕЦБ я без него даже в интернет-банк зайти не могу с компа. Нужно подтверждение со смартфона. Так вот, 10 лет назад я покупал смартфон HTC за 300 (или 350, не очень помню) бачей. Ну ладно, по тем временам он сильно навороченным считался, типа первый смарт с 4g, да и лучшая компания-производитель смартфонов, но не суть. Дешевле 250 смартфонов не было.

( Читать дальше )

Блог им. ruh666 |Доверие потребителей в июле выросло, но надежды пошатнулись

- 28 июля 2021, 15:50

- |

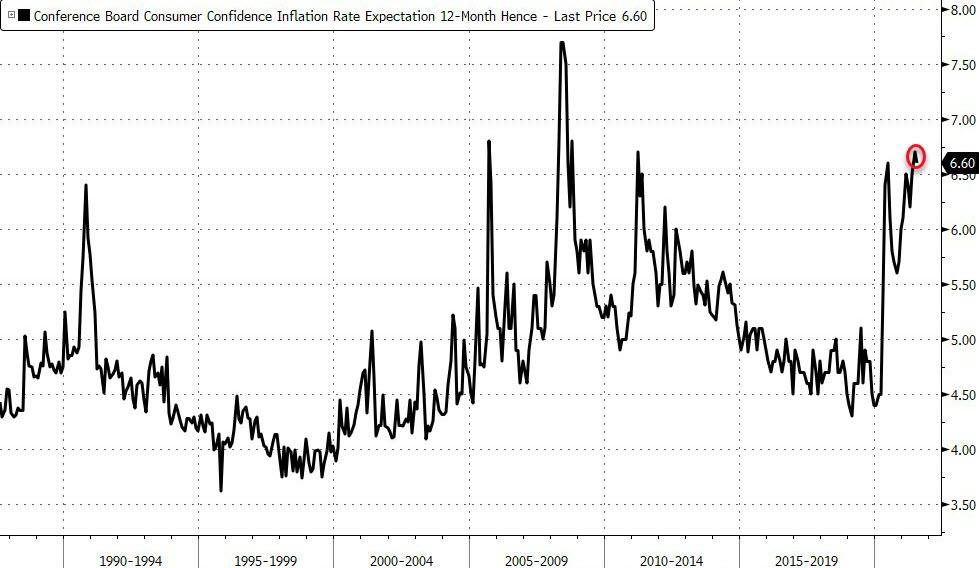

Это шестой месяц подряд повышение доверия. Инфляционные ожидания снизились очень скромно с 6,7% до 6,6% ...

Это шестой месяц подряд повышение доверия. Инфляционные ожидания снизились очень скромно с 6,7% до 6,6% ...

( Читать дальше )

Блог им. ruh666 |Последние шокирующе плохие данные о продажах жилья сорвут планы ФРС по сокращению QE?

- 27 июля 2021, 19:16

- |

( Читать дальше )

Блог им. ruh666 |Временная инфляция (возможно, но будет ли следующей дефляция?) (перевод с deflation com)

- 26 июля 2021, 19:17

- |

На графике ниже показана ставка безубыточности 10-летнего TIPS за вычетом 5-летнего уровня безубыточности TIPS. Другими словами, он показывает разницу между рыночными ожиданиями средней инфляции в течение следующих 10 лет по сравнению с ожиданиями в течение следующих 5 лет. Когда линия находится выше нуля, это означает, что средняя инфляция потребительских цен, как ожидается, будет выше в следующие 10 лет, чем в следующие 5 лет. Когда он ниже нуля, ожидается, что средняя инфляция в следующие 10 лет будет ниже, чем в следующие 5 лет.

( Читать дальше )

Блог им. ruh666 |Ну опять у вас "безумцы из ЦБ"

- 23 июля 2021, 19:11

- |

Как не заседание ЦБ, так прям сразу критика. Когда понижали, мол процент по депозитам падает, теперь, когда повышают, мол из-за этого цены вырастут, ибо процентная ставка в цене, и вообще экономического роста не будет. Повторю, ЦБ РФ последние 5 лет ничего особенного не делает, просто следует за рынком. Ценовая инфляция тут вообще ни при чём, хотя о ней любят поговорить. Если ЦБ держит ставку ниже рынка, он раздувает денежное отношение, то есть проводит инфляционистскую политику, поскольку, чтобы её удержать, ему придётся увеличить денежное предложение, иными словами, печатать деньги. И наоборот, если ЦБ держит ставку выше рынка, он снижает денежное отношение, то есть проводит редукционистскую политику. В последнее время ЦБ РФ проводит относительно нейтральную политику. Смотрим доходность по коротким облигациям.

Ставки по коротким облигациям — 11.06 (предыдущее заседание) — 5.38, вчера — 6.16, то есть ставки на рынке выросли на 78бп. Сооотвественно, подъём на 75-100бп логичен. Почему 100, а не 75 — это всё подробности, может в тот раз недоподняли.

( Читать дальше )

Блог им. ruh666 |Исчезло ли «худшее из опасений инфляции»? (перевод с deflation com)

- 16 июля 2021, 19:37

- |

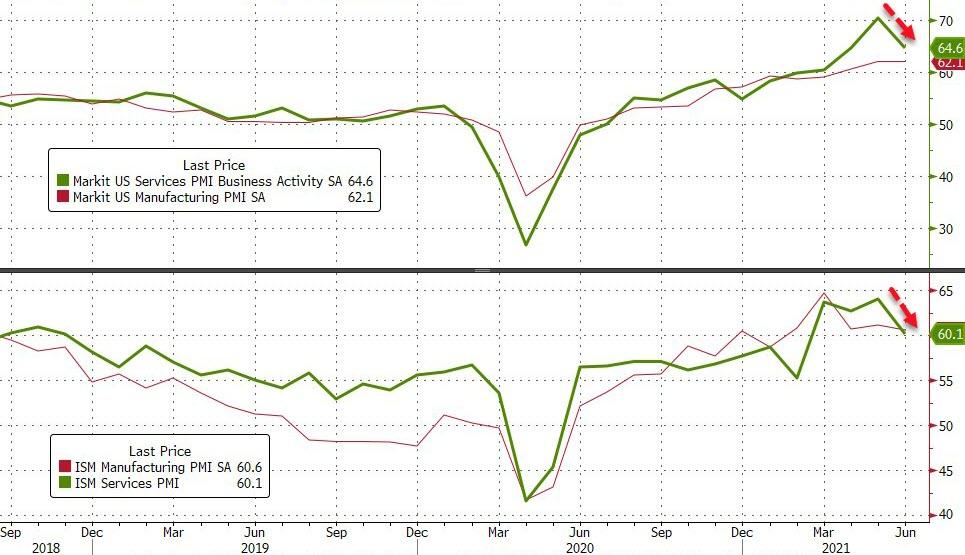

«Уже есть признаки того, что худшее из опасений по поводу инфляции исчезло. Опубликованный во вторник отчет о деятельности в секторе услуг Института управления поставками показал, что в июне уплаченная составляющая упала на 1,1 пункта. В отдельном отчете IHS Markit было обнаружено, что, хотя цены на сырье и материалы оставались высокими, оставаясь вторым по величине показателем за всю историю наблюдений, затраты росли более медленными темпами, что дает некоторые доказательства того, что это повышение действительно может быть временным, как сказал Пауэлл. Респонденты отметили «снижение опасений по поводу инфляции», — заявили в IHS Markit».

В июльскоЙ Global Market Perspective Elliott Wave International представлена такая точка зрения на «новые максимумы деловой активности», как показывает составной PMI Еврозоны от Markit:

«Рост бизнеса в еврозоне ускоряется самыми высокими темпами за 15 лет. Свежий опрос менеджеров по закупкам в сфере услуг в еврозоне в мае подскочил до 14-летнего максимума… потребители становятся чрезмерно уверенными на основных пиках фондового рынка и чрезмерно пессимистичными на основных минимумах фондового рынка. То же самое происходит на корпоративном уровне. Составной индекс менеджеров по закупкам IHS Markit измеряет преобладающее направление экономики в производственном секторе и секторе услуг в Европе. После трех месяцев роста показатель за июнь 2021 года достиг самого высокого уровня с июня 2006 года».

( Читать дальше )

Блог им. ruh666 |Реальная доходность мусорных облигаций становится отрицательной (перевод с elliottwave com)

- 08 июля 2021, 19:08

- |

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Опросы в сфере услуг сигнализируют о стагфляции...

- 07 июля 2021, 15:16

- |

После неоднозначной картины в опросах производственного сектора в июне (PMI незначительно выше, ISM незначительно ниже) и постоянно падающих «твердых» данных, опросы услуг показывают серьезное и скоординированное разочарование, поскольку ISM Servceis упал с 64,0 до 60,1, а индекс PMI Markit упал с 70,4 до 64,6 ...

Не пора ли вернутья к реальности?

Не пора ли вернутья к реальности?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс