SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Визуализация крупнейших компаний мира в 2021 году

- 14 июня 2021, 12:16

- |

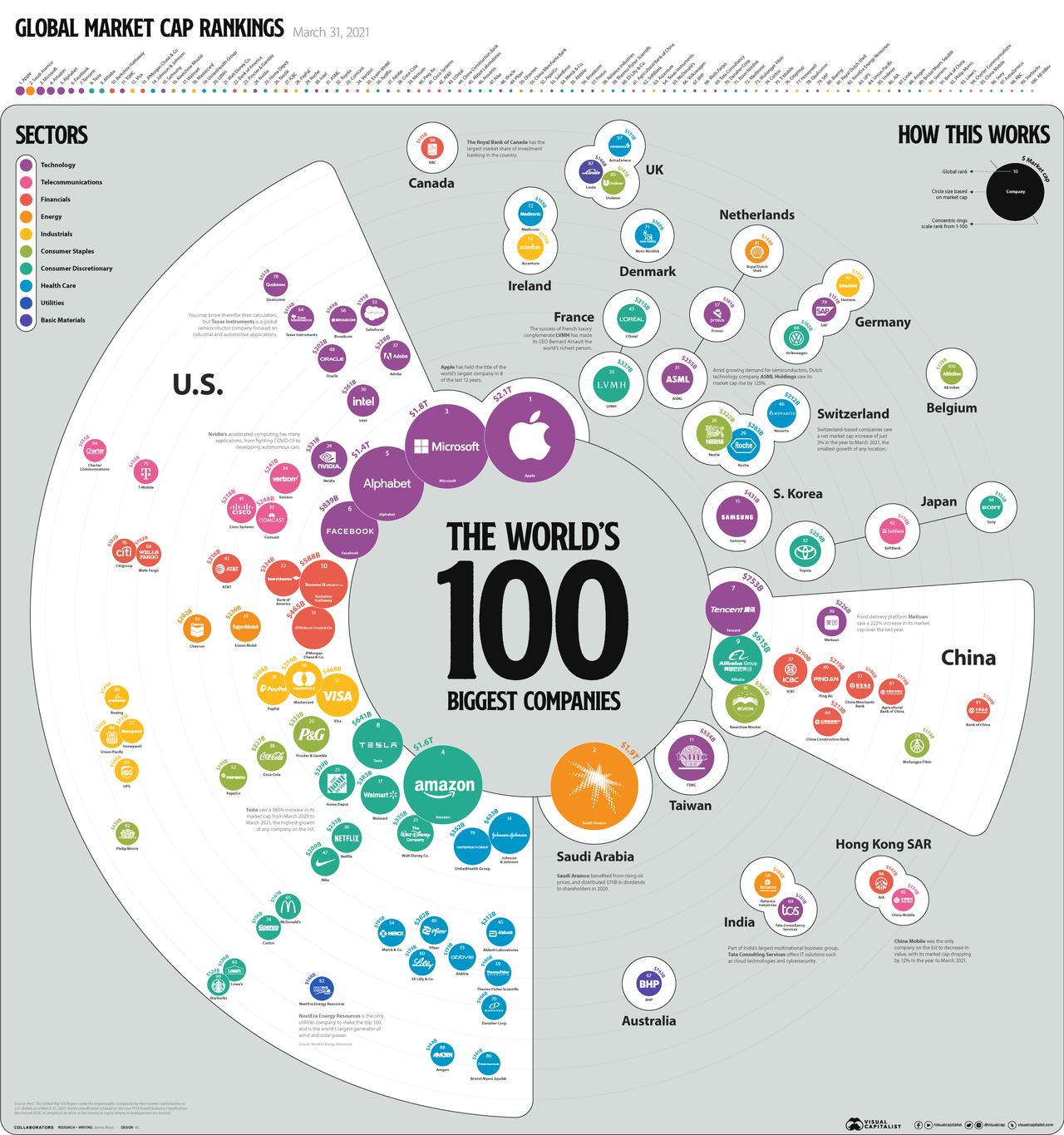

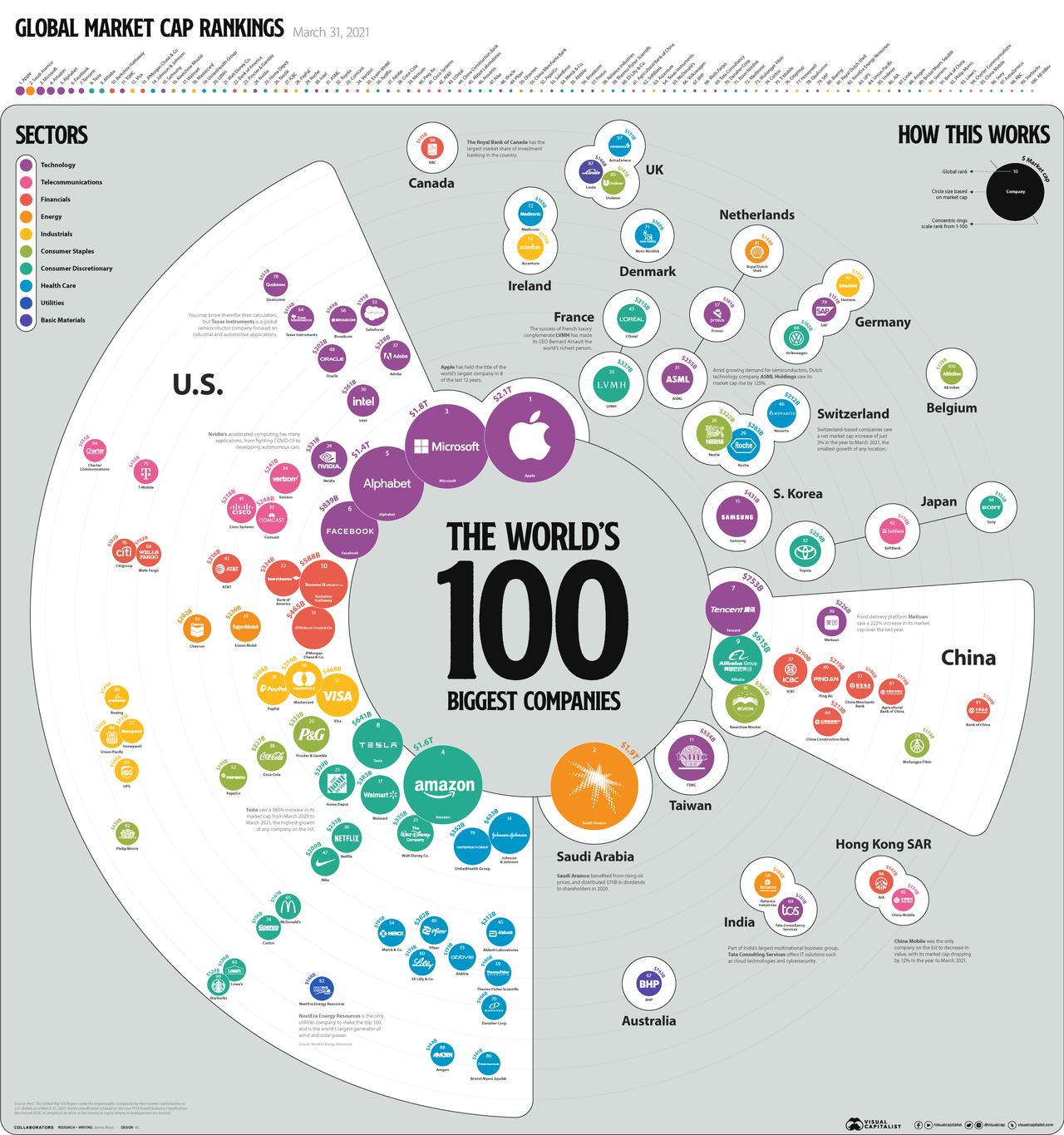

После краха COVID-19 на мировых фондовых рынках произошло сильное восстановление. Состояние 100 крупнейших компаний мира на 31 марта 2021 года достигло рекордных 31,7 триллиона долларов, что на 48% больше, чем в прошлом году. Для сравнения: совокупный ВВП США и Китая в 2020 году составил 35,7 триллиона долларов. На сегодняшнем графике Дженна Росс из Visual Capitalist использует данные PwC, чтобы показать крупнейшие в мире компании по рыночной капитализации, а также по странам и секторам, в которых они находятся.

Рейтинг 100 лучших

Рейтинг 100 лучших

PwC составила рейтинг крупнейших публичных компаний по их рыночной капитализации в долларах США. Также стоит отметить, что отраслевая классификация основана на эталонном тесте отраслевой классификации FTSE Russell, а местонахождение компании зависит от ее штаб-квартиры. Внутри рейтинга наблюдалась большая разница в стоимости. Apple стоила более 2 триллионов долларов, что более чем в 16 раз больше, чем у Anheuser-Busch (AB InBev), которая заняла 100-е место с 128 миллиардами долларов. В общей сложности 59 компаний имели головные офисы в США, они составляют 65% от общей рыночной капитализации 100 крупнейших компаний. Китай и его регионы были вторыми по популярности местом расположения штаб-квартир компаний, в список вошли 14 компаний.

( Читать дальше )

Рейтинг 100 лучших

Рейтинг 100 лучшихPwC составила рейтинг крупнейших публичных компаний по их рыночной капитализации в долларах США. Также стоит отметить, что отраслевая классификация основана на эталонном тесте отраслевой классификации FTSE Russell, а местонахождение компании зависит от ее штаб-квартиры. Внутри рейтинга наблюдалась большая разница в стоимости. Apple стоила более 2 триллионов долларов, что более чем в 16 раз больше, чем у Anheuser-Busch (AB InBev), которая заняла 100-е место с 128 миллиардами долларов. В общей сложности 59 компаний имели головные офисы в США, они составляют 65% от общей рыночной капитализации 100 крупнейших компаний. Китай и его регионы были вторыми по популярности местом расположения штаб-квартир компаний, в список вошли 14 компаний.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 12 )

Блог им. ruh666 |Royal Bank of Canada выглядит близким к максимуму и опасным

- 11 июня 2021, 15:46

- |

Известно, что канадские банки гораздо более консервативны, чем их американские коллеги. Например, из-за улучшения практики кредитования страна практически не ощутила жилищный кризис 2007-2009 годов. Однако это не помешало ее фондовому рынку обрушиться вслед за ним. Например, цена акций Royal Bank of Canada — крупнейшего финансового учреждения страны — упала более чем на 58% во время кризиса. Видимо, когда все усложняется, принцип «продавай первым, задай вопросы позже» применим и к Канаде. Прямо сейчас, с другой стороны, похоже, что инвесторы больше озабочены тем, чтобы не упустить восходящий тренд. Акции Royal Bank of Canada колеблются в районе 125 канадских долларов, что на 74% выше минимума марта 2020 года. Стоит ли покупать акции Royal Bank of Canada по рекордно высокой цене или лучше просто наблюдать за ними с безопасного расстояния? Это вопрос, на который мы надеемся, что анализ волн Эллиотта поможет нам найти ответ.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Вот как начинается большинство медвежьих рынков (перевод с elliottwave com)

- 09 июня 2021, 11:03

- |

Действительно ли хорошие экономические новости предвещают бум фондового рынка? (Приготовьтесь удивляться.)

Если вы изучите историю фондового рынка, чтобы увидеть, когда медвежьи рынки обычно начинаются в связи с экономическими новостями, вы обнаружите, что то, чtv Elliott Wave International давно делится с подписчиками, является правдой. Наш июньский финансовый прогноз по волнам Эллиотта подтверждает эту точку зрения с помощью этого изображения и комментария:

Если вы изучите историю фондового рынка, чтобы увидеть, когда медвежьи рынки обычно начинаются в связи с экономическими новостями, вы обнаружите, что то, чtv Elliott Wave International давно делится с подписчиками, является правдой. Наш июньский финансовый прогноз по волнам Эллиотта подтверждает эту точку зрения с помощью этого изображения и комментария:

( Читать дальше )

Если вы изучите историю фондового рынка, чтобы увидеть, когда медвежьи рынки обычно начинаются в связи с экономическими новостями, вы обнаружите, что то, чtv Elliott Wave International давно делится с подписчиками, является правдой. Наш июньский финансовый прогноз по волнам Эллиотта подтверждает эту точку зрения с помощью этого изображения и комментария:

Если вы изучите историю фондового рынка, чтобы увидеть, когда медвежьи рынки обычно начинаются в связи с экономическими новостями, вы обнаружите, что то, чtv Elliott Wave International давно делится с подписчиками, является правдой. Наш июньский финансовый прогноз по волнам Эллиотта подтверждает эту точку зрения с помощью этого изображения и комментария:

( Читать дальше )

Блог им. ruh666 |Акции IBM перешли от «Худших» к «ЛУЧШИМ!» из технологических за 7 месяцев… Как уследить? (перевод с elliottwave com)

- 06 июня 2021, 11:46

- |

Время планировать оптимистичное будущее IBM пришло еще в октябре!

В течение многих лет реноме IBM не раз становилось популярным. Есть одно, о которой IBM расшифровывается как International «Backbreaking Machine», это намек на первый портативный компьютер компании, который дебютировал в 1981 году и весил колоссальные 44 фунта! И другие, о том, что по сравнению со своими молодыми технологами IBM — 110-летний «динозавр». (15 октября 2020 г., Forbes). Но, как показывает этот график акций IBM, в период с конца 2020 года по май 2021 года технологическое «ископаемое» с ревом ожило в мощном ралли до самого высокого уровня с февраля 2020 года.

В течение многих лет реноме IBM не раз становилось популярным. Есть одно, о которой IBM расшифровывается как International «Backbreaking Machine», это намек на первый портативный компьютер компании, который дебютировал в 1981 году и весил колоссальные 44 фунта! И другие, о том, что по сравнению со своими молодыми технологами IBM — 110-летний «динозавр». (15 октября 2020 г., Forbes). Но, как показывает этот график акций IBM, в период с конца 2020 года по май 2021 года технологическое «ископаемое» с ревом ожило в мощном ралли до самого высокого уровня с февраля 2020 года.

( Читать дальше )

В течение многих лет реноме IBM не раз становилось популярным. Есть одно, о которой IBM расшифровывается как International «Backbreaking Machine», это намек на первый портативный компьютер компании, который дебютировал в 1981 году и весил колоссальные 44 фунта! И другие, о том, что по сравнению со своими молодыми технологами IBM — 110-летний «динозавр». (15 октября 2020 г., Forbes). Но, как показывает этот график акций IBM, в период с конца 2020 года по май 2021 года технологическое «ископаемое» с ревом ожило в мощном ралли до самого высокого уровня с февраля 2020 года.

В течение многих лет реноме IBM не раз становилось популярным. Есть одно, о которой IBM расшифровывается как International «Backbreaking Machine», это намек на первый портативный компьютер компании, который дебютировал в 1981 году и весил колоссальные 44 фунта! И другие, о том, что по сравнению со своими молодыми технологами IBM — 110-летний «динозавр». (15 октября 2020 г., Forbes). Но, как показывает этот график акций IBM, в период с конца 2020 года по май 2021 года технологическое «ископаемое» с ревом ожило в мощном ралли до самого высокого уровня с февраля 2020 года.

( Читать дальше )

Блог им. ruh666 |Почему на рынке жилья США назревают проблемы (перевод с elliottwave com)

- 04 июня 2021, 19:15

- |

«Снижение цен на жилье следует за падением продаж жилья»

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

( Читать дальше )

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

( Читать дальше )

Блог им. ruh666 |На рынках никогда не было так хорошо

- 04 июня 2021, 12:20

- |

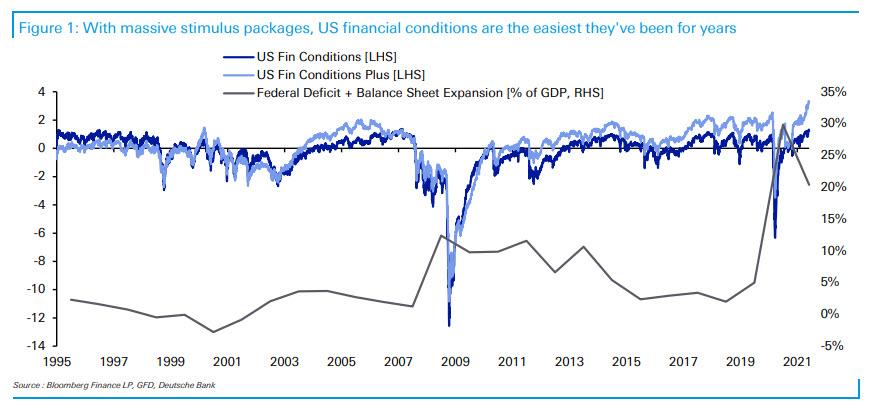

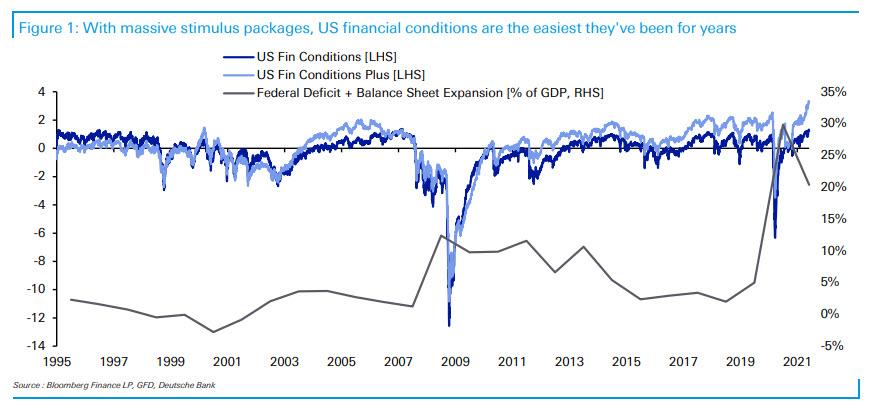

Как отмечает Джим Рид из Deutsche Bank в своем последнем «Графике дня», индекс финансовых условий Bloomberg в США достиг новых 14-летних максимумов. Этот индекс учитывает денежные рынки, различные кредитные спреды и рынки акций. Однако Bloomberg также составляет индекс финансовых условий «плюс», который включает индикаторы пузырей цен на активы, включая акции технологических компаний, рынки жилья и дополнительные отклонения доходности от среднего значения. Как отмечает Рид, этот «плюс» индекс действительно резко вырос за последние несколько недель, комфортно достигнув рекордных максимумов. Когда мы добавляем комбинацию бюджетного дефицита и расширения баланса ФРС в процентах от ВВП, можно легко понять, почему финансовые условия настолько нестабильны, а пузыри появились в различных местах за последние несколько месяцев.

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

перевод отсюда

( Читать дальше )

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».перевод отсюда

( Читать дальше )

Блог им. ruh666 |Перспектива волн Эллиотта: почему инвесторы потеряли «аппетит» к Deliveroo (перевод с elliottwave com)

- 03 июня 2021, 12:15

- |

«За один месяц продавцы почти вдвое снизили цену акций»

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

Сегодня, напротив, размещение акций уже торгуемых компаний превышает доходность от новых размещений, «это произошло два месяца назад, когда первичное публичное размещение акций приносило необычно сильную прибыль в ходе их дебютов». (Bloomberg, 06.04.21)… По словам одного из парижских управляющих, IPO больше не имеют «привлекательной цены с точки зрения долгосрочных инвестиций».

Ярким примером нынешней слабости рынка IPO является Deliveroo Holdings, лондонская компания по доставке еды через Интернет, которая начала публичные торги несколько недель назад. Вернемся к майской Global Market Perspective, в которой подробно рассказывались о динамике акций компании до конца апреля:

( Читать дальше )

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:Сегодня, напротив, размещение акций уже торгуемых компаний превышает доходность от новых размещений, «это произошло два месяца назад, когда первичное публичное размещение акций приносило необычно сильную прибыль в ходе их дебютов». (Bloomberg, 06.04.21)… По словам одного из парижских управляющих, IPO больше не имеют «привлекательной цены с точки зрения долгосрочных инвестиций».

Ярким примером нынешней слабости рынка IPO является Deliveroo Holdings, лондонская компания по доставке еды через Интернет, которая начала публичные торги несколько недель назад. Вернемся к майской Global Market Perspective, в которой подробно рассказывались о динамике акций компании до конца апреля:

( Читать дальше )

Блог им. ruh666 |Потрясающая новость об использовании инвесторами кредитного плеча на фондовом рынке (перевод с elliottwave com)

- 31 мая 2021, 19:21

- |

Сейчас в 2021 году это произошло впервые в истории.

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

( Читать дальше )

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

Тема кредитного плеча на фондовом рынке неоднократно обсуждалась на этих страницах, и теперь пришло время потрясающего обновления. Наш майский Elliott Wave Financial Forecast содержит подробные сведения вместе с этим графиком и комментариями:

( Читать дальше )

Блог им. ruh666 |В последний момент появляется Bu(m)bble com (перевод с elliottwave com)

- 19 февраля 2021, 19:31

- |

Может быть, это жуткая рифма? (в оригинале — At the last minute, Bu(m)bble.com appears — игра слов в заголовке)

21 (число Фибоначчи) год назад, в феврале 2000 года, компания по онлайн-бронированию собралась присоединиться к буму dot.com интернет-стартапов, собирающих деньги посредством первичного публичного размещения акций (IPO). Этой компанией был lastminute.com, и, посреди ажиотажа, 14 марта 2000 года она дебютировала на Лондонской фондовой бирже. Цена акций выросла на 35% в первый день торгов, что принесло основателю сотни миллионов фунтов стерлингов на бумаге, но затем резко снизился в течение следующих нескольких недель. В течение года цена акций упала до четверти цены IPO. Учитывая, что его IPO совпало с пиком рынка в целом, lastminute.com стал символом пузыря dot.com. lastminute.com была основана женщиной-предпринимателем Мартой Лейн Фокс, которой на момент IPO было 27 лет.

21 (число Фибоначчи) год назад, в феврале 2000 года, компания по онлайн-бронированию собралась присоединиться к буму dot.com интернет-стартапов, собирающих деньги посредством первичного публичного размещения акций (IPO). Этой компанией был lastminute.com, и, посреди ажиотажа, 14 марта 2000 года она дебютировала на Лондонской фондовой бирже. Цена акций выросла на 35% в первый день торгов, что принесло основателю сотни миллионов фунтов стерлингов на бумаге, но затем резко снизился в течение следующих нескольких недель. В течение года цена акций упала до четверти цены IPO. Учитывая, что его IPO совпало с пиком рынка в целом, lastminute.com стал символом пузыря dot.com. lastminute.com была основана женщиной-предпринимателем Мартой Лейн Фокс, которой на момент IPO было 27 лет.

На прошлой неделе еще одна молодая предпринимательница с двойным именем, женщина, вывела свою компанию на IPO. Bumble, онлайн-приложение для знакомств, начало торговлю как публичная компания, при этом цена акций выросла до 77 долларов в первый день с цены IPO в 43 доллара. Это сделало основательницу, 31-летнюю Уитни Вулф Херд, бумажным миллиардером.

( Читать дальше )

21 (число Фибоначчи) год назад, в феврале 2000 года, компания по онлайн-бронированию собралась присоединиться к буму dot.com интернет-стартапов, собирающих деньги посредством первичного публичного размещения акций (IPO). Этой компанией был lastminute.com, и, посреди ажиотажа, 14 марта 2000 года она дебютировала на Лондонской фондовой бирже. Цена акций выросла на 35% в первый день торгов, что принесло основателю сотни миллионов фунтов стерлингов на бумаге, но затем резко снизился в течение следующих нескольких недель. В течение года цена акций упала до четверти цены IPO. Учитывая, что его IPO совпало с пиком рынка в целом, lastminute.com стал символом пузыря dot.com. lastminute.com была основана женщиной-предпринимателем Мартой Лейн Фокс, которой на момент IPO было 27 лет.

21 (число Фибоначчи) год назад, в феврале 2000 года, компания по онлайн-бронированию собралась присоединиться к буму dot.com интернет-стартапов, собирающих деньги посредством первичного публичного размещения акций (IPO). Этой компанией был lastminute.com, и, посреди ажиотажа, 14 марта 2000 года она дебютировала на Лондонской фондовой бирже. Цена акций выросла на 35% в первый день торгов, что принесло основателю сотни миллионов фунтов стерлингов на бумаге, но затем резко снизился в течение следующих нескольких недель. В течение года цена акций упала до четверти цены IPO. Учитывая, что его IPO совпало с пиком рынка в целом, lastminute.com стал символом пузыря dot.com. lastminute.com была основана женщиной-предпринимателем Мартой Лейн Фокс, которой на момент IPO было 27 лет.На прошлой неделе еще одна молодая предпринимательница с двойным именем, женщина, вывела свою компанию на IPO. Bumble, онлайн-приложение для знакомств, начало торговлю как публичная компания, при этом цена акций выросла до 77 долларов в первый день с цены IPO в 43 доллара. Это сделало основательницу, 31-летнюю Уитни Вулф Херд, бумажным миллиардером.

( Читать дальше )

Блог им. ruh666 |S&P Global может разочаровать в ближайшие пару лет

- 16 февраля 2021, 16:10

- |

В июле прошлого года мы опубликовали анализ волн Эллиотта, подчеркнув возможность заметной коррекции на 40% + в акциях Moody’s. Семь месяцев спустя цена акций практически не изменилась, и негативный прогноз остается в силе. Сегодня мы собираемся изучить главного конкурента Moody’s — S&P Global Inc. S&P Global — рейтинговое агентство, поставщик аналитики и данных с невероятно надежной бизнес-моделью и рыночной капитализацией в 78 миллиардов долларов. Компания находится в процессе приобретения IHS Markit примерно за 44 миллиарда долларов, но это другой вопрос. Нас беспокоит то, что недельный график SPGI показывает модель, очень похожую на ту, которую мы обнаружили в прошлом году в Moody’s. Взгляните.

Начиная с середины 1990-х годов, S&P Global, похоже, нарисовал полный пятиволновой импульс. Паттерн обозначен I-II-III-IV-V, где волна II произошла во время финансового кризиса 2008 года. Волна III была настоящим удовольствием для любого, у кого хватило ума или удачливости прокатиться на ней. Её пять подволн также видны и отмечены 1-2-3-4-5. Распродажа коронавируса в марте 2020 года привела к появлению волны IV и подготовила почву для нового максимума волны V. Тот факт, что волна IV завершилась вскоре после касания уровня Фибоначчи 38,2%, поддерживает идею о том, что следующий всплеск является пятой волной. Согласно теории, трехволновая коррекция следует за каждым импульсом. Если приведенный выше подсчет верен, мы можем ожидать, что серьезное падение акций S&P Global сотрет всю волну V. Падение к области поддержки волны IV около 200-170 долларов имеет смысл. Это была бы отличная возможность инвестировать в этот растущий и прибыльный бизнес.

Начиная с середины 1990-х годов, S&P Global, похоже, нарисовал полный пятиволновой импульс. Паттерн обозначен I-II-III-IV-V, где волна II произошла во время финансового кризиса 2008 года. Волна III была настоящим удовольствием для любого, у кого хватило ума или удачливости прокатиться на ней. Её пять подволн также видны и отмечены 1-2-3-4-5. Распродажа коронавируса в марте 2020 года привела к появлению волны IV и подготовила почву для нового максимума волны V. Тот факт, что волна IV завершилась вскоре после касания уровня Фибоначчи 38,2%, поддерживает идею о том, что следующий всплеск является пятой волной. Согласно теории, трехволновая коррекция следует за каждым импульсом. Если приведенный выше подсчет верен, мы можем ожидать, что серьезное падение акций S&P Global сотрет всю волну V. Падение к области поддержки волны IV около 200-170 долларов имеет смысл. Это была бы отличная возможность инвестировать в этот растущий и прибыльный бизнес.

перевод отсюда

( Читать дальше )

Начиная с середины 1990-х годов, S&P Global, похоже, нарисовал полный пятиволновой импульс. Паттерн обозначен I-II-III-IV-V, где волна II произошла во время финансового кризиса 2008 года. Волна III была настоящим удовольствием для любого, у кого хватило ума или удачливости прокатиться на ней. Её пять подволн также видны и отмечены 1-2-3-4-5. Распродажа коронавируса в марте 2020 года привела к появлению волны IV и подготовила почву для нового максимума волны V. Тот факт, что волна IV завершилась вскоре после касания уровня Фибоначчи 38,2%, поддерживает идею о том, что следующий всплеск является пятой волной. Согласно теории, трехволновая коррекция следует за каждым импульсом. Если приведенный выше подсчет верен, мы можем ожидать, что серьезное падение акций S&P Global сотрет всю волну V. Падение к области поддержки волны IV около 200-170 долларов имеет смысл. Это была бы отличная возможность инвестировать в этот растущий и прибыльный бизнес.

Начиная с середины 1990-х годов, S&P Global, похоже, нарисовал полный пятиволновой импульс. Паттерн обозначен I-II-III-IV-V, где волна II произошла во время финансового кризиса 2008 года. Волна III была настоящим удовольствием для любого, у кого хватило ума или удачливости прокатиться на ней. Её пять подволн также видны и отмечены 1-2-3-4-5. Распродажа коронавируса в марте 2020 года привела к появлению волны IV и подготовила почву для нового максимума волны V. Тот факт, что волна IV завершилась вскоре после касания уровня Фибоначчи 38,2%, поддерживает идею о том, что следующий всплеск является пятой волной. Согласно теории, трехволновая коррекция следует за каждым импульсом. Если приведенный выше подсчет верен, мы можем ожидать, что серьезное падение акций S&P Global сотрет всю волну V. Падение к области поддержки волны IV около 200-170 долларов имеет смысл. Это была бы отличная возможность инвестировать в этот растущий и прибыльный бизнес.перевод отсюда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс