Максим Сабитов

Ошибается ли большинство на рынке?

- 27 декабря 2020, 11:24

- |

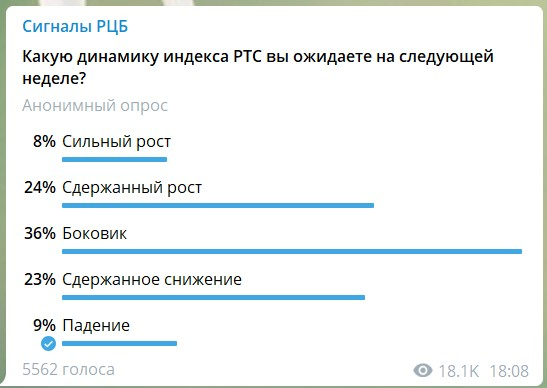

В телеге есть канал, называется Сигналы РЦБ. Мне канал нравится, но сейчас не об этом. Где-то с мая, обычно по пятницам, они проводят опрос: «Какую динамику индекса РТС вы ожидаете на следующей неделе?» И мне показалось, что чаще большинство голосует не в ту сторону.

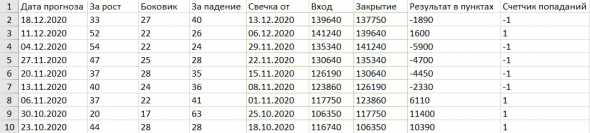

Давайте проверим это. Открываем excel, смотрим на результаты прогноза от 25.12.20 (на картинке). За рост у нас 32%( сильный рост 8% + сдержанный рост 24%), боковик 36%, вниз 32% (сдержанное снижение 23% + падение 9%).

Далее, проделываем это с каждой неделей и подгружаем свечки фьючерса РТС. Теперь представим, что мы будем открывать лонг, когда большинство проголосовало вниз, шорт соответственно вверх, а когда процент одинаковый мы вне рынка. За точку входа я взял закрытие недели. Т.е мы увидели сигнал, дождались закрытия дня и в последнюю минуту вошли.

Фиксировать убытки/прибыли мы будем в конце следующей недели на закрытии.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Put/call and VIX

- 05 декабря 2020, 15:29

- |

SPX. Пут/колл уже долго пилится ниже 0.7. Это говорит о том, что больше покупают коллы чем путы. Но кто-то же эти коллы продает)). По моему это было в августе, нам объясняли рост рынка тем, что куча физиков/робингудевцев накупили коллы, и хеджерам (продавцам коллов) пришлось покупать акции чтобы прикрыть эти коллы. Никто не знает текущие действия хеджеров, но если они также покупают акции, то рынок будет расти. Правда через какое-то время придется их продавать)). Как понять, в какой точке мы находимся? Если посмотреть более локально, то желтая область (показывает сколько по времени мы ниже 0.7) уже достаточно большая.

( Читать дальше )

Риск-менеджмент. Несколько мыслей.

- 25 ноября 2020, 19:15

- |

Для начала, расскажу вам о некоторых моих сделках, с которыми у меня однажды были проблемы.

1. Однажды, весной 2019 года, я купил Сургутнефтегаз обычку примерно по 26,1 рубля. Я всегда считал ее супер недооцененной, потому что компания оценивается в 3 раза дешевле чем количество кэша на ее счетах. Это не считая активов связанных с основной деятельностью! P/B у него тогда был 0.2, что мало даже для нашего рынка.

Я набрал его на очень приличную сумму для моего счета, и когда цена пошла вниз, я не стал фиксировать убыток. Ну это же не логично!!!) С каждым пунктом вниз он становится еще привлекательнее, да? Причем главным аргументом, почему он так дешев, было у многих то, что компания жмот, у нее маленький payout (процент от чистой прибыли который идет на дивиденды) и неизвестен основной акционер. Ну вы серьезно?)

В тот момент, было еще несколько убыточных идей, которые наконец-то вышли в плюс и отбили комиссию за плечо по Сургуту, всего его у меня было 1,4 счета. В общем держал я его несколько месяцев и в пятницу 30 августа забил на него и закрыл в небольшой плюс. И что было дальше? За 2 следующих рабочих дня (2-3 сентября) он сука делает +30%. И чем объясняли этот рост? Тем, что компания начнет тратить свою кубышку).

( Читать дальше )

Опционы для маленьких оленят. Часть 2

- 15 ноября 2020, 14:04

- |

В этот раз хочу порассуждать про торговлю недельными опционами, стоит ли их покупать или продавать.

Прелесть недельных опционов в том, что за 1-2 дня они могут вырасти в 5 раз, что трудно представить на, например, квартальных. Это самый волатильный актив в мире. Например, ГО под 1 фьючерс на РТС 25000 рублей. ГО под покупку опциона 1120р. Значит мы можем на 25000 купить 22 опциона. Теперь сравним сколько мы можем заработать если возьмем движение в 5000 пунктов по РТС, что нередко бывает внутри дня. По фьючерсу это будет примерно 7600 рублей, по опционами 107000 рублей. Разница в прибылях в 14 раз. Это и привлекает покупателей недельных опционов, соотношение прибыль/убытки 1к4. Понятно, что по фьючерсу мы можем отстопиться, но в этом и прелесть опционов, что стоп у нас как бы зашит в премию, и ситуация, в которой мы отстопились, а рынок потом пошел в нашу сторону, исключена.

( Читать дальше )

Инград, небольшой разбор

- 14 ноября 2020, 18:54

- |

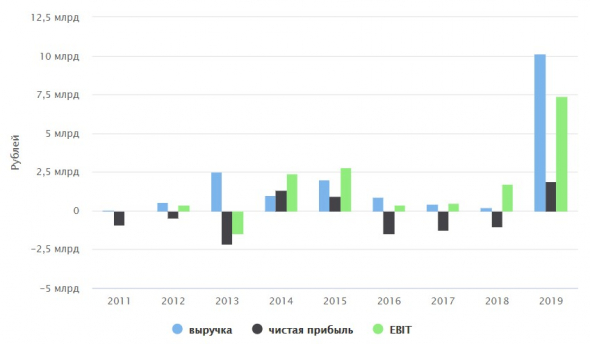

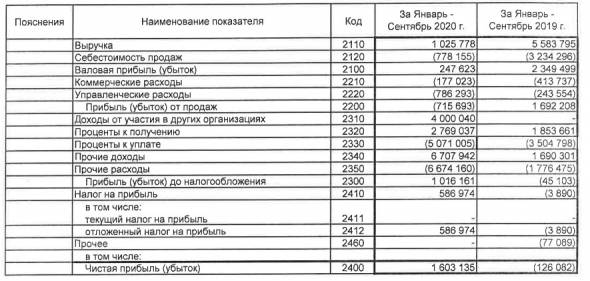

Крупный девелопер по строительству недвиги в московском регионе. Чем меня он привлек, это тем что компания несколько лет генерировала убытки, и с прошлого года ситуация начала выправляться. А в этом году компания даже выплатила дивиденды аж 10% (на момент выплаты). Давайте посмотрим на картинки.

( Читать дальше )

Опционы для маленьких оленят

- 13 ноября 2020, 15:41

- |

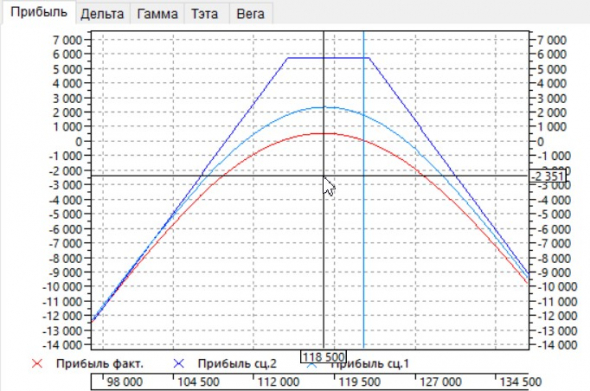

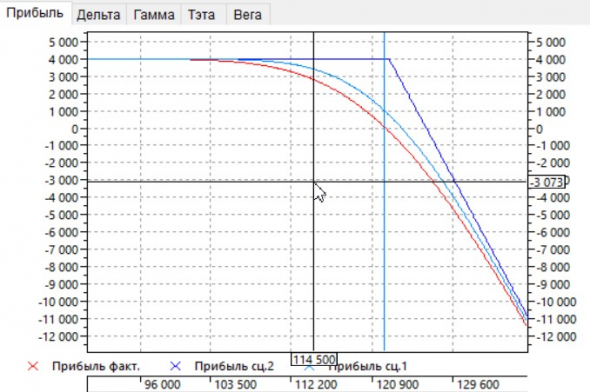

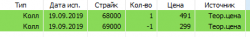

На рисунке красным это прибыль которая будет сегодня, в зависимости от того где будет РТС, голубым на 27.11, синим на 27.12.

Но что можно еще добавить? Продать пут, только не на деньгах, а пониже, возьмем пут 115000 с экспирой 17.12. Даже если мы будем сегодня падать мы будем в плюсе. Так как дельта колла -0.5, а дельта пута 0.25. Т.е с каждым рублем падения РТС мы будем зарабатывать 25 копеек. И потенциально мы можем заработать 4,5% за 34 дня.

( Читать дальше )

Небольшая аналогия с 2018 годом

- 12 ноября 2020, 16:14

- |

Больше информации в телеге https://t.me/deertrades

Мартингейл через опционы. Спасет ли время?

- 18 августа 2019, 16:12

- |

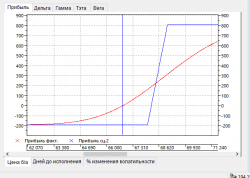

Для начала картинки

( Читать дальше )

Почему опасно торговать фьючерсом RTS в лонг в долгосрок

- 17 августа 2019, 20:08

- |

Хочу рассказать о том, почему опасно торговать фьючерсом на индекс РТС в лонг в долгосрок.

Во-первых, для чего это надо. Допустим, Вы как инвестор, верите в наш рынок и хотите купить акции голубых фишек. Можно купить сами акции, а можно купить фьючерс на индекс. Т.е сразу одной сделкой купить портфель этих акций. Не будем устраивать полемику о том, что это хуже/лучше как инвестиция речь не об этом. Хотя иногда, это менее затратно по комиссиям, и делается одной сделкой, что дает свои преимущества.

Для начала расскажу, как рассчитывается вариационная маржа при торговле фьючерсами/опционами.

Например: Вы купили 1 фьюч в 10:05 Si-9.19(доллар/рубль) по 66500, и закрыли позицию на следующие сутки тоже в 10:05, закрыли по 67000.

У вас будет прибыль 500р. Но…на срочном рынке есть понятие дневной/вечерний клиринг. В 14:00-14:05 и 18:45-19:00. Это всем понятно, но поясню для новичков. В эти периоды торги на срочном рынке останавливаются и происходят взаиморасчеты, т.е. в день открытия в 14:00 курс фьючерса падает до 66400, с вас списывается 100р убытка, и у вас как бы новая позиция вы купили по 66400. Допустим вечером в 18:45 цена закрылась по 66200, списали еще 200р, появилась новая позиция, и утром следующего дня в 10:05 вы закрыли по 67000, прибыль 800р.

( Читать дальше )

теги блога Максим Сабитов

- DAX

- EUR JPY

- eurusd forex

- FinEx Rus Eurobonds ETF FXRU

- Gold

- ng

- RTS

- S&P

- S&P500

- S&P500 фьючерс

- SP

- USD JPY

- vix

- акции

- вертикальные спрэды

- газ

- доллар

- доллар рубль

- золото

- ИНГРАД

- Индекс S&P

- инфляция

- мартингейл

- Навальный

- натуральный газ

- опцион

- опционы

- ОФЗ

- риск

- РТС

- Рубль

- рынок

- стоп

- Толпа

- форекс

- ФРС

- фьючерс на ОФЗ

- фьючерс ртс

- ФЬЮЧЕРСЫ