Блог им. shortput |Банк Канады нажал на тормоз

- 11 октября 2017, 17:22

- |

Любопытно, но выраженная «голубиная» риторика Полоза в конце сентября, не заставила срочный рынок отказаться от идеи продолжения цикла монетарной рестрикции BoC. В конце недели к 6 октября процентные свопы выдавали более чем 60%-ю вероятность повышения ставки овернайт, что несколько ниже чем до выступления главы центробанка, но выше, чем накануне сентябрьского ужесточения денежно-кредитной политики. Впрочем, крупнейшие в мире фонды Pimco и BlackRock не согласны с деривативами и утверждают, что замедление роста ВВП, низкая инфляция и неопределенность вокруг переговоров по НАФТА снижают шансы активных действий регулятора в 2017.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. shortput |Нефть – марионетка ОПЕК?

- 05 октября 2017, 16:53

- |

Не сумев закрепиться выше обозначенного в предыдущем материале уровня $58,25 за баррель, фьючерсы на североморский сорт нефти камнем рухнули вниз. Формально в качестве основных драйверов пике выступили раскрытый блеф Турции, обещавшей перекрыть поставку черного золота из Курдистана, неожиданное увеличение добычи странами ОПЕК и укрепление американского доллара, однако на самом деле причину нужно искать глубже. Картель прекрасно понимает, что в условиях восстановления нефтяной промышленности в США после ураганов держать цены на уровне $58-60 за баррель – это все равно, что признать собственное поражение. Если уж и регулировать рынок, то делать это нужно крайне аккуратно.

Согласно медианной оценки экспертов Bloomberg, добыча в странах ОПЕК выросла до 32,83 млн б/с в сентябре (+120 тыс б/с), а процент выполнения обязательств по венскому договору сократился с 88% до 80%. Любопытно, что руку к увеличению первого показателя приложила ярая сторонница выхода рынка на баланс Саудовская Аравия (+60 тыс б/с), что выглядит, по меньшей мере, подозрительно. Особенно с учетом чрезмерно раздутых спекулятивных нетто-лонгов по Brent на срочном рынке.

( Читать дальше )

Блог им. shortput |Октябрь на Forex: бросится ли евро на амбразуру?

- 29 сентября 2017, 17:04

- |

Лучшую динамику среди валют G10 по итогам второго месяца осени в 1975-2016 демонстрировали австралийский и новозеландский доллары, а также евро. Явным аутсайдером выступал «луни». Остальные валюты выглядели достаточно ровно.

Исходя из медиан, «оззи», «киви» и единая европейская валюта подтверждают свой статус фаворита, в то время как анализ средних значений позволяет утверждать, что иена способна навязать им борьбу. На самом деле нужно вспомнить мировой финансовый кризис, когда резкое ухудшение глобального аппетита к риску взвинтило спрос на активы-убежища и обрушило котировки AUD/USD почти на 20%, NZD/USD – на 15%, EUR/USD – на 11%. Если бы не катастрофический для рискованных валют 2008, статистика была бы иной.

( Читать дальше )

Блог им. shortput |Банк Канады начинает и выигрывает

- 27 сентября 2017, 17:28

- |

Честно говоря, «луни» в последнее время не дает поводов усомниться в своей силе. Потребительские цены в Канаде в августе ускорились до 4-месячного максимума, среднегодовая базовая инфляция, исчисляемая на основании трех показателей BoC, — до полугодового пика. Пусть показатели не дотягивают до таргета в 2%, однако сейчас уже очевидно, что центробанк Страны кленового листа взял на вооружение пример ФРС и готов идти по пути нормализации денежно-кредитной политики даже вопреки вялой динамике потребительских цен. Спич заместителя главы Банка Канады Каролин Уилкс о том, что регулятор рассматривает возможность таргетирования иных макроэкономических показателей, в этом в очередной раз убеждает.

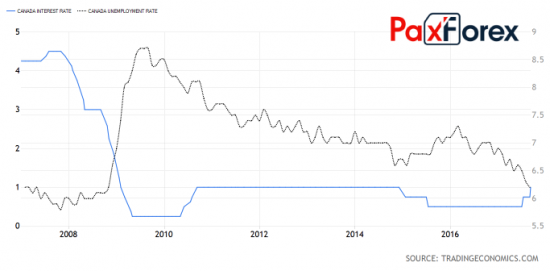

Если уж возвращаться к июньскому выступлению Полоза, то фраза об адаптации экономики к низким ценам на нефть может быть интерпретирована как готовность повысить ставки на фоне роста занятости и ВВП. Увеличение корреляции между безработицей и ставкой овернайт убеждает, что центробанк внимательно следит за рынком труда.

Более быстрый (+0,4%) чем ожидали эксперты Bloomberg (+0,1% м/м) рост розничных продаж в июле и отсутствие беспокойства Министерства финансов по поводу ревальвации «луни» также можно отнести к «медвежьим» факторам для USD/CAD. Билл Морно заявил, что крепкий курс отражает силу экономики Канады. Дефицит бюджета на фоне ускорения ВВП не имеет смысла искусственно снижать, он сделает это сам.

Динамика ставки овернайт и уровня безработицы в Канаде

( Читать дальше )

Блог им. shortput |Золото ходит по цепи ФРС

- 26 сентября 2017, 16:12

- |

Золото уже давно воспринимается как спекулятивный актив, для которого увеличение импорта Индией или Китаем, рост объемов покупок физического актива центробанками или притоки капитала в ETF играют гораздо меньшую роль, чем повышение вероятности ужесточения денежно-кредитной политики ФРС. Причины нужно искать в масштабах рынка бумажного и физического драгметалла, а также в политике диверсификации инвестиционных портфелей хедж-фондов и управляющих активам с учетом изменения глобального аппетита к риску.

Физический актив, как правило, следует за ценами, а не определяет их. В связи с этим рост запасов специализированных биржевых фондов происходит на фоне повышения котировок фьючерсов, в то время как их снижение приводит к повышению спроса в сфере ювелирного дела. Конъюнктура же рынка бумажного золота формируется под влиянием предпочтений институциональных инвесторов, которые используют драгметалл в качестве альтернативы казначейским облигациям США. По этой причине XAU/USD чутко реагирует на динамику реальных ставок американского долгового рынка.

( Читать дальше )

Блог им. shortput |Иена – белая ворона на Forex

- 22 сентября 2017, 16:57

- |

Я неоднократно отмечал, что иена после перехода BoJ к политике таргетирования кривой доходности чутко реагирует на изменение вероятности монетарной рестрикции ФРС. В этом отношении рост шансов повышения ставки по федеральным фондам в декабре с 33-34% до 73-74% заложил фундамент под восходящее движение по USD/JPY. Федеральный резерв видит ставку на уровне 2,1% и 2,7% к концу 2018 и 2019, в то время как большинство экспертов Bloomberg убеждены, что при текущих параметрах денежно-кредитной политики Банк Японии никогда не сможет достигнуть таргета по инфляции в 2%. Несмотря на сильный рынок труда и впечатляющий рост ВВП во втором квартале потребительские цены застыли на отметке 0,4%.

( Читать дальше )

Блог им. shortput |Нефть увлеклась атакой

- 21 сентября 2017, 16:28

- |

«Быки» по Brent в течение двух недель сумели достигнуть обозначенных в предыдущем материале таргетов на $54,6 и $56 за баррель, и лишь оптимизм ФРС относительно перспектив экономики США и ее готовность повысить ставку по федеральным фондам до отметки 1,5% до конца текущего года несколько умерили их аппетиты. Как и предполагалось, инвесторам не следовало опасаться роста запасов нефти и формировать лонги, глядя на сокращение остатков бензина и рестарт НПЗ. По итогам недели к 15 сентября их мощности возросли до 83%, при этом на фоне роста резервов черного золота на 4,6 млн до 472,83 млн баррелей и добычи до 9,51 млн б/с (после ураганов 8,78 млн б/с) цены пошли вверх благодаря сокращению запасов дистилляторов до минимальной отметки с 2011.

В целом в последние дни на рынке нефти было достаточно много «бычьих» новостей. Избыточные резервы черного золота в развитых странах, измеряемые при помощи отклонения от пятилетнего среднего значения показателя, сократились на 28% с начала года (-74 млн баррелей), что сигнализирует об успехах ОПЕК в деле выхода рынка на баланс. В кулуарах гуляют слухи, что картель продлит условиях соглашения о сокращении добычи на 1,8 млн б/с за пределы марта 2018, а перевыполнение плана в августе (выполнено 118% от взятых странами ОПЕК обязательств по снижению производства) воодушевляет «быков» по Brent и WTI на новые подвиги.

( Читать дальше )

Блог им. shortput |Иена: начали за здравие, закончим за упокой?

- 15 сентября 2017, 17:30

- |

Текущая расстановка сил в анализируемой паре чем-то напоминает прошлогоднюю: тот же великолепный старт иены и ее резкий обвал к декабрю. Тогда в качестве главных причин фигурировали переход BoJ к политике таргетирования кривой доходности, рост вероятности повышения ставки по федеральным фондам и надежды на разгон экономики США под влиянием реформ Дональда Трампа. Все три козыря «быков» по USD/JPY актуальны и сегодня. С небольшими оговорками. В первом пропала новизна, ФРС проявляет беспокойство из-за инфляции и, наконец, вера в американского президента серьезно подорвана. В то же время на стороне иены играет геополитика. Япония является крупнейшим в мире нетто-кредитором, и риски репатриации капитала на родину в случае эскалации конфликтов заставляют инвесторов возвращаться к валюте Страны восходящего солнца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс