Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 04 марта 2024, 17:36

- |

На прошлой неделе размещений/букбилдингов облигаций было сравнительно немного. Отметим наиболее интересные из них.

Рыбопромышленная компания Инарктика успешно закрыла книгу заявок по своему выпуску серии 002P-01. Доходность к погашению (YTM) составила 15,03% с дюрацией 2,5 г. при том, что первоначальный ориентир маркетировался не выше 16,42%. Спрос превысил предложение в 5 раз, благодаря чему объем был зафиксирован на уровне 3 млрд руб. (предлагалось до 3 млрд руб.).

Газпромбанк также успешно провел букбилдинг по выпуску серии 005P-03P, доходность к оферте (YTP) через 3,2 г. по которому была зафиксирована на уровне ориентира в 14,42%. Хороший спрос позволил увеличить объем с 10 млрд руб. до 17 млрд руб.

У девелопера Брусника (букбилдинг прошел 04.03.2024) доходность к оферте через 1,5 г. по выпуску серии 002P-02 была установлена на уровне 17,51% (первоначальный ориентир: не выше 18,10%). Объем был увеличен с 6 млрд руб. до 7,5 млрд руб.

Теперь посмотрим на что можно обратить внимание на текущей неделе.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог компании Mozgovik |Облигации КИВИ с доходность 150%: стоит ли участвовать в оферте в апреле?

- 01 марта 2024, 16:02

- |

После отзыва лицензии ЦБ РФ у КИВИ Банка 21.02.2024, написал пост о высоком риске удержания позиции в облигациях КИВИФ 1P02 (ISIN: RU000A107548), выпущенных дочерней структурой АО «КИВИ» (оферент, юридическая оболочка для российских активов) – ООО «КИВИ Финанс» (https://smart-lab.ru/mobile/topic/990014/). В нем обозначил два варианта дальнейших действий для облигационеров: 1) продать бумаги по текущей цене, 2) обратиться к представителю держателей бондов − Лигал Кэпитал Инвестор Сервисез в случае техдефолта. Но сейчас появилась новая возможность избавиться от этих облигаций – поучаствовать в оферте 11.04.2024 с выкупом по цене 100% от номинала.

Эксперт РА 28.02.2024 понизило рейтинг АО «КИВИ» и самих облигаций на 8 ступеней – до уровня ruB- с «развивающимся» прогнозом у оферента. Действие было вызвано отзывом лицензии у КИВИ Банка – ключевого актива группы. Агентство также выразило сомнение (неопределенность) в способности исполнения обязательств по бонду.

( Читать дальше )

Новости рынков |Итоги аукционов Минфина РФ по доразмещению ОФЗ 28.02.2024

- 28 февраля 2024, 18:06

- |

Минфин РФ 28.02.2024 провел аукционы по доразмещению ОФЗ-ИН серии 52005 с погашением 11.05.2033 и серии 26243 с погашением 19.05.2038.

ОФЗ-52005

- Предложение: доступный остаток (147,4 млрд руб.)

- Спрос: 12,3 млрд руб.

- Размещено: 8,9 млрд руб.

- Средневзвешенная цена: 81,09%

- Средневзвешенная реальная доходность: 5,19%

- Премия к открытию дня: 9 б. п.

ОФЗ-26243

- Предложение: доступный остаток (277,0 млрд руб.)

- Спрос: 75,5 млрд руб.

- Размещено: 43,7 млрд руб.

- Средневзвешенная цена: 83,06%

- Средневзвешенная доходность: 12,73%

- Премия к открытию дня: 5 б. п.

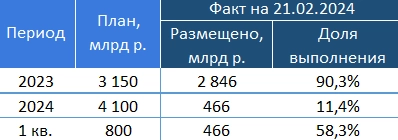

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 26 февраля 2024, 15:19

- |

После сохранения ключевой ставки (КС – далее) ЦБ РФ на прежнем уровне в 16% 16.02.2024 и умеренно-жестком комментарии регулятора, доходности на вторичных торгах незначительно подросли. На первичном же рынке вновь стали пользоваться повышенным спросом флоатеры качественных эмитентов.

Газпром нефть предложила два своих трехлетних бонда с купонами с привязками к КС ЦБ РФ +135 б. п. (изначально: не выше +140 б. п.) и к RUONIA +140 б. п. (изначально: не выше +150 б. п.). Высокий спрос позволил увеличить объем по первому выпуску с изначально предложенных от 15 млрд руб. до 50 млрд руб., а по второму – от 10 млрд руб. до 20 млрд руб.

СОПФ «Инфраструктурные облигации» (структура банка «ДОМ.РФ» для финансирования объектов жилищного строительства) успешно провело букбилдинг по своему флоатеру с купоном привязанным к RUONIA +130 б. п. (+140 б. п. маркетировалась первоначальная ставка).

Другие выпуски на прошлой неделе были по преимуществу из сегмента ВДО с фиксированными ставками по купонам.

( Читать дальше )

Блог компании Mozgovik |Перспективы облигации М.Видео-Эльдорадо после повышения прогноза по рейтингу

- 22 февраля 2024, 16:40

- |

РА АКРА 21.02.2024 подтвердило кредитный рейтинг М.Видео-Эльдорадо на уровне A(RU), улучшив прогноз до «позитивного». Насколько это отразится на облигациях компании и стоит ли в них сейчас вкладываться?

Группа М.Видео-Эльдорадо (ПАО «М.видео») – одна из крупнейших российских компаний в сфере электронной коммерции и розничной торговли электроникой, и бытовой техникой. Ее сеть насчитывает более 1,2 тыс. магазинов в более чем 370 городах РФ. Эмитентом облигаций выступает дочерняя компания ООО «МВ ФИНАНС», а поручителем для них – ООО «МВМ» (операционная компания группы).

Рейтинги (АКРА/Эксперт РА): A(RU)/ruA с «позитивным»/«развивающимся» прогнозами

( Читать дальше )

Блог компании Mozgovik |Дефолта по облигациям РОСНАНО, очевидно, пока не будет

- 21 февраля 2024, 21:58

- |

В октябре прошлого года писал о сохраняющимся тяжелом положении АО «РОСНАНО» и вероятности дефолта по его облигациям (https://smart-lab.ru/mobile/topic/947212/). 21.02.2024 В. Юнусов − управляющий финансовый директор компании, сделал ряд важных заявлений ИНТЕРФАКСу. Вкратце рассмотрим их и оценим вероятность неисполнения обязательств в текущих условиях.

( Читать дальше )

Новости рынков |Итоги аукционов Минфина РФ по доразмещению ОФЗ 21.02.2024

- 21 февраля 2024, 19:25

- |

Минфин РФ 21.02.2024 провел аукционы по доразмещению ОФЗ-ПД серии 26226 с погашением 07.10.2026 и серии 26244 с погашением 15.03.2034.

ОФЗ-26226

- Предложение:10,0 млрд руб.

- Спрос: 8,9 млрд руб.

- Размещено: 5,7 млрд руб.

- Средневзвешенная цена: 91,02%

- Средневзвешенная доходность: 12,39%

- Премия к открытию дня: 8 б. п.

ОФЗ-26244

- Предложение: доступный остаток (414,9 млрд руб.)

- Спрос: 99,9 млрд руб.

- Размещено: 53,5 млрд руб.

- Средневзвешенная цена: 94,66%

- Средневзвешенная доходность: 12,55%

- Премия к открытию дня: 1 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Блог компании Mozgovik |КИВИ Банк лишился лицензии: что делать владельцам облигаций?

- 21 февраля 2024, 13:58

- |

ЦБ РФ 21.02.2023 отозвал лицензию на осуществление банковских операций у КИВИ Банк (АО) за нарушение банковского законодательства и систематическое нарушение требований по процедурам ПОД/ФТ. В банк назначена временная администрация из АСВ, которая будет действовать до назначения конкурсного управляющего или ликвидатора. Напомню, что проблемы кредитной организации с регулятором тянутся еще с декабря 2020 г., когда стали вводиться ограничения на проведение операций.

Решение ЦБ РФ: https://cbr.ru/press/pr/?file=638441030839855571BANK_SECTOR.htm

В январе 2024 г. была закрыта сделка по продаже материнской компанией QIWI Plc АО «КИВИ» (на которой консолидированы российские активы) гонконгской компании Fusion Factor Fintech Ltd, принадлежащей главному исполнительному директору Qiwi Plc А. Протопопову.

Актуальный пост про QIWI можно посмотреть у коллеги – Анатолия Полубояринова: https://smart-lab.ru/mobile/topic/990013/

( Читать дальше )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 19 февраля 2024, 19:16

- |

Прошедшая неделя была довольно активной на первичном рынке размещений рублевых корпоративных облигаций в преддверии решения ЦБ РФ по ключевой ставке (КС – далее) 16.02.2024.

На неделе было собрано заявок/размещено пять флоатеров. Так, самым крупным стал букбилдинг по 5-летним ГазпромКапитал-БО-002Р-12, где ставка квартального купона была установлена по нижней границе первоначального коридора с привязкой к RUONIA +130−140 б. п. Объем по ним увеличили с изначального предложения от 20 млрд руб. до 25 млрд руб. Основными инвесторами здесь стали управляющие и страховые компании.

АФК Система по флоатеру серии 1Р-28-боб на 5 млрд руб. установила ставку на уровне RUONIA +190 б. п. (при предложении не выше +220 б. п.).

У флоатера ГТЛК итоговый купон был зафиксирован на уровне ЦБ РФ +230 б. п. при маркетировании не выше +250 б. п.

Из облигаций с фиксированным купоном выделим успешный букбилдинг по Боржоми Финанс-001P-02-об, где итоговая доходность к оферте (YTP) составила 17,1% при первоначальном ориентире не выше 18,57%. Переподписка в 3 раза превысила предложный объем от 4 млрд руб. В результате итоговый объем установили в 5 млрд руб. Минимальный объем заявки был от 1,4 млн руб.

( Читать дальше )

Блог компании Mozgovik |ЦБ РФ сохранил ключевую ставку на уровне 16%: что ждет долговой рынок в ближайшей перспективе?

- 16 февраля 2024, 18:15

- |

На опорном заседании 16.02.2024 Совет директоров Банка России ожидаемо сохранил ключевую ставку (КС – далее) на текущем уровне в 16% годовых, дав в целом умеренно-жесткий комментарий, без четкого ориентира по дальнейшей ДКП.

Решение ЦБ РФ сохранить КС было обусловлено сохранением высокого инфляционного давления (7,4% на 12.02.2024), несмотря на некоторое его снижение за последние месяцы. Внутренний спрос продолжает существенно опережать возможности расширения производства товаров и услуг, отметил регулятор в пресс-релизе. Инфляционные ожидания населения хоть и снизились до 11,9% в феврале с 14,2% в декабре, но остаются по-прежнему повышенными, говорится в пресс-релизе Банка России.

Для возвращения инфляции к таргету в 4% и дальнейшей ее стабилизации потребуется продолжительный период поддержания жестких денежно-кредитных условий в экономике, отмечается в документе регулятора.

Дефицит трудовых ресурсов – главный ограничитель для расширения производства и сферы услуг, вновь подчеркнул ЦБ РФ. При этом была отмечена растущая склонность населения к сбережению, замедление роста потребительской активности и охлаждение спроса на импорт, что в дальнейшем создаст условия для более сбалансированного экономического роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс