sMart-lab

Что нужно знать про IPO Mercury Retail Holding?

- 05 ноября 2021, 11:15

- |

Сегодня Mercury Retail Holding, владелец сетей Красное&Белое и Бристоль, объявил параметры IPO: компания планирует разместить 10% капитала, а предварительный ценовой диапазон IPO составит $6-6,5 за ценную бумагу. Таким образом, капитализация Mercury Retail после листинга составит около $12-13 млрд.

В случае успешного размещения Mercury Retail станет крупнейшим в России ритейлером по капитализации (включая не просто классический ритейл, но и e-commerce), а само IPO – самой большой сделкой на российском рынке за последнее десятилетие.

Чем занимается Mercury Retail?

Магазины Mercury Retail работают в формате ultra-convenience. Этот формат отличается от привычных магазинов «у дома»: у них меньше площадь (порядка 75 кв. м) и находятся они ближе к потребителю, буквально в 5 минутах ходьбы от дома. За счет небольшого размера магазинов «Красное&Белое» и «Бристоль» выигрывают у конкурентов по скорости обслуживания.

Под такие магазины значительно легче найти площади, за них ниже конкуренция, также как и арендные ставки. По сравнению с конкурентами расходы на один магазин у Mercury ниже, зато каждый квадратный метр используется в разы эффективнее: выручка с квадратного метра у Mercury Retail Group составляет 674 тыс. руб. без НДС (LTM по июнь 2021 г.), у X5 — 265 тыс. руб., у Магнита – 215 тыс. руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

CrowdStrike: история взрывного роста на рынке кибербеза

- 29 октября 2021, 16:23

- |

CrowdStrike стала публичной в 2019 году, IPO принесло почти 700 миллионов долларов. CRWD разместила акции по цене 34 доллара за штуку (это выше верхней оценки аналитиков в 28-30 долларов) и преуспела. За первый день торгов акции выросли до 58 долларов (70.6%), а компания получила оценку в 11.4 миллиарда. В 2019 финансовом году (закончился в начале 2019) CrowdStrike продала продуктов и сервисов на 249.8 миллиона долларов. Итоговый мультипликатор – 45.6.

Дальше все тоже шло хорошо: несмотря на небольшой спад в конце 19-го и начале 20-х годов, акции компании вновь стали расти. В 2020-м пандемия благотворно отразилась на делах всех компаний по кибербезопасности, но CrowdStrike преуспела особенно сильно. Тот, кто вложился в нее на момент IPO, сегодня обогнал бы индекс S&P 500 почти в шесть раз.

С продажами тоже все прекрасно: по последним оценкам, их рост составляет 82%, а объем стремится превысить миллиард в этом году. По плану финансовый 2022-й принесет компании 1.4 миллиарда:

( Читать дальше )

Palo Alto: от стартапа до лидера мирового рынка кибербеза

- 28 октября 2021, 17:29

- |

Palo Alto Networks (NYSE:PANW) ― «сын маминой подруги» для большинства мировых вендоров информационной безопасности (ИБ). Компания развивает продуктовую линейку (почти всю) до противного правильно, проводит успешные (в основном) поглощения, растет стремительно, и ее акции тоже чувствуют себя неплохо. Пальто (так часто называют Palo Alto Networks в России) уже стала самым крупным в мире вендором сетевой безопасности и, возможно, самым крупным вендором безопасности в принципе. С последним утверждением пока можно поспорить, но, судя по темпам роста компании, спор продлится не очень долго.

Palo Alto Networks ― идеальный кандидат для разговора об успешности инвестиций в информационную безопасность. История акций Palo Alto в целом положительная, рекомендация прямо сейчас у многих финансовых блогеров стоит на «buy», а продажи и успехи мы вместе рассмотрим дальше.

Дальше будут голые факты о развитии компании, из которых можно сделать свои выводы об успешности и дальнейших перспективах. А если лень делать выводы самостоятельно ― мы предложим свои. В завершение мы немного посмотрим на историю под личностным углом и попробуем понять, почему PANW стала такой успешной. Как обычно, ничего из ниже- и вышенаписанного не является инвестиционной рекомендацией.

( Читать дальше )

Почему взлетели акции энергетических компаний?

- 22 октября 2021, 11:10

- |

Акции региональных электроэнергетических компаний второго и третьего эшелонов 13 октября достигли исторических максимумов. Так, обыкновенные акции «Ленэнерго» показали прирост 60%, «Волгоградэнергосбыт» прибавил 39,9%, Липецкая энергосбытовая компания – 31,4%, Калужская энергосбытовая компания – 28,2%, другие представители сектора – по 5–10%. Давайте разберемся в причинах.

📌 Дивиденды группы «Россети»

Стремительный рост «Ленэнерго» может быть связан с событиями Всероссийской тарифной конференции, начавшейся 12 октября. В первый же день выступил глава «Россетей», материнской компании «Ленэнерго», Андрей Рюмин, сообщив, что в течение месяца решится вопрос о включении дивидендов в тарифы. В перспективе это позволит повысить размер и стабильность выплат.

📌 Повышенный спрос со стороны Китая

На сектор в целом могла повлиять только новость о почти двукратном увеличении спроса на октябрь со стороны Китая. Поставки осуществляются по 25-летнему контракту с Государственной электросетевой компанией Китая, заключенному в 2012 году. Энергия передается по трем ЛЭП с Дальнего Востока России в северо-восточные провинции Китая, которые сейчас испытывают острый дефицит. Электроэнергетика Китая примерно на 70% зависит от угля, стоимость которого выросла в два раза. При этом в стране на законодательном уровне запрещено поднимать цены за электроэнергию более чем на 10% в год. В связи с этим рентабельность производства энергии сильно упала.

( Читать дальше )

Борис Йордан и партнеры не стали продавать часть своих долей и вот почему...

- 21 октября 2021, 12:46

- |

27 октября в 16:00мск пройдет день инвестора X5 (параметры доступа)

- 21 октября 2021, 12:18

- |

Для того, чтобы зарегистрироваться, необходимо пройти по ссылке https://www.x5.ru/en/Pages/Investors/CMD/register.aspx и ввести следующие логин и пароль:

Логин: x5cmd2021

Пароль: Online2021

При регистрации в поле Occupation следует выбрать Retail investor (Частный инвестор). Зарегистрировавшимся участникам через некоторое время придет ссылка на мероприятие и точное время.

Где инвестору посмотреть календарь выходящих отчетов и дивидендов?

- 20 октября 2021, 17:33

- |

( Читать дальше )

Магнит опубликует результаты за 3 квартал и проведет телеконференцию 28.10.2021

- 19 октября 2021, 18:07

- |

Номера для участия:

Россия:

+7 499 609 1260

8 800 100 9471 (звонок бесплатный)

Название конференц-звонка: 4437597

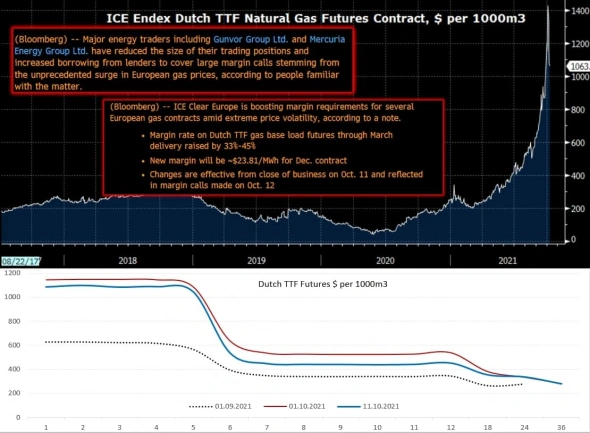

Буря на газовом рынке

- 11 октября 2021, 18:03

- |

Буря на газовом рынке Европы немного успокоилась, но сюрпризы здесь еще могут быть, учитывая, что ICE Clear Europe повышает маржинальные требования по нескольким европейским газовым контрактам на 33-45% (нельзя исключить, что кому-то не хватит снова). Вполне ожидаемо подтверждается информация о маржин-коллах трейдеров, и скорее всего не только трейдеров, такая волатильность может быть только в случае принудительного закрытия позиций. Фьючерсная кривая на горизонте 5 месяцев встала в районе $1000-1200 за тыс.м3 (фактические цены покупок Китаем), потом стремительно падает ~$450 за тыс.м3. Но энергетический кризис этим не исчерпываться, «зеленая волна», низкие запасы угля в Индии и Китае, слабая выработка гидроэнергетики, слабый ветер и низкая выработка ветряков, ураганы и пр. — почти идеальный шторм.

( Читать дальше )

ВТБ Капитал повысил цель по Совкомфлоту до 128 рублей. Рекомендация "Покупать"

- 11 октября 2021, 14:39

- |

Аналитики ВТБ Капитал учли условия последний контрактов компании и повысили цель по акциям до 128 руб, рекомендация «Покупать» осталась в силе. Акции в данный момент оценены по EV/EBITDA на уровне 6,7x (2022). По мнению аналитиков, рынок, который недооценивает акции, упускает из виду активное развитие индустриального сегмента, за год портфель заказов в нем вырос на 25% до $25 млрд. Этот сегмент будет давать 5-6% доходность, начиная с 2024 года.

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- SPO

- tesla

- акции

- Алроса

- аналитика

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- день инвестора

- дивиденды

- Доллар Рубль

- Донбасс

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лента

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- мобильный пост

- Мосгорломбард

- Нефть

- облигации

- операционные результаты

- опрос

- опционная конференция

- отчеты мсфо

- ОФЗ

- ОФЗ облигации

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- процентная ставка

- Путин

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Северсталь

- Селигдар

- сентимент

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- финам

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Яндекс