Блог им. smoketrader |No way out (остатки на счетах). Что делать корпорату с короткой и не очень - ликвидностью?!

- 07 августа 2019, 14:18

- |

Инструменты:

- Депозиты и НСО (неснижаемый остаток)

- Депозит с ЦК и М-Депозиты

- Разномастное РЕПО (КСУ и ЦК)

- Свопы

- Бонды

Остальное уже более «рисковое» с т.з. конечного результата.

Итак, вводная: Высокие остатки и задача разделения ликвидности по срокам.

Основное, что нужно понимать при выборе для себя (здесь под «собой» я понимаю крупный корпоративный бизнес), что поскольку Биржа пока не так (как хотелось бы) «близка» к «непрофучастникам», тема с хеджем/размещение средств выглядит достаточно сомнительно, поскольку непосредственное функционирование (бухгалтерия/налоговая группа/аудит) будет весьма затруднительным, при несущественной разнице в доходе (по сравнению с «классикой» банковского обслуживания).

Реализация очень часто упирается именно в неумение (а зачастую и нежелание) смежных подразделений (которые, скажем так — «обрабатывают данные»). И если говорить о «защите» продукта перед топ-менеджментом (финдиректор и ко), позиция будет достаточно слаба именно из-за доходности (несущественности разницы). Нет, конечно, оговорюсь, что здесь можно выбрать бонды с высокими доходностями, да и вообще (при должном умении) можно построить «пирамиду» — но: риски будут существенно выше (а не надо забывать, что это Корпорат у которого трейдинг/хедж совершенно непрофильная деятельность, о которой многие узнали-то сравнительно недавно) и все это «действо» требует определенного умения (как строить/разбирать, так и учитывать/вычитать/аудировать).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Блог им. smoketrader |Про РЕПО, залоговый рынок, ЦК, М-Депозиты, пролетариат и ... знания

- 25 июля 2017, 20:58

- |

Пока паровозил до автомобиля, решил почитать смарт. И наткнулся на статью про «качество компетентности на ресурсе». Кто/что пролайкал на тему РЕПО с ЦК, что никто не знает, что РЕПО с ЦК есть уже тыщу лет и что можно вовсю у брокеров просить свопы/РЕПО...

Поедем по порядку.

1. Да, РЕПО с ЦК это уже «давняя» история. Уже больше половины, если не 2/3 объема рынка РЕПО идет через ЦК. Немудрено. Ибо вроде и есть доверие/вечеринки/алкоголь с коллегой по чату, а риски дефолта контрагенты/эмитента никто не отменял.

Новое РЕПО с ЦК. Оно, конечно, РЕПО… Но не совсем. Т.е. для стороны размещающей средства (непрофик) это будет просто размещение депозита в ЦК (читай в НКЦ = член EACH, рейтинги Фича и Акры). Т.е. по сути это еще не прямой допуск непрофиков к профильным торгам. А вот для второй стороны (привлекающей у НКЦ) это сделка РЕПО.

Основной кейс для внедрения продукта, чтобы крупные (на данный момент, об этом ниже) корпорации размещали средства в рынок. Что дает +1,5-2% к депозитной ставке в банках (в годовых ессно). На 2 млн. рублей «не густо», а на 2 млрд. — вполне.

( Читать дальше )

Блог им. smoketrader |Денежный рынок: "Слухи и факты"

- 19 декабря 2014, 12:14

- |

Слухи:

- говорят, что вчера Китайцы выкупили рубль

- Китай отказался менять курс валютных свопов с Россией несмотря на падение рубля 19.12.2014 — 11:24 Двусторонние соглашения между Москвой и Пекином о валютных свопах не будут корректироваться, несмотря на падение рубля

- UP^: ЦБР регламентирует банковские ставки — "C учетом изменения ситуации на российском финансовом рынке в декабре 2014 года, с 22 декабря 2014 года объектом специального внимания органа банковского надзора будут случаи отклонения установленной банками ставки по вкладам в российских рублях от расчетной среднерыночной максимальной процентной ставки более чем на 3,5 процентных пункта."

( Читать дальше )

Блог им. smoketrader |Основные тезисы Обзора Денежного рынка за III квартал от ЦБР

- 02 декабря 2014, 13:59

- |

Денежный рынок:

Общий объем позиций на рынке МБК, свопов и РЕПО в начале III квартала 2014 года составлял около 2,1 трлн руб., а к концу квартала увеличился до 2,7 трлн руб.

Опережающий рост продемонстрировали рынки МБК и РЕПО: средний объем открытых позиций в октябре 2014 года возрос на 40% в сравнении с октябрем 2013 года. Объемы позиций на рынке свопов продемонстрировали более низкие темпы роста (7% к октябрю прошлого года), в результате чего доля этого сегмента к концу III квартала сократилась до 57% от общего объема позиций на рынке МБК. Подобная динамика открытых позиций денежного рынка связана, в частности, с увеличением доступности краткосрочной рублевой ликвидности на фоне повышенного спроса на иностранную валюту.

Движение средств по счетам бюджетной системы и изменение объемов наличных денег в обращении по итогам III квартала 2014 года оказали незначительное положительное воздействие на ликвидность банковского сектора. В связи с повышенным спросом кредитных организаций на ликвидность в виде остатков средств на корреспондентских и депозитных счетах в Банке России объем задолженности по операциям рефинансирования возрос с 5,2 до 5,3 трлн руб.

( Читать дальше )

Блог им. smoketrader |Денежный вторник 1 июля 2014 (нехватило, но не критично)

- 01 июля 2014, 17:02

- |

При этом отрицательное сальдо по абсорбированию/предоставлению ликвидности на предстоящую неделю увеличилось с -2573 млрд. до -2780 млрд. Т.е. на 207 млрд.

В итоге (что логично), мы получили «переспрос» 398 млрд. (что, в принципе, «недалеко» от той цифры на которую «сократили» лимит).

Спрос – 2648,655 млрд.

Исполнено – 2250 млрд.

Отсечение – 7,55% (7,5% — номинал)

Ср.взв.ставка – 7,5866%

Мин/макс – 7,5%/7,98%

Резюмируя эту «ситуацию», можно предположить, что ЦБР завтра может провести аукцион LTO («тонкой настройки»), для того, чтобы банки «добрали» недостаток.

На 16:30:

( Читать дальше )

Блог им. smoketrader |Денежный вторник: 29 апреля 2014

- 30 апреля 2014, 00:26

- |

Вчера ЦБР проводил аукцион LTO («тонкая настройка» с учетом изменившихся условий на рынке):

При лимите в 240 млрд.; банки взяли меньше половины — 118 млрд.

- Ставка отсечения, соответственно, номинал (7,5%)

- Ср.взв.ставка — 7,5812%

- Мин/макс — 7,5/8,1%

Сегодня ЦБР проводил только недельный аукцион (без «настройки»)

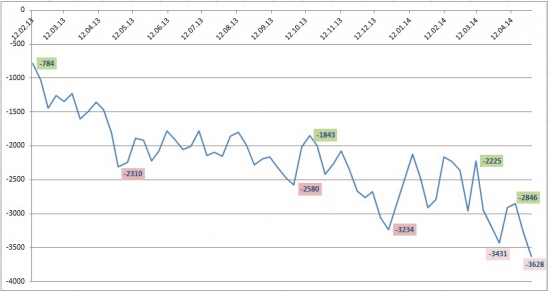

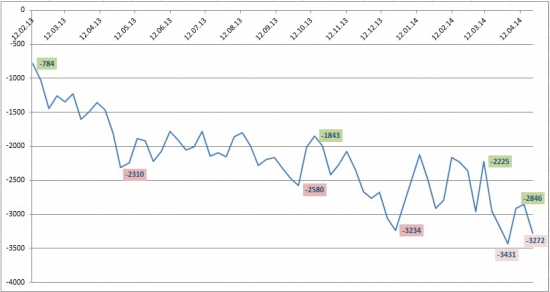

Дефицит ликвидности на предстоящую неделю (по строке факторы ликвидности на сайте ЦБР) — рекордный (ессно, со знаком «минус») = -3628 млрд.

При этом — лимит был установлен в пределах прошлой недели — 3450 млрд. (против 3440 млрд. неделей ранее).

А рынок «исполнил» (кстати сегодня ДОФР ЦБР ооочень дооолго пробивал аукцион — многие участники шутили, что Сбер/ВТБ не успел выставиться, а роллироваться на тот объем, который у него есть на фиксе — дорага… ЦБР ждал ;) ), так вот — рынок исполнил 3148 млрд., что несколько меньше объема прошлой недели 3163 млрд.

( Читать дальше )

Блог им. smoketrader |Денежный вторник: 22.04.14 (с графиками)

- 22 апреля 2014, 16:40

- |

ЦБР:

Прогноз ликвидности на ближайшую неделю. Сальдо операций ЦБР по предоставлению/абсорбированию ликвидности = -3272 млрд. руб.

Недельное РЕПО с ЦБР:

- Лимит 3440 млрд.

- Исполнено в рамках лимита, а значит, что ставка отсечения – номинал (7%).

- Средневзвешенная ставка – 7,0446%. Мин./макс – 7% и 7,59% соответственно.

Свопы:

USD_TODTOM – 7,98%

EUR_TODTOM – 7,93%

( Читать дальше )

Блог им. smoketrader |Денежный вторник: ЦБР лимит: 3420 млрд. (рекорд). Обзор ставок на рынке.

- 25 марта 2014, 12:05

- |

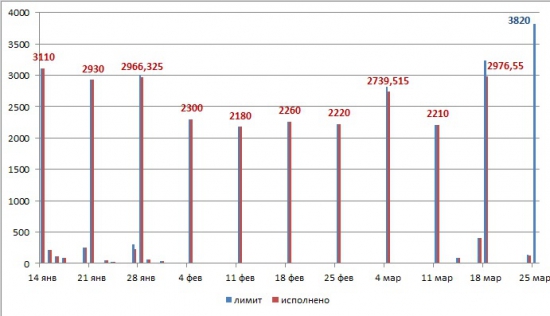

- «Тонкая настройка» овернайт с лимитом (FTO) — 440 млрд.

- Недельное РЕПО — 3420 млрд. (рекорд)

- 18 марта недельный лимит — 2840 млрд.

- 11 марта недельный лимит — 2210 млрд.

- 04 марта недельный лимит — 2450 млрд.

Последние несколько дней ЦБР «взял за правило» предлагать на рынке FTO:

- 14 марта — лимит 90 млрд. — взяли 90 млрд.

- 17 марта — лимит 400 млрд. — 400 млрд.

- 18 марта — лимит 390 млрд. — 390 млрд.

- 24 марта — лимит 140 млрд. — 120 млрд.

- UP^: 25 марта — лимит 440 млрд. — 205,799 млрд.

( Читать дальше )

Блог им. smoketrader |Денежный вторник: ЦБР лимит: 2840 млрд. Обзор ставок на рынке.

- 18 марта 2014, 11:36

- |

- «Тонкая настройка» овернайт с лимитом (FTO) — 390 млрд.

- Недельное РЕПО — 2840 млрд.

- 11 марта недельный лимит — 2210 млрд.

- 04 марта недельный лимит — 2450 млрд.

- 14 марта — лимит 90 млрд. — взяли 90 млрд.

- 17 марта — лимит 400 млрд. — 400 млрд.

- 18 марта — лимит 390 млрд. — 390 млрд.

- 19-25 марта: -2946 млрд.

- 12-18 марта: -2225 млрд.

- 05-11 марта: -2962 млрд.

( Читать дальше )

Блог им. smoketrader |Денежный вторник: ЦБР лимит: 2210 млрд. Обзор ставок на рынке.

- 11 марта 2014, 12:08

- |

Лимит — 2210 млрд. (на прошлой неделе, кстати, было 2450 млрд. + «тонкая настройка» 370 млрд. на «овере»).

Минимальная ставка — 7%

Прогнозируемое сальдо по ликвидности от ЦБР 12-18 марта = -2225 млрд. (против -2962 млрд.)

В прошлый раз:

Рынок привлек — 2371 млрд.

Отсечение было = номиналу — 7%

Ср.взв.ставка — 7,1631%

Мин/макс — 7/8%

Сальдо за неделю:

04 марта: -668,9

05 марта: -266,4

06 марта: -77,80

07 марта: -39,00

11 марта: +8,80

Сегодня еще приходят 200 млрд. по исполненному на той неделе аукциону 312-П.

Свопы:

USD_TODTOM — 7,72%

EUR_TODTOM -7,59%

МБК:

DELTA — 7,70%

Min/max — 6,75%-7,9%

Голосовые брокеры — 7,75-8%

Междилерское РЕПО:

Акции (овер) — 7,99%

Облигации (овер) — 7,88%

РЕПО с ЦК:

Газпром — 7,8%/7,9%

ОФЗ — 7,3%/7,5%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс