Finindie

«Большие шкафы» и «падшие ангелы» на фондовом рынке

- 20 ноября 2019, 12:09

- |

Я не встречал подобных статей на эту тему нигде, даже в англоязычном сегменте. Поэтому здесь будут мои мысли, да простят меня опытные и образованные экономисты, если я изобретаю велосипед.

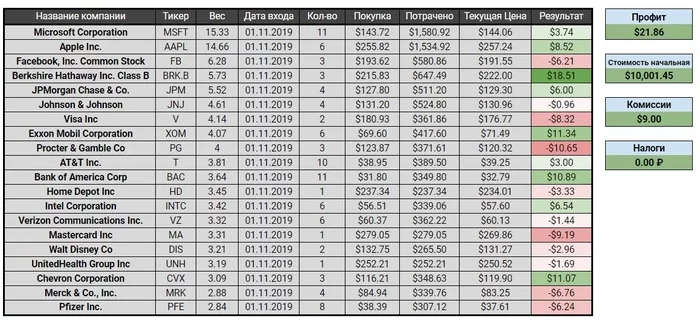

Буквально недавно мы собирали модельные портфели на $10,000 из иностранных акций, где мой вариант предполагал покупку 20 топовых компаний из индекса S&P500, а значит – крупнейших по капитализации американских публичных компаний.

Портфель получился прекрасно диверсифицированным, все компании в нем широко известны практически любому, даже не посвященному в инвестиции человеку. Насколько он будет идти в ногу с рынком, обгонит ли он два других варианта – нам покажет только время. Но составляя этот портфель, лично я выразил сомнение в том, что это хорошая идея – брать только «большие шкафы». Но почему это может стать проблемой? Давайте разбираться.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Биотехнологии на СПб бирже. Несколько фактов

- 12 ноября 2019, 15:03

- |

- До недавнего времени, на СПб бирже торговалось 43 американские компании из сектора «Биотехнологии».

- 25.10.2019 добавилось ещё 27 компаний, и теперь их 70.

- Компании в большинстве своем производят действующие вещества для терапии и лечения еще недавно неизлечимых болезней — от ВИЧ (GILEAD, MYLAN), некоторых видов рака (CELGENE, AMGEN, INCYTE и др.) и поражений нервной системы (BIOGEN) до генетических исследований, изучения генома, диагностики заболеваний на ранней стадии (ILLUMINA, SAREPTA THERAPEUTICS).

- Топовый ETF для данного сектора - iShares Nasdaq Biotechnology ETF (тикер IBB), он покрывает всю индустрию: 215 компаний с суммарной капитализацией 1,07 трлн долл.

- В сумме 70 компаний с СПб биржи имеют капитализацию 725 млрд долл., они покрывают 79,5% веса IBB.

- Бета IBB = 1.3-1.4; если собрать портфель из 70 компаний с СПБ, бета = 1.1

- Капитализация крупнейшей компании сектора на СПб - AMGEN INC — 131 млрд долл.

- Капитализация наименьшей компании сектора на СПб - INTELLIA THERAPEUTICS INC — 0,28 млрд долл.

- 12 компаний из 70 имеют капитализацию меньше 1 млрд долл.

- 49 компаний из 70 имеют капитализацию меньше 5 млрд долл.

- 47 компаний или не зарабатывают вообще или зарабатывают пока что очень мало

- По некоторым тикерам Quik выдает предупреждение о том, что установлен некий лимит: XLNR,RARX,VCYT,CDNA,VCEL — СПб Биржа почитает, ответит :)

- По тикерам AIMT, BOLD, VNDA стакан скорее пуст, чем полон :)

- Сектор — идеальный для ловли хороших Чёрных Лебедей :)

( Читать дальше )

Стрим - Обзор всех бумаг из сектора Биотехнологий, доступных на СПБ Бирже

- 10 ноября 2019, 21:25

- |

Когда: сегодня, 10.11.2019 в 21:40 Мск

О чем:

Сколько Биотехов торгуется на СПб Бирже по состоянию на сегодняшний день?

Насколько набор бумаг, доступных самому обычному неквалифицированному инвестору в России, коррелирует с топовым пассивным фондом из этого сектора?

Что это за компании, и чем они занимаются?

В чём потенциал сектора и почему он может быть привлекателен?

Что из Биотехов я уже купил, а что — буду покупать в ближайшем будущем?

Конечно же, всем зрителям будет доступна таблица со всеми данными для собственного использования

Встречаемся в 21:40 здесь:

youtu.be/cxzYMS1W9EA

Гарантированный Пенсионный План. Хороший план, использовать я его конечно не буду (ч. 1/2)

- 30 октября 2019, 11:29

- |

Но придумали то что придумали — Гэ-Пэ-Пэ...

Вчера, 29.10.2019, на ютуб-канале Минфина опубликована презентация законопроекта о новом пенсионном плане.

Важно понимать: ЭТО НЕ ЗАМЕНА СУЩЕСТВУЮЩЕЙ ПЕНСИОННОЙ СИСТЕМЫ. Это добровольный пенсионный план, приходящий на смену накопительной системе 2002-2014 годов.

Новый пенсионный план очень сильно напоминает американский 401(k) Retirement plan (традиционный), что подтверждает даже позаимствованный термин «Retirement plan».

Оно и понятно! О схожести наших пенсионных систем и разности взглядов населения на эту систему я говорю уже давно.

Что ж, давайте сравним два пенсионных плана — американский и российский. Что мы позаимствовали из неплохо функционирующей системы? Что мы решили проигнорировать?

Но сначала важный дисклеймер: АВТОР НИ В КОЕМ СЛУЧАЕ НЕ СТАВИТ ЦЕЛИ ОЧЕРНИТЬ ИЛИ ПОХВАЛИТЬ ТУ ИЛИ ИНУЮ СИСТЕМУ. Здесь нет места политике. Здесь нет места политическим баталиям. Здесь есть место конструктивной дискуссии — в споре родится истина.

( Читать дальше )

Вклады, недвижимость или фондовый рынок в России: исторические данные 1997-2019.

- 09 октября 2019, 12:03

- |

Взял исторические данные по индексу Мосбиржи полной доходности «нетто», начиная с 2008 года — это данные с учетом выплачиваемых дивидендов, из которых уже вычтен налог (правильно же я интерпретировал?).

Я учел ставку рефинансирования ЦБ (с 2013 — ключевую ставку) при расчете доходности вкладов. Тут можно критиковать метод, но куда деваться, вряд ли можно где-то найти историю процентных ставок в Сбере с 1997 года.

Я учел динамику рост цен на недвижимость — с 2005 по 2019 год в СПб, график похож на правду.

Давайте посмотрим, что же получается.

---

Сегодня у нас три сценария накоплений 1997-2019: банковский вклад, вклад+квартира, индексное инвестирование. Во всех трех сценариях герои вкладывали одинаковую сумму ежемесячно, и в сумме вложили 1 617 000 рублей.

Сценарий 1, Ультраконсервативный.

Итак, наступил сентябрь 1997 года. Все дети страны играют в Dendy, на улицах Москвы — празднуют 850-летие, а в этих ваших интернетах запустился

( Читать дальше )

Пенсионные сбережения. Итоги года. Долларовый портфель

- 07 октября 2019, 11:50

- |

Здесь долларовая часть своего пенсионного портфеля, а в предыдущем посте была рублевая его часть.

Предупрежу сразу — я не писатель инвест-идей. Я ни в коем случае не призываю вас покупать что-либо. Ни в коем случае не воспринимайте информацию из поста как руководство к действию. Отнеситесь к этому как к развлекательному контенту.

По ценам на слайдах — я в курсе, что они уже ушли немного, но на результат это почти не повлияло.

---

Итак, итоги года в долларовой части портфеля.

1. Equinix (EQIX) – вход $375,1, цена на момент написания поста – $567,8. Рост на 51,4%, с учетом полученных дивидендов – на 52,3%. Позиция набрана на 100%. Компания является Real Estate Investment Trust (REIT), бизнес — строительство дата-центров и аренда серверов (колокация) по всему миру и сопутствующие услуги. На момент покупки компания УЖЕ была переоценена по мультипликаторам, с точки зрения фундаментального анализа её ни в коем случае не рекомендовалось покупать ни тогда, ни сейчас. Но я купил просто потому что она мне подходила, закрыв сразу пару секторов – и недвижимость, и сервисы в области технологий. Да, она переоценена, но стоимость растет засчет сильно растущего бизнеса, а другие недооцененные с точки зрения фундамента компании так и продолжают падать. Расчет на рост и экспансию оправдался. Вряд ли она и дальше будет расти такими темпами, но исключать из портфеля её я не планирую.

( Читать дальше )

Пенсионные сбережения 40-летнего пенсионера. Итоги года. Российский портфель

- 03 октября 2019, 12:47

- |

Начну с рублёвой части части своего пенсионного портфеля, а в следующем посте — долларовая его часть (если смарт-лаб не раскритикует вхлам).

Предупрежу сразу — я не писатель инвест-идей. Я ни в коем случае не призываю вас покупать что-либо. Ни в коем случае не воспринимайте информацию из поста как руководство к действию. Отнеситесь к этому как к развлекательному контенту. К опытным смартлабовцам у меня даже просьба — покритикуйте меня! Объясните, может я что-то не так считаю? Может я в своих доводах ошибаюсь? ВЫ — мои старшие братья от инвестиций, а я — еще один дилетант.

По ценам на слайдиках — я в курсе, что они уже ушли, но тут пока готовил материал все нафиг начало валиться, я не виноват :) Вернемся в 1 октября в плане стоимости акций

---

Итак, итоги года в рублевой части портфеля.

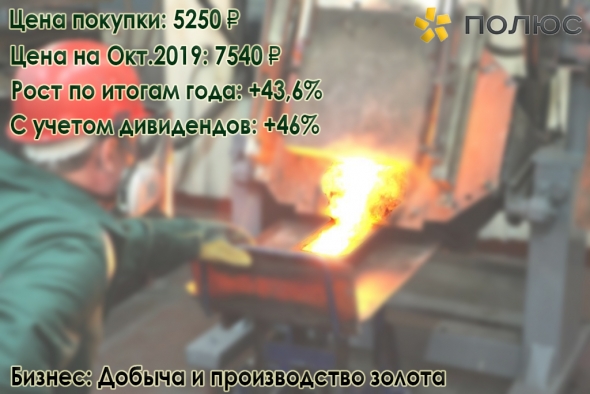

1. Полюс Золото – вход 5250₽ за акцию, цена на момент написания поста – 7540₽. Рост стоимости акций +43,6%, с учетом полученных дивидендов +46%.

( Читать дальше )

Калькулятор комиссий брокеров

- 24 сентября 2019, 11:23

- |

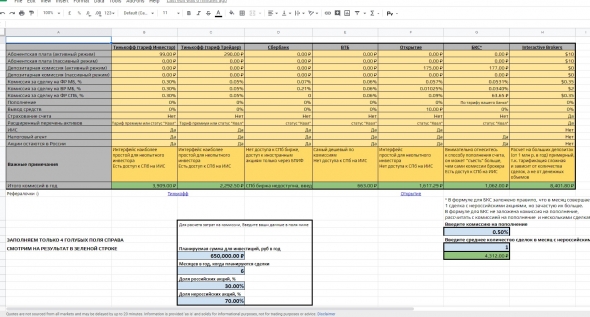

Знаю, что тысячу уже таких табличек делали ранее, но я не нашел ни одной, которая могла бы считать комиссии брокеров по заданным параметрам. Поэтому сделал такую сам :)

Чтобы погонять разные тарифы разных брокеров по разным параметрам, создайте свою копию таблицы:

docs.google.com/spreadsheets/d/1q0_RU4_qLjNZ6pleqkX2albmLl60ZZ6-NQuqTXWaMRs/edit?usp=sharing

Нажать ФАЙЛ — СОЗДАТЬ КОПИЮ.

Собственно вопрос к сообществу такой — правильные ли комиссии я там указал? Актуальные ли это комиссии, или вы пользуетесь брокером из таблицы, и они другие?

Какие особенности я не учел? Какого популярного брокера стоит вставить, какие у него условия?

Здесь нет комиссий по срочному рынку и по маржинальной торговле, потому что я их не использую.

Телеграм

Ребалансировка индекса Мосбиржи

- 20 сентября 2019, 12:58

- |

Небольшое объявление для тех, кто пользуется табличкой по индексу Мосбиржи.

Сегодня прошла ежеквартальная ребалансировка.

Как и обещал, данные во всех копиях таблицы автоматически учлись.

Включение LSRG в индекс отразилось только в корневой таблице.

Изменение стандартного лота по TATN, TATNP, NVTK, CHMF (с 10 акций понизилось до 1) также отразилось только в корневой таблице.

Поэтому если вдруг тут кто-то пользуется ей — можно просто заново скопировать новую версию:

Открыть по ссылке -> нажать ФАЙЛ -> СОЗДАТЬ КОПИЮ.

Как и обещал, раз в квартал ребалансировка тут же будет учтена, инструмент живой и актуальный.

Ну и пара моих комментов, что же изменилось в индексе:

1. Яндекс — аж на 2% вырос вес

2. Нефтяники (Роснефть, Лукойл, Сургут-п) - вес немного понизился

3. Алроса - вес немного понизился

4. Полиметалл и Полюс — вес повысился

5. ЛСР добавился

Мосбиржа балансирует как будто под меня — яндекс я хотел в своем портфеле больше, золота хотел больше, нефти — меньше.

Надеюсь, уберут Русснефть в след. ребалансировке :)

30-летние пенсионеры. Джастин МакКарри

- 13 сентября 2019, 11:48

- |

Джастин МакКарри (Justin McCurry) — возможно, самая известная история раннего пенсионерства. Но на русском я нашел очень слабые и поверхностные материалы. Поэтому решил написать его историю на русском языке сам.

Джастин пишет в своем блоге: “Благодаря тщательному сбережению и планированию мне удалось накопить достаточно средств, чтобы стать финансово независимым, что позволило мне выйти на пенсию в 33 года”.

Джастин и его жена перестали работать в 2013 году и в 2016 году соответственно, а к середине 2019 года их портфель не только не “прохудился”, но и наоборот — вырос на 70% за 6 лет растущего фондового рынка: в 2013 году в момент ухода на пенсию портфель составлял $1,250,000, а по состоянию на июль-2019 их портфель составляет уже $2,112,000.

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXRU

- FXUS

- gamestop

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс