Алексей Соловцов

Картина дня: борьба ОПЕК за нефтяные цены и новый шанс для криптовалют

- 07 февраля 2019, 13:26

- |

В последние несколько дней сообщений о постоянных обновлениях индексом МосБиржи все новых исторических максимумов стало так много, что они уже начали всем порядком надоедать. В итоге, наш индекс ушел в небольшую закономерную коррекцию и сейчас колеблется в диапазоне 2530-2540 пунктов. Большинство американских и европейских фьючерсов в небольшом минусе. Многие азиатские площадки все еще закрыты по случаю празднования Нового года по лунному календарю, оставшиеся же движутся разнонаправленно.

Рубль незначительно ослабевает по отношению к другим валютам. Доллар чуть выше 66-ти руб., а евро находится около отметки 74,9 руб. Спрос на ОФЗ остается высоким. Вчера Минфин разместил весь планируемый объем облигаций на 35 млрд руб.

Корпоративные события:

- Сегодня лучше рынка движутся котировки «Магнита», реагируя на достаточно сильную отчетность за 4-й квартал 2018 года. Так, чистая прибыль в 4кв 2018г увеличилась на 7,1%. EBITDA вырос на 4,3%. Рост выручки составил 9,7%. Значительно восстановились LFL продажи (сопоставимые – без учета открытых новых магазинов за данный период) до 0,6% по сравнению с -2% в предыдущем квартале. Это первый квартал за последние 2 года с положительными сопоставимыми продажами. В общем за 2018г выручка выросла на 8,2%, чистая прибыль упала на 4,9%, однако здесь скорее важен не фактический показатель, а положительная динамика его восстановления.

- Объединенная авиастроительная корпорация (ОАК) сообщает о переговорах с госбанками (ВТБ, Сбербанк и ВЭБ) по поводу их потенциального вхождения в капитал будущего гражданского дивизиона ОАК. Напомню, что в настоящее время в компании запущен процесс перехода на единую акцию, а также оценка рыночной стоимости холдинга. Всего будет сформировано 4 дивизиона: гражданский, военный, транспортный и «дивизион специальной авиации». При этом гражданский сегмент будет доступен для инвестиций.

- «Газпром» разместил еврооблигации объемом $1,25 млрд под 5,15% годовых. Последний раз «Газпром» размещал облигации в долларах осенью 2014-го года.

- Рейтинговое агентство Moody’s считает, что санкции США против Венесуэлы не смогут оказать существенного влияния на «Роснефть». По мнению аналитиков агентства, венесуэльская PDVSA будет ежеквартально возвращать «Роснефти» около $0,5 млрд. Общий же размер долга: $2,3 млрд.

- Константин Круглов, директор по экспериментальным продуктам «Яндекса» будет работать в «Сбербанке». «Ухожу с приятным послевкусием, который остается только после хорошо сделанной работы» — пишет Круглов.

- «Алроса» завершила первый в этом году международный аукцион по продаже алмазов специальных размеров, который прошел в Израиле. Компании удалось выручить $9,6 млн.

- «Обувь России» сообщает, что за январь 2019-го года в рамках «байбека» не было выкуплено ни одной акции. Заявленный обратный выкуп на 900 млн руб., по всей видимости, так и не начался. При этом котировки компании даже и не пытаются выйти из продолжительного нисходящего тренда.

- Аутсайдером вчерашних торгов стала компания «Энел Россия», акции которой упали на 5,3% после заявления о возможном снижении дивидендных выплат в 2019-м году из-за роста капитальных затрат.

- Чистая прибыль НЛМК по МСФО за 2018 год выросла на 54%, выручка увеличилась на 20%. Однако в 4 квартале 2018-го года наметилась негативная тенденция финансовых результатов. Так, за 4кв 2018-го года выручка снизилась на 4%, а чистая прибыль на 21% по отношению к этому же периоду прошлого года.

- Схожая ситуация и в ММК. В общем за 2018-й год зафиксирован рост чистой прибыли на 10,8%, а также показателя EBITDA на 9,4%. При этом, за 4кв 2018-го года EBITDA снизился на 20%. Котировки как НЛМК, так и ММК умеренно негативно реагируют на выход неоднозначной отчетности.

- Все мы уже привыкли к сильным отчетам «Сбербанка». Данные по РСБУ за январь 2019-го года не стали исключением: чистая прибыль выросла на 12,7% по сравнению с январем прошлого года. Большинство прочих финансовых показателей подтверждают тенденцию к улучшению. Однако, котировки акций компании уже давно перестали реагировать на традиционно сильную отчетность, оставаясь более зависимыми от внешнего новостного фона.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новостная картина дня: тирады Трампа и причины роста цен на бензин

- 06 февраля 2019, 12:54

- |

Индекс МосБиржи умеренно корректируется после вчерашнего роста и двигается около отметки 2540 пунктов. Как европейские, так и американские фьючерсы в небольшом минусе, а большинство азиатских площадок все еще закрыты из-за празднования Нового года по лунному календарю.

Рубль остается стабильным. Доллар: 65,6 руб. Евро: 74,8 руб. Дополнительным фактором поддержки нашей валюты является активное размещение облигаций российскими компаниями. За январь было привлечено около 48 млрд руб., чего не было с 2014 года. Вероятнее всего, это происходит на ожиданиях продолжения роста ставок и стремлении разместить средства под более низкий процент.

Корпоративные события:

- Яндекс начинает охватывать все большее число сфер нашей жизни: в компании заявили о планах производства собственных сериалов.

- Сбербанк тестирует собственного чат-бота, который должен будет консультировать клиентов по работе Sberbank Markets. В дальнейшем функции будут расширены вплоть до заключения сделок по разным классам активов.

- Магнит полностью разместил облигации на 10 млрд руб. с доходностью менее 9% годовых. Обратный выкуп завершен более чем на 92%. Котировки Магнита продолжают оставаться хуже рынка. Возможно, связано это с ожиданиями завтрашнего неаудированного финансового отчета за 2018-й год.

- Лукойл в 2018 году зафиксировал незначительное падение добычи нефти, однако общая добыча углеводородов выросла на 3,8%. С начала «buyback» выкуплено уже 1,98% акций.

- В Роснефти считают, что венесуэльский кризис является временным. Стало известно, что долг PDVSA перед российской компанией сократился в четвертом квартале 2018-го года на $800 млн до $2,3 млрд. Текущие выплаты идут по графику. При этом, Роснефть продолжает увеличивать вложения в другой рискованный регион – Иракский Курдистан.

( Читать дальше )

Мой первый новостной обзор

- 05 февраля 2019, 12:46

- |

Добрый день.

Данный новостной обзор является первым, а впоследствии они будут публиковаться на ежедневной основе в середине торгового дня российского рынка. Цель обзоров – помощь читателям в точечном отборе важнейших событий, происходящих в мире в целом и России в частности.

В наше время очень легко утонуть в потоках информационного шума, поступающего из различных источников. У меня есть собственное мнение касаемо того, какие новости могут быть полезны инвесторам, а какие можно и обойти стороной.

В итоге, Вам не нужно будет ежедневно отслеживать информацию на множестве новостных ресурсов. Для понимания текущей ситуации достаточно будет прочесть лишь один обобщенный новостной обзор, который подготовлен для Вас с разбивкой на внутренние, внешние и корпоративные события.

-----

Индекс ММВБ хоть и медленно, но уверенно продолжает двигаться вверх, уже преодолев отметку 2545 пунктов. Американские фьючерсы болтаются около нуля, Европа в процентном плюсе, а большинство азиатских рынков закрыто до конца недели из-за Нового года по лунному календарю.

( Читать дальше )

Десять правил управления портфелем для активного трейдера

- 01 февраля 2019, 08:47

- |

1. Никогда не торгуйте против тренда. Покупайте то, что растет. То, что падает, продавайте в короткую.

2. Сохраняйте прибыльные позиции как можно дольше. Закрывайте убыточные позиции безжалостно.

3. Не поддавайтесь эмоциям. Составьте план торговли на день. Составив план, следуйте ему.

4. Прогнозируйте вероятную величину прибыли и убытков в каждой сделке. Заключая сделку, установите соотношение возможной прибыли и убытков не меньше, чем 2:1, для этого устанавливайте стоп-лосс на уровне хотя бы в два раза меньше, чем уровень прогноза прибыли.

5. Диверсифицируйте свой портфель, но не увлекайтесь. Обычно для диверсификации достаточно 7 бумаг.

6. Добавляя позиции, придерживайтесь следующих правил: никогда не добавляйте убыточным позициям (не усредняйтесь вниз). Добавляйте только к прибыльным позициям, но при этом располагайте стоп-лосс как можно ближе к безубыточному уровню.

7. Сначала закрывайте убыточные позиции, потом прибыльные.

8. Следите за новостями.

9. Читайте и слушайте экспертов, но относитесь ко всему с долей здравого скептицизма, не переоценивайте их советы.

10. Стремитесь к простоте: сложные аналитические инструменты не всегда эффективны.

Алексей Петров, Инвестиционная Палата.

Etalon Group - лучший выбор среди девелоперов

- 28 января 2019, 09:27

- |

Etalon Group – российская строительная и девелоперская компания. Основана Вячеславом Заренковым в 1987 году. IPO Etalon Group прошло в апреле 2011 года на Лондонской бирже. За всю историю существования Группа построила более 200 жилых и коммерческих зданий, в которых проживает более 200 тысяч человек. За это время у компании не было ни одного просроченного объекта. Сейчас Etalon Group образуют более 65 компаний с общей численностью сотрудников свыше 4000 человек. В 2017 году компания занимала 4 место в списке крупнейших застройщиков России.

Капитализация компании: 38 млрд руб. Средний Объем торгов около 25 миллионов рублей в день.

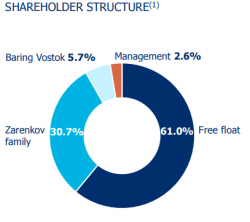

Распределение акций среди акционеров представлено на диаграмме ниже. Так, Заренкову сейчас принадлежит 30,7% акций. В свободном обращении 61%, что является положительным фактором, повышающим ликвидность и снижающим возможности для манипуляций. Однако с изменением структуры основных акционеров в данной компании далеко не так все просто, но об этом немного позже.

( Читать дальше )

ОАК 2016. Фундаментальный анализ. Часть 2.

- 23 января 2019, 09:36

- |

Часть 1: https://smart-lab.ru/company/investpalata/blog/517591.php

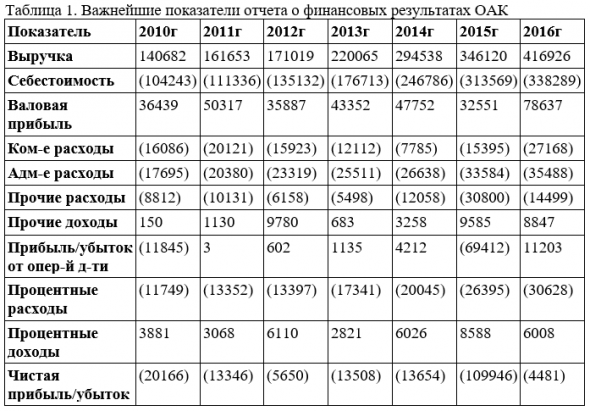

На завершающем этапе исследования я постараюсь предположить возможное время выхода Объединенной авиастроительной корпорации на чистую прибыль, а также рассчитать её возможное значение в долгосрочном периоде. Проведу анализ по отчетам о финансовых результатах ОАК за последние несколько лет, а данные для лучшего восприятия информации представлю в виде таблицы. В таблицу я внесу наиболее значимые, по моему мнению, показатели деятельности организации, доля которых в отчете наиболее весома, а именно: выручка, себестоимость, валовая прибыль, коммерческие расходы, административные расходы, прочие расходы, прибыль/убыток от операционной деятельности, процентные расходы, чистая прибыль/убыток, процентные и прочие доходы. Все данные в млн руб.

( Читать дальше )

ОАК 2016. Фундаментальный анализ. Часть 1.

- 22 января 2019, 09:29

- |

Давеча у себя в кулуарах я обнаружил статью, которую написал еще в далеком 2016-м году и где попытался сделать прогноз динамики курсовой стоимости акций Объединенной авиастроительной корпорации (ОАК) на ближайшие 20 лет.

Можно сказать, что в то время я де-факто не имел за плечами хоть мало-мальски достаточного практического опыта в области финансовых рынков, хотя сам так не считал. Поэтому многое из написанного мне сейчас кажется неверным, наивным и даже забавным. Также многие данные попросту устарели. Однако данный анализ может служить неким примером, как можно оценить компанию посредством фундаментального анализа, основываясь на каком-либо натуральном показателе (количество самолетов, магазинов, клиентов и т.д.), а также на предположении о том, что рынки в течение времени все-таки стремятся к эффективности и равновесию, и, как следствие, к этому равновесию будут стремиться «схожие» компании из одной отрасли. Предположений и допущений огромная масса, которая красиво называется «экспертным методом исследования».

( Читать дальше )

Золото или палладий: что же взять?

- 30 ноября 2018, 10:32

- |

Перед началом хотелось бы отметить, что, размышляя в данной статье о драгоценных металлах, я сознательно не рассматриваю серебро и платину по чисто субъективным причинам, а именно отсутствие личного интереса. Возможно, я сделаю это в другой раз. Ну а теперь начнем.

Прежде чем принимать решения в пользу инвестирования в один из данных драгоценных металлов, а также проводить между ними любые параллели, необходимо понимать, что ценообразование золота и палладия формируется совершенно по-разному.

Многие ошибочно полагают, что основные запасы золота в мире сосредоточены в Центральных Банках, но это далеко не так. Подобные государственные органы владеют лишь десятью процентами мировых золотовалютных запасов. Подавляющий спрос на золото формируется за счет его использования в производстве ювелирных изделий, в то время как палладий – это важнейший компонент для автомобильной, электронной и химической промышленности. В то же время, палладий вошел в мировой оборот только в последние 100 лет и пока не получил такого признания в качестве инструмента накопления, как золото. В ювелирном деле палладий также используется достаточно ограниченно. Это связано с тем, что лишь десятая доля палладия в сплаве с золотом уже делает его «белым», и такое сочетание металлов из-за своей трудоемкости производственного процесса слабо, по сравнению с желтым золотом, применимо для массового изготовления ювелирных изделий. Отсюда и основное отличие данных металлов: золото – это защитный актив, спрос на который растет в периоды экономических кризисов, а палладий – это инвестиционный инструмент (для рядового инвестора), цены на который растут во время общего экономического подъема.

( Читать дальше )