spydell

Почему кризис в США неизбежен?

- 29 июля 2022, 11:29

- |

Расходы на товары вносили основной положительный вклад в американскую экономику с 2020 по 2021 года, однако теперь это самый уязвимый элемент системы, который на 40% значимее, чем совокупные частные инвестиций в структуре ВВП.

В настоящий момент расходы на товары снижаются на 3.2% г/г – это самое сильное снижение с 2009. Снижение происходит из-за торможения фискальных, монетарных стимулов, исчерпания сбережений, потенциала кредитования и падения реальных доходов, плюс эффект базы. Во 2 кв 2021 необеспеченный рост расходов на товары стал самым мощным в истории США.

Даже с падением на 3.2%, — расходы на товары на 14.2% выше декабря 2019 по сравнению с плюс 1% у расходов на услуги. С 4 кв 2019 по 2 кв 2022 расходы на товары длительного пользования выросли на 22%, а на товары краткосрочного пользования плюс 10.2%.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 32 )

Что происходит с российской промышленностью? Не все так плохо, скорее даже хорошо, учитывая обстоятельства.

- 28 июля 2022, 10:11

- |

За первое полугодие 2022 российская промышленность выросла на 2% в сравнении с первым полугодием 2021. Явной деградации нет: в марте плюс 3% г/г, в апреле минус 1.6%, в мае минус 1.7%, в июне минус 1.8% г/г, причем в июне рост на 2% к маю 2022 с учетом сезонных коэффициентов. Для сравнения, в 2020 российская промышленность снижалась на 7-8% г/г.

Неожиданным для многих покажутся данные по добыче полезных ископаемых, где снижение было всего два месяца относительно прошлого года (минус 1.6% в апреле и минус 0.8%), но с июня добывающий сектор перешел в рост на 2.3%, при этом надо понимать, что база сравнения в 2021 растет с каждым месяцем.

( Читать дальше )

Чем примечателен отчет Яндекса за второй квартал?

- 27 июля 2022, 10:27

- |

Многие с досадой воспринимают уход иностранных компаний с российского рынка. Большинство компаний действительно трудно-заменимы и уникальны в своем роде, однако важно другое (уход иностранных конкурентов) – это окно возможностей российского бизнеса.

Обычно для подавления конкурентов (для Яндекса – это Google) используют инструменты лоббизма, что активно практикуется в США и Европе, когда крупные корпорации создают свои ручные политические партии или политических представителей в партиях, которые продвигают законопроекты или различные инициативы под специфику крупных корпораций. Все для расчистки поляны под себя, создавая подконтрольные рынки сбыта.

В лихие 90-е для этого использовали бандитские и коррупционные приемы, в том числе паяльники в задницу (в основном для МСП среди своих). В любом случае, механизмы давления на конкурентов не всегда были в плоскости чисто рыночной конкуренции. Например, много ли российских несырьевых компаний были допущены на рынок сбыта ЕС или США? Вот я о том же. То, что раньше называлось бандитизмом, теперь – политика.

Нерыночная борьба за рынок сбыта – это привилегия. Не каждому дано расчищать пространство для себя. В России повезло – иностранные компании ушли сами, даже бороться с ними не нужно.

( Читать дальше )

Ценность прогнозов ведущих международных институтов равна нулю

- 27 июля 2022, 10:02

- |

Все они отличаются тем, что за всю историю своего существования не сумели предсказать ни одного кризиса – прям совсем все мимо. Здесь есть своя логика, т.к. негативные ожидания бизнеса и населения от прочтения «плохих прогнозов» могут ускорить существующие негативные тенденции – остановить инвестиции, затормозить потребительскую или кредитную активность.

Все прогнозы инвестиционных банков и международных институтов в своей основе бессмысленные, потому что их целью является манипуляция общественным мнением, а не трактовка и интерпретация актуальных дисбалансов в системе. Они создают не для того, чтобы «докопаться до правды/истины», отразить фактуру, дисбалансы и сущностные характеристики системы. Поэтому систематическая недооценка риска там присутствует априори.

( Читать дальше )

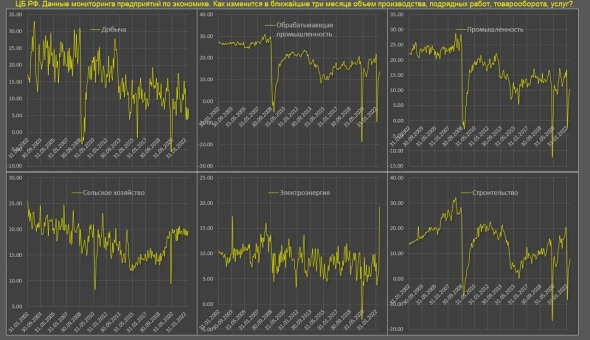

Центробанк фиксирует высокоинтенсивное восстановление экономики России в последние три месяца относительно ожиданий бизнеса на следующие три месяца.

- 26 июля 2022, 15:26

- |

В секторальном разрезе можно оценить наибольшее пострадавшие сегменты экономики и наивысший восстановительный импульс.

Ожидания предприятий по изменению объема производства товаров и услуг, изменения товарооборота на следующие три месяца. Среди всех секторов — добыча полезных ископаемых в самом депрессивном положении, где бизнес ожидает сокращение выпуска и отсутствие каких либо положительных перспектив.

Активно восстанавливается обрабатывающая промышленность. Согласно ожиданиям бизнеса, на следующие три месяца может восстановиться 4/5 от кризисного провала 2022, а траектория восстановления имеет V-образную формацию со скоростью, аналогичной постковидному восстановлению.

( Читать дальше )

США пытались решить внутренние долгосрочные структурные проблемы печатным станком, лишь усиливая существующие дисбалансы.

- 26 июля 2022, 09:51

- |

США пытались решить внутренние долгосрочные структурные проблемы печатным станком, лишь усиливая существующие дисбалансы.

В США действуют долгосрочные тенденции: снижение эффективности бизнеса (за исключением топов из S&P 500), в том числе снижение рентабельности инвестиций и привлеченных долговых ресурсов, вырожденная структура экономики, когда резко снижается темп структурных трансформаций (изменения пропорций отраслей и торговых, финансовых потоков). Также происходит падение производительности труда, фундаментальные демографические проблемы, деградация рабочей силы.

Совокупный прирост населения США (естественный прирост + чистый миграционный прирост) рухнул до 0.3% в 2020-2021 — это минимальные уровни за столетие. После послевоенного бума рождаемости, население росло на 1.6-2% ежегодно вплоть до конца 1950-х. С 1960 по 1990-е среднегодовой прирост населения составлял в среднем 1.13%, в 90-е года население росло на 1.3% во многом за счет рекордного миграционного прироста (0.65%). С 2000 по 2016 средний прирост составлял 0.92%, где миграционный прирост обеспечивал вклад в 0.4%.

( Читать дальше )

Глава Минфина США Йеллен: «Сегодняшнее состояние экономики США не «рецессия», а необходимое замедление после роста».

- 25 июля 2022, 16:03

- |

Есть две причины подобного заявления – полная невменяемость, либо несуразная попытка манипуляции общественным мнением с попытками искажения интерпретации реальности. Скорее всего второе.

Очередной опережающий индикатор экономической активности сигнализирует о неизбежности экономического кризиса в США – ECRI Weekly Leading Index с базой расчета по 15 июля 2022.

За последние 25 лет лишь трижды произошло снижение индикатора ниже 6% г/г (сейчас падение на 6.5%) – это рецессия 2001, кризис 2008-2009 и кризис 2020. На этот раз скорость изменения индикатора самая быстрая с марта 2020 и октября 2008, за 25 лет более быстрого снижения не было.

Точка перелома и агрессивный «сброс» экономического импульса произошли с февраля 2022.

Уже не с каждым месяцем, а с каждой неделе все больше сигналов о неизбежности кризиса, при этом официальные лица и ведущие международные организации до последнего продолжают врать, что все отлично – рисков рецессии нет.

https://t.me/spydell_finance

Восемь основных траекторий, по которым происходит развитие общества и экономики.

- 24 июля 2022, 15:36

- |

Нумерация произвольная, т.к. на каждом этапе развития для каждой страны факторы и приоритеты могут быть разными.

1. Расширение номенклатуры/спектра товаров и предоставляемых услуг (технологические уклады).

2. Насыщение спроса в пределах определенной группы товаров или вида услуг.

3. Отраслевая трансформация (рост количества отраслей с высокой добавленной стоимостью в расчете на занятого или единицу капитала).

4. Расширение инвестиционной активности (инфраструктурные инвестиции, капитальные инвестиции) в пределах существующих технологических укладов.

5. Рост населения.

6. Долговое расширение.

7. Рост производительности труда и повышение эффективности производства.

8. Глобализация и усиление трансграничных связей.

Например, по Европе. Ужасная демография, естественный прирост населения прекратился 20 лет назад, растет доля пожилых людей, соответственно трудоспособное население снижается, что частично компенсируется миграционным притоком.

( Читать дальше )

Фрагментация и поляризация мирового финансового и экономического пространства.

- 23 июля 2022, 10:39

- |

США явно взяли тренд на принудительное разделение стран на «правильные» и «неправильные», создавая некую лояльную эко-систему, вокруг себя.

Учитывая степень агрессивности и скорость, с которой США теряет союзников и стратегических партнеров, единственным логическим оправданием подобного поведения является понимание неизбежности кристаллизации многополярного мира и концентрация на тех странах, которые в наибольшей степени подобны/схожи с США.

Наиболее очевидным маркером и отражением геополитических тенденций в экономике является доля в трежерис лояльных к США стран в % от всех нерезидентов.

С 2018 года началось сильное обострение и конфронтация США со следующими крупнейшими странами: Китай, Россия, Турция, Индонезия и Саудовская Аравия.

Одновременно с этим, начала резко расти доля в трежерис лояльных к США стран, причем рост стремительный.

( Читать дальше )

Банк России понизил ставку до 8% - существенно лучше ожиданий рынка (8.75-9%).

- 22 июля 2022, 15:57

- |

Это все равно много, учитывая масштаб задач, стоящих перед страной и текущие инфляционные тренды, но снижение на 150 б.п. показывает верность

подхода Центробанка к нормализации денежно-кредитной политики. Решение оправданно в контексте условий.

Обновленные прогнозы: инфляция 12-15%, падение ВВП на 4-6%, расходы на конечное потребление минус 3-5%, падение инвестиций на 18-22%, снижение экспорта на 13-17%, снижение импорта на 27.5-31.5%, рост денежной массы 12-17%.

Из пресс релиза ЦБ:

Денежно-кредитные условия продолжили смягчаться, но в целом оставались жесткими, в том числе с учетом снижения инфляционных ожиданий. Повышенная премия за риск в кредитных ставках и высокие требования банков к заемщикам сохраняли жесткость ценовых и неценовых условий банковского кредитования. Из-за этого кредитная активность, хотя и демонстрировала признаки оживления, оставалась сдержанной.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- DeepSeek

- eurrub

- first republic bank

- IMOEX

- M2

- NASDAQ

- nvidia

- S&P500

- S@P500

- spydell

- ubs group ag

- авто

- акции

- акции США

- банки

- бизнес

- бюджет РФ 2024

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- внешняя торговля

- газ для европы

- газпром

- ГМК Норникель

- датафид

- денежная масса России

- денежно-кредитная политика

- деньги

- дефляция

- дефолт

- дивиденды

- ДКП

- долговой рынок США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- ЕС

- ИИ

- импорт

- инаугурация Трампа

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- криптовалюта

- ликвидность

- М2 РФ

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- политсрач

- потребление

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- ставка ФРС США

- ставка ЦБ

- США

- торговый баланс

- Трамп

- услуги

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- юань

- юань рубль

- Яндекс