spydell

Как чрезмерно слабый рубль, так и чрезмерно крепкий рубль создает дисбалансы и напряжения в системе, провоцируя сверхдоходы у одних и сверхубытки у других.

- 28 июня 2022, 10:29

- |

Необходим баланс, при котором экономические агенты смогут прогнозировать свои издержки, не нарушая естественную пропорцию расходов.

Учитывая явный крен российской экономики в сторону экспортно-ориентированной модели, слабый рубль был бы более выгоден, чем крепкий. Однако из-за невозможности эффективно распоряжаться полученными доходами и транспонировать их в товары и услуги, необходимо акцентировать внимание на новых участниках экономических отношений в России – это промышленные кластеры, которые будут перехватывать санкционный импорт. Другими словами,это промышленность, которая работает на внутренний спрос. Для этого нужны соответствующие конкурентные условия.

Первый и самый очевидный этап – это сделать условия, при которых промышленность может реализовать фондовооруженность, т.е закупить необходимые станки, оборудование, промышленные узлы и агрегаты. Но и с этим проблемы, т.к. это оборудование специфичное, «маркированное», преимущественно распределенное в недружественных странах. Закупить быстро и масштабно не выйдет, за этим особенно следят – это вам не айфоны поставить.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Почти половина спроса на физическое золото обеспечивает ювелирная и электронная промышленность, центральные банки выкупают незначительный объем.

- 27 июня 2022, 16:16

- |

С 2010 года максимальный объем золота за год, который скупили центральные банки составил 656 тонн в 2018 году, за 10 лет в среднем 509 тонн, за 5 лет в среднем 470 тонн. В деньгах это около 27-28 млрд долл за год от всех мировых ЦБ, что является ничтожной суммой. Для сравнения, объем эмиссии ведущими мировыми ЦБ с февраля 2020 по февраль 2022 составил свыше 12 трлн долл!

Частный финансовый спрос (слитки, монеты, ETF и внебиржевой рынок) за последний год составил всего 170 тонн золота – это меньше 10 млрд долл!

( Читать дальше )

В России наконец то произошел «дефолт»

- 27 июня 2022, 09:49

- |

Как это событие комментирует Bloomberg: «Это мрачный маркер быстрого превращения страны в экономического, финансового и политического изгоя.»

Все уперлось в символическую выплату процентов по долгу на сумму около 100 млн долл, платеж по которой Минфин США заблокировал еще в конце мая. Срок отсрочки был месяц, 27 июня ничего не изменилось и вот опять…

Абсурд ситуации в том, что избыточные доходы Минфина России за первые 5 месяцев по нефтегазу составляют 2.53 трлн руб – это 47 млрд по текущему курсу. Внешний долг России по внешним облигационным займам 36.2 млрд, около 18 млрд у иностранных кредиторов. ЗВР России 582 млрд.

( Читать дальше )

Сейчас мы входим в эпоху потрясений и финансовых, экономических катастроф.

- 23 июня 2022, 12:41

- |

Начну с ликвидности (для многих это понятно, но большинство далеко от финансовых рынков).

Ликвидность финансовых активов представляет собой условия, при которых можно произвести сделку купли/продажи с минимальными транзакционными издержками в момент возникновения данной потребности по объявленной цене.

Чистая ликвидность — это когда предоставление номинала контрагенту в любой момент реализует представленный номинал без транзакционных издержек. Поэтому ни земля, ни недвижимость не могут быть ликвидными средствами, т.к. существует слишком большой лаг между возникновением потребности и реализацией с значительными транзакционными издержками на риелторские услуги.

( Читать дальше )

Пока главным проигравшим во всей этой геополитической возне являются страны ЕС

- 23 июня 2022, 09:57

- |

На днях вышло подтверждение накопленных дисбалансов – рекордные дефициты торгового баланса по всем странам.

По Германии еще профицит в 2 млрд евро против нормы 18-20 млрд в месяц, но столь низкого профицита у немцев не было с момента образования Еврозоны. Абсолютный рекорд дефицита торгового баланса во Франции, Польше, Румынии, Венгрии, Чехии, Бельгии и Португалии, причем Бельгия и Чехия имели обычно профицит. На свои минимумы по дефициту торгового баланса рухнули Италия и Испания.

( Читать дальше )

Курс рубля входит в зону нетерпимости для экспортеров и бюджета.

- 22 июня 2022, 16:43

- |

Но если при курсе 130 руб за долл сверхдоходы были сконцентрированы у экспортеров, занимающих доминирующее положение в экономике России, то курс 52 приводит к непропорциональным искажениям, когда убытков больше, чем выгоды.

Подобный крепкий рубль мог быть конвертирован в эффект богатства, если торговые потоки были бы свободны и открыты. Но когда большая часть импорта закрыта прямо или косвенно, издержки перевешивают выгоду.

Негативное воздействие чрезмерно крепкого рубля – огромно, т.к. с каждым процентом укрепления в зону нерентабельности входят все новые сегменты производства и отрасли экономики. Может дойти до абсурда, когда выгоднее станет вывозить производство в страны СНГ, чем что-то делать внутри России. Про импортозамещение можно забыть.

( Читать дальше )

Доверие к деньгам.

- 22 июня 2022, 09:00

- |

Экономические субъекты аккумулируют денежные ресурсы, исходя из предположения, что денежные ресурсы сохранят покупательную способность в будущем. Экономический смысл сбережения заключается в страховке от будущих потенциальных проблем с ликвидностью (покрытие кассовых разрывов) и отсроченное/разнесенное во времени потребление товаров и услуг.

Данная концепция жизнеспособна только при условии, если общество солидарно в принятии сбережений, номинированных в определенной валюте, как легитимном платежно средстве, в противном случае сбережения будут принимать иную форму в других видах денег или в других классах финансовых активов.

Степень легитимности (доверие к деньгам) тем сильнее, чем более обширен спектр экономических субъектов, действующих в конвенции с общепринятыми представлениями о доверии к деньгам. Это само подпитывающая конструкция -расширение количества экономических субъектов, принимающих деньги, как легитимное средство сохранения богатства, способствует укреплению доверия и еще большей легитимизации денег.

( Читать дальше )

При текущем курсе почти 5 трлн руб негативная переоценка валютных резервов федерального правительства России от февраля-марта 2022.

- 21 июня 2022, 16:44

- |

Здесь получается двойной удар. Правительство не хранит резервы в долларах – все распределено в евро, фунтах, иенах и юанях. Они рекордно за 20 лет ослабли к доллару, а доллар в свою очередь ослаб к рублю.

На графике видна положительная переоценка при ослаблении рубля в 2014-2015, в 2018 и частично в начале 2022. Теперь наоборот – курс рубля укрепляется так, как никогда раньше, это подрывает валютную составляющую резервов правительства.

По апрель официальные данные Минфина, по июнь мои расчета на основе рыночного курса и валютной экспозиции резервов.

https://t.me/spydell_finance/

На руинах бывшей цивилизации мы новый мир построим!

- 21 июня 2022, 09:33

- |

Очевидно, речь не про Украину. Ожесточение конфронтации по направлению Россия против всего цивилизационного мира либо создаст структурный переход, сформировав органический очаг роста, полностью преобразовав страну до неузнаваемости, либо низвергнет Россию в хаос, приведя к распаду и дезинтеграции.

Все лучшее, что происходит в стране в последнее время обусловлено геополитической конфронтацией и санкциями, как тот необходимый триггер под изменения.

Существует уверенность, что мы пойдем по пути развития и прогресса, как необходимый атрибут выживания. Для этого есть все предпосылки и бэкграунд посткрымского восстановления.

▪️ Кто нибудь предполагал, что за 10 лет удастся практически с нуля (после убийственных 90-х и начала нулевых)

( Читать дальше )

Нет защиты – всепоглощающий коллапс всего.

- 20 июня 2022, 14:08

- |

Риск появления нового Lehman Brothers (инвестиционный банк, банкротство которого стало триггером кризиса 2008).

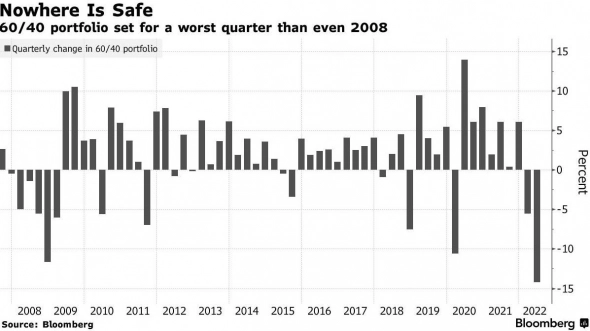

Терпит крах наиболее популярная инвестиционная стратегия (60% акции и 40% облигации) среди крупнейших международных инвестиционных и пенсионных фондов. Квартальное падение достигает 15% — в самый худший период 2008 падение составляло 12%, в COVID кризис 1 кв 2020 падение было лишь на 10.5%. Сейчас падает все – акции и облигации, причем падают рекордными темпами.

▪️ Стратегия считалась сбалансированной защитой против кризисов, т.к. обычно облигации росли при падении акций.

▪️ Под этой стратегией функционируют фонды, активы которых превышают десятки триллионов долларов.

▪️ Это стратегия частично распространялась на некоторые хэдж фонды, в конце 2021 многие были нашпигованы под завязку плечами.

▪️ Никто из рыночных гуру Wall-St не ждал подобного в 2022

▪️ Кто-то обязательно дрогнет после подобных рыночных движений, ждем падения крупного фонда или банка

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- DeepSeek

- eurrub

- first republic bank

- IMOEX

- M2

- NASDAQ

- nvidia

- S&P500

- S@P500

- spydell

- ubs group ag

- авто

- акции

- акции США

- банки

- бизнес

- бюджет РФ 2024

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- внешняя торговля

- газ для европы

- газпром

- ГМК Норникель

- датафид

- денежная масса России

- денежно-кредитная политика

- деньги

- дефляция

- дефолт

- дивиденды

- ДКП

- долговой рынок США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- ЕС

- ИИ

- импорт

- инаугурация Трампа

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- криптовалюта

- ликвидность

- М2 РФ

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- политсрач

- потребление

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- ставка ФРС США

- ставка ЦБ

- США

- торговый баланс

- Трамп

- услуги

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- юань

- юань рубль

- Яндекс