SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Газпром нефть - потенциал не исчерпан - Пермская фондовая компания

- 06 декабря 2018, 15:51

- |

Стремительный рост котировок нефти в рублях стал одной из главных причин установления рекордных финансовых результатов компаниями российского нефтегазового сектора и компания «Газпром нефть» в данном случае не является исключением.

Основные финансовые показатели демонстрируют значительный рост в течение последних лет. Отмечая результаты данного квартала, стоит выделить рост показателей выручки, чистой прибыли и OIBDA на 40%, 70% и 58% по отношению к аналогичному периоду годом ранее.

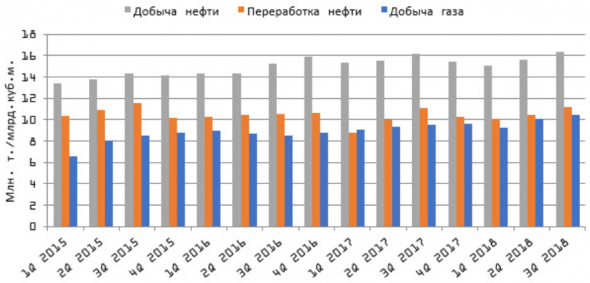

Также положительными факторами являются постепенно увеличивающиеся уровни добычи нефти и газа за последние годы, хоть и рост первого показателя затруднительно назвать значительным. Тем не менее, компания планирует нарастить добычу нефти на 3% в 2019 году, а к концу 2020 приблизиться к отметке в 70 млн. тонн. В пользу этого свидетельствуют данные об открытии нового месторождения на Аяшском участке.

Говоря о дальнейших перспективах данной компании, нельзя не отметить резкое снижение котировок нефти, выраженных в рублях. Со своих пиковых значений на рубеже 3 и 4 квартала цена опустилась примерно на 30%. Необходимо помнить, что данный факт неизбежно окажет определенное воздействие на результаты за 4 квартал в случае сохранения текущих ценовых уровней.

( Читать дальше )

Основные финансовые показатели демонстрируют значительный рост в течение последних лет. Отмечая результаты данного квартала, стоит выделить рост показателей выручки, чистой прибыли и OIBDA на 40%, 70% и 58% по отношению к аналогичному периоду годом ранее.

Также положительными факторами являются постепенно увеличивающиеся уровни добычи нефти и газа за последние годы, хоть и рост первого показателя затруднительно назвать значительным. Тем не менее, компания планирует нарастить добычу нефти на 3% в 2019 году, а к концу 2020 приблизиться к отметке в 70 млн. тонн. В пользу этого свидетельствуют данные об открытии нового месторождения на Аяшском участке.

Говоря о дальнейших перспективах данной компании, нельзя не отметить резкое снижение котировок нефти, выраженных в рублях. Со своих пиковых значений на рубеже 3 и 4 квартала цена опустилась примерно на 30%. Необходимо помнить, что данный факт неизбежно окажет определенное воздействие на результаты за 4 квартал в случае сохранения текущих ценовых уровней.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Интер РАО - по итогам 2018 года EBITDA ожидается на уровне 108 млрд рублей - Промсвязьбанк

- 06 декабря 2018, 11:56

- |

Интер РАО ожидает пика EBITDA в 2021 году — на уровне 129 млрд руб

Интер РАО ожидает достижение максимума EBITDA в 2021 году, после завершения программы ДПМ (договоров о предоставлении мощности) — на уровне 129 млрд руб., сообщается в материалах компании, с текстом которых ознакомился Интерфакс. Речь идет о пиковом показателе в горизонте до 2025 года. На 2019 год Интер РАО ожидает показатель EBITDA в районе 110-120 млрд руб. (прогноз на текущий год предусматривал этот показатель на уровне 110-115 млрд руб.). Прогноз на 2020 год — 127 млрд руб. После пика в 2021 году, показатель может снизиться — до 121 млрд руб. в 2022 году. К 2032 году EBITDA Интер РАО может увеличиться, согласно плану, до 134 млрд руб.

Интер РАО ожидает достижение максимума EBITDA в 2021 году, после завершения программы ДПМ (договоров о предоставлении мощности) — на уровне 129 млрд руб., сообщается в материалах компании, с текстом которых ознакомился Интерфакс. Речь идет о пиковом показателе в горизонте до 2025 года. На 2019 год Интер РАО ожидает показатель EBITDA в районе 110-120 млрд руб. (прогноз на текущий год предусматривал этот показатель на уровне 110-115 млрд руб.). Прогноз на 2020 год — 127 млрд руб. После пика в 2021 году, показатель может снизиться — до 121 млрд руб. в 2022 году. К 2032 году EBITDA Интер РАО может увеличиться, согласно плану, до 134 млрд руб.

По итогам 2018 года EBITDA ИнтерРАО ожидается на уровне 108 млрд руб., т.е. пиковые значения превысят уровень этого года на 19%, что в целом дает порядка 6% в год. Прогнозы компании по этому показателю выше ожиданий рынка, в частности текущий консенсус на 2021 год составляет 121,5 млрд руб.Промсвязьбанк

АвтоВАЗ показывает хорошие темпы роста продаж - Промсвязьбанк

- 06 декабря 2018, 11:24

- |

Продажи АвтоВАЗа в ноябре в РФ выросли на 15,4%, до 33,663 тыс. машин, за 11 месяцев — рост на 16,4%

АвтоВАЗ в ноябре 2018 г. реализовало в России 33,663 тыс. пассажирских и лёгких коммерческих автомобилей Lada, что на 15,4% больше, чем в ноябре прошлого года, сообщила компания. Всего за 11 месяцев в РФ продано 324,797 тыс. автомобилей Lada — это на 16,4% выше показателя за аналогичный период 2017 г.

АвтоВАЗ в ноябре 2018 г. реализовало в России 33,663 тыс. пассажирских и лёгких коммерческих автомобилей Lada, что на 15,4% больше, чем в ноябре прошлого года, сообщила компания. Всего за 11 месяцев в РФ продано 324,797 тыс. автомобилей Lada — это на 16,4% выше показателя за аналогичный период 2017 г.

АвтоВАЗ показывает хорошие темпы роста продаж, мы ожидали более серьезного замедления в последний квартал года. Однако, поддержку рынку может оказывать подъем НДС, что стимулирует отложенные покупки. С учетом цифр АвтоВАЗа хорошие темпы роста можно ожидать в целом по рынку за ноябрь.Промсвязьбанк

Суммарные дивиденды по Лукойлу будут на уровне 240 рублей на акцию - Промсвязьбанк

- 06 декабря 2018, 11:16

- |

Акционеры ЛУКОЙЛа утвердили дивиденды за 9 мес. в размере 95 руб. на акцию

Внеочередное собрание акционеров ЛУКОЙЛа в заочной форме утвердило выплату дивидендов по итогам 9 месяцев 2018 года в размере 95 рублей на акцию, сообщила НК. Общий размер дивидендов, начисленных на обыкновенные акции, составит 71,25 млрд руб. Реестр для получения дивидендов закрывается 21 декабря.

Внеочередное собрание акционеров ЛУКОЙЛа в заочной форме утвердило выплату дивидендов по итогам 9 месяцев 2018 года в размере 95 рублей на акцию, сообщила НК. Общий размер дивидендов, начисленных на обыкновенные акции, составит 71,25 млрд руб. Реестр для получения дивидендов закрывается 21 декабря.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним составляет 1,7%. Всего компания направит акционерам 68,3 млрд руб., что составляет 16% от чистой прибыли по МСФО. Основные выплаты ЛУКОЙЛ традиционно совершит по итогам года, по ожиданиям рынка это порядка 145 рублей, т.е. суммарные выплаты будет на уровне 240 руб./акцию, доходность оценивается в 4,5%.Промсвязьбанк

Создание Яндекс.Телефона - правильный шаг Яндекса - Атон

- 06 декабря 2018, 10:57

- |

Яндекс представил Яндекс.Телефон

Вчера Яндекс объявил о запуске своего первого смартфона. Яндекс.Телефон работает на платформе Android 8.1 и имеет процессор Qualcomm Snapdragon 630. Также телефон оборудован встроенным голосовым помощником Алиса, который можно легко использовать в большинстве приложений и сервисов телефона. Цена смартфона составит 17 990 руб., а при покупке телефона покупатели получат ряд дополнительных предложений и бонусов от экосистемы Яндекса (бесплатные подписки на музыку на 6 месяцев, скидки для Яндекс.Такси и Яндекс.Драйв и т. д.). С 7 декабря телефон будет доступен на маркетплейсе Яндекса-Сбербанка Беру, а также в магазинах Beeline и М.Видео-Эльдорадо.

Вчера Яндекс объявил о запуске своего первого смартфона. Яндекс.Телефон работает на платформе Android 8.1 и имеет процессор Qualcomm Snapdragon 630. Также телефон оборудован встроенным голосовым помощником Алиса, который можно легко использовать в большинстве приложений и сервисов телефона. Цена смартфона составит 17 990 руб., а при покупке телефона покупатели получат ряд дополнительных предложений и бонусов от экосистемы Яндекса (бесплатные подписки на музыку на 6 месяцев, скидки для Яндекс.Такси и Яндекс.Драйв и т. д.). С 7 декабря телефон будет доступен на маркетплейсе Яндекса-Сбербанка Беру, а также в магазинах Beeline и М.Видео-Эльдорадо.

Мы считаем создание Яндекс.Телефона правильным шагом, поскольку он даст пользователям легкий доступ к большинству сервисов экосистемы Яндекса и обеспечит множество возможностей перекрестных продаж для Группы, а также повысит лояльность пользователей. Мы также считаем рыночную конъюнктуру благоприятной на данный момент, учитывая, что российский рынок смартфонов вырос на 21% г/г в 3К18 в денежном выражении, а клиенты смещают свои предпочтения в сторону дорогих устройств. В то время как цена нового смартфона примерно на 20% выше, чем в среднем по России, мы ожидаем увидеть положительные отзывы от клиентов из-за дополнительных предложений, идущих в пакете с покупкой. Пока еще слишком рано прогнозировать влияние появления смартфона на операционные показатели Яндекса, но мы склонны считать новость позитивной с точки зрения восприятия инвесторов.АТОН

Сильных драйверов роста акций Интер РАО пока нет - Атон

- 06 декабря 2018, 10:34

- |

День инвестора: приоритетные стратегические задачи

Вчера Интер РАО провела первую часть своего двухдневного Дня инвестора, которая была посвящена стратегическим целям компании. Ниже мы представляем основные итоги.

Финансовые цели. EBITDA должна составить 110-115 млрд руб. в 2018 и 110-120 млрд в 2019, и вырасти почти до 130 млрд руб. к 2021, а затем снизиться на горизонте 2025, учитывая истечение сроков действия ДПМ. По структуре EBITDA, доля генерации должна стабилизироваться на уровне 50-55% к 2025 (против текущего уровня 60%), на сбыт придется около 30% (против 20%), трейдинг — 15% (против 10-12%).

Приоритетные стратегические задачи. В 2019 году Интер РАО сосредоточится на первом тендере по модернизации в рамках ДПМ', строительстве Калининградских ТЭЦ (должно быть введено в эксплуатацию 0.6 ГВт), а также на эффективности затрат, развитии сегментов сбыта и трейдинга и укреплении своих позиций с точки зрения стандартов ESG. Интер РАО планирует представить новую Стратегию 2025 до конца 2019.

Модернизация

( Читать дальше )

Вчера Интер РАО провела первую часть своего двухдневного Дня инвестора, которая была посвящена стратегическим целям компании. Ниже мы представляем основные итоги.

Финансовые цели. EBITDA должна составить 110-115 млрд руб. в 2018 и 110-120 млрд в 2019, и вырасти почти до 130 млрд руб. к 2021, а затем снизиться на горизонте 2025, учитывая истечение сроков действия ДПМ. По структуре EBITDA, доля генерации должна стабилизироваться на уровне 50-55% к 2025 (против текущего уровня 60%), на сбыт придется около 30% (против 20%), трейдинг — 15% (против 10-12%).

Приоритетные стратегические задачи. В 2019 году Интер РАО сосредоточится на первом тендере по модернизации в рамках ДПМ', строительстве Калининградских ТЭЦ (должно быть введено в эксплуатацию 0.6 ГВт), а также на эффективности затрат, развитии сегментов сбыта и трейдинга и укреплении своих позиций с точки зрения стандартов ESG. Интер РАО планирует представить новую Стратегию 2025 до конца 2019.

Модернизация

( Читать дальше )

Нефтегазовый сектор - наиболее привлекательный в условиях низких цен на нефть - Велес Капитал

- 05 декабря 2018, 20:52

- |

Мы провели анализ акций российских нефтегазовых компаний в условиях изменившейся конъюнктуры на фоне сильного падения цен на нефть.

Нефтяное пике. За последние два месяца цена Brent снизилась на четверть до 63 долл. за баррель, однако российский нефтегазовый сектор устоял под давлением рыночной конъюнктуры: индекс MICEX O&G сократился всего на 5%. Наибольшие потери понесли «Татнефть» и «Роснефть», капитализация которых снизилась на 9% и 15% соответственно с 3 октября, когда стоимость Brent достигла максимума в текущем году – 86 долл. за баррель.

( Читать дальше )

Наши расчеты показывают, что при текущих ценах наибольший потенциал роста присутствует у акций «Роснефти». Мы прогнозируем возвращение стоимость Brent до 70 долл. за баррель на ожидании решения ОПЕК снизить добычу: при этих предпосылках потенциал роста есть у всех компаний сектора.

Нефтяное пике. За последние два месяца цена Brent снизилась на четверть до 63 долл. за баррель, однако российский нефтегазовый сектор устоял под давлением рыночной конъюнктуры: индекс MICEX O&G сократился всего на 5%. Наибольшие потери понесли «Татнефть» и «Роснефть», капитализация которых снизилась на 9% и 15% соответственно с 3 октября, когда стоимость Brent достигла максимума в текущем году – 86 долл. за баррель.

Наш «top pick» – акции «Роснефти». Согласно нашим расчетам, при текущей цене на нефть в 63 долл. за баррель наиболее привлекательными акциями к покупке являются бумаги «Роснефти». Акции «ЛУКОЙЛа», «Газпром нефти», «Татнефти» и «Новатэка» близки к своим справедливым значениям, а бумаги «Газпрома», «Сургутнефтегаза» и «Башнефти» ведут себя независимо от состояния рынка нефти и их стоит рассматривать с точки зрения дивидендной доходности.

Наш базовый прогноз – 70 долл. за баррель. Мы ожидаем, что ОПЕК примет решение снизить добычу 6-7 декабря 2018 г., что подстегнет рост нефтяных котировок и вернет их к 70 долл. за баррель. Исходя из этого прогноза цены на ближайшие годы, мы считаем, что потенциал роста есть у всех компаний российского нефтегазового сектора. Мы полагаем, что при нынешних условиях возврат цен выше 80 долл. выглядит нереалистичным, так как такие цены были на ожиданиях введения эмбарго на иранскую нефть, которое в итоге было реализовано лишь частично. Решение ОПЕК сохранить или отложить рассмотрение вопроса о квотах могут привести к дальнейшему снижению цен, так как избыток предложения нефти в мире будет увеличиваться.

Дивидендные бумаги

( Читать дальше )

Норникель получит дополнительную поддержку от палладия - Альфа-Банк

- 05 декабря 2018, 20:19

- |

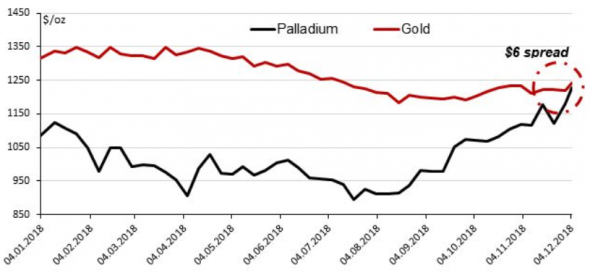

Цены на палладий установили новый максимум $1233/унцию. Цены на палладий выросли в последние четыре месяца на опасениях дефицита предложения палладия на рынке для удовлетворения роста спроса, так как население в мире предпочитает машины, работающие на бензине, автомобилям с дизельным двигателем. Отметим, что выросли и цены на золото до семинедельного максимума ($1240/унцию).

Рынок палладия постоянно испытывает дефицит и, следовательно, повышательное давление на цены вполне логично. Угроза торговой войны после соглашения между Китаем и США, достигнутого в ходе саммита G20 в минувшие выходные, теперь более контролируема с точки зрения рынка. В этой ситуации не исключено укрепление спроса на мировом авторынке. Мы уже говорили в нашем обзоре о «Норильском никеле», что поскольку компании принадлежит 40% глобального рынка палладия, он может получить дополнительную премию, так как производители металлов платиновой группы сейчас торгуются с 50%-й премией к диверсифицированным горнодобывающим компаниям по коэффициенту 2019П EV/EBITDA.Альфа-Банк

Цены на палладий могут превысить цены на золото в ближайшие дни, создав значимый катализатор роста акций компании. Мы подтверждаем рекомендацию выше рынка по акциям Норильского никеля с РЦ $22/ГДР.

МРСК Волги интересна оценкой и дивидендами - Финам

- 05 декабря 2018, 20:10

- |

«МРСК Волги» – сетевая компания, охватывающая 7 регионов общей площадью 403,5 тыс.кв.км. и численностью населения 12,5 миллионов человек. Основной бизнес – передача электроэнергии, в 2017 году компания вышла на рекордную выручку 59,3 млрд.руб. и прибыль 5,6 млрд руб.

Прибыль за 9 мес. выросла на 33%, до 4,4 млрд.руб. на фоне повышения полезного отпуска на 1,5%, снижения потерь на 1%, а также отражения единовременного дохода 0,58 млрд.руб. и сокращения финансовых расходов.

По итогам года прибыль по нашим оценкам покажет рост на 12% до 6,3 млрд.руб. Подъем по операционным издержкам быстрее инфляции будет абсорбирован отражением единоразового прочего дохода и меньшими платежами по долгу, и компания сохранит высокую операционную рентабельность.

Чистый долг остается низким, 0,6 млрд.руб., или 0,05х EBITDA. Компания существенно увеличивает капитальные затраты с этого года, в ~1,7х раза – до 6,6 млрд.руб. Это окажет давление на денежный поток, но CAPEX будет профинансирован внутренними ресурсами и не потребует привлечения кредитных средств.

( Читать дальше )

Мы подтверждаем по акциям МРСК Волги рекомендацию «покупать» и повышаем целевую цену с 0,136 до 0,145 руб. Апсайд 45% в перспективе 12 мес.

Прибыль за 9 мес. выросла на 33%, до 4,4 млрд.руб. на фоне повышения полезного отпуска на 1,5%, снижения потерь на 1%, а также отражения единовременного дохода 0,58 млрд.руб. и сокращения финансовых расходов.

По итогам года прибыль по нашим оценкам покажет рост на 12% до 6,3 млрд.руб. Подъем по операционным издержкам быстрее инфляции будет абсорбирован отражением единоразового прочего дохода и меньшими платежами по долгу, и компания сохранит высокую операционную рентабельность.

Чистый долг остается низким, 0,6 млрд.руб., или 0,05х EBITDA. Компания существенно увеличивает капитальные затраты с этого года, в ~1,7х раза – до 6,6 млрд.руб. Это окажет давление на денежный поток, но CAPEX будет профинансирован внутренними ресурсами и не потребует привлечения кредитных средств.

( Читать дальше )

Бизнес Уралкалия под давлением - Инвестиционная компания ЛМС

- 05 декабря 2018, 15:54

- |

Инвестиционная идея: «Уралкалий».

По данным Д. Мазепина, основного собственника ОХК Уралхим и «Уралкалия», к середине 2019 года может быть принята стратегия выхода на азиатские биржи, так как на Московской бирже привлечь необходимый $1-$1.2 млрд., как в 2007 на IPO, сейчас невозможно. В 2007 году вся компания была оценена близко к текущему рынку — на уровне $7.843 млрд. или $3.5 за акцию, что близко к значению стоимости акций «Уралкалия» в случае погашения казначейского пакета, сейчас составляющего 54,21% капитала (54,77% обыкновенных акций). Текущая капитализация «Уралкалия» — $6.114 млрд., а рыночная цена — $1.3 за акцию. Для размещения на бирже нужно иметь не менее 10% акций в свободном обращении. При погашении казначейских бумаг текущее число акций в свободном обращении, 5,18% уставного капитала (5,23% обыкновенных акций) может вырасти до 11,41% уставного капитала (11,57% обыкновенных акций).

( Читать дальше )

Решение провести принудительный выкуп и погасить казначейские акции может потребовать $0.316 млрд- $1.2 млрд нового финансирования, но, возможно, предполагает только получение контроля над активом после выкупа 10% казначейских акций у банков из залогов.

По данным Д. Мазепина, основного собственника ОХК Уралхим и «Уралкалия», к середине 2019 года может быть принята стратегия выхода на азиатские биржи, так как на Московской бирже привлечь необходимый $1-$1.2 млрд., как в 2007 на IPO, сейчас невозможно. В 2007 году вся компания была оценена близко к текущему рынку — на уровне $7.843 млрд. или $3.5 за акцию, что близко к значению стоимости акций «Уралкалия» в случае погашения казначейского пакета, сейчас составляющего 54,21% капитала (54,77% обыкновенных акций). Текущая капитализация «Уралкалия» — $6.114 млрд., а рыночная цена — $1.3 за акцию. Для размещения на бирже нужно иметь не менее 10% акций в свободном обращении. При погашении казначейских бумаг текущее число акций в свободном обращении, 5,18% уставного капитала (5,23% обыкновенных акций) может вырасти до 11,41% уставного капитала (11,57% обыкновенных акций).

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания