SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Акции Яндекса обновили минимум с июля 2017 года - Фридом Финанс

- 23 октября 2018, 10:09

- |

Отскок в котировках Yandex. N.V. (-1,96%) был недолгим.

ИК «Фридом Финанс»

Аркадий Волож опроверг переговоры о продаже доли в компании, после чего бумаги подскочили на 8%. Однако к вечеру акции закрылись в красной зоне, обновив минимум с 13 июля прошлого года. Поводом послужила новость о работе над законопроектом об ограничении иностранного участия в агрегаторе новостей долей в 20%. Сейчас большинство акций компании находятся в иностранном владении. Продажа либо закрытие агрегатора умеренно негативно повлияет на рекламный бизнес. Однако главный риск состоит в том, что власти могут распространить подобные ограничения на другие сервисы, которые составляют основу бизнеса Yandex. В этом случае падение, вероятнее всего, будет продолжаться. В случае выхода иностранных акционеров из Yandex, их место могут занять отечественные финансовые институты.Ващенко Георгий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Магнит - результаты деятельности за 3 квартал - КИТ Финанс Брокер

- 22 октября 2018, 19:20

- |

Магнит опубликовал финансовые результаты за III кв. 2018 г. по МСФО.

Выручка ритейлера повысилась за июль – сентябрь 2018 г. на 8,4% по сравнению с аналогичным периодом прошлого года – до 310,1 млрд. руб. Показатель EBITDA увеличился на 5,3% — до 21,7 млрд. руб., чистая прибыль выросла на 10% по сравнению с аналогичным периодом 2017 г. – до 7,6 млрд. руб. Рост финансовых показателей в компании объясняется сокращениям расходов, таких как расходы на оплату труда за счёт уменьшения численности управленческого персонала и расходы на материалы и упаковку за счёт проведения тендерных процедур и снижения цен закупки.

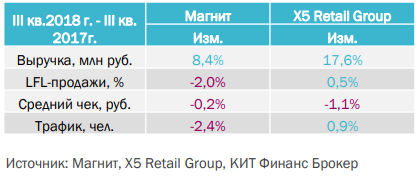

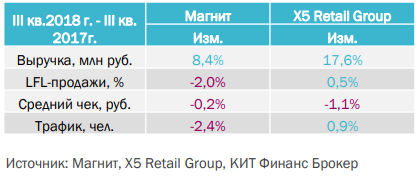

Замедлилось снижение LfL-продаж, которые до 2% с 5,2% в предыдущем квартале. Замедление динамики LfL-продаж в основном достигнуто за счёт промо-активности. Несмотря на восстановление показателей ритейлера, Магнит всё ещё отстаёт от X5 Retail Group

Но главным фактором у Магнита будет являться эффект низкой базы, а также рыночные мультипликаторы, которые находятся в близи многолетних минимумов.

( Читать дальше )

Выручка ритейлера повысилась за июль – сентябрь 2018 г. на 8,4% по сравнению с аналогичным периодом прошлого года – до 310,1 млрд. руб. Показатель EBITDA увеличился на 5,3% — до 21,7 млрд. руб., чистая прибыль выросла на 10% по сравнению с аналогичным периодом 2017 г. – до 7,6 млрд. руб. Рост финансовых показателей в компании объясняется сокращениям расходов, таких как расходы на оплату труда за счёт уменьшения численности управленческого персонала и расходы на материалы и упаковку за счёт проведения тендерных процедур и снижения цен закупки.

Замедлилось снижение LfL-продаж, которые до 2% с 5,2% в предыдущем квартале. Замедление динамики LfL-продаж в основном достигнуто за счёт промо-активности. Несмотря на восстановление показателей ритейлера, Магнит всё ещё отстаёт от X5 Retail Group

Но главным фактором у Магнита будет являться эффект низкой базы, а также рыночные мультипликаторы, которые находятся в близи многолетних минимумов.

( Читать дальше )

Инвестиции в акции РусГидро выглядят рискованными - Велес Капитал

- 22 октября 2018, 18:53

- |

Выработка электроэнергии электростанциями Группы «РусГидро» по итогам 9 месяцев 2018 года увеличилась на 5,3% по сравнению с аналогичным периодом прошлого года и составила 99,6 млрд кВт.ч.

ИК «Велес Капитал»

Мы понижаем целевую цену акции «РусГидро» на 24,4% — до 0,51 руб. и сохраняем рекомендацию «ДЕРЖАТЬ». Мы видим большое число рисков и неопределенностей, которые в ближайшее время не дадут акциям компании показывать положительную динамику. Главная проблема – тепловая генерация на Дальнем Востоке.Адонин Алексей

Основной проблемой для «РусГидро» всегда были и остаются дальневосточные активы, и несмотря на то, что менеджмент, похоже, прикладывает большие усилия для решения этих вопросов, света в конце туннеля не видно.

Низкая рентабельность тепловой генерации «РАО ЭС Востока» была одной из основных проблем в последнее время. Сейчас, когда прошло более года с момента принятия закона о выравнивании цен на электроэнергию в ДФО, стало очевидно, что компания стала зависима от субсидий, которые идут через нее для снижения тарифов.

Согласно закону, цена в отдельных регионах устанавливаются на относительно низком уровне (в 2018 г. – 4,3 руб/кВт.ч) и «РусГидро» получает компенсацию выпадающих доходов из платежей первой ценовой зоны. С одной стороны, сам механизм несложен, но уровень тарифа фиксируется лишь на год вперед, а объем субсидий слабо прогнозируем даже на краткосрочный период. Кроме того, неясно, будет ли программа продлена до 2028 г. – на данный момент она утверждена лишь до 2020 г.

Мы считаем, что данная неопределенность делает инвестиции в акции компании рискованными – отсутствие ясности касательно будущих тарифов сильно затрудняет прогнозирование будущих как денежных потоков компании, так и прибыли, из которой компания платит дивиденды.

ИК «Велес Капитал»

Отказ Усманова от Mail.ru понравился рынку - Финам

- 22 октября 2018, 18:35

- |

Алишер Усманов говорит, что готовил решение о передаче контроля над долей в Mail.ru давно.

Сам информационный повод, пожалуй, можно назвать успешной медийной спецоперацией, поскольку пресса ставит комментаторов перед задачей обоснования задачи передачи управления молодым и амбициозным, что, само по себе, наверное, позитивно и правильно.

Имеет смысл посмотреть, кто вышел из совета директоров компании, и кто туда вошел, потому что их кое-что объединяет. Вышли: Анна Серебрякова, операционный директор «МегаФона», и Влад Вольфсон, коммерческий директор того же самого оператора. Вышел Сергей Солдатенков, который оставляет и пост генерального директора «МегаФона». Наконец, генеральный директор компании ООО «ЮэСэМ Менеджмент» Иван Стрешинский, который в 2016-2017 гг. был председателем совета директоров компании «МегаФон».

Генеральный директор Mail.Ru Group Борис Добродеев, кстати, выходил из совета директоров Mail.Ru летом 2017 года, как раз тогда, когда топ-менеджеры «МегаФона» туда вошли. А поскольку сейчас он вряд ли моложе и амбициознее, чем летом 2017 года, то можно предположить, что перемена заключается не столько в увеличении представительства «Газпромбанка» – на одного человека, и менеджмента Mail.Ru – на двух, сколько в исходе менеджеров «МегаФона».

( Читать дальше )

Сам информационный повод, пожалуй, можно назвать успешной медийной спецоперацией, поскольку пресса ставит комментаторов перед задачей обоснования задачи передачи управления молодым и амбициозным, что, само по себе, наверное, позитивно и правильно.

Имеет смысл посмотреть, кто вышел из совета директоров компании, и кто туда вошел, потому что их кое-что объединяет. Вышли: Анна Серебрякова, операционный директор «МегаФона», и Влад Вольфсон, коммерческий директор того же самого оператора. Вышел Сергей Солдатенков, который оставляет и пост генерального директора «МегаФона». Наконец, генеральный директор компании ООО «ЮэСэМ Менеджмент» Иван Стрешинский, который в 2016-2017 гг. был председателем совета директоров компании «МегаФон».

Генеральный директор Mail.Ru Group Борис Добродеев, кстати, выходил из совета директоров Mail.Ru летом 2017 года, как раз тогда, когда топ-менеджеры «МегаФона» туда вошли. А поскольку сейчас он вряд ли моложе и амбициознее, чем летом 2017 года, то можно предположить, что перемена заключается не столько в увеличении представительства «Газпромбанка» – на одного человека, и менеджмента Mail.Ru – на двух, сколько в исходе менеджеров «МегаФона».

( Читать дальше )

Магнит не впечатлил своими результатами - Регион Эссет Менеджмен

- 22 октября 2018, 17:57

- |

Чистая прибыль «Магнита» в 3 квартале 2018 года увеличилась на 10% — до 7,6 млрд руб., сообщила компания. Годом ранее прибыль составила 6,9 млрд руб.

«РЕГИОН Эссет Менеджмент»

Результаты «Магнита» не были впечатляющими. В то время, как выручка за третий квартал выросла в соответствии с ожиданиями, показатель EBITDA оказался на 5% ниже консенсус-прогноза в основном за счет снижения валовой рентабельности, что не было компенсировано снижением операционных расходов.Скабалланович Алексей

Рост выручки ускорился в 3 квартале до 8,4% год к году, что было выше роста в 6,5%, продемонстрированном в предыдущем квартале. Выручка выросла в основном за счет эффекта низкой базы, а также благодаря умеренному росту среднего чека и росту доли обновленных магазинов в структуре выручки. В то же самое время, валовая рентабельность сократилась до 23,9% с 24,5% кварталом ранее.

По моим оценкам, снижение рентабельности было вызвано комбинацией двух факторов – проводимыми промо акциями, а также эффектом потерь по причине некорректного прогнозирования объемов промо. Денежные затраты несколько снизились (до 16,9%), но снижение не смогло компенсировать негативный эффект от падения валовой рентабельности. В результате показатель EBITDA составил 21,7 млрд руб., на 5% ниже консенсуса.

Несмотря на рост выручки, я считаю, что процесс операционной трансформации компании трудно прогнозируем и может затянуться, учитывая текущие экономические тенденции в российском потребительском секторе. На мой взгляд, еще рано говорить о существенном инвестиционном потенциале акций «Магнита».

«РЕГИОН Эссет Менеджмент»

Цель по бумагам Роснефти до конца года - 500 рублей - Русс-Инвест

- 22 октября 2018, 17:45

- |

Торговая рекомендация по акциям «Роснефти».

Нашим рынком активно движет укрепление российской валюты и мощное движение нефтяных котировок. Как и предполагал ранее, ожиданий цены выше 100 долларов на «черное золото» не оставит себя долго ждать. В приоритете покупки акций нефтегазового сектора («ЛУКОЙЛ», «Газпром», «Роснефть», «Татнефть», «НОВАТЭК»).

ИК «РУСС-ИНВЕСТ»

Нашим рынком активно движет укрепление российской валюты и мощное движение нефтяных котировок. Как и предполагал ранее, ожиданий цены выше 100 долларов на «черное золото» не оставит себя долго ждать. В приоритете покупки акций нефтегазового сектора («ЛУКОЙЛ», «Газпром», «Роснефть», «Татнефть», «НОВАТЭК»).

Торговая рекомендация: Покупаем акции «Роснефти» от нынешних ценовых уровней, сильная просадка бумаги после выплат дивидендов не была отыграна даже на половину, высокие цены на нефть, также, как подспорье для роста бумаги, рекомендую активные спекуляции от цен 465-470р., цель до конца года 500р., но не забываем про стопы.Сумин Степан

ИК «РУСС-ИНВЕСТ»

Вокруг Яндекса могут развиться ожидания введения санкций - Риком-Траст

- 22 октября 2018, 17:14

- |

«Яндекс» сообщил, что постоянно получает различные предложения от третьих сторон, но в соответствии с политикой компании не комментирует слухи.

ИК «Риком-Траст»

Думается, что «Сбербанк», будучи одной из крупнейших государственных компаний, преследует несколько целей в выстраивании своей текущей модели бизнеса. Кроме традиционной цели, ориентированной на получение прибыли, банк уже достаточно давно выбрал вектор развития на усиление цифровизации и массового внедрения новых информационных технологий. Приобретение блокирующей доли в капитале «Яндекса» для банка может быть интересно не только по причине получения доступа к новым способам анализа больших данных, чем «Яндекс» занимается уже довольно давно и является одним из лидеров в России и в Европе по этому направлению (достаточно упомянуть о специально открытой ШАД — Школе Анализа Данных, финансируемой исключительно компанией).Абелев Олег

Дело в том, что многие сервисы «Яндекса» работают с большими клиентскими базами. Когда вы заказываете такси или еду по телефону, когда вы арендуете машину, когда вы покупаете доступ к музыкальной базе, когда вы размещаете рекламу или совершаете другие покупки с помощью сервисов «Яндекса», вы оставляете свои персональные данные в базе данных компании. Вполне логично, что после вхождения в состав крупных акционеров компании «Сбербанк» сможет запускать совместные крупные проекты, активно привлекая клиентскую базу «Яндекса». По сути, это означает приобретение уже готовой и сформированной клиентской базы.

Еще одной важной причиной является сам факт возможной необходимости в активном технологическом рывке. Последние заявления главы банка г-на Грефа ярко свидетельствуют о желании банка стать самым высокотехнологичным в секторе. С финансовыми возможностями банка в секторе сравниться не может никто, что позволяет банку осуществлять масштабные инвестиции в развитие информационных технологий для внедрения новых услуг и усовершенствования старых. Идея об отсутствии необходимости визитов в отделения банков и отсутствия отделений банков как таковых (по примеру Тинькофф) уже давно заботит умы руководства банка. В этом смысле покупка большой доли в капитале «Яндекса» вполне соответствует подобным целям и задачам «Сбербанка».

Теперь поговорим о возможных последствиях подобной сделки в случае её реализации.

Очевидно, что в отличие от «Сбербанка» «Яндексу» придется активно взвешивать выгоды и издержки подобной сделки. Если выгодой в виде стоимости сделки с премией к рынку, которую при своих финансовых возможностях может предложить крупнейший банк страны все более и менее понятно, то насчет издержек стоит поговорить отдельно.

Во-первых, совершение сделки будет априори означать вхождение государства в капитал «Яндекса», поскольку «Сбербанк» является государственным банком. После этого сразу же возникает угроза резкой текучки кадров и смены кадровой политики компании, которая для компании является ключевой в той области, в которой она работает. Таким образом, есть риск полной смены кадров в компании по причине появления контроля решений компании со стороны государства. Риск срыва многих проектов «Яндекса» вполне реален.

Во-вторых, вокруг компании может начать нагнетаться фон вероятности введения санкций, поскольку присутствие «Сбербанка» в числе крупных акционеров «Яндекса» сразу же начинает реализацию слухов о санкциях, что для «Яндекса», акции которого торгуются в США, будет достаточно ощутимым ударом. Выход из капитала иностранных акционеров — явно не то, на что рассчитывает компания.

В-третьих, «Сбербанк» имеет «золотую акцию» компании, которая дает банку право накладывать вето на все сделки по смене собственника. Это значит, что банк только усилит свое влияние на решения, которые будут приниматься в компании. Очевидно, что на сегодняшний день вероятность реализации подобного сценария остается в ведении компании, тогда как ситуация может кардинально измениться в случае реализации сделки — все ключевые решения будут приниматься только при участии представителей «Сбербанка», что может отпугнуть западных иностранных инвесторов.

Конечно, пока говорить о сделке, как о свершившейся преждевременно, но в случае её реализации рынок IT-услуг в России может довольно сильно измениться.

ИК «Риком-Траст»

Фрагментированная структура акционеров Mail.ru может снизить санкционные риски - Открытие Брокер

- 22 октября 2018, 16:41

- |

Холдинг USM Алишера Усманова передал контроль над своей долей в Mail.ru Group менеджменту компании в лице генерального директора Бориса Добродеева, говорится в зявлении г-на Усманова.

«Открытие Брокер»

На мой взгляд, данное решение теоретически способно повысить качество корпоративного управления и стратегического планирования. Вероятно, именно по этой причине на LSE GDR MAIL.RU GROUP прибавляют 4,5%. Помимо этого, сама по себе фрагментированная структура акционеров и совета директоров компании также может снизить риски подпадания под санкции.Нигматуллин Тимур

Вместе с тем, позитивный эффект изменения структуры совета директоров и акционеров в значительной мере нивелирует присутствие находящихся под санкциями Ростеха и «Газпромбанка»

«Открытие Брокер»

По итогам 2018 года EBITDA Северстали должна составить $3,1-3,2 млрд - Sberbank CIB

- 22 октября 2018, 16:08

- |

Чистая прибыль «Северстали» за 9 месяцев 2018 года по МСФО выросла в 1,8 раза – до $1,473 млрд. За аналогичный период прошлого года прибыль группы составила $792 млн.

В январе — сентябре «Северсталь» генерировала EBITDA на сумму $2,35 млрд. С учетом рыночных цен мы полагаем, что по итогам всего года EBITDA должна составить $3,1-3,2 млрд (консенсус-прогноз предполагает $3,01 млрд). При текущих рыночных ценах компания должна в четвертом квартале генерировать EBITDA на сумму около $0,7-0,8 млрд.Sberbank CIB

Сравнительно высокие капиталовложения в октябре — декабре могут негативно повлиять на свободные денежные потоки, хотя с точки зрения дивидендов последствия будут незначительны — компания уже начала выплачивать более 100% свободных денежных потоков.

Потеря статуса публичной компании Mail.ru сейчас не грозит - Фридом Финанс

- 22 октября 2018, 16:00

- |

Mail.Ru Group объявила об изменениях в составе совета директоров компании.

ИК «Фридом Финанс»

Главным образом, новость отыгрывалась еще летом, когда в холдинге заявили о смене модели владения, в результате которой USM перестал контролировать Mail.ru. Изменение в составе управления логично вытекает из изменений в акционерной структуре. Снижение санкционных рисков в данном случае важно, хотя и не главное.Ващенко Георгий

У «МегаФона» есть партнерские отношения с китайскими компаниями, теперь они также есть у Mail.ru — Alibaba Group получает 10% в рамках развития AliExpress Russia. У проекта уже есть первый крупный успех — доставка через новый логистический центр во Владивостоке ускорилась вдвое по сравнению с прежним маршрутом. Mail.ru и дальше будет развивать проекты с Alibaba, в частности, займется продвижением российских товаров в Азии.

А USM Holdings, по всей видимости, больше сосредоточится на проектах в металлургии. Выручка холдинга «Метталоинвест» по итогам года превысит $7 млрд., а прибыль $1,5 млрд. Я полагаю, что потеря статуса публичной компании Mail.ru сейчас не грозит, хотя именно этого могли больше опасаться миноритарные акционеры после делистинга с Лондонской биржи бумаг «МегаФона».

ИК «Фридом Финанс»

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания