SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

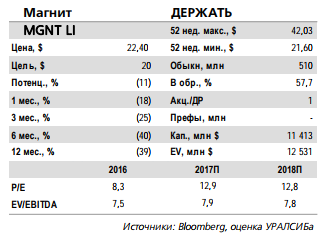

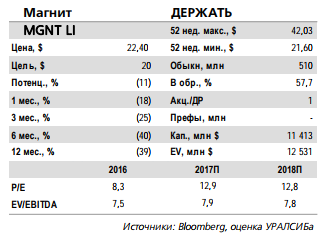

Магнит - целевая цена установлена на уровне 5 600 руб./акция, рекомендация держать сохранена

- 31 января 2018, 13:26

- |

Отставание от основного конкурента усиливается

Прогнозы пересмотрены в сторону понижения с учетом слабых результатов

Результаты 4 кв. 2017 г. разочаровали. На прошлой неделе Магнит опубликовал отчетность за 4 кв. 2017 г. по МСФО, которая в очередной раз разочаровала рынок, оказавшись хуже прогнозов как по выручке, так и по прибыли. При этом EBITDA компании сократилась на 19% до 22,3 млрд руб., что на 5% ниже минимального из рыночных прогнозов и на 14% ниже консенсус-прогноза. Темпы роста выручки и открытия новых магазинов по итогам года оказались ниже собственного прогноза компании, хотя в течение года он пересматривался в сторону сокращения. Результаты подтвердили негативную тенденцию, наблюдающуюся на протяжении года, в результате чего мы пересмотрели нашу финансовую модель компании.

Прогнозы пересмотрены в сторону понижения с учетом слабых результатов

Результаты 4 кв. 2017 г. разочаровали. На прошлой неделе Магнит опубликовал отчетность за 4 кв. 2017 г. по МСФО, которая в очередной раз разочаровала рынок, оказавшись хуже прогнозов как по выручке, так и по прибыли. При этом EBITDA компании сократилась на 19% до 22,3 млрд руб., что на 5% ниже минимального из рыночных прогнозов и на 14% ниже консенсус-прогноза. Темпы роста выручки и открытия новых магазинов по итогам года оказались ниже собственного прогноза компании, хотя в течение года он пересматривался в сторону сокращения. Результаты подтвердили негативную тенденцию, наблюдающуюся на протяжении года, в результате чего мы пересмотрели нашу финансовую модель компании.

Целевая цена установлена на уровне 5 600 руб./акция, рекомендация ДЕРЖАТЬ сохранена. Для оценки целевой цены мы перешли к использованию рублевой модели дисконтированных денежных потоков с WACC на уровне 13,2% и стоимостью акционерного капитала, равной 14,7%. В итоге мы оцениваем стоимость предприятия (EV) Магнита в 562 млрд руб., а справедливую стоимость акционерного капитала – в 499 млрд руб., или 4 900 руб./акция. Оценка чистого долга базируется на данных на конец 2017 г. с поправкой на средства, привлеченные в рамках недавнего размещения акций. Наша новая целевая цена для локальных акций на конец 2018 г. установлена на уровне 5 600 руб./акция, что эквивалентно 20 долл./ГДР по текущему курсу (56,2 руб./долл.). Она предполагает лишь ограниченный, девятипроцентный, потенциал роста с текущих уровней даже при том, что цена акций Магнита с 25 января снизилась на 16%. В результате мы подтверждаем рекомендацию ДЕРЖАТЬ ГДР Магнита. Наша оценка предполагает мультипликаторы P/E и EV/EBITDA 2018П на уровне 6,0 и 13,5 соответственно.Уралсиб

- комментировать

- Комментарии ( 1 )

Татнефть выплатит в виде дивидендов около 70-75% чистой прибыли

- 31 января 2018, 12:12

- |

Совет директоров «Татнефти» утвердил изменения в положение о дивидендной политике, сообщила компания.

Изменения в дивидендной политике компании соответствовали ожиданиям и укрепили уверенность в том, что касается дивидендов. В текущем году Татнефть, вероятно, выплатит в виде дивидендов около 70-75% чистой прибыли, причем более половины от этого объема уже заявлено как промежуточные дивиденды.Sberbank CIB

В результате дивидендная доходность по обыкновенным акциям компании за 2017 год достигнет 6,5%. Если начиная с 2018 года коэффициент дивидендных выплат будет составлять 50% чистой прибыли (что также соответствует нашим прогнозам по свободному денежному потоку), дивидендная доходность по обыкновенным акциям «Татнефти» будет немного ниже — около 6%.

В 2018 году Газпром может сократить экспорт газа в Европу на фоне высокой базы 2017 года, а также более мягких погодных условий

- 31 января 2018, 11:33

- |

Спрос на газ в Европе будет поддерживать объем экспорта Газпрома на уровне 190 млрд куб. м

Спрос на газ в Европе будет поддерживать объем экспорта российского газа на уровне 190 млрд куб. метров, заявил зампред правления Газпрома Александр Медведев на Европейской газовой конференции в Вене. Газпром в 2017 году экспортировал в дальнее зарубежье рекордные 193,9 млрд куб. м газа. 2018 год начался с более скромной динамики. Экспорт в январе снижается примерно на 10%, свидетельствуют расчеты Интерфакса на основе данных Газпрома и европейских транзитных операторов.

Спрос на газ в Европе будет поддерживать объем экспорта российского газа на уровне 190 млрд куб. метров, заявил зампред правления Газпрома Александр Медведев на Европейской газовой конференции в Вене. Газпром в 2017 году экспортировал в дальнее зарубежье рекордные 193,9 млрд куб. м газа. 2018 год начался с более скромной динамики. Экспорт в январе снижается примерно на 10%, свидетельствуют расчеты Интерфакса на основе данных Газпрома и европейских транзитных операторов.

В 2018 году, исходя из текущих реалий, Газпром может сократить экспорт газа в Европу на фоне высокой базы 2017 года, а также более мягких погодных условий. Мы ожидаем экспорт на уровне 175-185 млрд куб. м. В то же время выпадающие объемы могут быть компенсированы ростом средней цены реализации, которая, по нашим оценкам, на экспортном направлении может увеличиться на 10% в долларовом эквиваленте.Промсвязьбанк

Татнефть - дивидендная доходность по акциям компании составит 5,7%

- 31 января 2018, 11:21

- |

Татнефть будет направлять на дивиденды 50% от большей прибыли по МСФО или РСБУ

Татнефть в новой дивидендной политике зафиксировала целевой уровень дивидендных выплат в 50% от МСФО или РСБУ в зависимости от того какая сумма будет больше, говорится в сообщении компании. Соответствующее решение было принято на заседании совета директоров компании 30 января.

Татнефть в новой дивидендной политике зафиксировала целевой уровень дивидендных выплат в 50% от МСФО или РСБУ в зависимости от того какая сумма будет больше, говорится в сообщении компании. Соответствующее решение было принято на заседании совета директоров компании 30 января.

По итогам 2018 года чистая прибыль Татнефти ожидается на уровне 148,5 млрд руб. Таким образом, акционеры могут рассчитывать на дивиденды по привилегированным и обыкновенным акциям на уровне 32 руб./шт. При текущей стоимости АП это дает дивидендную доходность в 7,9%, по АО – 5,7%.Промсвязьбанк

Русгидро - проекты в сфере теплогенерации на Дальнем Востоке крайне рискованны для компании

- 31 января 2018, 11:08

- |

Русгидро планирует построить ТЭЦ в Хабаровске

Коммерсант, со ссылкой на главу Русгидро Николая Шульгинова, сообщает, что компания планирует построить ТЭЦ на газе в Хабаровске общей мощностью до 344 МВт. Строительство может обойтись в 49 млрд руб. Такое заявление было сделано во время встречи г-на Шульгинова с губернатором Хабаровского края Вячеславом Шпортом. Новая электростанция должна заменить старую Хабаровскую ТЭЦ-1 (435 МВт), которая является одним из поставщиков тепла для краевого центра. Это решение еще не согласовано с Минэнерго. Новая электростанция будет строиться в рамках программы модернизации старых мощностей, хотя пока еще не решено, войдет ли Русгидро и ее проекты на Дальнем Востоке в эту программу общей стоимостью до 1,5 трлн руб.

Коммерсант, со ссылкой на главу Русгидро Николая Шульгинова, сообщает, что компания планирует построить ТЭЦ на газе в Хабаровске общей мощностью до 344 МВт. Строительство может обойтись в 49 млрд руб. Такое заявление было сделано во время встречи г-на Шульгинова с губернатором Хабаровского края Вячеславом Шпортом. Новая электростанция должна заменить старую Хабаровскую ТЭЦ-1 (435 МВт), которая является одним из поставщиков тепла для краевого центра. Это решение еще не согласовано с Минэнерго. Новая электростанция будет строиться в рамках программы модернизации старых мощностей, хотя пока еще не решено, войдет ли Русгидро и ее проекты на Дальнем Востоке в эту программу общей стоимостью до 1,5 трлн руб.

Любые новые проекты в сфере теплогенерации на Дальнем Востоке крайне рискованны для Русгидро, поскольку в регионе нет либерализованного рынка (так называемая неценовая зона) и договоров на поставку мощности (ДПМ) с гарантированным возвратом инвестиций. В связи с этим, перспективы возврата этих дополнительных инвестиций очень туманны. Включение этого проекта в программу модернизации, а значит гарантированный возврат инвестиций, могло бы существенно сгладить эти опасения, но решение пока не принято. Кроме того, ситуация с ТЭЦ на газе в Хабаровске далее осложняется дефицитом газа в регионе, и до начала проекта требуется обеспечить газификацию региона. Учитывая все это, мы считаем, что рынок негативно воспримет новость, поскольку любые инвестиции Русгидро в неценовой дальневосточной зоне всегда скептически воспринимаются инвесторами по причинам, которые мы назвали выше.АТОН

Северсталь отчитается 2 февраля и проведет телеконференцию.

- 31 января 2018, 10:59

- |

Аналитики Атона считают, что Северсталь может выплатить 100% FCF в размере $421 млн:

Мы ожидаем, что Северсталь опубликует сильные финансовые результаты за 4К17: EBITDA вырастет на 17% кв/кв до $723 млн, превысив консенсус-прогноз Bloomberg на 5%. Рентабельность также должна вырасти, а рентабельность EBITDA — увеличиться до 33,5% — второго по величине значения за два года. Мы считаем, что Северсталь может вновь выплатить 100% FCF в размере $421 млн, что предполагает квартальный дивиденд $0,5 за GDR, обеспечивающий доходность 3,0%, и подтверждающий лидерство компании в плане распределения денежных средств между акционерами с совокупной доходностью за 2017 около 11%.

Алроса опубликует результаты январских продаж 9 февраля

- 31 января 2018, 10:32

- |

Продажи De Beers в январе составили $665 млн

Объявленные продажи на 9% ниже $731 млн в январе 2017 и на 46% выше уровней предыдущей торговой сессии. По словам менеджмента, на продажах в прошлом году сказались отложенные покупки после того, как денежная реформа в Индии способствовала снижению спроса в конце 2016. De Beers выделила позитивные предпосылки продаж ювелирных изделий с бриллиантами в ходе рождественских праздников в США.

Объявленные продажи на 9% ниже $731 млн в январе 2017 и на 46% выше уровней предыдущей торговой сессии. По словам менеджмента, на продажах в прошлом году сказались отложенные покупки после того, как денежная реформа в Индии способствовала снижению спроса в конце 2016. De Beers выделила позитивные предпосылки продаж ювелирных изделий с бриллиантами в ходе рождественских праздников в США.

Мы считаем результаты продаж в январе нормальными, поскольку снижение на 9% объясняется эффектом высокой базы прошлого года. АЛРОСА должна опубликовать результаты январских продаж 9 февраля, что может стать сдержанно позитивным катализатором для акций, если продажи алмазов продемонстрирует рост г/г с $358 млн.АТОН

Татнефть превращается в одну из самых привлекательных дивидендных историй в российском нефтегазовом секторе

- 31 января 2018, 10:12

- |

Татнефть: совет директоров утвердил новую дивидендную политику

Bloomberg сообщает, что Татнефть установила ключевой коэффициент выплат на уровне не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая окажется выше. Это заявление было опубликовано на сайте компании после заседания совета директоров. В дополнение к годовым дивидендам совет директоров Татнефти может рекомендовать выплату дивидендов за 1К, 1П и 9M.

Bloomberg сообщает, что Татнефть установила ключевой коэффициент выплат на уровне не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая окажется выше. Это заявление было опубликовано на сайте компании после заседания совета директоров. В дополнение к годовым дивидендам совет директоров Татнефти может рекомендовать выплату дивидендов за 1К, 1П и 9M.

Это, по сути, делает ранее объявленные планы и действия Татнефти в отношении дивидендов официально закрепленными в ее дивидендной политике. Напоминаем, что Татнефть решила выплатить промежуточные дивиденды за 9M17, направив на это 75% от чистой прибыли по РСБУ за этот период (73% по МСФО) — это соответствует 27,8 руб. на акцию (дивидендная доходность около 5% на обыкновенную акцию и около 7% на привилегированную акцию). Компания заявила ранее, что будет придерживаться коэффициента выплат 50% по МСФО в качестве минимального, а уровень FCF будет ключевым фактором, определяющим размер дивидендов (теоретически, Татнефть готова выплачивать свой FCF полностью). Фактический коэффициент выплат может, таким образом, превысить порог в 50%. Менеджмент сказал, что будет ориентироваться на FCF от нефтяного бизнеса и не учитывать денежные потоки от банковского подразделения. Мы приветствуем такое решение по дивидендам от компании, которая превращается в одну из самых привлекательных дивидендных историй в российском нефтегазовом секторе. Мы прогнозируем, что дивиденды за 2017 составят 30 руб. на акцию.АТОН

Отмена национального роуминга не скажется на показателях МТС

- 30 января 2018, 20:45

- |

В пятницу в Москве состоялась встреча с руководством МТС.

Общее впечатление от встречи было позитивным: представленная информация подтверждает, что рынок мобильной связи восстанавливается, и свидетельствует в пользу нашей рекомендации покупать акции МТС.

Совокупные продажи SIM-карт на рынке сократились в 2017 году на 7% до 113 млн., а чистый прирост абонентской базы составил 0% против 5-17% от валовых продаж SIM-карт в предыдущие пять лет.

( Читать дальше )

Общее впечатление от встречи было позитивным: представленная информация подтверждает, что рынок мобильной связи восстанавливается, и свидетельствует в пользу нашей рекомендации покупать акции МТС.

Компания ожидает повышения среднего дохода на абонента (ARPU), в то время как потребление мобильного интернета увеличивается. Кроме того, МТС диверсифицируют свой бизнес в разных направлениях цифровой экономики, включая финтех, киберспорт и, потенциально, электронные билеты. Компания подтвердила, что отмена национального роуминга не окажет заметного влияния на ее показатели.Восстановление рынка.

Совокупные продажи SIM-карт на рынке сократились в 2017 году на 7% до 113 млн., а чистый прирост абонентской базы составил 0% против 5-17% от валовых продаж SIM-карт в предыдущие пять лет.

Мы положительно оцениваем достигнутый прогресс, но пока рынку еще далеко до уровня продаж 50 млн. SIM-карт в год, который мы считаем оптимальным. В МТС подтвердили положительную динамику ARPU и потребления мобильного интернета, что может обеспечить рост EBITDA в 2018 году на несколько процентов. У компании пока нет конкретных планов реорганизации розничной сети, и она ждет, пока МегаФон завершит реструктуризацию своего розничного бизнеса. По оценкам МТС, оптимальный размер сети — примерно 2 500-2 700 магазинов у одного оператора, однако для таких изменений потребуется время. Компания не ожидает, что отмена национального роуминга заметно отразится на ее финансовых показателях, т. к. благодаря структуре тарифов около 70% абонентов уже не платят за роуминг внутри страны.

( Читать дальше )

Магниту нужно вернуть крупных инвесторов

- 30 января 2018, 18:21

- |

Сегодня мы увидели только возможный санкционный список, точнее список лиц, в адрес которых, возможно, будут санкции в будущем.

В целом, сегодня достаточно тихие торги, несмотря на относительный рост, люди все-таки побаиваются этой ситуации. Можно сказать, что инвесторы проигнорировали список относительно движения рынка, во-первых, список слишком обширный, поэтому трудно предположить, что он реализуем. Во -вторых, это, скорее, предупреждение, чем действие. Конечно, существует некоторая закрытая часть, но в ней, мне кажется, нет ничего такого, например, нет возражений относительно нашего госдолга.

«Ренессанс Капитал»

В целом, сегодня достаточно тихие торги, несмотря на относительный рост, люди все-таки побаиваются этой ситуации. Можно сказать, что инвесторы проигнорировали список относительно движения рынка, во-первых, список слишком обширный, поэтому трудно предположить, что он реализуем. Во -вторых, это, скорее, предупреждение, чем действие. Конечно, существует некоторая закрытая часть, но в ней, мне кажется, нет ничего такого, например, нет возражений относительно нашего госдолга.

Достаточно печальная ситуация сложилась по «Магниту», после публикации отчета мы видели адскую волну продаж. Даже если бумага больше не пойдет вниз, так как она достаточно существенно скорректировалась, рост мы увидим нескоро. Инвесторы выходили с большими убытками не для того, чтобы вернуться подороже. «Магниту» потребуется как минимум 1 квартал, чтобы показать хорошие цифры, только в этом случае начнут возвращаться большие инвесторы, но пока такого и близко нет. Я думаю, что сток будет в районе 5-5500, ниже 5000, наверное, тоже не пойдет: основная волна прошла, и все уже зафиксировались. Также косвенным фактором того, что возвращаться пока не будут, является то, что пока «Магнит» падал, акции X5 росли. Это говорит о том, что часть денег уже вложено, они частично перенаправлены в X5. Поэтому в среднесрочной перспективе «Магнит» будет оставаться не очень привлекательным.Орехов Александр

«Ренессанс Капитал»

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания