SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Вряд ли Газпром будет увеличивать дивиденды в 2018 году

- 17 января 2018, 16:05

- |

С конца лета котировки акций «Газпрома» выросли на 26,5%, опередив рынок примерно на 11% и почти достигнув рассчитанной нами прогнозной цены (2,60 долл. через 12 месяцев).

Мы не видим фундаментальных причин для пересмотра оценки инвестиционной привлекательности «Газпрома» и на данном этапе оставляем модель компании без изменений. В настоящий момент определенная нами прогнозная цена предполагает полную доходность на уровне всего 8%, в связи с чем мы понижаем рекомендацию с покупать до держать.ВТБ Капитал

Важным элементом инвестиционной привлекательности «Газпрома» является потенциальное увеличение дивидендов. Однако в текущем году этого, скорее всего, не произойдет. Менеджмент компании подтвердил намерение выплатить за 2017 г. дивиденды как минимум на уровне прошлого года – т.е. 8,04 руб. на акцию (дивидендная доходность 5,6%), или 23% чистой прибыли по МСФО. Учитывая масштабные инвестиционные планы и значительное давление на свободный денежный поток компании, мы полагаем, что в ближайшее время позитивных сюрпризов в плане выплаты дивидендов ожидать не стоит. Увеличение выплат за 2017 г. до 25% от прибыли означало бы повышение дивидендов до 8,70 руб. на акцию (дивидендная доходность 6%).

Ближайшее важное событие – День инвестора в начале февраля. 6–8 февраля «Газпром» планирует провести в Нью-Йорке и Лондоне встречи с инвесторами. Вряд ли по их итогам следует ждать существенных новостей. Тем не менее подобные встречи всегда являются важным событием, заслуживающим внимания инвесторов.

- комментировать

- Комментарии ( 0 )

Продажи Детского мира за 2017 год вышли немного ниже ожиданий

- 17 января 2018, 15:54

- |

«Детский мир» отчитался об увеличении выручки в 2017 году на 21,9% до рекордных 97 млрд руб. благодаря открытию новых магазинов и росту сопоставимых продаж. В прошлом году сеть расширилась на 98 точки (net).

Рост сопоставимых продаж в прошлом году замедлился, но все еще опережает по динамике продуктовый ритейл. В 4К 2017 LFL продажи повысились на 7,2% (+9,0% в 4К 2016) и на 7,2% в 2017 году (+12,3% в 2016).

ГК «ФИНАМ»

Рост сопоставимых продаж в прошлом году замедлился, но все еще опережает по динамике продуктовый ритейл. В 4К 2017 LFL продажи повысились на 7,2% (+9,0% в 4К 2016) и на 7,2% в 2017 году (+12,3% в 2016).

Результаты по продажам вышли немного ниже наших ожиданий – 97 млрд руб. против 98,7 млрд руб.Малых Наталия

Компания расширяет бизнес и наращивает прибыль, но есть ряд факторов, которые пока ограничивают интерес инвесторов к акциям DSKY – негативный демографический тренд в стране, ожидания SPO, а также выплата 100 млрд руб. «Системы» в пользу «Роснефти». Недавно «Система» заложила 2 своих актива – «Детский Мир» и БЭСК, в залог в рамках кредита от РФПИ на сумму 40 млрд руб. Допэмиссия, в свою очередь, может пройти после стабилизации ситуации вокруг «Системы» после суда с «Роснефтью».

Ставим рекомендацию по DSKY на пересмотр до выхода финансовой отчетности за FY 2017 (1 марта 2018).

ГК «ФИНАМ»

Акции МТС снизятся до 275-280 рублей до конца следующей недели

- 17 января 2018, 15:29

- |

Российский рынок снижается с открытия. Индекс МосБиржи уже потерял 0,5% и сейчас находится ниже 2250 п. В лидерах падения бумаги металлургических компаний, представителей нефтегазового сектора, а также МТС, потерявшие более 1,5%.

ИК «Фридом Финанс»

Коррекция вызвана внешним фоном: фьючерсы на европейские акции и индексы на отрицательной территории. Акции МТС дешевеют в рамках технической коррекции, после того как бумага не пробила сопротивление на отметке 295 руб. Вероятнее всего, нисходящий тренд по ней продолжится, и она уйдет в диапазон 275–280 руб. до конца следующей недели.Ващенко Георгий

Нефть также корректируется, но держится выше $69 за баррель. Пара доллар/рубль на этом фоне растет. Я ожидаю, что сегодня она будет торговаться в диапазоне 56,50–57.

Завтра будут опубликованы данные по запасам нефти и нефтепродуктов в США. Есть основания полагать, что острота проблемы с поставками топлива на внутренний рынок Штатов заметно ослабла, поэтому, даже несмотря на небольшое сокращение запасов, цена на нефть может продолжить снижение. Соответствующие ожидания будут отыгрываться уже сегодня. Я полагаю, что бумаги нефтегазового сектора в этой связи опустятся в пределах 1,5%. Ожидания по индексу МосБиржи: 2230–2240 п.

ИК «Фридом Финанс»

В Группе ЛСР отмечается некоторое отставание на операционном уровне

- 17 января 2018, 13:29

- |

Объем новых заключенных контрактов в 2017 году составил 640 тыс. кв. м (-6% г/г). Стоимость заключенных контрактов составила 65,3 млрд руб. (-7% г/г). Об этом сообщила компания

Как и ожидалось, результаты оказались слабее прогнозов менеджмента, но расхождение составило менее 6% (тогда как мы ожидали разницу в 10%), несмотря на потерянный госконтракт (около 60 тыс. кв. м). В целом мы по-прежнему отмечаем некоторое отставание на операционном уровне (более низкие объемы запущенных и завершенных проектов), но оживление продаж жилья в Санкт-Петербурге внушает оптимизм и веру в улучшение ситуации в 2018 году.Sberbank CIB

EBITDA Полюса за 2017 год может превысить $1,7 млрд

- 17 января 2018, 13:16

- |

«Полюс» в 4 квартале 2017 года снизил общий объем производства золота на 10% в квартальном сопоставлении — до 580 тыс. унций в основном в результате сезонного сокращения добычи на Россыпных месторождениях. Об этом сообщила компания.

В октябре-декабре 2017 года объем добычи руды в квартальном сопоставлении вырос на 2% до 10 065 тыс. т.

Основную роль сыграли позитивные новости о Наталкинском проекте. Впрочем, отметим, что рынку, вероятно, будет сложно адекватно оценить показатели проекта на основе будущих данных за 1К-2К18, так как, например, в апреле и мае компания планирует проводить плановые ремонтные работы на проекте, поэтому его операционные показатели будут нерепрезентативными.

Содержание золота в руде, добытой и переработанной на проекте, в 4К17 также было невысоким и, вероятно, какое-то время не улучшится, так как на фабрике продолжаются пусконаладочные работы (о чем компания уже предупреждала).

В октябре-декабре 2017 года объем добычи руды в квартальном сопоставлении вырос на 2% до 10 065 тыс. т.

Основную роль сыграли позитивные новости о Наталкинском проекте. Впрочем, отметим, что рынку, вероятно, будет сложно адекватно оценить показатели проекта на основе будущих данных за 1К-2К18, так как, например, в апреле и мае компания планирует проводить плановые ремонтные работы на проекте, поэтому его операционные показатели будут нерепрезентативными.

Содержание золота в руде, добытой и переработанной на проекте, в 4К17 также было невысоким и, вероятно, какое-то время не улучшится, так как на фабрике продолжаются пусконаладочные работы (о чем компания уже предупреждала).

В целом, на наш взгляд, новый прогноз операционных результатов на 2018 год прежде всего отражает не оптимизм руководства в отношении Наталкинского проекта, а его убежденность в успешной дальнейшей работе Олимпиадинского. Если в этом году Наталкинское месторождение даст больше 150 тыс. унций золота, план добычи, как мы полагаем, может быть превышен. Нам по-прежнему нравится консервативный подход топ-менеджеров компании к прогнозам, и мы помним, что фактические результаты часто могут быть лучше официальных ожиданий.Sberbank CIB

Так как в среднем по компании содержание золота в руде в 4К17 было довольно высоким, денежная себестоимость должна была снизиться относительно 3К17. Поэтому, по нашим оценкам, EBITDA за 2017 год может превысить $1,7 млрд. Однако хотелось бы обратить внимание на то, что коэффициент конвертации EBITDA в денежные потоки в 4К17 и 1П18, вероятно, был и будет относительно небольшим – «Полюс» отражает в составе капитальных расходов затраты на вскрышные работы на Олимпиадинском и результаты Наталкинского, который пока выходит на проектную мощность.

Полюс золото планирует дальнейшее наращивание золотодобычи

- 17 января 2018, 12:41

- |

ПАО «Полюс» увеличило производство золота на 10% в 2017 г.

ПАО «Полюс» опубликовало результаты производственной деятельности за 4 кв. и весь 2017 г. Общий объем производства золота вырос на 10% год к году и достиг 2 160 тыс. унций.

ПАО «Полюс» опубликовало результаты производственной деятельности за 4 кв. и весь 2017 г. Общий объем производства золота вырос на 10% год к году и достиг 2 160 тыс. унций.

Компания планирует дальнейшее наращивание золотодобычи. Производство золота в 4 кв. снизилось на 10% квартал к кварталу, но выросло на 1% год к году до 579,8 тыс. унций. Квартальное снижение показателя вызвано сезонным сокращением добычи на россыпных месторождениях. В то же время выручка от продаж золота за прошедший квартал оценивается примерно в 734 млн долл., что соответствует выручке, полученной в 3 кв. Общий объем продаж золота за 2017 г., по оценке, составил 2,7 млрд долл. при средней цене реализации золота (с учетом влияния программы защиты цены) на уровне 1 270 долл. за унцию, что приблизительно равно среднегодовой биржевой цене на золото в 2017 г. В 2018 г. Полюс планирует увеличить объем производства золота до 2 375–2 425 тыс. унций. Прежний прогноз предполагал рост добычи в 2018 г. до 2 350–2 340 тыс. унций. Увеличению добычи должен способствовать, в частности, рост производства на Наталкинском ГОКе, который пока работает не на полную мощность. Рост добычи в текущем году должен упрочить финансовое положение компании и обеспечить дивиденды для акционеров. В соответствии с действующей дивидендной политикой (минимальный дивиденд составляет 30% от приведенной EBITDA), по итогам 2017 г. минимальная дивидендная доходность ожидается на уровне 3%.Уралсиб

ЛСР Группа - опубликованные результаты умеренно негативны для акций компании

- 17 января 2018, 12:29

- |

Операционные результаты за 4 кв. и весь 2017 г.: рост продаж в Санкт-Петербурге не компенсирует падения продаж в Москве

За 12 мес. 2017 г. продажи сократились на 7% до 65 млрд руб. Вчера Группа ЛСР представила операционную отчетность за 4 кв. и 12 мес. 2017 г. и провела телефонную конференцию. В 4 кв. 2017 г. объем новых заключенных контрактов на продажу объектов недвижимости вырос на 26% год к году до 216 тыс. кв. м, при этом за 12 мес. 2017 г. объем продаж снизился на 6% до 640 тыс. кв. м. Компания за 12 мес. 2017 г. ввела в эксплуатацию 909 тыс. кв. м недвижимости, что на 15% больше, чем за 2016 г. Стоимость заключенных в 4 кв. контрактов выросла год к году на 35% до 23,6 млрд руб., но за 12 мес. 2017 снизилась на 7% до 65 млрд руб.

Продажи в Санкт-Петербурге растут, а в Москве падают. Консолидированные продажи Группы в 4 кв. выросли, но по итогам 12 мес. 2017. снизились. Динамика продаж Группы в Санкт-Петербурге лучше, чем в Москве: так в 2017 г. в Санкт-Петербурге были заключены новые контракты на продажу 407 тыс. кв. м чистой продаваемой площади, что на 6% больше, чем в 2016 г. Стоимость заключенных контрактов составила 41 млрд руб. (+13%). Основным фактором роста стали продажи в сегменте масс-маркета (рост на 8% до 348 тыс. кв. м), тогда как продажи элитной недвижимости и недвижимости бизнес-класса по итогам года снизились на 1% и 10% соответственно. В 2017 г. в Москве Группа заключила новые контрактов на продажу 122 тыс. кв. м чистой продаваемой площади, что на 37% меньше соответствующего показателя 2016 г. Продолжающееся снижение ипотечных ставок способствует росту ипотечных продаж: так, доля заключенных контрактов с участием ипотечных средств в 2017 г. составила 47%.

( Читать дальше )

За 12 мес. 2017 г. продажи сократились на 7% до 65 млрд руб. Вчера Группа ЛСР представила операционную отчетность за 4 кв. и 12 мес. 2017 г. и провела телефонную конференцию. В 4 кв. 2017 г. объем новых заключенных контрактов на продажу объектов недвижимости вырос на 26% год к году до 216 тыс. кв. м, при этом за 12 мес. 2017 г. объем продаж снизился на 6% до 640 тыс. кв. м. Компания за 12 мес. 2017 г. ввела в эксплуатацию 909 тыс. кв. м недвижимости, что на 15% больше, чем за 2016 г. Стоимость заключенных в 4 кв. контрактов выросла год к году на 35% до 23,6 млрд руб., но за 12 мес. 2017 снизилась на 7% до 65 млрд руб.

Продажи в Санкт-Петербурге растут, а в Москве падают. Консолидированные продажи Группы в 4 кв. выросли, но по итогам 12 мес. 2017. снизились. Динамика продаж Группы в Санкт-Петербурге лучше, чем в Москве: так в 2017 г. в Санкт-Петербурге были заключены новые контракты на продажу 407 тыс. кв. м чистой продаваемой площади, что на 6% больше, чем в 2016 г. Стоимость заключенных контрактов составила 41 млрд руб. (+13%). Основным фактором роста стали продажи в сегменте масс-маркета (рост на 8% до 348 тыс. кв. м), тогда как продажи элитной недвижимости и недвижимости бизнес-класса по итогам года снизились на 1% и 10% соответственно. В 2017 г. в Москве Группа заключила новые контрактов на продажу 122 тыс. кв. м чистой продаваемой площади, что на 37% меньше соответствующего показателя 2016 г. Продолжающееся снижение ипотечных ставок способствует росту ипотечных продаж: так, доля заключенных контрактов с участием ипотечных средств в 2017 г. составила 47%.

( Читать дальше )

Повторное размещение акций Детского Мира на рынке может создать давление на котировки компании

- 17 января 2018, 12:18

- |

Система и РФПИ не исключают повторной попытки размещения акций компании

Нормализация ситуации с АФК «Система» создает возможность для повторного размещения. Основные акционеры Детского Мира могут провести повторную попытку размещения акций компании – об этом, по данным Интерфакса, заявил вчера глава Российско-китайского инвестиционного фонда (РКИФ) Кирилл Дмитриев. Отметив интерес к акциям Детского Мира со стороны партнеров, Дмитриев добавил, что размещение стало возможным после урегулирования ситуации с материнской компанией Детского Мира – АФК «Система». Других деталей глава РКИФ не привел.

Размещение, проведенное в декабре, было отменено. В декабре АФК «Система» сообщила о продаже 6,3% акций Детского Мира в рамках процедуры ускоренного сбора заявок. Одновременно пакет размером 1,3% был продан Российско-китайским инвестиционным фондом. Цена размещения составила 90 руб./акция, что предполагало 11- процентный дисконт к рыночной цене. Позднее результаты размещения были отменены ввиду решения суда арестовать пакет Системы в Детском Мире в качестве обеспечительной меры по иску к компании со стороны Роснефти и Башнефти. АФК «Система» контролирует 52% акций Детского Мира, и еще 14% принадлежит РКИФ.

( Читать дальше )

Нормализация ситуации с АФК «Система» создает возможность для повторного размещения. Основные акционеры Детского Мира могут провести повторную попытку размещения акций компании – об этом, по данным Интерфакса, заявил вчера глава Российско-китайского инвестиционного фонда (РКИФ) Кирилл Дмитриев. Отметив интерес к акциям Детского Мира со стороны партнеров, Дмитриев добавил, что размещение стало возможным после урегулирования ситуации с материнской компанией Детского Мира – АФК «Система». Других деталей глава РКИФ не привел.

Размещение, проведенное в декабре, было отменено. В декабре АФК «Система» сообщила о продаже 6,3% акций Детского Мира в рамках процедуры ускоренного сбора заявок. Одновременно пакет размером 1,3% был продан Российско-китайским инвестиционным фондом. Цена размещения составила 90 руб./акция, что предполагало 11- процентный дисконт к рыночной цене. Позднее результаты размещения были отменены ввиду решения суда арестовать пакет Системы в Детском Мире в качестве обеспечительной меры по иску к компании со стороны Роснефти и Башнефти. АФК «Система» контролирует 52% акций Детского Мира, и еще 14% принадлежит РКИФ.

( Читать дальше )

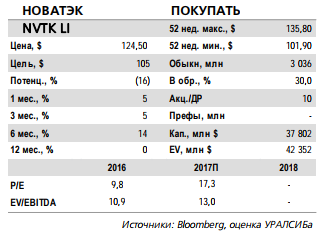

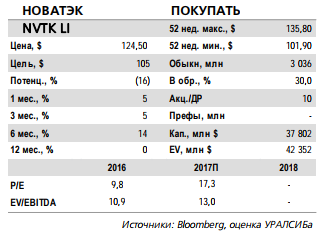

Новатэк - рост добычи, вероятно, возобновится в 2019 году

- 17 января 2018, 12:01

- |

Снижение добычи газа и конденсата в 4 кв. 2017 г. замедлилось

Добыча жидких углеводородов снизилась в 4 кв. лишь на 3% год к году. По предварительным данным компании, в 2017 г. добыча природного газа сократилась на 6,3% (здесь и далее – год к году) до 63,4 млрд куб., а объем реализации газа вырос на 0,5% до 65 млрд куб. м. По нашим расчетам, это означает, что объем продаж газа в 4 кв. 2017 г. снизился на 2,3% до 18 млрд куб. м. Добыча жидких углеводородов уменьшилась за 2017 г. на 5,4% до 11,8 млн т, а в 4 кв. 2017 г., по нашей оценке, показатель уменьшился на 2,9% до 2,97 млн т. Объем переработки конденсата на комплексе в Усть-Луге вырос в 2017 г. на 0,9% до 6,96 млн т. Продажи продуктов переработки конденсата в 2017 г. составили 6,74 млн т (+1,5%).

В течение года замедлялось падение добычи жидкостей. Данные по добыче природного газа за 2017 г. приведены НОВАТЭКом с учетом газа, использованного для собственных нужд в процессе добычи и разработки месторождений, преимущественно в качестве топлива. На их основе затруднительно корректно рассчитать объем добычи в 4 кв. 2017 г., однако темп падения добычи газа в 2017 г. был ниже, чем за 9 мес. 2017 г. – 6,3% против 7,8%. Отчасти это может быть связано с запуском проекта «Ямал СПГ» в 4 кв. 2017 г. Кроме того, в течение 2017 г. замедлялось снижение добычи жидких УВ – с 7,5% в 1 кв. до 2,9% в 4 кв.

( Читать дальше )

Добыча жидких углеводородов снизилась в 4 кв. лишь на 3% год к году. По предварительным данным компании, в 2017 г. добыча природного газа сократилась на 6,3% (здесь и далее – год к году) до 63,4 млрд куб., а объем реализации газа вырос на 0,5% до 65 млрд куб. м. По нашим расчетам, это означает, что объем продаж газа в 4 кв. 2017 г. снизился на 2,3% до 18 млрд куб. м. Добыча жидких углеводородов уменьшилась за 2017 г. на 5,4% до 11,8 млн т, а в 4 кв. 2017 г., по нашей оценке, показатель уменьшился на 2,9% до 2,97 млн т. Объем переработки конденсата на комплексе в Усть-Луге вырос в 2017 г. на 0,9% до 6,96 млн т. Продажи продуктов переработки конденсата в 2017 г. составили 6,74 млн т (+1,5%).

В течение года замедлялось падение добычи жидкостей. Данные по добыче природного газа за 2017 г. приведены НОВАТЭКом с учетом газа, использованного для собственных нужд в процессе добычи и разработки месторождений, преимущественно в качестве топлива. На их основе затруднительно корректно рассчитать объем добычи в 4 кв. 2017 г., однако темп падения добычи газа в 2017 г. был ниже, чем за 9 мес. 2017 г. – 6,3% против 7,8%. Отчасти это может быть связано с запуском проекта «Ямал СПГ» в 4 кв. 2017 г. Кроме того, в течение 2017 г. замедлялось снижение добычи жидких УВ – с 7,5% в 1 кв. до 2,9% в 4 кв.

( Читать дальше )

Продажи жилья ЛСР в 2017 вышли ниже ожиданий

- 17 января 2018, 11:52

- |

Продажи жилья ЛСР в 2017 году составили 640 тыс.кв.м., ниже объемов 2016 года 681 тыс.кв.м. и наших ожиданий 650 тыс. кв.м. Стоимость новых контрактов составила 65,3 млрд.руб. (-7% г/г) при средней цене 102 тыс.руб./кв.м. (-2% г/г). Менеджмент объяснил отставание результатов задержкой по проектам в начале года.

ГК «ФИНАМ»

Мы ожидаем снижения показателей прибыли по итогам 2017 года и, соответственно, дивидендов.Малых Наталия

В этом году застройщик планирует продать 840 тыс.кв.м. стоимостью 88 млрд.руб. Свыше 500 тыс.кв.м. плана приходится на Московский регион.

Ставим рекомендацию по LSRG на пересмотр до выхода финансовой отчетности FY 2017 г.

ГК «ФИНАМ»

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания