SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

РЖД - объемы грузовых железнодорожных перевозок могут увеличиться на 2-3% в 2018 году

- 10 января 2018, 11:28

- |

Российские железные дороги увеличили объемы грузоперевозок на 3,2% г/г в 2017 и на 4,8% в декабре

Погрузка на сети РЖД в 2017 составила 1261 млн т (+3,2% г/г), а грузооборот вырос на 6,4% до 2491 млрд ткм. Объемы перевозок угля в 2017 выросли на 9,1% г/г до 358 млн т, нефти и нефтепродуктов — снизились на 0,2% до 235 млн т, черных металлов — выросли на 2,8% до 73 млн т, удобрений — увеличились на 6,8% до 57 млн т, зерна — выросли на 16,4% до 22 млн т, строительных материалов — снизились на 5,7% до 133 млн т.

Погрузка на сети РЖД в 2017 составила 1261 млн т (+3,2% г/г), а грузооборот вырос на 6,4% до 2491 млрд ткм. Объемы перевозок угля в 2017 выросли на 9,1% г/г до 358 млн т, нефти и нефтепродуктов — снизились на 0,2% до 235 млн т, черных металлов — выросли на 2,8% до 73 млн т, удобрений — увеличились на 6,8% до 57 млн т, зерна — выросли на 16,4% до 22 млн т, строительных материалов — снизились на 5,7% до 133 млн т.

Прошлый год оказался успешным для российской железнодорожной отрасли, и прогноз на 2018 предполагает, что объемы грузовых железнодорожных перевозок могут увеличиться еще на 2-3%, что является сильным ростом. В этом свете имеет место высокий спрос со стороны корпоративного сектора на полу вагоны, в основном для экспорта угля. Мы отмечаем, что в настоящий момент тарифы на полувагоны находятся на рекордно высоком уровне из-за дефицита вагонов в железнодорожной сети. Это позитивный фактор для Globaltrans, который является нашим фаворитом в транспортном секторе.АТОН

- комментировать

- Комментарии ( 0 )

Консолидация активов ФСК представляется логичной

- 10 января 2018, 11:07

- |

Федеральная сетевая компания купила доли Роснефти в двух региональных магистральных сетевых компаниях

Коммерсант сообщает, что ФСК приобрела принадлежащие Роснефти 26,27% в Кубанских магистральных сетях и 25,88% в Томских магистральных сетях. В результате доли ФСК увеличились до 75,26% и 77,9% акционерного капитала (85,52% голосующих акций) в кубанской и томской компаниях соответственно. Роснефть получила доли в вертикально-интегрированных Кубаньэнерго и Томскэнерго во время аукционов по продаже активов ЮКОСа в 2000-х, и в конечном итоге у нее оказались две небольшие компании, которые появились в результате разделения двух упомянутых региональных энергокомпаний в ходе реформы РАО ЕЭС. Теперь ФСК обязана выставить обязательную оферту миноритариям обеих сетевых компаний.

Коммерсант сообщает, что ФСК приобрела принадлежащие Роснефти 26,27% в Кубанских магистральных сетях и 25,88% в Томских магистральных сетях. В результате доли ФСК увеличились до 75,26% и 77,9% акционерного капитала (85,52% голосующих акций) в кубанской и томской компаниях соответственно. Роснефть получила доли в вертикально-интегрированных Кубаньэнерго и Томскэнерго во время аукционов по продаже активов ЮКОСа в 2000-х, и в конечном итоге у нее оказались две небольшие компании, которые появились в результате разделения двух упомянутых региональных энергокомпаний в ходе реформы РАО ЕЭС. Теперь ФСК обязана выставить обязательную оферту миноритариям обеих сетевых компаний.

Цены сделок не раскрываются, но мы не думаем, что они существенны для ФСК, и тем более для Роснефти. Консолидация активов ФСК представляется логичной, поскольку эти миноритарные доли были непрофильными для Роснефти. Мы считаем новость НЕЙТРАЛЬНОЙ для акций ФСК и Роснефти.АТОН

Отмена ходатайства Роснефти на участие в аукционе - несколько тревожный знак для Алроса

- 10 января 2018, 10:58

- |

Алроса: новости о предстоящем аукционе по продаже газовых активов

Российская Федеральная антимонопольная служба получила ходатайство на участие в аукционе от структуры Газпромбанка ООО Статус. Новатэк также подал ходатайство на покупку газовых активов производителя алмазов. Роснефть по-прежнему добивается изменений условий продажи, и вчера отозвала свои предыдущие запросы на участие. Напомним, что АЛРОСА планирует продать свои газовые активы на аукционе 19 февраля, начальная цена составит 30 млрд руб.

Российская Федеральная антимонопольная служба получила ходатайство на участие в аукционе от структуры Газпромбанка ООО Статус. Новатэк также подал ходатайство на покупку газовых активов производителя алмазов. Роснефть по-прежнему добивается изменений условий продажи, и вчера отозвала свои предыдущие запросы на участие. Напомним, что АЛРОСА планирует продать свои газовые активы на аукционе 19 февраля, начальная цена составит 30 млрд руб.

Отмена ходатайства Роснефти на участие в аукционе — несколько тревожный знак. Если компания оспорит условия аукциона и заблокирует продажу газовых активов, это станет негативным фактором для акций АЛРОСА, на наш взгляд. Мы рассматриваем эту продажу как предстоящий позитивный катализатор — минимальная объявленная цена в 30 млрд руб. позволит АЛРОСА выйти в плюс по денежной позиции и потенциально выплатить специальные дивиденды с доходностью около 5,3%, по нашим оценкам.АТОН

Сбербанк - дивидендная доходность может составить порядка 5% по обыкновенным акциям и 6% по "префам".

- 09 января 2018, 17:02

- |

Сбербанк может заплатить около 255 млрд руб. в виде дивидендов за 2017 г.

По данным Интерфакса со ссылкой на заявление министра финансов Антона Силуанова, дивиденды Сбербанка могут быть «процентов на 15» меньше, чем заложено в бюджет (150 млрд руб. с учетом 50-процентной доли ЦБ). Если 50- процентный пакет принесет около 128 млрд руб. дивидендов, общие выплаты могут составить 255 млрд руб.

По данным Интерфакса со ссылкой на заявление министра финансов Антона Силуанова, дивиденды Сбербанка могут быть «процентов на 15» меньше, чем заложено в бюджет (150 млрд руб. с учетом 50-процентной доли ЦБ). Если 50- процентный пакет принесет около 128 млрд руб. дивидендов, общие выплаты могут составить 255 млрд руб.

Подобный уровень соответствует нашим предыдущим оценкам. Наша текущая модель предполагает прибыль за 2017 г. в размере 747 млрд руб., и мы закладывали дивидендные выплаты на уровне 35% от этой суммы, то есть порядка 260 млрд руб., что близко к оценке министра финансов Антона Силуанова. Таким образом, дивидендная доходность может составить порядка 5% по обыкновенным акциям и 6% по «префам».Уралсиб

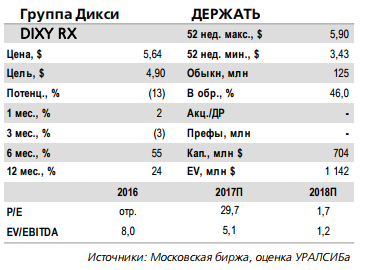

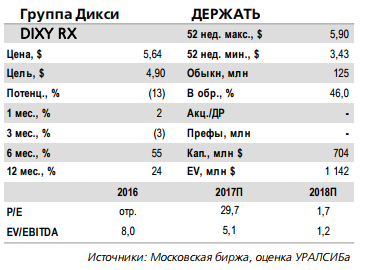

Дикси - высока вероятность технической задержки делистинга

- 09 января 2018, 16:51

- |

Акционеры одобрили делистинг акций с Московской биржи

Решение принято 80% голосующих акций. Акционеры Группы Дикси на внеочередном собрании 25 декабря проголосовали за делистинг акций компании с Московской биржи. Об этом сообщила Дикси в конце прошлого года. Решение было принято 94,2 млн голосов, или 80,5% oт общего количества голосующих акций. При этом всего для участия в собрании было зарегистрировано 117 млн акций, представляющих 93,8% уставного капитала.

Коэффициент выкупа у несогласных акционеров должен быть не менее 45%. Ранее совет директоров компании установил цену выкупа акций у миноритарных акционеров, которые не будут голосовать за делистинг, в размере 340 руб./акция. Объем выкупа акций у акционеров, которые получат право требования выкупа, ограничен 10% от стоимости чистых активов компании, составлявших на конец 3 кв. 2017 г. 47 млрд руб., то есть может быть выкуплено максимум 13,9 млн акций, или 11% от их общего количества. В случае если к выкупу будут предъявлены все акции, которые возможно предъявить, коэффициент выкупа составит 45,3%.

( Читать дальше )

Решение принято 80% голосующих акций. Акционеры Группы Дикси на внеочередном собрании 25 декабря проголосовали за делистинг акций компании с Московской биржи. Об этом сообщила Дикси в конце прошлого года. Решение было принято 94,2 млн голосов, или 80,5% oт общего количества голосующих акций. При этом всего для участия в собрании было зарегистрировано 117 млн акций, представляющих 93,8% уставного капитала.

Коэффициент выкупа у несогласных акционеров должен быть не менее 45%. Ранее совет директоров компании установил цену выкупа акций у миноритарных акционеров, которые не будут голосовать за делистинг, в размере 340 руб./акция. Объем выкупа акций у акционеров, которые получат право требования выкупа, ограничен 10% от стоимости чистых активов компании, составлявших на конец 3 кв. 2017 г. 47 млрд руб., то есть может быть выкуплено максимум 13,9 млн акций, или 11% от их общего количества. В случае если к выкупу будут предъявлены все акции, которые возможно предъявить, коэффициент выкупа составит 45,3%.

( Читать дальше )

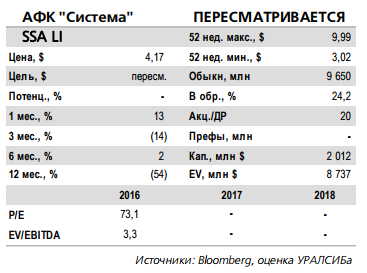

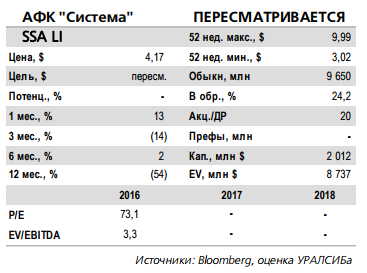

Мировое соглашение с Роснефтью снимает риск самого негативного сценария для Системы

- 09 января 2018, 16:13

- |

Рекомендация взята на пересмотр

АФК «Система» выплатит Башнефти компенсацию в размере 100 млрд руб. В самом конце прошедшего года АФК «Система» объявила о заключении мирового соглашения с Роснефтью, с дочерней компанией Роснефти – Башнефть и правительством Башкирии. По условиям соглашения Система выплатит Башнефти компенсацию в размере 100 млрд руб. Выплата должна быть произведена до 30 марта 2018 г. При этом стороны отзывают остальные иски и взаимные требования, связанные с делом. Система осуществит выплату за счет собственных и заемных средств.

АФК «Система» выплатит Башнефти компенсацию в размере 100 млрд руб. В самом конце прошедшего года АФК «Система» объявила о заключении мирового соглашения с Роснефтью, с дочерней компанией Роснефти – Башнефть и правительством Башкирии. По условиям соглашения Система выплатит Башнефти компенсацию в размере 100 млрд руб. Выплата должна быть произведена до 30 марта 2018 г. При этом стороны отзывают остальные иски и взаимные требования, связанные с делом. Система осуществит выплату за счет собственных и заемных средств.

Мы берем нашу рекомендацию по компании на пересмотр. Достижение мирового соглашения (если оно будет исполнено на заявленных условиях) снимает риск самого негативного сценария для Системы. В рамках этого сценария существовала вероятность, что у компании возникнут сложности с привлечением финансирования, необходимого для исполнения решения суда, в условиях ареста значительной части активов и неопределенности относительно дальнейшего развития конфликта. Учитывая отказ от дальнейших претензий, на наш взгляд, у Системы теперь не должно возникнуть сложностей с финансированием выплаты, несмотря на ее значительный размер. Соответственно, новость окажет поддержку котировкам акций Системы и ее публичных дочерних компаний – МТС и Детского мира. Мы взяли рекомендацию по акциям Системы на пересмотр.Уралсиб

Газпром - один из фаворитов на 2018 год

- 09 января 2018, 15:46

- |

Газпром установил новый рекорд по экспорту газа в страны дальнего зарубежья

Ведомости пишут, что Газпром в 2017 году поставил 193,9 млрд куб м газа в Европу, включая Турцию. Это новый исторический максимум, превышающий объемы экспорта в 2016 на 8,1% или 14,6 млрд куб м. Германия осталась крупнейшим импортером российского газа, купив 53,4 млрд куб м. Австрия стала лидером по увеличению импорта — рост составил почти 40% г/г, а Турция стала лидером по абсолютному приросту — 4,24 млрд куб м.

Ведомости пишут, что Газпром в 2017 году поставил 193,9 млрд куб м газа в Европу, включая Турцию. Это новый исторический максимум, превышающий объемы экспорта в 2016 на 8,1% или 14,6 млрд куб м. Германия осталась крупнейшим импортером российского газа, купив 53,4 млрд куб м. Австрия стала лидером по увеличению импорта — рост составил почти 40% г/г, а Турция стала лидером по абсолютному приросту — 4,24 млрд куб м.

Хотя показатели за 2017 в целом были ожидаемы после очень сильной экспортной статистики за 11 месяцев, они выглядят очень сильными и позитивными для выручки Газпрома, а значит ПОЗИТИВНЫМИ и для акций компании. Доля Газпрома на европейском рынке составила 34% в 2016 (показатели за 2017 еще не доступны), а основными конкурентами российского газа оказались Норвегия и Северная Африка (в основном, Алжир). Ситуация в 2018 будет в значительной степени зависеть от колебаний погодных условий, которые все еще играют важную роль, наряду с ростом поставок СПГ из Северной Америки, для которых все же Азиатско-Тихоокеанский регион и Латинская Америка по-прежнему более привлекательны, чем Европа, и поэтому они пока не угрожают позициям Газпрома на рынке. Газпром — один из наших фаворитов на 2018.АТОН

Префы Ленэнерго: дивиденды на подъеме

- 09 января 2018, 15:33

- |

«Ленэнерго» — распределительная сетевая компания, работающая на территории Санкт-Петербурга и Ленинградской области с выручкой 59 млрд руб. в 2016 году. Основной бизнес – передача электроэнергии и техприсоединение.

«Ленэнерго» отчиталась об увеличении выручки и прибыли за 9 мес. 2017 года. Выручка от передачи электроэнергии выросла на 10%, а доходы от техприсоединения (ТП) повысились на 35%. По оценкам менеджмента количество новых договоров на ТП в этом году будет выше на 33%. В 2018 году ожидается сопоставимый объем техприсоединения. Инвестиционная программа находится на пике в этом году, ~32,5 млрд руб.

ГК «ФИНАМ»

«Ленэнерго» отчиталась об увеличении выручки и прибыли за 9 мес. 2017 года. Выручка от передачи электроэнергии выросла на 10%, а доходы от техприсоединения (ТП) повысились на 35%. По оценкам менеджмента количество новых договоров на ТП в этом году будет выше на 33%. В 2018 году ожидается сопоставимый объем техприсоединения. Инвестиционная программа находится на пике в этом году, ~32,5 млрд руб.

В 2018-2020 гг. мы ожидаем роста денежного потока и прибыли на фоне роста тарифов и снижения CAPEX. Прибыль по РСБУ, по которой начисляются дивиденды, выросла на 47% г/г до 6,42 млрд руб. YTD. По нашим консервативным оценкам, дивиденд по LSNGP составит 9,65 руб. (+19%). Прогнозная дивидендная доходность 12% при медианной DY 9,6% в 2010-2016 гг.Малых Наталия

Мы начинаем покрытие акций «Ленэнерго». Наибольший потенциал мы видим в привилегированных акциях на фоне повышения дивидендных выплат и рекомендуем покупать LSNGP с целью 101 руб. Апсайд в перспективе года 26%.

Обыкновенным акциям мы присваиваем рейтинг «держать» с целевой ценой 4,91 руб. Потенциал роста бумаг LSNG в перспективе года по нашим оценкам составляет 5,3%.

ГК «ФИНАМ»

Rusal - отблеск белого металла

- 29 декабря 2017, 19:07

- |

По данным промежуточной финансовой отчетности UC RUSAL за 9 месяцев 2017 года выручка компании выросла относительно того же периода прошлого года на 21,3% – до 7 224 млн долларов США. Этому способствовали не только рост объемов реализации первичного алюминия и сплавов на 2,0% в сравниваемых периодах, но и значительный рост цены алюминия на LME. Среднее значение цены за 9 месяцев 2017 года составило 1 924 доллара США за тонну, это на 22,6% выше среднего значения 9 месяцев прошлого года.

Показатель скорректированная EBITDA вырос на 42,4% – до 1 534 млн долларов США за девять месяцев 2017 года по сравнению с аналогичным периодом прошлого года. Чистый поток денежных средств от операционной деятельности вырос на 22,3% до 1 181 млн долларов США.

Скорректированная чистая прибыль UC RUSAL за девять месяцев 2017 года составила 727 млн долларов США по сравнению с 248 млн долларов США в аналогичном периоде 2016 года – рост на 46,4%.

В рамках программы по снижению долга компания с начала года по состоянию на 30 сентября 2017 года снизила свой чистый долг на 9,8% до 7 592 млрд долларов США.

( Читать дальше )

Показатель скорректированная EBITDA вырос на 42,4% – до 1 534 млн долларов США за девять месяцев 2017 года по сравнению с аналогичным периодом прошлого года. Чистый поток денежных средств от операционной деятельности вырос на 22,3% до 1 181 млн долларов США.

Скорректированная чистая прибыль UC RUSAL за девять месяцев 2017 года составила 727 млн долларов США по сравнению с 248 млн долларов США в аналогичном периоде 2016 года – рост на 46,4%.

В рамках программы по снижению долга компания с начала года по состоянию на 30 сентября 2017 года снизила свой чистый долг на 9,8% до 7 592 млрд долларов США.

( Читать дальше )

ВТБ, РусГидро, Роснефть - инвестиционные идеи на 2018 год

- 28 декабря 2017, 22:47

- |

Эксперты поделились своими инвестиционными ожиданиями на 2018 год в ходе онлайн-конференции на Finam.ru «Акции и рубль в 2017 году: рекорды и провалы».

«В 2018 году ждём здоровой волатильности и улучшения финансовых показателей по ряду компаний и секторам», — комментирует Андрей Кочетков, аналитик «Открытие Брокер». По секторам ожидания эксперта такие: электроэнергетика — «держать» и «покупать»; нефть и газ — «держать» и «покупать»; финансовый сектор — «держать»; металлургия — «держать»; телекоммуникации — «держать»; розничная торговля — «держать». «Это что касается наиболее ёмких секторов. Естественно, могут быть отдельные интересные истории. Ждём оживления в сфере строительства, производства машиностроительной и потребительской продукции, сельского хозяйства. Вполне уместно ожидать улучшений в производстве автомобилей», — прогнозирует аналитик. При этом г-н Кочетков пока бы занял выжидательную позицию на рынке и не торопился покупать сейчас: «Идеи на будущий год не столь очевидные. С другой стороны, можно обратить внимание на бумаги, которые в этом году показали динамику хуже рынка, но подают некоторые надежды на будущее. Это и ВТБ, и „РусГидро“. Бумаги „Газпром“ начнут постепенно отыгрывать ожидания завершения масштабных инвестиционных программ в 2019-2020 годах. В целом, сектор электроэнергетики может показать более позитивную динамику в будущем году».

( Читать дальше )

«В 2018 году ждём здоровой волатильности и улучшения финансовых показателей по ряду компаний и секторам», — комментирует Андрей Кочетков, аналитик «Открытие Брокер». По секторам ожидания эксперта такие: электроэнергетика — «держать» и «покупать»; нефть и газ — «держать» и «покупать»; финансовый сектор — «держать»; металлургия — «держать»; телекоммуникации — «держать»; розничная торговля — «держать». «Это что касается наиболее ёмких секторов. Естественно, могут быть отдельные интересные истории. Ждём оживления в сфере строительства, производства машиностроительной и потребительской продукции, сельского хозяйства. Вполне уместно ожидать улучшений в производстве автомобилей», — прогнозирует аналитик. При этом г-н Кочетков пока бы занял выжидательную позицию на рынке и не торопился покупать сейчас: «Идеи на будущий год не столь очевидные. С другой стороны, можно обратить внимание на бумаги, которые в этом году показали динамику хуже рынка, но подают некоторые надежды на будущее. Это и ВТБ, и „РусГидро“. Бумаги „Газпром“ начнут постепенно отыгрывать ожидания завершения масштабных инвестиционных программ в 2019-2020 годах. В целом, сектор электроэнергетики может показать более позитивную динамику в будущем году».

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания