SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

АвтоВаз вряд ли сможет показать рост чистой прибыли

- 14 ноября 2017, 11:13

- |

Чемезов надеется, что АвтоВАЗ покажет чистую прибыль в 2018 г.

Гендиректор ГК Ростех Сергей Чемезов надеется, что АвтоВАЗ выйдет на чистую прибыль в 2018 г. «Я надеюсь, что у АвтоВАЗа будет чистая прибыль уже в следующем году. Есть все шансы. В этом году показатели у них были неплохие, удалось выйти на операционную прибыль», — сказал С.Чемезов на пресс-конференции в рамках выставки Dubai Air Show.

Гендиректор ГК Ростех Сергей Чемезов надеется, что АвтоВАЗ выйдет на чистую прибыль в 2018 г. «Я надеюсь, что у АвтоВАЗа будет чистая прибыль уже в следующем году. Есть все шансы. В этом году показатели у них были неплохие, удалось выйти на операционную прибыль», — сказал С.Чемезов на пресс-конференции в рамках выставки Dubai Air Show.

По итогам 9 мес. АвтоВАЗ зафиксировал убыток в 4,5 млрд руб. при этом действительно была зафиксирована операционная прибыль в 1,9 млрд руб. Улучшению показателей компании способствует рост продаж автомобилей (за 10 мес. на 17%). Однако мы считаем, что со столь низким значением операционной прибыли компании будет сложно получить чистую прибыль или ее величина будет крайне низкой.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Рост добычи жидких углеводородов Роснефти обусловлен приобретением Башнефти

- 14 ноября 2017, 11:05

- |

Роснефть за 9 мес. увеличила добычу жидких углеводородов на 11%, газа — на 3%

НК Роснефть за 9 месяцев текущего года увеличила добычу жидких углеводородов на 11% по сравнению с тем же периодом прошлого года — до 168,94 млн т, производство газа выросло на 3,1% — до 50,86 млрд куб. м, говорится в сообщении компании. За 9 мес. 2017 г. среднесуточная добыча жидких углеводородов компании выросла на 11,4% (на 0,8%, учитывая операционные показатели Башнефти с января 2016 г.). Среднесуточная добыча углеводородов за 9 мес. 2017 года выросла на 9,5% — до 5,72 млн бнэ.

НК Роснефть за 9 месяцев текущего года увеличила добычу жидких углеводородов на 11% по сравнению с тем же периодом прошлого года — до 168,94 млн т, производство газа выросло на 3,1% — до 50,86 млрд куб. м, говорится в сообщении компании. За 9 мес. 2017 г. среднесуточная добыча жидких углеводородов компании выросла на 11,4% (на 0,8%, учитывая операционные показатели Башнефти с января 2016 г.). Среднесуточная добыча углеводородов за 9 мес. 2017 года выросла на 9,5% — до 5,72 млн бнэ.

Рост добычи жидких углеводородов компании обеспечен в основном приобретением Башнефти. Без учета этого фактора существенного увеличения не наблюдалось. В многом это связанно с ограничениями, которые взяла на себя Россия в рамках сделки ОПЕК+, влияние этого решения отразилось в основном на динамике добычи в 3 кв. 2017 года.Промсвязьбанк

Лукойл, Роснефть, Газпром нефть - продление соглашения может нарушить планы по добыче на высокорентабельных гринфилдах

- 14 ноября 2017, 10:41

- |

ОПЕК И Россия скорее всего продлят соглашение о сокращении добычи

Ведомости со ссылкой на Bloomberg и Reuters сегодня утром сообщают, что ОПЕК и 11 стран, не входящих в ОПЕК, скорее всего продлят соглашение о сокращении добычи до конца 2018 года. Есть две опции: принять соответствующее решение на следующей встрече ОПЕК, которая намечена на 30 ноября, или подождать до конца 1К2018 (текущее соглашение действует до конца марта 2018). По имеющейся информации, Оман, ОАЭ и Саудовская Аравия предпочитают первый вариант. Текущее соглашение ОПЕК+ предусматривает сокращение добычи нефти на 1,8 млн барр. в сутки. Ранее президент России Владимир Путин не исключил продления соглашения до конца 2018. Министр энергетики Александр Новак планирует встретиться с представителями российских нефтяных компаний до заседания ОПЕК, вероятнее всего, на этой неделе.

Ведомости со ссылкой на Bloomberg и Reuters сегодня утром сообщают, что ОПЕК и 11 стран, не входящих в ОПЕК, скорее всего продлят соглашение о сокращении добычи до конца 2018 года. Есть две опции: принять соответствующее решение на следующей встрече ОПЕК, которая намечена на 30 ноября, или подождать до конца 1К2018 (текущее соглашение действует до конца марта 2018). По имеющейся информации, Оман, ОАЭ и Саудовская Аравия предпочитают первый вариант. Текущее соглашение ОПЕК+ предусматривает сокращение добычи нефти на 1,8 млн барр. в сутки. Ранее президент России Владимир Путин не исключил продления соглашения до конца 2018. Министр энергетики Александр Новак планирует встретиться с представителями российских нефтяных компаний до заседания ОПЕК, вероятнее всего, на этой неделе.

Продление соглашения скорее всего уже учтено в ценах, принимая во внимание, что Brent стоит $64/барр., хотя эта цена частично отражает некоторые геополитические риски, связанные с Саудовской Аравией, Венесуэлой и Ираком. Таким образом, продление соглашения вряд ли спровоцирует ралли в ценах на нефть, хотя решение не продлять соглашение станет негативным сюрпризом для цен на нефть. Для российских нефтяных компаний продление соглашения может стать проблемой, поскольку оно может нарушить планы по добыче на высокорентабельных гринфилдах (например, в случае с ЛУКОЙЛом и Газпром нефтью) для соблюдения условий соглашения. ЛУКОЙЛу и Газпром нефти удалось избежать влияния на добычу на их гринфилдах в этом году за счет сокращения добычи на менее рентабельных зрелых месторождениях. Кроме того, Роснефть, которая имеет самую большую долю в российской добыче нефти (свыше 40%) может столкнуться с очень серьезной нагрузкой в виде снижения добычи в следующем году.АТОН

Продажа Ростехом своей доли в Аэрофлоте создает риск навеса акций

- 14 ноября 2017, 10:32

- |

Ростех рассматривает возможность продажи своей доли в Аэрофлоте

Глава Ростеха Сергей Чемезов рассказал, что компания может продать свою долю в Аэрофлоте (3,5%), как только акции восстановятся до уровня недавнего SPO (182 руб.).

Глава Ростеха Сергей Чемезов рассказал, что компания может продать свою долю в Аэрофлоте (3,5%), как только акции восстановятся до уровня недавнего SPO (182 руб.).

Продажа Ростехом своей доли в Аэрофлоте представляется логичной, поскольку ему принадлежит миноритарная доля, а текущая цена намного выше цены приобретения. Тем не менее мы считаем новость негативной, поскольку она создает риск навеса акций. Кроме того, текущие фундаментальные факторы неблагоприятны для Аэрофлота, т.к. цены на нефть высоки, а данная новость также мешает восстановлению акций.АТОН

Эталон - ожидаем более высокие дивиденды за 2П17 и общую дивидендную доходность 5-6%

- 14 ноября 2017, 10:24

- |

Эталон: Совет директоров рекомендовал промежуточные дивиденды в размере $0,04

Компания планирует потратить 58% ($12 млн) своей чистой прибыли за 1П17 на выплату промежуточных дивидендов. Дата закрытия реестра — 17 ноября.

Компания планирует потратить 58% ($12 млн) своей чистой прибыли за 1П17 на выплату промежуточных дивидендов. Дата закрытия реестра — 17 ноября.

Это соответствует дивидендной доходности всего 1%, что несущественно. Мы ожидаем более высокие дивиденды за 2П17 и общую дивидендную доходность 5-6%. Новость нейтральна для динамики цены акций. Нам нравится Эталон, но у компании нет никаких катализаторов роста на данный момент.АТОН

Газпром нефть отчитается завтра, 15 ноября и проведет телеконференцию

- 14 ноября 2017, 10:15

- |

Аналитики Атона считают, что чистая прибыль должна составить 71 751 млн руб.:

Мы ожидаем, что выручка компании составит 510 389 млн руб. (+7% кв/кв, +13% г/г), отражая вышеупомянутые благоприятные макроэкономические условия и очень сильные операционные показатели — добыча нефти и жидких углеводородов выросла на 3,3% кв/кв, газа — на 6,7% кв/кв, а объемы переработки подскочили на 10,5% кв/кв, при этом лидером роста стал Московский НПЗ, который увеличил производство после остановки на ремонт и модернизацию в 1К17. Это должно найти отражение в росте EBITDA до 123 136 млн руб. (+16% кв/кв, +26% г/г). Чистую прибыль должна дополнительно поддержать прибыль от курсовых разниц в размере 3,2 млрд руб. (против убытка в 7,5 млрд руб. во 2К17), и она должна составить 71 751 млн руб. (+45% кв/кв, +26% г/г). Компания проведет телеконференцию завтра, 15 ноября, в 17:00 по московскому времени. Мы ожидаем услышать обновленный прогноз на 2017 (производство, капзатраты, дивиденды), а также информацию о том, как текущая ситуация в Иракском Курдистане влияет на проекты компании в регионе. Инвестиционное сообщество также будет радо услышать прогноз на 2018. Информация для набора: Россия: +7 495 213 1767; Великобритания: +44 330 336 9107; США: +1 323 794 2423, код конференции (английский), 7398912, (русский) 6118694.

Роснефть отчитается сегодня и проведет телеконференцию

- 14 ноября 2017, 10:07

- |

Аналитики Атона ожидают услышать обновленный прогноз по капзатратам на 2017 год и комментари по планам приобретенных международных проектов:

Сочетание благоприятных макроэкономических условий (подорожание Brent до $52,1/барр., поддержанное ослаблением рубля, которое привело к росту рублевой цены Urals на 7,4% кв/кв, наряду с позитивным лагом экспортной пошлины) и некоторый рост операционных показателей по сравнению со 2К17 (прирост добычи нефти на 0,1% кв/кв и рост объемов переработки на 1,0% кв/кв, из которых +0,6% пришлось на Россию) должно обеспечить рост выручки компании до 1 474 млрд руб. (+7% кв/кв, +21% г/г). Это должно оказать благоприятное влияние на показатель EBITDA, который, по нашим прогнозам, должен составить 319 млрд руб. (+31% кв/кв за счет позитивного лага экспортной пошлины, +23% г/г). Тем временем мы ожидаем снижения чистой прибыли до 44 млрд руб. (-32% кв/кв, +69% г/г) из-за роста показателя амортизации и убытка от курсовых разниц в размере 16 млрд руб. в результате ослабления рубля (против прибыли в 55 млрд руб. во 2К17). Два крупных международных приобретения — 49% в Essar Oil и 30% в проекте Зохр — на общую сумму около $5,0 млрд, по нашим оценкам, наряду с сезонными дивидендными выплатами, должны были привести к снижению денежной позиции компании в 3К17. Поскольку оба приобретения имели место ближе к концу 3К17, они не оказали существенного влияния на чистую прибыль компании в прошлом квартале. Роснефть проведет телеконференцию сегодня в 16:00 по московскому времени. Мы ожидаем услышать обновленный прогноз по капзатратам на 2017 и комментарии по планам относительно недавно приобретенных международных проектов. Информация для набора: Великобритания: 0 800 368 0649; США: 1 855 287 9927; Россия: 8 499 281 6734, пароль: Rosneft).

Лукойл сможет направлять в Иран порядка 40–50 млрд рублей в виде инвестиций

- 13 ноября 2017, 19:54

- |

Российские игроки не готовы заплатить $20 млрд за месторождения в Иране

Иран выставляет на конкурс четыре месторождения: Аб-Теймур (Ab-Teymour), Мансури (Mansouri), Шангуле (Changuleh) и Южный Парс (South Pars). Проектами в исламской республике интересуются шесть российских компаний, в их числе помимо «ЛУКОЙЛа» «Татнефть», «Роснефть» и «Газпром нефть».

Месторождения перспективны благодаря низкой операционной рентабельности, которая составляет менее доллара за баррель без учета налогов и пошлин. Также привлекательность этого проекта связана с тем, что инвестиции в его разработку ниже, чем в подобные активы в России. С этого года Иран меняет форму сотрудничества: нефть будет продаваться по так называемому Iran Petroleum Contract. Государство удлиняет срок окупаемости проектов с семи до 25 лет, но взамен ждет крупных, до $100 млрд, инвестиций, в том числе не менее $20 млрд рассчитывает привлечь от российских компаний.

ИК «Фридом Финанс»

Иран выставляет на конкурс четыре месторождения: Аб-Теймур (Ab-Teymour), Мансури (Mansouri), Шангуле (Changuleh) и Южный Парс (South Pars). Проектами в исламской республике интересуются шесть российских компаний, в их числе помимо «ЛУКОЙЛа» «Татнефть», «Роснефть» и «Газпром нефть».

Месторождения перспективны благодаря низкой операционной рентабельности, которая составляет менее доллара за баррель без учета налогов и пошлин. Также привлекательность этого проекта связана с тем, что инвестиции в его разработку ниже, чем в подобные активы в России. С этого года Иран меняет форму сотрудничества: нефть будет продаваться по так называемому Iran Petroleum Contract. Государство удлиняет срок окупаемости проектов с семи до 25 лет, но взамен ждет крупных, до $100 млрд, инвестиций, в том числе не менее $20 млрд рассчитывает привлечь от российских компаний.

Отечественные игроки, на мой взгляд, пока не готовы к таким затратам. CAPEX по международным проектам «ЛУКОЙЛа» не превышал 190 млрд в год. Причем я полагаю, что капзатраты в ближайший год не окажутся больше 150 млрд. Сейчас сокращается финансирование проектов в Ираке и нарастает объем капзатрат в Узбекистане. После ввода в действие проектов в этой среднеазиатской стране «ЛУКОЙЛ» сможет направлять в Иран порядка 40–50 млрд рублей в виде инвестиций. «ЛУКОЙЛ», на мой взгляд, рассчитывает, что рентабельность проектов в случае начала их реализации окажется не менее 24% и будет расти вместе с ценой на нефть.Ващенко Георгий

ИК «Фридом Финанс»

Аэрофлот планирует приобрести около 30 среднемагистральных самолетов

- 13 ноября 2017, 11:34

- |

ЕЭК не ввела пошлины для массовых иностранных самолетов

ЕЭК не стала ужесточать регулирование ввоза массовых среднемагистральных самолетов. Совет Евразийской экономической комиссии (ЕЭК) разрешил предоставлять на восемь лет полное освобождение от таможенных пошлин и налогов для временно ввозимых в РФ до 1 января 2020 г. турбореактивных среднемагистральных пассажирских самолетов. В отношении самолетов этого типа, ввезенных в 2017 г, временный ввоз с освобождением от таможенных пошлин и налогов продлевается с пяти до восьми лет со дня помещения самолетов под таможенную процедуру временного ввоза. Решение не распространяется на самолеты с количеством пассажирских мест свыше 50 и менее 110. Возраст самолетов, помещаемых под процедуру временного ввоза, не должен превышать 12 лет. При этом по достижении возраста 16 лет самолет должен быть вывезен. Решение вступает в силу с 1 января 2018 г.

После запуска МС-21 в серийное производство таможенный и налоговый режим может быть ужесточен. Освобождение от пошлин и налогов не распространяется на самолеты-конкуренты российского SSJ 100. Так, под льготы не попали суда вместимостью 50–110 мест. Мы не исключаем, что в дальнейшем после запуска МС-21 в серийное производство таможенный и налоговый режим для ввоза массовых среднемагистральных самолетов может быть ужесточен.

( Читать дальше )

ЕЭК не стала ужесточать регулирование ввоза массовых среднемагистральных самолетов. Совет Евразийской экономической комиссии (ЕЭК) разрешил предоставлять на восемь лет полное освобождение от таможенных пошлин и налогов для временно ввозимых в РФ до 1 января 2020 г. турбореактивных среднемагистральных пассажирских самолетов. В отношении самолетов этого типа, ввезенных в 2017 г, временный ввоз с освобождением от таможенных пошлин и налогов продлевается с пяти до восьми лет со дня помещения самолетов под таможенную процедуру временного ввоза. Решение не распространяется на самолеты с количеством пассажирских мест свыше 50 и менее 110. Возраст самолетов, помещаемых под процедуру временного ввоза, не должен превышать 12 лет. При этом по достижении возраста 16 лет самолет должен быть вывезен. Решение вступает в силу с 1 января 2018 г.

После запуска МС-21 в серийное производство таможенный и налоговый режим может быть ужесточен. Освобождение от пошлин и налогов не распространяется на самолеты-конкуренты российского SSJ 100. Так, под льготы не попали суда вместимостью 50–110 мест. Мы не исключаем, что в дальнейшем после запуска МС-21 в серийное производство таможенный и налоговый режим для ввоза массовых среднемагистральных самолетов может быть ужесточен.

( Читать дальше )

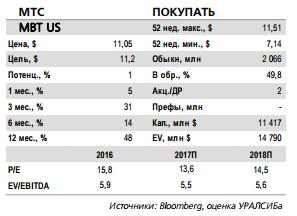

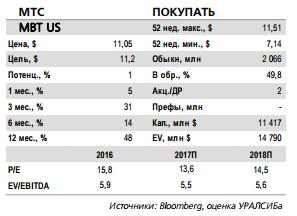

МТС отчитается во вторник, 14 ноября. Компания является одним из наиболее сильных операторов мобильной связи в России

- 13 ноября 2017, 11:24

- |

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 16,3 млрд руб.:

Аналитики Уралсиба прогнозируют снижение выручки от продажи устройств:

( Читать дальше )

Во вторник, 14 ноября опубликует финансовые результаты за 3 кв. 2017 г. по МСФО. Мы ожидаем, что тенденция, показанная в предыдущем квартале, сохранится, и компания продемонстрирует скромный рост выручки в сочетании с улучшением рентабельности. В частности, мы прогнозируем рост консолидированной выручки на 1% (здесь и далее – год к году) до 112,7 млрд руб. (1,9 млрд долл.) и увеличение OIBDA на 3,6% до 47,3 млрд руб. (873 млн долл.), что предполагает рентабельность по OIBDA на уровне 42,0%, или повышение на 1,3 п.п. Чистая прибыль, по нашим оценкам, составит 16,3 млрд руб. (276 млн долл.).

Аналитики Уралсиба прогнозируют снижение выручки от продажи устройств:

По нашим прогнозам, выручка от услуг мобильной связи МТС в России вырастет на 1,8% до 79,3 млрд руб. (1,3 млрд долл.), а продажи мобильных устройств сократятся на 19% до 11,1 млрд руб. (188 млн долл.). Мы также ожидаем роста выручки от услуг фиксированной связи на 1% до 15,2 млрд руб. (288 млн долл.). OIBDA компании в России может увеличиться на 4% до 45,0 млрд руб. (763 млн долл.). На Украине выручка может вырасти на 3% до 2,9 млрд гривен (114 млн долл.), а OIBDA – составить 1,4 млрд гривен (53 млн долл.).

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания