SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Уралкалий выкупит обыкновенные акции по 135,95 руб./акция

- 09 ноября 2017, 11:36

- |

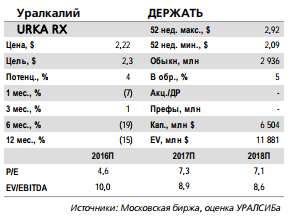

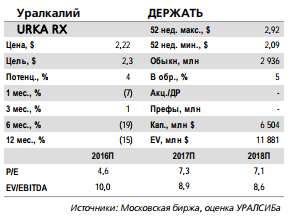

Компания объявила о делистинге акций

Конец истории «голубой фишки» российского фондового рынка

Компания становится непубличной, объявлен делистинг с Московской биржи. Уралкалий, бывший прежде одной из «голубых фишек» российского фондового рынка, становится непубличной компанией. В декабре 2015 г. был проведен делистинг депозитарных расписок с Лондонской биржи, за которым спустя почти два года последовало объявление о планах делистинга и с Московской биржи.

Конец истории «голубой фишки» российского фондового рынка

Компания становится непубличной, объявлен делистинг с Московской биржи. Уралкалий, бывший прежде одной из «голубых фишек» российского фондового рынка, становится непубличной компанией. В декабре 2015 г. был проведен делистинг депозитарных расписок с Лондонской биржи, за которым спустя почти два года последовало объявление о планах делистинга и с Московской биржи.

Уралкалий выкупит обыкновенные акции по 135,95 руб./акция. Это станет последним выкупом, объявленным компанией до делистинга акций. Инвесторы, которые могут себе позволить держать неликвидные акции после делистинга, будут вознаграждены высокой доходностью по дивидендам за 2018 г., которая, по нашим оценкам, может составить около 11% (что, впрочем, не является запредельным уровнем на текущем рынке). С другой стороны, для миноритариев сохранение позиции в неликвидных акциях Уралкалия после делистинга сопряжено с риском принудительного выкупа (squeeze out) по низкой цене, поскольку нельзя исключать, что в дальнейшем, в результате ряда сделок, пакет акций, превышающий 95%, будет аккумулирован на одном юрлице.Уралсиб

- комментировать

- Комментарии ( 0 )

Татнефть - бурение новых скважин позволило нарастить добычу нефти

- 09 ноября 2017, 11:26

- |

Татнефть за 10 месяцев увеличила добычу нефти на 2,1%

Группа «Татнефть» в январе-октябре 2017 года увеличила добычу нефти на 2,1% по сравнению с аналогичным периодом прошлого года и довела ее до 24,12 млн тонн, говорится в сообщении компании. Из этого объема 23,8 млн тонн было добыто в Татарстане, а 294,9 тыс. тонн — за пределами республики.

Группа «Татнефть» в январе-октябре 2017 года увеличила добычу нефти на 2,1% по сравнению с аналогичным периодом прошлого года и довела ее до 24,12 млн тонн, говорится в сообщении компании. Из этого объема 23,8 млн тонн было добыто в Татарстане, а 294,9 тыс. тонн — за пределами республики.

По объемам добычи Татнефть занимает 5 место среди российских компаний. Отметим, что в этом году Татнефть увеличила бурение новых скважин по сравнению с 10 месяцами 2016 года на 20% — до 645 скважин. Из них 617 скважин являлись эксплуатационными. Это позволило нарастить добычу.Промсвязьбанк

ТГК-1 - не удалось взять под контроль операционные расходы

- 09 ноября 2017, 11:20

- |

ТГК-1 за 9 месяцев увеличила EBITDA по МСФО на 8,7%, до 16,038 млрд руб.

ПАО «ТГК-1» в январе-сентябре 2017 года увеличило EBITDA по МСФО на 8,7% по сравнению с показателем за аналогичный период 2016 года — до 16,038 млрд рублей, говорится в сообщении компании. Консолидированная выручка ПАО выросла на 10,6% и достигла 60,176 млрд рублей. По итогам января-сентября 2017 года чистая прибыль ТГК-1 возросла на 0,3% — до 6,766 млрд рублей.

ПАО «ТГК-1» в январе-сентябре 2017 года увеличило EBITDA по МСФО на 8,7% по сравнению с показателем за аналогичный период 2016 года — до 16,038 млрд рублей, говорится в сообщении компании. Консолидированная выручка ПАО выросла на 10,6% и достигла 60,176 млрд рублей. По итогам января-сентября 2017 года чистая прибыль ТГК-1 возросла на 0,3% — до 6,766 млрд рублей.

Результаты ТГК-1 мы оцениваем как неплохие. Рост консолидированной выручки произошел, в том числе, за счет увеличения выручки от реализации электроэнергии на рынке на сутки вперед, а также от реализации мощности в рамках ДПМ. Отметим, что за 9 мес. 2017 г. компании не удалось взять под контроль операционные расходы – они выросли за счет повышенных расходов на топливо и амортизации основных средств.Промсвязьбанк

В ноябре-декабре Сбербанк сохранит позитивную динамику

- 09 ноября 2017, 10:51

- |

Сбербанк за январь-октябрь увеличил чистую прибыль по РСБУ на 30% — до 560 млрд рублей

Сбербанк России за январь-октябрь 2017 года увеличил чистую прибыль по РСБУ на 30,3% — до 559,9 млрд рублей по сравнению с 429,8 млрд рублей за аналогичный период 2016 года, говорится в сообщении банка. В октябре 2017 года Сбербанк получил чистую прибыль в размере 64,0 млрд рублей, что на 20,5% больше показателя за октябрь 2016 года (53,1 млрд рублей). Прибыль банка до налогообложения за 10 месяцев 2017 года выросла на 28,2% — до 698,9 млрд рублей. Банк в январе-октябре увеличил чистый процентный доход на 7,4% — до 997,8 млрд рублей, чистый комиссионный доход — на 14,6% — до 287,0 млрд рублей. Операционные доходы до резервов за 10 месяцев текущего года достигли 1 трлн 372,7 млрд рублей, что 16,1% больше аналогичного показателя годом ранее.

Сбербанк России за январь-октябрь 2017 года увеличил чистую прибыль по РСБУ на 30,3% — до 559,9 млрд рублей по сравнению с 429,8 млрд рублей за аналогичный период 2016 года, говорится в сообщении банка. В октябре 2017 года Сбербанк получил чистую прибыль в размере 64,0 млрд рублей, что на 20,5% больше показателя за октябрь 2016 года (53,1 млрд рублей). Прибыль банка до налогообложения за 10 месяцев 2017 года выросла на 28,2% — до 698,9 млрд рублей. Банк в январе-октябре увеличил чистый процентный доход на 7,4% — до 997,8 млрд рублей, чистый комиссионный доход — на 14,6% — до 287,0 млрд рублей. Операционные доходы до резервов за 10 месяцев текущего года достигли 1 трлн 372,7 млрд рублей, что 16,1% больше аналогичного показателя годом ранее.

Сбербанк в октябре продолжил улучшение финансовых результатов. За 10м2017 г. чистые процентные доходы выросли на 7,4% г/г — до 997,8 млрд руб., чистые комиссионные доходы выросли на 14,6% г/г – до 287 млрд руб. Расходы на формирование резервов за 10м2017 г. выросли на 6,2% г/г – до 260,9 млрд руб., при этом в октябре Сбербанк в два раза сократил расходы на резервирование потерь по сравнению со средним уровнем за 9м2017 г., что и поддержало рост прибыли. Мы ожидаем, что в ноябре-декабре Сбербанк сохранит позитивную динамику, и по итогам 2017 г. прибыль Сбербанка будет примерно на 30% превышать результаты прошлого года (около 700 млрд руб. по МСФО против 542 млрд руб. в 2016 г.). Позитивное влияние на финансовые результаты будет оказывать увеличение доли собственных средств в пассивах, которые являются бесплатными. Рост чистых процентных доходов должно поддержать наращивание нового кредитного портфеля. Кроме того Сбербанк сохраняет возможность улучшить результаты за счет уменьшения расходов на резервирование потерь.Промсвязьбанк

После продажи Мордашовым доли в Северстали доля акций в свободном обращении вырастет до 22,9%

- 09 ноября 2017, 10:41

- |

Алексей Мордашов продает 2% в Северстали

Как сообщают Ведомости, основной акционер Северстали Алексей Мордашов продает 2,1% в компании через ускоренное формирование книги заявок по $14.97 за акцию (-2.5% к вчерашнему закрытию). Рыночная стоимость доли составляет приблизительно $270 млн.

Как сообщают Ведомости, основной акционер Северстали Алексей Мордашов продает 2,1% в компании через ускоренное формирование книги заявок по $14.97 за акцию (-2.5% к вчерашнему закрытию). Рыночная стоимость доли составляет приблизительно $270 млн.

Момент для продажи доли выбран правильно — цены на сталь и цена акций Северстали близки к максимальным уровням, а низкий сезон приближается — зимой строительная активность замедляется, что сказывается на спросе на сталь. Нам сложно предположить другую причину, поскольку акции Северстали очень ликвидны (дневной оборот торгов составляет $21 млн в Москве и Лондоне), а пересмотр индекса MSCI уже близок. После продажи Алексей Мордашов сохранит контроль над 77,1% акционерного капитала Северстали, а доля акций в свободном обращении вырастет до 22,9%. Мы сохраняем рекомендацию ДЕРЖАТЬ по акциям компании.АТОН

Сбербанк - сильные результаты по итогам месяца продолжают тренд, наблюдаемый в течение предыдущих месяцев

- 09 ноября 2017, 10:26

- |

Сбербанк опубликовал хорошие результаты по РСБУ за октябрь

Чистая прибыль банка в октябре составила 64 млрд руб. (+21% г/г), что предполагает аннуализированный показатель RoE 22,6%. Чистый процентный доход вырос на 9,3% г/г до 105 млрд руб., а чистый комиссионный доход увеличился на 21% до 32 млрд руб. Доходность активов снизилась на 10 бп м/м до 5,6% из-за падающих процентных ставок и роста кредитного портфеля. Отчисления в резервы упали на 57% г/г до 13 млрд руб., а аннуализированная стоимость риска составила 0,9% (против 1,5% месяцем ранее), что соответствует одному из самых низких месячных уровней в этом году. Корпоративный кредитный портфель вырос на 0,9% м/м и 5,0% с начала года (с корректировкой на валютный курс). Розничные кредиты увеличились на 2% м/м и 9% с начала года. Розничные кредиты остаются основным драйвером роста кредитного портфеля банка, при этом лидером роста являются ипотечные кредиты. В октябре банк выдал кредиты на сумму 227 млрд руб. против 193 млрд руб. в сентябре.

Чистая прибыль банка в октябре составила 64 млрд руб. (+21% г/г), что предполагает аннуализированный показатель RoE 22,6%. Чистый процентный доход вырос на 9,3% г/г до 105 млрд руб., а чистый комиссионный доход увеличился на 21% до 32 млрд руб. Доходность активов снизилась на 10 бп м/м до 5,6% из-за падающих процентных ставок и роста кредитного портфеля. Отчисления в резервы упали на 57% г/г до 13 млрд руб., а аннуализированная стоимость риска составила 0,9% (против 1,5% месяцем ранее), что соответствует одному из самых низких месячных уровней в этом году. Корпоративный кредитный портфель вырос на 0,9% м/м и 5,0% с начала года (с корректировкой на валютный курс). Розничные кредиты увеличились на 2% м/м и 9% с начала года. Розничные кредиты остаются основным драйвером роста кредитного портфеля банка, при этом лидером роста являются ипотечные кредиты. В октябре банк выдал кредиты на сумму 227 млрд руб. против 193 млрд руб. в сентябре.

Сбербанк вновь опубликовал сильные результаты по итогам месяца, которые продолжают тренд, наблюдаемый в течение предыдущих месяцев. Среди позитивных моментов мы отмечаем по-прежнему высокую доходность активов, сильный рост комиссионного дохода, снижение стоимости риска и уверенный рост розничных кредитов. Среди негативных моментов — корпоративные кредиты почти не растут после некоторого подъема в летние месяцы. Несмотря на сильное ралли в акциях вчера, Сбербанк остается нашим фаворитом, поскольку он по-прежнему торгуется с низкими мультипликаторами — P/E 2018П 6,0x и P/BV2018П 1,17x — намного ниже мультипликаторов аналогов EM. Банк опубликует результаты по МСФО за 9M17 в среду 15 ноября.АТОН

Выручка Полюса может вырасти на 20%

- 08 ноября 2017, 22:20

- |

Завтра «Полюс» представит результаты за 3К17 по МСФО. Компания уже объявила свои операционные результаты за 3К17, в связи с чем мы ожидаем выручку на уровне около $750 млн, что на 20% выше показателя за 2К17 благодаря росту продаж (на 17% относительно 2К17 до 578 тыс. унций) и повышению средней цены реализации ($1 275 за унцию в 3К17 против $1 263 за унцию в 2К17).Лапшина Ирина

Скорректированная EBITDA за 3К17, вероятно, на 24% превысит уровень 2К17 и составит $470 млн, а рентабельность по EBITDA вырастет до 63% (с 61% в 2К17).

Согласно представленному «Полюсом» в конце сентября прогнозу, чистый долг компании увеличился с $3,1 млрд по состоянию на 30 июня до $3,2 млрд в 3К17 после оттока средств на сумму $568 млн, которые были распределены в виде дивидендов за 2П16 и частично за 1П17. По словам менеджмента, свободный денежный поток после уплаты процентов должен быть близок к $100 млн (это на 150% больше, чем в 2К17) после поправки на поступления от допэмиссии (на сумму $400 млн).

На телефонной конференции в центре внимания будет прогноз компании на год, поскольку складывается впечатление, что «Полюс» немного превосходит собственные цели и планы по наращиванию производственных мощностей на Наталкинском месторождении.

Пластинин Кирилл Sberbank CIB

ММК - EBITDA компании может составить около $535 млн

- 08 ноября 2017, 19:27

- |

Завтра, 9 ноября, ожидаются показатели ММК за третий квартал по МСФО.

Пластинин Кирилл Sberbank CIB

Мы ожидаем, что компания продемонстрирует хорошую динамику, в соответствии с динамикой показателей у других российских производителей стали. Хотя средняя цена реализации в июле — сентябре не изменилась по сравнению с предыдущим кварталом (около $555 за тонну).

Мы моделируем для компании EBITDA на сумму около $535 млн, что на 23% выше показателя за 2К17. Прогнозируемый рост EBITDA обусловлен прежде всего увеличением продаж продукции с высокой добавленной стоимостью (на 10,2% по сравнению с предыдущим кварталом) и улучшением ассортимента. Рентабельность по EBITDA, по нашим оценкам, должна достичь 27% (во втором квартале она составила 23%).

Мы исходим из того, что в июле — сентябре из оборотного капитала были высвобождены средства на сумму около $80-100 млн (благодаря сезонной активизации российского строительного сектора), а капиталовложения почти не изменились по сравнению со вторым кварталом, составив около $160 млн. Это дает нам основания полагать, что в третьем квартале ММК генерировал свободные денежные потоки после выплаты процентов на сумму около $350-370 млн. Дивидендов компания в июле — сентябре не выплачивала, поэтому ее не скорректированный чистый долг должен сократиться с $239 млн во втором квартале до $129 млн по итогам третьего.Лапшина Ирина

Пластинин Кирилл Sberbank CIB

Polyus отчитается в четверг, 9 ноября

- 08 ноября 2017, 17:34

- |

Аналитики Атона ожидают, что выручка Полюса в 3 квартале может вырости до $758 млн:

Аналитики Атона ожидают, что затраты останутся на уровне $400 на унцию:

Polyus должен опубликовать финансовые результаты за 3 квартал в четверг, 9 ноября. Мы ожидаем, что результаты окажутся сильными, и прогнозируем, что EBITDA составит $469 млн (+22% кв/кв), а выручка — $758 млн (+21% кв/кв), что предполагает рентабельность EBITDA 62% (+1 пп кв/кв).

Аналитики Атона ожидают, что затраты останутся на уровне $400 на унцию:

Мы ожидаем, что затраты останутся в рамках прогноза менеджмента на уровне приблизительно $400 на унцию (общие денежные затраты).

ММК отчитается в четверг, 9 ноября

- 08 ноября 2017, 17:13

- |

ММК представит сильные результаты

ММК должна опубликовать финансовые результаты в четверг, 9 ноября. Мы ожидаем, что результаты окажутся сильными, и прогнозируем, что EBITDA вырастет до $540 млн (+19% кв/кв), а выручка составит $1 912 млн (без изм. кв/кв), в результате чего рентабельность EBITDA вырастет до 28% (+4 пп кв/кв).АТОН

Результаты должны быть поддержаны сильными показателями продаж, опубликованными ранее. Мы ожидаем, что ММК зафиксирует FCF в размере приблизительно $300 млн за счет высвобождения оборотного капитала, что предполагает квартальные дивиденды $150-200 млн, обеспечивающие доходность 1,9-2,4%.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания