SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Северсталь - Оптимизация? Цифровые технологии!

- 23 октября 2017, 17:41

- |

В рамках Дня инвестора стального сектора АТОН организовал для свыше 35 инвесторов встречу с Северсталью, которую представил старший эксперт отдела по связям с инвесторами Евгений Белов. Северсталь продолжает держать курс на инновации и высокую доходность для акционеров – с этой целью она развивает новые направления работы, такие как цифровые технологии и электронная коммерция, и использует в качестве ключевого ориентира совокупную прибыль акционеров. Мы приветствуем развитие, которое направлено на нечто большее, чем просто повышение операционной эффективности. Компания ожидает, что в краткосрочной перспективе цены на руду и на уголь будут находиться под давлением из-за ограничений на производство стали в Китае, и считает, что экспорт г/к стали в 4К17-1К18 упадет до $480-500/т. Нам нравится бизнес- модель Северстали и самые высокие дивиденды в секторе, однако, мы подтверждаем нашу рекомендацию ДЕРЖАТЬ и считаем консенсус-мультипликатор EV/EBITDA 2018П 6.2x справедливым относительно среднего мультипликатора сектора 5.8x.АТОН

( Читать дальше )

- комментировать

- Комментарии ( 0 )

НЛМК - подготовка к будущему

- 23 октября 2017, 17:13

- |

В рамках Дня инвестора стального сектора АТОН организовал встречи свыше 35 инвесторов с НЛМК, которую представил руководитель Департамента корпоративного развития Дмитрий Коломыцын. НЛМК занимает оптимистичную позицию по мировому рынку стали и считает, что консолидация отрасли в Европе благоприятна для внутренних цен. Компания предполагает, что в долгосрочной перспективе мировой ассортимент продукции должен сместиться в сторону стали более высокого качества на фоне стремительного развития электромобилей и новых строительных технологий. С учетом этого, новая 5-летняя стратегия, которая должна быть объявлена в марте-апреле следующего года, будет ориентирована не только на операционную эффективность, но также на «умные» инвестиции в развитие продуктов с высокой добавленной стоимостью и рост объемов на Липецкой площадке (рост производства слябов на 1 млн т в год). Мы подтверждаем нашу рекомендацию ДЕРЖАТЬ по НЛМК, которая торгуется с мультипликатором EV/EBITDA 2018П 6.3x против среднего 5-летнего значения 5.5x.АТОН

( Читать дальше )

ММК - Турецкие активы и дивиденды в центре внимания

- 23 октября 2017, 16:44

- |

В рамках Дня инвестора стального сектора АТОН организовал встречу свыше 35 инвесторов с ММК, которую представил руководитель IR-службы Андрей Серов. Турецкий рынок восстанавливается; Metalurji CRC генерирует $40-50 млн EBITDA в год при загрузке мощностей 100%, и ММК оценивает устойчивость премии г/к стали к лому, рассчитывая принять решение о возобновлении горячего проката к середине 2018 года. ММК также рассматривает интересные дивидендные возможности, такие как осуществление выплат равными частями или корректировку FCF на изменение оборотного капитала. ММК – единственная российская сталелитейная компания, имеющая рекомендацию ПОКУПАТЬ благодаря своей оценке (консенсус- мультипликатор EV/EBITDA 2018П 5.2x против 5.8x в среднем по сектору) и потенциальному включению в индекс MSCI в ноябре.

Возможное возобновление горячего проката на Metalurji в середине 2018. Потенциальная прибыль от производства г/к стали очень волатильна (от $10 до $100/т), и компания оценивает ее устойчивость с целью принять решение о возобновлении горячего проката. Это потребует небольших инвестиций в оборотный капитал – около $50 млн и расширения штата. Близость завода к портам и к рынку ЕС делает его привлекательным направлением для новых объемов (до 1,8 млн т г/к стали). Турецкие мощности по холодному прокату используются в полном объеме и должны генерировать $40-50 млн EBITDA в год. Продажа Metalurji в настоящий момент не рассматривается.

( Читать дальше )

Возможное возобновление горячего проката на Metalurji в середине 2018. Потенциальная прибыль от производства г/к стали очень волатильна (от $10 до $100/т), и компания оценивает ее устойчивость с целью принять решение о возобновлении горячего проката. Это потребует небольших инвестиций в оборотный капитал – около $50 млн и расширения штата. Близость завода к портам и к рынку ЕС делает его привлекательным направлением для новых объемов (до 1,8 млн т г/к стали). Турецкие мощности по холодному прокату используются в полном объеме и должны генерировать $40-50 млн EBITDA в год. Продажа Metalurji в настоящий момент не рассматривается.

( Читать дальше )

МТС - сокращение свободного денежного потока компании отрицательно повлияет на дивиденды

- 23 октября 2017, 15:05

- |

МТС и Ericsson подписали соглашение о модернизации и подготовке сети МТС к стандарту 5G и технологиям интернета вещей (IoT), сообщил российский оператор связи.

В 2017-2020 годах Ericsson поставит МТС новейшее оборудование и программное обеспечение для опорной сети и сети радиодоступа в ряде регионов России на общую сумму более 400 миллионов евро.

Компания не раскрывает подробностей и не сообщает, в частности, какие регионы будут охвачены нововведением, сколько абонентов планируется перевести на этот формат связи, поэтому не можем дать прогноз, когда примерно эти вложения окупятся.

В 2017-2020 годах Ericsson поставит МТС новейшее оборудование и программное обеспечение для опорной сети и сети радиодоступа в ряде регионов России на общую сумму более 400 миллионов евро.

Компания не раскрывает подробностей и не сообщает, в частности, какие регионы будут охвачены нововведением, сколько абонентов планируется перевести на этот формат связи, поэтому не можем дать прогноз, когда примерно эти вложения окупятся.

Сейчас инвестиции в несуществующие пока сети пятого поколения, по сути являются венчурными. Есть риск, что оператор испытает сложности с интеграцией аппаратных решений, к тому же не разработаны стандарты IoT, нет понимания, насколько возрастут необходимые расходы, связанные с хранением данных, и будут ли вообще данные услуги востребованы у потребителей. 400 млн евро — это больше, чем капзатраты МТС за 1П2017 года (22,3 млрд руб.). Сокращение свободного денежного потока отрицательно влияет на размер дивиденда. Инвесторы уже негативно реагируют на новость, котировки акций МТС снижаются на 1,3%.ИК «Фридом Финанс»

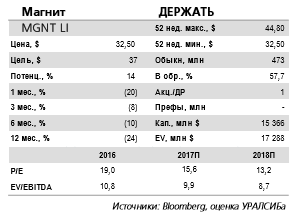

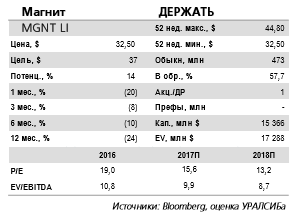

Магнит - готовность рынка предлагать премию в оценках компании может уменьшиться

- 23 октября 2017, 12:29

- |

Результаты за 3 кв. 2017 г. по МСФО показали радикальное сокращение рентабельности

EBITDA уменьшилась на 28% год к году, оказавшись на 27% ниже ожиданий рынка. В пятницу Магнит опубликовал неаудированные результаты за 3 кв. 2017 г. по МСФО, которые оказались чуть хуже ожиданий рынка в части выручки, но сильно разочаровали в части EBITDA. Так, выручка возросла на 7% (здесь и далее – год к году) до 286 млрд руб. (4,8 млрд долл.), что на 4% ниже нашего и на 2% ниже консенсусного прогнозов. Рост выручки оказался существенно ниже, чем у X5 Retail Group или Ленты, показавших рост на 24,7% и 18,7% соответственно. EBITDA Магнита сократилась на 28% до 20,7 млрд руб. (350 млн долл.), что ниже наших и консенсусных ожиданий на 26% и 27% соответственно и предполагает рентабельность по EBITDA на уровне 7,2% (-3,4 п.п) против ожидавшихся рынком 9,7%. Компания понизила прогноз роста выручки по итогам года c 9–11% до 8–10%.

( Читать дальше )

EBITDA уменьшилась на 28% год к году, оказавшись на 27% ниже ожиданий рынка. В пятницу Магнит опубликовал неаудированные результаты за 3 кв. 2017 г. по МСФО, которые оказались чуть хуже ожиданий рынка в части выручки, но сильно разочаровали в части EBITDA. Так, выручка возросла на 7% (здесь и далее – год к году) до 286 млрд руб. (4,8 млрд долл.), что на 4% ниже нашего и на 2% ниже консенсусного прогнозов. Рост выручки оказался существенно ниже, чем у X5 Retail Group или Ленты, показавших рост на 24,7% и 18,7% соответственно. EBITDA Магнита сократилась на 28% до 20,7 млрд руб. (350 млн долл.), что ниже наших и консенсусных ожиданий на 26% и 27% соответственно и предполагает рентабельность по EBITDA на уровне 7,2% (-3,4 п.п) против ожидавшихся рынком 9,7%. Компания понизила прогноз роста выручки по итогам года c 9–11% до 8–10%.

( Читать дальше )

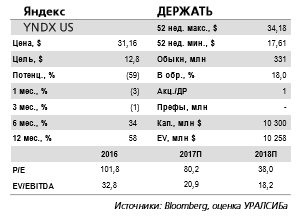

Яндекс отчитается завтра 24 октября и проведет телеконференцию

- 23 октября 2017, 11:58

- |

Завтра, 24 октября, Яндекс опубликует финансовую отчетность за 3 кв. 2017 г. по US GAAP. Мы прогнозируем сохранение высоких темпов роста выручки, но лишь незначительное увеличение EBITDA (здесь и далее – год к году). Так, мы ожидаем, что консолидированная выручка вырастет на 21% до 23,3 млрд руб. (396 млн долл.), а скорректированная EBITDA – на 1% до 6,9 млрд руб. (118 млн долл.), что будет означать снижение рентабельности по EBITDA на 5,9 п.п. до 29,8%. Чистая прибыль, по нашим прогнозам, упадет на 23% до 1,9 млрд руб. (32 млн долл.).

Доля доходов от новых направлений бизнеса устойчиво увеличивается. По нашим прогнозам, за 3 кв. 2017 г. выручка Яндекса в сегменте «Поиск и портал» увеличится на 18% до 20,6 млрд руб. (350 млн долл.), доходы сегмента «Электронная коммерция» – на 42% до 1,7 млрд руб. (29 млн долл.), а выручка сегмента «Такси» – на 63% до 957 млн руб. (16 млн долл.). Мы также ожидаем, что себестоимость возрастет на 18% до 5,8 млрд руб. (99 млн долл.), а расходы на разработку – на 23% до 4,7 млрд руб. (81 млн долл.), или до 20,3% от выручки (плюс 0,3 п.п.). Общие и административные расходы, по нашему прогнозу, увеличатся на 48% до 6,6 млрд руб. (112 млн долл.

( Читать дальше )

Трансконтейнер - опубликованная отчетность позитивна для акций компании

- 23 октября 2017, 11:41

- |

Операционные результаты за 3 кв. 2017 г.: импортные и транзитные перевозки продолжают расти опережающими темпами

Объем контейнерных перевозок компании вырос на 16%. В пятницу Трансконтейнер опубликовал операционные результаты за 3 кв. 2017 г. Объем контейнерных перевозок компании (включая перевозки контейнеров на платформах сторонних компаний) вырос на 16% (здесь и далее — год к году) и составил 457 тыс. ДФЭ. За 9 мес. 2017 г. объем контейнерных перевозок вырос на 18% до 1,3 млн ДФЭ. При этом за 9 мес. 2017 г. объем доходных ж/д перевозок увеличился на 23% до 1,0 млн. ДФЭ, а объем переработки контейнеров на терминалах на 7% до 961 тыс. ДФЭ.

Импорт и транзит – наиболее быстрорастущие сегменты компании. В отличие от прошлого года, когда основной рост обеспечивали экспортные и внутренние перевозки, сейчас наиболее высокие темпы роста показывают импортные и транзитные перевозки контейнеров компании. Так, за 9 мес. 2017 г. объемы перевозок контейнеров на внутренних направлениях выросли 5% до 669 тыс. ДФЭ, а на экспортных — на 22% до 321 тыс. ДФЭ, тогда как объем импортных перевозок увеличился на 40% до 238 тыс. ДФЭ, а транзитных на — 80% до 89 тыс. ДФЭ. Транзитные перевозки остаются самым быстрорастущим, но наименьшим сегментом компании по объемам перевозок.

( Читать дальше )

Объем контейнерных перевозок компании вырос на 16%. В пятницу Трансконтейнер опубликовал операционные результаты за 3 кв. 2017 г. Объем контейнерных перевозок компании (включая перевозки контейнеров на платформах сторонних компаний) вырос на 16% (здесь и далее — год к году) и составил 457 тыс. ДФЭ. За 9 мес. 2017 г. объем контейнерных перевозок вырос на 18% до 1,3 млн ДФЭ. При этом за 9 мес. 2017 г. объем доходных ж/д перевозок увеличился на 23% до 1,0 млн. ДФЭ, а объем переработки контейнеров на терминалах на 7% до 961 тыс. ДФЭ.

Импорт и транзит – наиболее быстрорастущие сегменты компании. В отличие от прошлого года, когда основной рост обеспечивали экспортные и внутренние перевозки, сейчас наиболее высокие темпы роста показывают импортные и транзитные перевозки контейнеров компании. Так, за 9 мес. 2017 г. объемы перевозок контейнеров на внутренних направлениях выросли 5% до 669 тыс. ДФЭ, а на экспортных — на 22% до 321 тыс. ДФЭ, тогда как объем импортных перевозок увеличился на 40% до 238 тыс. ДФЭ, а транзитных на — 80% до 89 тыс. ДФЭ. Транзитные перевозки остаются самым быстрорастущим, но наименьшим сегментом компании по объемам перевозок.

( Читать дальше )

Магнит - причиной падения акций являются результаты компании ниже ожиданий рынка по всем ключевым показателям

- 23 октября 2017, 11:10

- |

Чистая прибыль Магнита по МСФО в III квартале упала на 53,3%, до 6,9 млрд руб.

Чистая прибыль Магнита по МСФО в третьем квартале этого года упала на 53,3%, до 6,9 млрд рублей, сообщает компания. Согласно неаудированным показателям, чистая прибыль за 9 месяцев снизилась на 32,38%, до 27,67 млрд рублей. Выручка в третьем квартале повысилась на 6,46%, до 285,9 млрд рублей. За 9 месяцев рост составил 6,44%, до 840,985 млрд рублей. EBITDA компании в третьем квартале снизилась на 27,9%, до 20,66 млрд рублей, за 9 месяцев падение составило 13,46%, до 64,45 млрд рублей. Маржа по этому показателю в третьем квартале составила 7,23% против 10,67% за аналогичный период прошлого года. За 9 месяцев маржа по EBITDA уменьшилась до 8,26% с 10,16% за соответствующий период прошлого года.

Чистая прибыль Магнита по МСФО в третьем квартале этого года упала на 53,3%, до 6,9 млрд рублей, сообщает компания. Согласно неаудированным показателям, чистая прибыль за 9 месяцев снизилась на 32,38%, до 27,67 млрд рублей. Выручка в третьем квартале повысилась на 6,46%, до 285,9 млрд рублей. За 9 месяцев рост составил 6,44%, до 840,985 млрд рублей. EBITDA компании в третьем квартале снизилась на 27,9%, до 20,66 млрд рублей, за 9 месяцев падение составило 13,46%, до 64,45 млрд рублей. Маржа по этому показателю в третьем квартале составила 7,23% против 10,67% за аналогичный период прошлого года. За 9 месяцев маржа по EBITDA уменьшилась до 8,26% с 10,16% за соответствующий период прошлого года.

Результаты Магнита оказались ниже ожиданий рынка по всем ключевым показателям, что стало причиной падения его акций. Отметим, что Магнит в очередной раз понизил таргет по динамике выручке на 2017 года до 8-10% (прежний был 9-11%). Однако, с учетом роста показателя за 9 мес. на 6,44% и этот прогноз выглядит оптимистичным.Промсвязьбанк

Русал - в 3 квартале компания может показать небольшое снижение выручки

- 23 октября 2017, 10:58

- |

РусАл в III квартале увеличил выпуск алюминия на 1%, сократил продажи на 3,4%

ОК РусАл в III квартале 2017 года выпустила 931 тыс. тонн алюминия, что на 1,1% выше уровня предыдущего квартала, говорится в сообщении компании. За 9 месяцев РусАл произвел 2,763 млн тонн алюминия (рост на 0,3% в годовом выражении). Продажи алюминия в III квартале упали на 3,4% к уровню II квартала прошлого года, до 968 тыс. тонн, что объясняется в основном задержкой продукции в портах (объемы будут реализованы в течение следующего периода). За 9 месяцев продажи выросли на 2% (до 2,955 млн тонн).

ОК РусАл в III квартале 2017 года выпустила 931 тыс. тонн алюминия, что на 1,1% выше уровня предыдущего квартала, говорится в сообщении компании. За 9 месяцев РусАл произвел 2,763 млн тонн алюминия (рост на 0,3% в годовом выражении). Продажи алюминия в III квартале упали на 3,4% к уровню II квартала прошлого года, до 968 тыс. тонн, что объясняется в основном задержкой продукции в портах (объемы будут реализованы в течение следующего периода). За 9 месяцев продажи выросли на 2% (до 2,955 млн тонн).

В целом операционные результаты РусаАла не принесли особых сюрпризов, за исключением падения продаж из-за задержки продукции в портах. Однако, это не должно оказать существенного влияния на финансовые результаты в целом по году, но в 3 кв. можно ожидать небольшого снижения выручки, т.к. рост средней цены реализации (на 2,1%) не компенсирует падения реализации.Промсвязьбанк

Магнит - результаты за 3 квартал существенно ухудшили прогнозируемость финансовых показателей в 2018 и 2019 г.

- 23 октября 2017, 10:18

- |

Магнит: слабые результаты за 3К17 предполагают, что консенсус-прогноз по EPS на 2018 может понизиться на 20%

Магнит в пятницу опубликовал неожиданно слабые финансовые результаты за 3К17. Выручка выросла всего на 6,5% г/г до 286 млрд руб., оказавшись на 2,2% ниже консенсус-прогноза Интерфакс. Сопоставимые продажи продемонстрировали дальнейшее ухудшение кв/кв и упали на 2,5% г/г. Показатель EBIT упал на 44% г/г, EBITDA снизилась на 28% г/г до 20,7 млрд руб. (оказавшись на 27% ниже консенсус-прогноза), а чистая прибыль упала на 48% г/г (оказавшись на 47% ниже консенсус-прогноза Интерфакс). Валовая рентабельность компании снизилась на 172 бп до 26,3%. Основными факторами, объясняющими слабую динамику в 3К17, стали дефляция, рост промо-активности на фоне усиления конкуренции и затраты на переоборудование магазинов и запуск новых мощностей по выращиванию шампиньонов. Компания ускорила открытия во 2П17 и планирует открыть свыше 2000 магазинов в 2017 — только в 4К17 будет открыто 800 магазинов. Тем не менее компания снизила свой годовой прогноз по росту выручки до 8-10% г/г.

( Читать дальше )

Магнит в пятницу опубликовал неожиданно слабые финансовые результаты за 3К17. Выручка выросла всего на 6,5% г/г до 286 млрд руб., оказавшись на 2,2% ниже консенсус-прогноза Интерфакс. Сопоставимые продажи продемонстрировали дальнейшее ухудшение кв/кв и упали на 2,5% г/г. Показатель EBIT упал на 44% г/г, EBITDA снизилась на 28% г/г до 20,7 млрд руб. (оказавшись на 27% ниже консенсус-прогноза), а чистая прибыль упала на 48% г/г (оказавшись на 47% ниже консенсус-прогноза Интерфакс). Валовая рентабельность компании снизилась на 172 бп до 26,3%. Основными факторами, объясняющими слабую динамику в 3К17, стали дефляция, рост промо-активности на фоне усиления конкуренции и затраты на переоборудование магазинов и запуск новых мощностей по выращиванию шампиньонов. Компания ускорила открытия во 2П17 и планирует открыть свыше 2000 магазинов в 2017 — только в 4К17 будет открыто 800 магазинов. Тем не менее компания снизила свой годовой прогноз по росту выручки до 8-10% г/г.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания