SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Акрон - позитивным моментом является восстановление цен на продукцию компании

- 16 октября 2017, 11:48

- |

Акрон увеличил производство удобрений за 9 месяцев на 19% — до 4,55 млн т

Группа Акрон увеличила производство удобрений за 9 месяцев на 19% — до 4,55 млн тонн, сообщила компания. Выпуск сложных удобрений, с учетом внутригрупповых продаж, вырос на 46% и достиг 2,1 млн тонн. В том числе производство NPK выросло на 17% — до 1,65 млн тонн. Производство азотных удобрений выросло на 6,7% — до 2,9 млн тонн. Объем выпуска аммиака вырос почти на четверть и достиг 1,92 млн тонн.

Группа Акрон увеличила производство удобрений за 9 месяцев на 19% — до 4,55 млн тонн, сообщила компания. Выпуск сложных удобрений, с учетом внутригрупповых продаж, вырос на 46% и достиг 2,1 млн тонн. В том числе производство NPK выросло на 17% — до 1,65 млн тонн. Производство азотных удобрений выросло на 6,7% — до 2,9 млн тонн. Объем выпуска аммиака вырос почти на четверть и достиг 1,92 млн тонн.

Акрон продолжает демонстрировать сильные операционные результаты благодаря запущенному в 2016 году новому агрегату аммиака в Великом Новгороде и проведенной модернизации основных производств на площадках группы. Позитивным моментом является восстановление цен на продукцию компании. Так, если в начале июля цены на карбамид составляли $180/т FOB Балтика, то уже в конце сентября они достигли $260/т. Хотя их рост найдет большее отражение в результатах Акрона в 4 кв.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Fesco - перевалка контейнеров во Владивостокском морском торговом порту (ВМТП) увеличились на 47%, международные морские перевозки – на 22,8%

- 16 октября 2017, 11:40

- |

FESCO в январе-августе увеличила выручку на 30%, до $458 млн, EBITDA — на 49%, до $81,5 млн

Показатель EBITDA группы FESCO за 8 месяцев 2017 года увеличился на 49% по сравнению с аналогичным периодом прошлого года, до $81,5 млн, говорится в сообщении компании. Выручка группы за январь-август выросла на 30%, до $458 млн.

Показатель EBITDA группы FESCO за 8 месяцев 2017 года увеличился на 49% по сравнению с аналогичным периодом прошлого года, до $81,5 млн, говорится в сообщении компании. Выручка группы за январь-август выросла на 30%, до $458 млн.

Улучшению финансовых показателей компании способствовал рост перевозки грузов. В частности, перевалка контейнеров во Владивостокском морском торговом порту (ВМТП) увеличились на 47%, международные морские перевозки – на 22,8%. Отметим, что группа смогла улучшить показатель рентабельности, маржа по EBITDA составила 17,8%.Промсвязьбанк

Polymetal - за 9 мес. 2017 года компания достигает свой годовой таргет по производству в 1,4 млн унций

- 16 октября 2017, 11:24

- |

Polymetal за 9 месяцев 2017 г. увеличил выпуск на 15%, до 1,03 млн унций

Золотодобывающий Polymetal за 9 месяцев 2017 года увеличил выпуск в золотом эквиваленте на 15%, до 1,028 млн унций, говорится в сообщении компании. В III квартале компания увеличила производство на 26%, до 470 тыс. унций.

Золотодобывающий Polymetal за 9 месяцев 2017 года увеличил выпуск в золотом эквиваленте на 15%, до 1,028 млн унций, говорится в сообщении компании. В III квартале компания увеличила производство на 26%, до 470 тыс. унций.

В 3 кв. 2017 года компания показала сильные операционные результаты благодаря выходу на проектные показатели участка на Светлом, и переработке руды на Майском. Албазино и Варваринское также достигли рекордного уровня квартального производства. В тоже время объем продаж Polymetal вырос более скромно (на 17%) до 546 млн долл. В целом, с учетом данных за 9 мес. 2017 года компания вполне достигает свой годовой таргет по производству в 1,4 млн унц.Промсвязьбанк

X5 Retail Group - продажа магазинов Перекресток-Экспресс окажет умеренно позитивное влияние на общую рентабельность группы

- 16 октября 2017, 11:15

- |

X5 планирует продать «магазины у дома» Перекресток-Экспресс

X5 Retail Group планирует продать свои малоформатные «магазины у дома», работающие под брендом Перекресток-Экспресс в Москве. На Перекресток-Экспресс приходится менее 1% выручки X5, и бренд включает в себя 170 магазинов с совокупной площадью продаж 32,4 тыс кв м. Подготовкой сделки займется Ренессанс Капитал.

X5 Retail Group планирует продать свои малоформатные «магазины у дома», работающие под брендом Перекресток-Экспресс в Москве. На Перекресток-Экспресс приходится менее 1% выручки X5, и бренд включает в себя 170 магазинов с совокупной площадью продаж 32,4 тыс кв м. Подготовкой сделки займется Ренессанс Капитал.

Если сделка состоится, она скорее всего окажет несущественное влияние на финансовые показатели X5, поэтому мы считаем новость нейтральной. Формат Перекресток-Экспресс демонстрировал отстающую динамику в сопоставимых продажах Группы с 2014, и LfL-продажи в этом формате показывали отрицательный рост в последние два года. Информация по рентабельности сегмента не раскрывается, но мы считаем, что продажа магазинов Перекресток-Экспресс скорее всего окажет умеренно позитивное влияние на общую рентабельность группы.АТОН

ВТБ - ожидаемый убыток по Холдингу Открытие соответствует 7% от общей прогнозируемой чистой прибыли банка за 2017 год

- 16 октября 2017, 10:42

- |

ВТБ: потенциальные убытки по Холдингу Открытие составят 7 млрд руб.

По словам главы банка, эту сумму ВТБ планирует списать из своих инвестиций (10%) в Холдинг Открытие.

По словам главы банка, эту сумму ВТБ планирует списать из своих инвестиций (10%) в Холдинг Открытие.

Ожидаемый убыток соответствует 7% от общей прогнозируемой чистой прибыли ВТБ за 2017. Фактически, это чуть ниже ожидаемого ранее убытка примерно в 10 млрд руб. Тем не менее новость нейтральна для динамики акций банка.АТОН

Polymetal - результаты оказались сильнее в годовом сопоставлении и в целом совпадают с прогнозами по части выручки

- 16 октября 2017, 10:31

- |

Polymetal опубликовал нейтральные операционные результаты за 3К

Производство в золотом эквиваленте составило 470 тыс унций (+26% г/г) благодаря выходу на полную мощность участка кучного выщелачивания Светлый в Охотском хабе и переработке окисленной руды на Майском. Производство золота составило 370 тыс унций (+38% г/г), серебра — 7,4 млн унций (-7% г/г). Polymetal подтвердил свой прогноз по производству — 1,4 млн унций в 2017, 1,55 млн унций — в 2018 и 1,7 млн унций — в 2019. Прогноз по общим денежным затратам подтвержден на уровне $600-650 на унцию золотого эквивалента, а по совокупным денежным затратам — на уровне $775-825 на унцию золотого эквивалента.

Производство в золотом эквиваленте составило 470 тыс унций (+26% г/г) благодаря выходу на полную мощность участка кучного выщелачивания Светлый в Охотском хабе и переработке окисленной руды на Майском. Производство золота составило 370 тыс унций (+38% г/г), серебра — 7,4 млн унций (-7% г/г). Polymetal подтвердил свой прогноз по производству — 1,4 млн унций в 2017, 1,55 млн унций — в 2018 и 1,7 млн унций — в 2019. Прогноз по общим денежным затратам подтвержден на уровне $600-650 на унцию золотого эквивалента, а по совокупным денежным затратам — на уровне $775-825 на унцию золотого эквивалента.

Результаты оказались ожидаемо сильнее в годовом сопоставлении и в целом совпадают с прогнозами по части выручки. Polymetal подтвердил прогноз по производству и денежным затратам, и мы считаем результаты НЕЙТРАЛЬНЫМИ.АТОН

Газпром - отмена ограничения на использование OPAL должно поддержать акции компании

- 16 октября 2017, 10:15

- |

Газпром доработает свои предложения в рамках антимонопольного расследования Еврокомиссии

Как сообщают Ведомости, Еврокомиссия и Газпром провели переговоры в рамках антимонопольного расследования. Газпром представил важные и конструктивные ответы на все обвинения, но ему было предложено доработать свои предложения. Антимонопольное расследование было инициировано в 2015, когда Газпром был обвинен в нарушении рыночных принципов и злоупотреблении своим положением на рынках в Восточной Европе, включая страны Балтии, Польшу, Чехию, Словакию, Венгрию и Болгарию. Газпром отправил свои предложения в Еврокомиссию в марте 2017, предложив отменить ограничения на реэкспорт газа в Центральной и Восточной Европе, привязав газовые формулы в странах Восточной Европы к западноевропейским газовым хабам. Некоторые страны (например, Литва) выступили резко против предложений Газпрома, призвав оштрафовав российскую газовую компанию.

Отдельной новостью — суд Дюссельдорфа, наконец, отменил любые ограничения на использование трубопровода OPAL (сухопутное продолжение Северного потока) Газпромом. Ранее Польша и PGNiG Supply & Trading GmbH установили ограничения в рамках своего иска.

Как сообщают Ведомости, Еврокомиссия и Газпром провели переговоры в рамках антимонопольного расследования. Газпром представил важные и конструктивные ответы на все обвинения, но ему было предложено доработать свои предложения. Антимонопольное расследование было инициировано в 2015, когда Газпром был обвинен в нарушении рыночных принципов и злоупотреблении своим положением на рынках в Восточной Европе, включая страны Балтии, Польшу, Чехию, Словакию, Венгрию и Болгарию. Газпром отправил свои предложения в Еврокомиссию в марте 2017, предложив отменить ограничения на реэкспорт газа в Центральной и Восточной Европе, привязав газовые формулы в странах Восточной Европы к западноевропейским газовым хабам. Некоторые страны (например, Литва) выступили резко против предложений Газпрома, призвав оштрафовав российскую газовую компанию.

Отдельной новостью — суд Дюссельдорфа, наконец, отменил любые ограничения на использование трубопровода OPAL (сухопутное продолжение Северного потока) Газпромом. Ранее Польша и PGNiG Supply & Trading GmbH установили ограничения в рамках своего иска.

Консультации с Еврокомиссией продолжаются, и окончательное решение скорее всего будет компромиссом между европейскими регуляторами и Газпромом. Отмена ограничения на использование OPAL должно поддержать акции Газпрома.АТОН

Эталон планирует 16 октября провести телефонную конференцию по итогам публикации операционных результатов за 3 кв. и финансовых результатов за 1 п/г 2017 г.

- 29 сентября 2017, 11:51

- |

Финансовые результаты по МСФО за 1 п/г 2017 г.: отрицательный операционный денежный поток из-за затрат на приобретение новых проектов

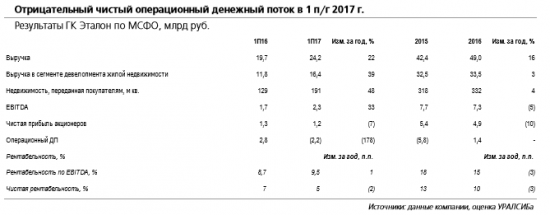

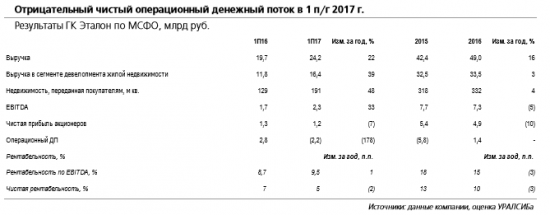

Выручка сегмента девелопмента жилой недвижимости возросла на 39%. Вчера Группа Эталон опубликовала результаты по МСФО за 1 п/г 2017 г. Консолидированная выручка возросла на 22% (здесь и далее – год к году) до 24 млрд руб., а выручка сегмента «Девелопмент жилой недвижимости» – на 39% до 16 млрд руб. EBITDA увеличилась на 33% до 2,3 млрд руб., а прибыль снизилась на 7% до 1,2 млрд руб. Относительно предыдущего полугодия чистый долг вырос на 20% до 9,5 млрд руб., тем не менее показатель Чистый долг/EBITDA LTM остается на умеренном уровне 1,2.

Операционный денежный поток стал отрицательным из-за приобретения новых проектов. Объем недвижимости, переданной покупателям в 1 п/г 2017 г., вырос на 48% до 191 тыс. кв. м, что способствовало росту выручки сегмента «Девелопмент жилой недвижимости». За отчетный период компания приобрела проекты на Летниковской ул. в Москве (ЦАО) и на Аптекарском проспекте в Санкт-Петербурге чистой продаваемой площадью 75 тыс. кв. м и 47 тыс. кв. м соответственно, что послужило причиной того, что операционный денежный поток в 1 п/г 2017 г. стал отрицательным (-2,2 млрд руб.), тогда как в 1 п/г 2016 г. он был положительным и составлял 2,8 млрд руб.

( Читать дальше )

Выручка сегмента девелопмента жилой недвижимости возросла на 39%. Вчера Группа Эталон опубликовала результаты по МСФО за 1 п/г 2017 г. Консолидированная выручка возросла на 22% (здесь и далее – год к году) до 24 млрд руб., а выручка сегмента «Девелопмент жилой недвижимости» – на 39% до 16 млрд руб. EBITDA увеличилась на 33% до 2,3 млрд руб., а прибыль снизилась на 7% до 1,2 млрд руб. Относительно предыдущего полугодия чистый долг вырос на 20% до 9,5 млрд руб., тем не менее показатель Чистый долг/EBITDA LTM остается на умеренном уровне 1,2.

Операционный денежный поток стал отрицательным из-за приобретения новых проектов. Объем недвижимости, переданной покупателям в 1 п/г 2017 г., вырос на 48% до 191 тыс. кв. м, что способствовало росту выручки сегмента «Девелопмент жилой недвижимости». За отчетный период компания приобрела проекты на Летниковской ул. в Москве (ЦАО) и на Аптекарском проспекте в Санкт-Петербурге чистой продаваемой площадью 75 тыс. кв. м и 47 тыс. кв. м соответственно, что послужило причиной того, что операционный денежный поток в 1 п/г 2017 г. стал отрицательным (-2,2 млрд руб.), тогда как в 1 п/г 2016 г. он был положительным и составлял 2,8 млрд руб.

( Читать дальше )

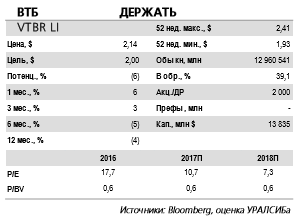

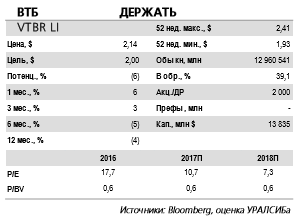

ВТБ - сохраняем нейтральный взгляд на бумаги банка

- 29 сентября 2017, 11:36

- |

Результаты за август 2017 г. по МСФО: падение чистой прибыли, возможно, было разовым

Убыток по прочим статьям может быть связан с переоценкой доли в Банке Открытие. Вчера ВТБ опубликовал отчетность за август и 8 мес. 2017 г. по МСФО. Чистая прибыль в августе снизилась всего до 1 млрд руб., а ROAE до 0,8% с 8% в июле. В первую очередь это объясняется убытком по прочим операционным статьям в размере 7 млрд руб., который, возможно, связан с обесценением доли ВТБ в Открытие Холдинге из-за санации Банка ФК Открытие через Фонд консолидации. Ранее глава ВТБ Андрей Костин говорил, что убытки ВТБ от вложений в Открытие при самом худшем сценарии не превысят 10 млрд руб. В части же основного дохода август был довольно успешным для банка — ЧПМ осталась на уровне 4,2%, как и в июле (выше уровня 1 п/г), а чистый комиссионный доход за месяц вырос на 17% (и на 20% год к году за 8 мес.).

Рост розничных кредитов с начала года превысил 10%. Стоимость риска в августе повысилась до 2,1% с 1,8% в июле (с учетом забалансовых гарантий), впрочем, принимая во внимание относительно низкие значения в предшествующие месяцы, показатель за 8 мес. равен 1,6%, что соответствует прогнозу менеджмента (менее 2%); в будущем волатильность в месячной стоимости риска, скорее всего, сохранится. Рост расходов году к году в августе ускорился до 16% с 13% в июле, но за 8 мес. рост год к году составляет всего 8%. Корпоративные кредиты сократились на 0,7% за месяц и на 1,8% с начала года в номинальном выражении (здесь должна была сказаться переоценка). Розничные же кредиты выросли на 1,9% месяц к месяцу, а рост с начала года уже превысил 10% (в рамах прогноза руководства). Доля просрочки увеличилась на 10 б.п. месяц к месяцу до 6,5%.

( Читать дальше )

Убыток по прочим статьям может быть связан с переоценкой доли в Банке Открытие. Вчера ВТБ опубликовал отчетность за август и 8 мес. 2017 г. по МСФО. Чистая прибыль в августе снизилась всего до 1 млрд руб., а ROAE до 0,8% с 8% в июле. В первую очередь это объясняется убытком по прочим операционным статьям в размере 7 млрд руб., который, возможно, связан с обесценением доли ВТБ в Открытие Холдинге из-за санации Банка ФК Открытие через Фонд консолидации. Ранее глава ВТБ Андрей Костин говорил, что убытки ВТБ от вложений в Открытие при самом худшем сценарии не превысят 10 млрд руб. В части же основного дохода август был довольно успешным для банка — ЧПМ осталась на уровне 4,2%, как и в июле (выше уровня 1 п/г), а чистый комиссионный доход за месяц вырос на 17% (и на 20% год к году за 8 мес.).

Рост розничных кредитов с начала года превысил 10%. Стоимость риска в августе повысилась до 2,1% с 1,8% в июле (с учетом забалансовых гарантий), впрочем, принимая во внимание относительно низкие значения в предшествующие месяцы, показатель за 8 мес. равен 1,6%, что соответствует прогнозу менеджмента (менее 2%); в будущем волатильность в месячной стоимости риска, скорее всего, сохранится. Рост расходов году к году в августе ускорился до 16% с 13% в июле, но за 8 мес. рост год к году составляет всего 8%. Корпоративные кредиты сократились на 0,7% за месяц и на 1,8% с начала года в номинальном выражении (здесь должна была сказаться переоценка). Розничные же кредиты выросли на 1,9% месяц к месяцу, а рост с начала года уже превысил 10% (в рамах прогноза руководства). Доля просрочки увеличилась на 10 б.п. месяц к месяцу до 6,5%.

( Читать дальше )

Эталон остается самой привлекательной компанией в секторе недвижимости

- 29 сентября 2017, 11:11

- |

Эталон опубликовал смешанные результаты за 1П17 по МСФО

Выручка увеличилась на 22% г/г до 24,1 млрд руб., включая рост выручки от продажи жилой недвижимости на 39% до 16,4 млрд руб. В 1П17 компания передала покупателям 191 тыс кв м (+48% г/г). Валовая рентабельность снизилась на 50 бп до 20,1%. Административные расходы были под контролем и выросли всего на 3% г/г. В результате EBITDA выросла на 33% до 2,3 млрд руб., а рентабельность EBITDA составила 9,5% (против 8,7% за 1П16). Чистая прибыль снизилась на 7% г/г до 1,2 млрд руб., в основном из-за более высоких налогов. Денежный поток от операционной деятельности до изменений оборотного капитала вырос на 44% до 1,8 млрд руб., тем не менее чистый денежный поток от операционной деятельности оказался отрицательным на уровне минус 2,2 млрд руб. против прибыли в 2,8 млрд руб. в прошлом году. Это результат роста объемов строительства и приобретения земельных участков. В результате чистый долг компании вырос на 13% с начала года до 8,9 млрд руб., а соотношение чистый долг/EBITDA составило 1,2x. Телеконференция по результатам за 1П17 намечена только на 16 октября.

( Читать дальше )

Выручка увеличилась на 22% г/г до 24,1 млрд руб., включая рост выручки от продажи жилой недвижимости на 39% до 16,4 млрд руб. В 1П17 компания передала покупателям 191 тыс кв м (+48% г/г). Валовая рентабельность снизилась на 50 бп до 20,1%. Административные расходы были под контролем и выросли всего на 3% г/г. В результате EBITDA выросла на 33% до 2,3 млрд руб., а рентабельность EBITDA составила 9,5% (против 8,7% за 1П16). Чистая прибыль снизилась на 7% г/г до 1,2 млрд руб., в основном из-за более высоких налогов. Денежный поток от операционной деятельности до изменений оборотного капитала вырос на 44% до 1,8 млрд руб., тем не менее чистый денежный поток от операционной деятельности оказался отрицательным на уровне минус 2,2 млрд руб. против прибыли в 2,8 млрд руб. в прошлом году. Это результат роста объемов строительства и приобретения земельных участков. В результате чистый долг компании вырос на 13% с начала года до 8,9 млрд руб., а соотношение чистый долг/EBITDA составило 1,2x. Телеконференция по результатам за 1П17 намечена только на 16 октября.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания