SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Северсталь, ММК - решение не вводить пошлины на горячий прокат позитивно для российского стального сектора

- 08 сентября 2017, 11:03

- |

ЕС решил не вводить антидемпинговые пошлины на российский горячий прокат

Как сообщает Reuters, ЕС в четверг отклонил предложенные меры по взиманию штрафных тарифов на горячекатаную сталь из России, Бразилии, Ирана и Украины, при этом некоторые члены ЕС рассматривают эти меры как слишком слабые, а некоторые — как слишком жесткие. По имеющейся информации, дело перейдет к апелляционному комитету, который соберется 25 сентября или позднее.

Как сообщает Reuters, ЕС в четверг отклонил предложенные меры по взиманию штрафных тарифов на горячекатаную сталь из России, Бразилии, Ирана и Украины, при этом некоторые члены ЕС рассматривают эти меры как слишком слабые, а некоторые — как слишком жесткие. По имеющейся информации, дело перейдет к апелляционному комитету, который соберется 25 сентября или позднее.

Позитивно для российского стального сектора, особенно для Северстали и ММК, на наш взгляд. Северсталь поставляет около 1,2 млн т г/к стали в Европу — потенциальная пошлина в 5% транслировалась бы в убыток около 2% по EBITDA, по нашим оценкам. ММК несла больше всего рисков из-за размера предлагаемых пошлин (33%) и ее географического положения, которое ставит компанию в зависимость от внутреннего рынка — внутренние цены могли оказаться под давлением из-за растущей конкуренции.АТОН

- комментировать

- Комментарии ( 0 )

Алроса - результаты продаж нейтральны. Будем ждать показателей за сентябрь и октябрь

- 08 сентября 2017, 10:36

- |

Алроса опубликовала результаты продаж за август: -11% м/м

Общие продажи за август составили $258 млн, включая алмазы на $256 млн и бриллианты — на $2 млн. Менеджмент подчеркнул, что замедление продаж было связано с сезонным фактором, хотя в годовом сопоставлении продажи все же оказались на 5% выше. С начала года продажи составили $3 047 млн, в том числе алмазов было продано на $2 983 млн.

Общие продажи за август составили $258 млн, включая алмазы на $256 млн и бриллианты — на $2 млн. Менеджмент подчеркнул, что замедление продаж было связано с сезонным фактором, хотя в годовом сопоставлении продажи все же оказались на 5% выше. С начала года продажи составили $3 047 млн, в том числе алмазов было продано на $2 983 млн.

Менеджмент прогнозировал сезонное снижение продаж, поэтому результаты сами по себе нейтральны, на наш взгляд. Мы будем ждать показателей за сентябрь и октябрь, поскольку считаем, что снижение нельзя полностью объяснить ранним началом фестиваля Дивали — оно может указывать на структурное замедление спроса и накопление запасов на этапе огранки.АТОН

Аналитики приветствуют вхождение Statoil в один из проектов Роснефти

- 08 сентября 2017, 10:18

- |

Роснефть и Statoil станут партнерами в проекте по добыче высоковязкой нефти

Роснефть и норвежская Statoil подписали соглашение о продаже 33,33% в Севкомнефтегазе, которая займется разработкой Северо-Комсомольского месторождения. Компании станут партнерами по разработке запасов высоковязкой нефти. Запасы месторождения составляют 203 млн т нефти и 179 млрд куб м природного газа.

Роснефть и норвежская Statoil подписали соглашение о продаже 33,33% в Севкомнефтегазе, которая займется разработкой Северо-Комсомольского месторождения. Компании станут партнерами по разработке запасов высоковязкой нефти. Запасы месторождения составляют 203 млн т нефти и 179 млрд куб м природного газа.

Привлечение иностранных партнеров через продажу долей в проектах — нормальная практика для Роснефти. Мы приветствуем вхождение Statoil в один из проектов Роснефти, но пока не ожидаем какой-либо реакции в акциях.АТОН

МТС может выкупить с рынка около 3,7% своих акций

- 07 сентября 2017, 11:19

- |

МТС выкупит акции на сумму 20 млрд. руб., Система примет участие в buyback, сохраняя контроль

МТС объявило о продолжении с 6 сентября программы выкупа собственных акций с рынка. На очередном этапе buyback компания намерена через свою «дочку» Стрим Диджитал приобрести до апреля 2019 года акции (в том числе в виде ADS) на общую сумму до 20 млрд. рублей, или $345,7 млн. по нынешнему курсу ЦБ, говорится в сообщении МТС. Акции будут выкупаться на открытом рынке, МТС может использовать в общекорпоративных целях или впоследствии погасить их, сказано в сообщении.

МТС объявило о продолжении с 6 сентября программы выкупа собственных акций с рынка. На очередном этапе buyback компания намерена через свою «дочку» Стрим Диджитал приобрести до апреля 2019 года акции (в том числе в виде ADS) на общую сумму до 20 млрд. рублей, или $345,7 млн. по нынешнему курсу ЦБ, говорится в сообщении МТС. Акции будут выкупаться на открытом рынке, МТС может использовать в общекорпоративных целях или впоследствии погасить их, сказано в сообщении.

Исходя из текущей капитализации МТС, компания может выкупить с рынка около 3,7% своих акций. В целом это уже третий раунд buyback. Первый раунд МТС объявила 31 октября 2016 года. По его итогам компания приобрела у миноритариев 1 млн. 509 тыс. 914 акций (0,08% капитала) по цене 229 рублей за бумагу. Второй раунд программы выкупа собственных акций МТС объявила 17 января. Тогда диапазон цены выкупа составлял 253-283 рублей за акцию. Однако 1 февраля компания повысила диапазон цены до 270-290 рублей. В совокупности компания направила на выкуп акций с рынка 4,646 млрд. рублей. Таким образом, текущий buyback самый масштабный.Промсвязьбанк

Черкизово - дивидендная доходность по акциям составит 4,5%

- 07 сентября 2017, 11:11

- |

Дивиденды группы Черкизово за I полугодие 2017 и за 2014-2016 гг. могут составить 2,63 млрд. руб., на акцию — 59,82 руб.

Дивиденды Группы Черкизово за первое полугодие 2017 года и из нераспределенной прибыли за 2014-2016 годы могут составить 2,63 млрд. рублей, на акцию — 59,82 рублей, сообщается в материалах компании к внеочередному собранию акционеров, которое намечено на 26 сентября. Компания также сообщила, что право на получение дивидендов имеют акционеры, включенные в реестр по состоянию на 7 октября 2017 года.

Дивиденды Группы Черкизово за первое полугодие 2017 года и из нераспределенной прибыли за 2014-2016 годы могут составить 2,63 млрд. рублей, на акцию — 59,82 рублей, сообщается в материалах компании к внеочередному собранию акционеров, которое намечено на 26 сентября. Компания также сообщила, что право на получение дивидендов имеют акционеры, включенные в реестр по состоянию на 7 октября 2017 года.

Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним составит 4,5%. Напомним, что ранее основные владельцы Черкизово выкупили у фондов и портфелей под управлением Prosperity Capital Management около 21% акций, сумма сделки оценивалась в 12 млрд. руб. Возможно, причина дивидендов связана с финансированием этой сделки.Промсвязьбанк

МТС - новость обратного выкупа акций позитивна для компании

- 07 сентября 2017, 10:28

- |

МТС объявила обратный выкуп на 20 млрд руб.

Программа выкупа началась вчера и продлится до апреля 2019. У Системы также есть право продать свои акции МТС пропорционально доле выкупа с рынка (на сумму до 10 млрд руб.), чтобы ее доля осталась на уровне 50%.

Программа выкупа началась вчера и продлится до апреля 2019. У Системы также есть право продать свои акции МТС пропорционально доле выкупа с рынка (на сумму до 10 млрд руб.), чтобы ее доля осталась на уровне 50%.

Новость позитивна с точки зрения восприятия, поскольку она демонстрирует, что менеджмент уверен в будущих денежных потоках компании и готов вернуть их акционерам не только в форме дивидендов. Размер выкупа соответствует 3,7% акций МТС. Хотя это не очень много, он поддержит котировки компании. Нам нравится МТС, поскольку она предлагает дивидендную доходность почти 10%. Мы также отмечаем, что МТС выигрывает от сильного рубля, поскольку ее валютные капзатраты сокращаются, а свободный денежный поток увеличивается, что, в свою очередь, может привести к более высоким, чем ожидалось, дивидендам в следующем году.АТОН

TCS Group - повышение целевой цены на оптимистичных прогнозах

- 06 сентября 2017, 17:19

- |

TCS Group на прошлой неделе опубликовала сильные результаты по МСФО за 2К17, вновь превзойдя ожидания рынка, и повысила свой годовой прогноз по доходам и росту кредитного портфеля до заоблачных высот. Мы учли последние результаты в нашей модели оценки и повысили нашу целевую цену до $17,0/GDR (с $15,2, исходя из курса 63 руб. за доллар). Акции банка торгуются с мультипликаторами P/E 2018П 7.4x и P/BV 2018П 3.2x, которые формально представляются слишком дорогими по сравнению с другими российскими банками, но это результат исключительно высокого показателя ROE и роста EPS. Мы отмечаем, что TCS банк с хорошо организованной бизнес-моделью, крепким балансом и достаточным запасом капитала, является прямым бенефициаром улучшения макроэкономической ситуации и уверенности потребителей в России, в связи с чем мы подтверждаем рекомендацию ПОКУПАТЬ.

Почему мы сохраняем оптимизм в отношении TCS?

Во-первых, замедление инфляции стимулирует ЦБ к ускоренному снижению ключевой ставки. Это приведет к дальнейшему падению рыночных ставок и повысит спрос на потребительские кредиты. Вот почему менеджмент TCS повысил прогноз по росту чистого кредитного портфеля в 2017 до 35%, и мы прогнозируем CAGR 23% в 2017П-21П. Во-вторых, Россия находится в начальном этапе нового экономического цикла и восстановления потребительского кредитования. Хотя экономисты спорят относительно темпов этого роста (1-3% ВВП в 2017 и далее), он, в любом случае, идет. В связи с этим мы видим улучшение качества кредитов TCS и снижение доли неработающих кредитов ниже 10%, а также снижение стоимости риска. Наконец, многие средние и крупные розничные банки в России проходят через сложный период из-за низкой операционной эффективности и дефицита капитала. На этом фоне есть всего лишь ряд банков, включая TCS, которые имеют эффективную бизнес-модель и достаточно капитала для быстрой экспансии. Вот почему TCS продолжит увеличивать свою долю на рынке и привлекать новых клиентов.

( Читать дальше )

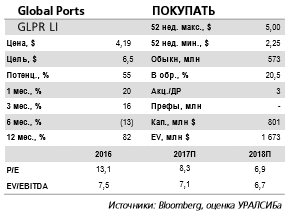

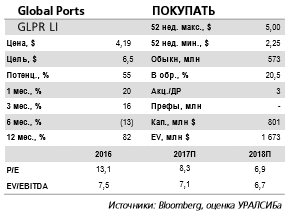

Global Ports - рост контейнерного грузооборота поддержит финансовые показатели компании во 2 п/г 2017 г.

- 06 сентября 2017, 12:25

- |

Отчетность за 1 п/г 2017 г. по МСФО: слабые результаты, но несколько выше ожиданий

EBITDA снизилась на 13% год к году. Вчера Группа Global Ports опубликовала финансовые результаты за 1 п/г 2017 г. по МСФО и провела телефонную конференцию. Основные финансовые показатели снизились. Так, год к году выручка сократилась на 1% до 162 млн долл., а EBITDA на 13% до 97 млн долл. Также компания получила чистый убыток в размере 12 млн долл. против 113 млн долл. прибыли по итогам 1 п/г 2016 г. Долговая нагрузка находится на высоком уровне: показатель Чистый долг/EBITDA составил 4,4.

Снижение тарифов, а также укрепление рубля основные факторы, повлиявшие на результаты. Снижение тарифов на перевалку контейнеров (выручка на 1 ДФЭ снизилась на 9% год к году) и укрепление рубля стали основными факторами, оказавшими влияние на финансовые результаты компании за 1 п/г 2017 г. В ходе телефонной конференции компания подтвердила приоритет снижения долговой нагрузки над дивидендными выплатами, которые могут быть возобновлены при снижении долга до 2,0 по показателю Чистый долг/EBITDA. Компания также подтвердила прогноз капзатрат на 2017 г. на уровне 25-30 млн долл.

( Читать дальше )

EBITDA снизилась на 13% год к году. Вчера Группа Global Ports опубликовала финансовые результаты за 1 п/г 2017 г. по МСФО и провела телефонную конференцию. Основные финансовые показатели снизились. Так, год к году выручка сократилась на 1% до 162 млн долл., а EBITDA на 13% до 97 млн долл. Также компания получила чистый убыток в размере 12 млн долл. против 113 млн долл. прибыли по итогам 1 п/г 2016 г. Долговая нагрузка находится на высоком уровне: показатель Чистый долг/EBITDA составил 4,4.

Снижение тарифов, а также укрепление рубля основные факторы, повлиявшие на результаты. Снижение тарифов на перевалку контейнеров (выручка на 1 ДФЭ снизилась на 9% год к году) и укрепление рубля стали основными факторами, оказавшими влияние на финансовые результаты компании за 1 п/г 2017 г. В ходе телефонной конференции компания подтвердила приоритет снижения долговой нагрузки над дивидендными выплатами, которые могут быть возобновлены при снижении долга до 2,0 по показателю Чистый долг/EBITDA. Компания также подтвердила прогноз капзатрат на 2017 г. на уровне 25-30 млн долл.

( Читать дальше )

Новости о возможности мирового соглашения в споре с Роснефтью оказывают поддержку котировкам акций Системы

- 06 сентября 2017, 12:09

- |

Комментарии Владимира Путина говорят о сохранении возможности достижения мирового соглашения в споре с Роснефтью

Президент Путин надеется на заключение мирового соглашения между Системой и Роснефтью. Вчера президент России Владимир Путин заявил, что он рассчитывает на достижение мирового соглашения между АФК «Система» и Роснефтью, сообщил Интерфакс. Путин рассказал, что встречался с главами обеих компаний по данному вопросу. Он также уточнил, что не давал никаких поручений по этому поводу. Позже, в течение дня, возможность мирового соглашения допустил и помощник президента Андрей Белоусов.

Система готова заключить мировое соглашение, но не раскрывает возможные условия. Президент АФК «Система» Михаил Шамолин заявил о согласии с президентом Путиным, напомнив, что Система уже предлагала в качестве мирового соглашения привлечь третью сторону для оценки своих действий в рамках реорганизации Башнефти. При этом он не стал сообщать, на каких условиях Система готова заключить мировое соглашение. В то же время представитель Роснефти сказал, что никаких предложений от Системы компания не получала. В конце августа Арбитражный суд Уфы частично удовлетворил иск, поданный Роснефтью к АФК «Система», обязав последнюю выплатить 136 млрд руб. по сравнению с предъявляемыми требованиями в размере 171 млрд руб. Система заявила о том, что подаст апелляцию на это решение, что она может сделать в течение 30 дней с момента получения полного решения суда. До принятия решения судом апелляционной инстанции решение не будет считаться вступившим в законную силу. Возможная выплата потребует от компании привлечения средств за счет дополнительного долгового финансирования, возможной продажи активов и дополнительных дивидендов от «дочек».

( Читать дальше )

Президент Путин надеется на заключение мирового соглашения между Системой и Роснефтью. Вчера президент России Владимир Путин заявил, что он рассчитывает на достижение мирового соглашения между АФК «Система» и Роснефтью, сообщил Интерфакс. Путин рассказал, что встречался с главами обеих компаний по данному вопросу. Он также уточнил, что не давал никаких поручений по этому поводу. Позже, в течение дня, возможность мирового соглашения допустил и помощник президента Андрей Белоусов.

Система готова заключить мировое соглашение, но не раскрывает возможные условия. Президент АФК «Система» Михаил Шамолин заявил о согласии с президентом Путиным, напомнив, что Система уже предлагала в качестве мирового соглашения привлечь третью сторону для оценки своих действий в рамках реорганизации Башнефти. При этом он не стал сообщать, на каких условиях Система готова заключить мировое соглашение. В то же время представитель Роснефти сказал, что никаких предложений от Системы компания не получала. В конце августа Арбитражный суд Уфы частично удовлетворил иск, поданный Роснефтью к АФК «Система», обязав последнюю выплатить 136 млрд руб. по сравнению с предъявляемыми требованиями в размере 171 млрд руб. Система заявила о том, что подаст апелляцию на это решение, что она может сделать в течение 30 дней с момента получения полного решения суда. До принятия решения судом апелляционной инстанции решение не будет считаться вступившим в законную силу. Возможная выплата потребует от компании привлечения средств за счет дополнительного долгового финансирования, возможной продажи активов и дополнительных дивидендов от «дочек».

( Читать дальше )

Московская биржа - дивиденды должны быть одобрены на внеочередном собрании акционеров 14 сентября

- 06 сентября 2017, 11:57

- |

Объем торгов в августе: на максимумах нынешнего года

Всплеск объемов репо с ЦБ, по-видимому, разовый. На этой неделе Московская биржа представила данные об объеме торгов за август. Общий месячный объем вырос на 22% месяц к месяцу, а среднедневной увеличился на 11%, в абсолютном выражении суммарный объем торгов был максимальным с декабря 2016 г., среднедневной – с марта текущего года. Год к году рост среднедневного объема ускорился до 26% с 16% в июле. Заметнее всего за месяц увеличились торговые объемы на денежном рынке (плюс 21%), преимущественно за счет репо с ЦБ. По всей видимости, это были сделки Банка Открытие, и в сентябре этот фактор поддержки сойдет на нет. Год к году рост денежного рынка ускорился до 37% с 29% месяцем ранее, но в сентябре мы также, скорее всего, увидим замедление.

Высокая торговая активность на рынке облигаций. Среднедневной объем торгов в облигациях, за вычетом однодневных бумаг ВТБ, увеличился на 15% месяц к месяцу как за счет вторичного рынка, так и аукционов ОФЗ (которых в августе было пять) и ОБР. Относительно уровня годичной давности рост составил 85%. Валютный рынок и сегмент акций прибавили за месяц по 3%, год к году темпы роста ускорились до 19% и 26% соответственно. Деривативы были единственным сегментом, показавшим отрицательный результат месяц к месяцу (минус 7%) и год к году (минус 20%).

( Читать дальше )

Всплеск объемов репо с ЦБ, по-видимому, разовый. На этой неделе Московская биржа представила данные об объеме торгов за август. Общий месячный объем вырос на 22% месяц к месяцу, а среднедневной увеличился на 11%, в абсолютном выражении суммарный объем торгов был максимальным с декабря 2016 г., среднедневной – с марта текущего года. Год к году рост среднедневного объема ускорился до 26% с 16% в июле. Заметнее всего за месяц увеличились торговые объемы на денежном рынке (плюс 21%), преимущественно за счет репо с ЦБ. По всей видимости, это были сделки Банка Открытие, и в сентябре этот фактор поддержки сойдет на нет. Год к году рост денежного рынка ускорился до 37% с 29% месяцем ранее, но в сентябре мы также, скорее всего, увидим замедление.

Высокая торговая активность на рынке облигаций. Среднедневной объем торгов в облигациях, за вычетом однодневных бумаг ВТБ, увеличился на 15% месяц к месяцу как за счет вторичного рынка, так и аукционов ОФЗ (которых в августе было пять) и ОБР. Относительно уровня годичной давности рост составил 85%. Валютный рынок и сегмент акций прибавили за месяц по 3%, год к году темпы роста ускорились до 19% и 26% соответственно. Деривативы были единственным сегментом, показавшим отрицательный результат месяц к месяцу (минус 7%) и год к году (минус 20%).

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания