SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

X5 Retail Group остается фаворитом в секторе розничной торговли

- 21 июля 2017, 11:38

- |

X5 Retail Group опубликовала сильные операционные результаты за 2К17

Продажи компании выросли на 28% г/г до 319 млрд руб. за счет роста торговых площадей на 29% и увеличения сопоставимых продаж на 6% на фоне роста среднего чека (+4,5%) и трафика (+2%). Продажи в формате Пятерочка во 2К17 выросли на 32% г/г (LFL-рост +6%), Перекресток — на 20,4%, Карусель — на 7,2%. Компания открыла 689 магазинов (нетто) во 2К17 и 1319 — в 1П17.

Продажи компании выросли на 28% г/г до 319 млрд руб. за счет роста торговых площадей на 29% и увеличения сопоставимых продаж на 6% на фоне роста среднего чека (+4,5%) и трафика (+2%). Продажи в формате Пятерочка во 2К17 выросли на 32% г/г (LFL-рост +6%), Перекресток — на 20,4%, Карусель — на 7,2%. Компания открыла 689 магазинов (нетто) во 2К17 и 1319 — в 1П17.

Результаты оказались сильными — выше наших прогнозов и ожиданий инвесторов. Изначально мы прогнозировали рост продаж на 26-27%. X5 остается нашим фаворитом в секторе розничной торговли.АТОН

- комментировать

- Комментарии ( 0 )

Лента - акции компании останутся под небольшим давлением

- 21 июля 2017, 11:29

- |

Лента опубликовала слабые операционные результаты за 2К17

Рост выручки компании замедлился до 16,3% г/г (против 17,2% в 1К17) до 85,6 млрд руб. из-за роста торговых площадей на 27% и снижения сопоставимых продаж на 2% (-2,9% — трафик и +0,9% — средний чек). Компания открыла за период 7 супермаркетов. В 1П17 выручка компании выросла на 16,7 г/г до 163,5 млрд руб. Компания прогнозирует рост EBITDA на 14% в 1П17 и рентабельность EBITDA на уровне 9,6% (против 9,8% годом ранее). Компания отметила, что после отрицательного LFL-трафика в апреле и мае, он перешел в плюс, начиная с июня.

Рост выручки компании замедлился до 16,3% г/г (против 17,2% в 1К17) до 85,6 млрд руб. из-за роста торговых площадей на 27% и снижения сопоставимых продаж на 2% (-2,9% — трафик и +0,9% — средний чек). Компания открыла за период 7 супермаркетов. В 1П17 выручка компании выросла на 16,7 г/г до 163,5 млрд руб. Компания прогнозирует рост EBITDA на 14% в 1П17 и рентабельность EBITDA на уровне 9,6% (против 9,8% годом ранее). Компания отметила, что после отрицательного LFL-трафика в апреле и мае, он перешел в плюс, начиная с июня.

Результаты оказались слабыми, но в целом ожидаемыми рынком. Текущий консенсус-прогноз Bloomberg предполагает рост продаж почти на 20% г/г и рентабельность EBITDA 10,1% в 2017. Мы считаем эти показатели труднодостижимыми, а это означает, что прогнозы могут оказаться завышенными. Мы ожидаем, что акции компании останутся под небольшим давлением.АТОН

Аналитики считают, что операционные показатели за 2 кв. Русгидро выглядят достаточно сильными. У акций компании нет катализаторов на настоящий момент

- 21 июля 2017, 11:22

- |

Русгидро опубликовала операционные результаты за 2К17

Общая выработка электроэнергии ГЭС Русгидро выросла во 2К17 на 7,1% г/г до 27,5 ТВтч (+2,4% в 1П17) за счет роста выработки на Волжско-Камском каскаде и на электростанциях в Центральной России (+18,7% г/г во 2К17). Дочерняя теплоэнергетическая компания Русгидро, РАО ЭС Востока, увеличила производство электроэнергии на 3,5% г/г до 7,2 ТВтч во 2К17 (-4,1% в 1П17). Суммарная выработка электроэнергии Группы Русгидро увеличилась на 6,4% г/г во 2К17 (34,4 ТВтч), в результате чего за 1П17 производство электроэнергии достигло 63,5 ТВтч (+0,7% г/г). Компания ожидает, что в 3К17 приток воды в водохранилища Волжско-Камского каскада будет на 35-45% выше долгосрочного среднего значения, а в другие водохранилища — близким к долгосрочному среднему значению или чуть выше. Кроме того, продажи электроэнергии сбытовыми компаниями Русгидро несколько упали во 2К17 — на 1,1% до 4,7 ТВтч (без учета Энергетической сбытовой компании Башкортостана, которая была продана Интер РАО в конце 2016), в то время как продажи в 1П17 составили 10,6 ТВтч (-4,5% г/г).

( Читать дальше )

Общая выработка электроэнергии ГЭС Русгидро выросла во 2К17 на 7,1% г/г до 27,5 ТВтч (+2,4% в 1П17) за счет роста выработки на Волжско-Камском каскаде и на электростанциях в Центральной России (+18,7% г/г во 2К17). Дочерняя теплоэнергетическая компания Русгидро, РАО ЭС Востока, увеличила производство электроэнергии на 3,5% г/г до 7,2 ТВтч во 2К17 (-4,1% в 1П17). Суммарная выработка электроэнергии Группы Русгидро увеличилась на 6,4% г/г во 2К17 (34,4 ТВтч), в результате чего за 1П17 производство электроэнергии достигло 63,5 ТВтч (+0,7% г/г). Компания ожидает, что в 3К17 приток воды в водохранилища Волжско-Камского каскада будет на 35-45% выше долгосрочного среднего значения, а в другие водохранилища — близким к долгосрочному среднему значению или чуть выше. Кроме того, продажи электроэнергии сбытовыми компаниями Русгидро несколько упали во 2К17 — на 1,1% до 4,7 ТВтч (без учета Энергетической сбытовой компании Башкортостана, которая была продана Интер РАО в конце 2016), в то время как продажи в 1П17 составили 10,6 ТВтч (-4,5% г/г).

( Читать дальше )

Норникель - сделка может говорить о том, что Металлоинвест не видит потенциала роста производителя никеля

- 21 июля 2017, 11:05

- |

Металлоинвест продал 1,79% в Норникель

GDR были проданы в рамках ускоренного формирования книги заявок по цене в $14.1 за расписку, что предполагает 4.5% дисконт к цене закрытия. Металлоинвест привлек около $400 млн — это был весь пакет, принадлежащий компании в Норникеле. Как сообщал Коммерсант, другие крупные акционеры Норникеля (Русал, Интеррос и Crispian) не планировали участвовать в размещении.

GDR были проданы в рамках ускоренного формирования книги заявок по цене в $14.1 за расписку, что предполагает 4.5% дисконт к цене закрытия. Металлоинвест привлек около $400 млн — это был весь пакет, принадлежащий компании в Норникеле. Как сообщал Коммерсант, другие крупные акционеры Норникеля (Русал, Интеррос и Crispian) не планировали участвовать в размещении.

Доля, которая была предложена, соответствовала примерно 6-дневному обороту в локальных акциях и GDR и предполагала “навес” акций. Сделка может говорить о том, что Металлоинвест не видит потенциала роста производителя никеля. Мы подтверждаем нашу рекомендацию ДЕРЖАТЬ по Норникелю, считая акции достаточно дорогими с учетом скорректированных по рынку цен металлов и курса рубля — 6.9x EBITDA 2017 против 5.1x у мировых диверсифицированных производителей.АТОН

Северсталь предлагает одни из самых высоких дивидендов в российском металлургическом секторе

- 21 июля 2017, 10:55

- |

Северсталь: совет директоров рекомендовал промежуточные дивиденды в размере 22,28 руб. на акцию

Дивидендная доходность составляет приблизительно 2,6%, дата закрытия реестра намечена на 26 сентября — общая сумма выплат составит приблизительно $300 млн. Дивидендная политика Северстали предусматривает выплату 50% чистой прибыли, если соотношение чистый долг/EBITDA ниже 1,0x, и 25%, если это соотношение выше. Напоминаем, что Северсталь предлагает одни из самых высоких дивидендов в российском металлургическом секторе, обеспечивающих доходность около 10% в год, по нашим оценкам.АТОН

Северсталь в настоящий момент имеет 110%-ую интеграцию в железную руду, Яковлевский рудник должен повысить ее до 117%

- 21 июля 2017, 10:48

- |

Северсталь купила долг Яковлевского рудника

Северсталь выкупила долговые обязательства Металл-групп стоимостью 12 млрд руб. (около $200 млн) за 6 млрд руб. ($100 млн) с целью стать 100%-ым собственником рудника. Рудник расположен в 40 км от Белгорода в бассейне Курской магнитной аномалии, общие запасы превышают 9,6 млрд т с содержанием железа 61,4%. Текущая производственная мощность составляет 1 млн т, недавно был запущен проект по расширению мощности до 4,5

Северсталь выкупила долговые обязательства Металл-групп стоимостью 12 млрд руб. (около $200 млн) за 6 млрд руб. ($100 млн) с целью стать 100%-ым собственником рудника. Рудник расположен в 40 км от Белгорода в бассейне Курской магнитной аномалии, общие запасы превышают 9,6 млрд т с содержанием железа 61,4%. Текущая производственная мощность составляет 1 млн т, недавно был запущен проект по расширению мощности до 4,5

Сделка имеет смысл — Северсталь скорее всего намерена заместить Олкон Яковлевским рудником, когда ресурсы первого истощатся. Северсталь в настоящий момент имеет 110%-ую интеграцию в железную руду, Яковлевский рудник должен повысить ее до 117%, а после расширения мощности — до более 140%. На данный момент мы занимаем нейтральную позицию по объявленной сделке M &A, поскольку ключевые параметры сделки остаются неопределенными — такие как окончательная цена приобретения, планируемые капзатраты на расширение, производственные затраты на тонну и т.д.АТОН

Северсталь - результаты по МСФО за 2 квартал в целом совпали с консенсус-прогнозом

- 21 июля 2017, 10:40

- |

Северсталь опубликовала финансовые показатели по МСФО за 2К17 в соответствии с ожиданиями

Выручка составила $1 931 млн, увеличившись на 9,3% кв/кв, EBITDA достигла $629 млн (+8,8% кв/кв), а скорректированная чистая прибыль — $448 млн (+31,7% кв/кв). Свободный денежный поток вырос до $382 млн на фоне роста прибыли во 2К и сравнительно незначительного изменения оборотного капитала (против сезонного роста в 1К17). Чистый долг увеличился до $827 млн (+4,9%), а соотношение чистый долг/EBITDA осталось неизменным на уровне 0,4x. Северсталь также снизила оценку вероятных налоговых претензий до $8 млн со $132 млн в 1К17 и $400 млн на конец 2016. Северсталь представила оптимистичный прогноз на 2П17 на фоне снижения запасов в Китае и сравнительно высоких цен на сырье, тем не менее внутренние цены, по мнению компании, остаются под давлением из-за импорта стали из стран СНГ.

Выручка составила $1 931 млн, увеличившись на 9,3% кв/кв, EBITDA достигла $629 млн (+8,8% кв/кв), а скорректированная чистая прибыль — $448 млн (+31,7% кв/кв). Свободный денежный поток вырос до $382 млн на фоне роста прибыли во 2К и сравнительно незначительного изменения оборотного капитала (против сезонного роста в 1К17). Чистый долг увеличился до $827 млн (+4,9%), а соотношение чистый долг/EBITDA осталось неизменным на уровне 0,4x. Северсталь также снизила оценку вероятных налоговых претензий до $8 млн со $132 млн в 1К17 и $400 млн на конец 2016. Северсталь представила оптимистичный прогноз на 2П17 на фоне снижения запасов в Китае и сравнительно высоких цен на сырье, тем не менее внутренние цены, по мнению компании, остаются под давлением из-за импорта стали из стран СНГ.

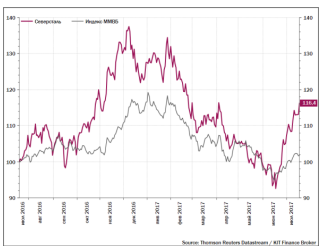

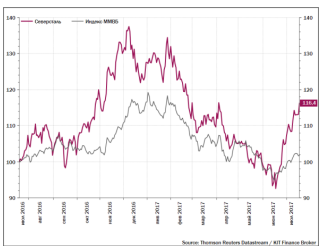

Результаты в целом совпали с консенсус-прогнозом по статьям выручки и EBITDA, и благодаря вертикально-интегрированной модели рентабельность осталась неизменной на уровне 32,6%, несмотря на волатильность цен на сырье. EBITDA за 1П17 соответствует 55% от годового консенсус-прогноза в $2,2 млрд, который может оказаться заниженным на $150 млн. С начала года Северсталь отстала от НЛМК на 20 пп, что, на наш взгляд, не может быть в полной мере оправдано включением последней в индекс MSCI.АТОН

Северсталь: время фиксировать спекулятивную прибыль

- 20 июля 2017, 16:15

- |

Северсталь первой из российских металлургических компаний опубликовала финансовую отчетность за II кв. Результаты оказались немного хуже среднерыночного консенсуса.

Выручка в апреле-июне 2017 г. составила $1,93 млрд., что на 38% больше результата за аналогичный период прошлого года. EBITDA достигла $629 млн. (+51% к II кв. 2016 г.) при прогнозе $637,5 млн. Чистая прибыль снизилась на 44% до $136 млн.

Снижение чистой прибыли носит в больше степени технический, а не операционный характер. Северсталь признала в качестве убытка суммарно $343 млн. резерва курсовых разниц и $30 млн. из-за отрицательной переоценки проданного актива — Redaelli Tecna S.p.A.

Совет директоров Северстали накануне рекомендовал дивиденд за II кв. 2017 г. в размере 22,28 руб. на акцию. Внеочередное собрание акционеров, которое должно одобрить дивиденд, назначено на 15 сентября. Дату закрытия реестра акционеров для получения дивиденда предполагается назначить на 26 сентября. Дивиденд за II кв. будет на 9% ниже чем за I кв. 2017 г. и на 13% больше чем за апрель-июнь прошлого года.

( Читать дальше )

Выручка в апреле-июне 2017 г. составила $1,93 млрд., что на 38% больше результата за аналогичный период прошлого года. EBITDA достигла $629 млн. (+51% к II кв. 2016 г.) при прогнозе $637,5 млн. Чистая прибыль снизилась на 44% до $136 млн.

Снижение чистой прибыли носит в больше степени технический, а не операционный характер. Северсталь признала в качестве убытка суммарно $343 млн. резерва курсовых разниц и $30 млн. из-за отрицательной переоценки проданного актива — Redaelli Tecna S.p.A.

Совет директоров Северстали накануне рекомендовал дивиденд за II кв. 2017 г. в размере 22,28 руб. на акцию. Внеочередное собрание акционеров, которое должно одобрить дивиденд, назначено на 15 сентября. Дату закрытия реестра акционеров для получения дивиденда предполагается назначить на 26 сентября. Дивиденд за II кв. будет на 9% ниже чем за I кв. 2017 г. и на 13% больше чем за апрель-июнь прошлого года.

( Читать дальше )

ЛСР Группа - опубликованные операционные результаты за 2 квартал негативны для акций компании

- 20 июля 2017, 11:29

- |

Операционные результаты за 2 кв. 2017 г.: объемы продаж продолжили снижаться

Продажи вновь упали во 2 кв. 2017 г. Вчера Группа ЛСР представила операционную отчетность за 2 кв. 2017 г. и провела телефонную конференцию. Так, в 1 п/г 2017 г. объем новых заключенных контрактов на продажу недвижимости сократился на 30% год к году до 257 тыс. кв. м, или на 32% до 26 млрд руб. В течение полугодия компания ввела в эксплуатацию 182 тыс. кв. м жилья, что на 12% меньше, чем в 1 п/г 2016. Во 2 кв. 2017 г. объем новых заключенных контрактов на продажу объектов недвижимости уменьшился на 24% год к году до 117 тыс. кв. м. Средняя цена реализованной недвижимости выросла во втором квартале по сравнению с первым на 7% и составила 103 тыс. руб. за кв. м.

В Москве продажи снизились на 52%. Объемы продаж группы в Москве упали сильнее, чем в Санкт-Петербурге: объем новых заключенных контрактов в этих городах сократился на 52% до 57 тыс. кв. м и на 28% до 151 тыс. кв. м соответственно. Екатеринбург остается единственным регионом присутствия компании, в котором был зафиксирован рост продаж (плюс 34% до 48 тыс. кв. м). В ходе телефонной конференции компания еще раз подтвердила ранее данные прогнозы операционных показателей на 2017 г. как в сегменте девелопмента, так и в сегменте строительных материалов. В частности, на текущий год подтвержден прогноз по росту продаж на 13% до 770 тыс. кв. м и росту объемов новых площадей, выставляемых на продажу, на 22% до 890 тыс. кв. м. По нашим оценкам, для достижения целевого уровня ЛСР потребуется обеспечить во 2 п/г 2017 г. увеличение объема продаж более чем на 60%. Компания рассчитывает существенно улучшить результаты во 2 п/г за счет запуска в продажу новых площадей. Ранее группа объявила о планах пересмотреть дивидендную политику и, в частности, перейти от существующей практики годовых дивидендных выплат к полугодовым. По словам менеджмента, возможные изменения будут относиться к дивидендам за 2018 г.

( Читать дальше )

Продажи вновь упали во 2 кв. 2017 г. Вчера Группа ЛСР представила операционную отчетность за 2 кв. 2017 г. и провела телефонную конференцию. Так, в 1 п/г 2017 г. объем новых заключенных контрактов на продажу недвижимости сократился на 30% год к году до 257 тыс. кв. м, или на 32% до 26 млрд руб. В течение полугодия компания ввела в эксплуатацию 182 тыс. кв. м жилья, что на 12% меньше, чем в 1 п/г 2016. Во 2 кв. 2017 г. объем новых заключенных контрактов на продажу объектов недвижимости уменьшился на 24% год к году до 117 тыс. кв. м. Средняя цена реализованной недвижимости выросла во втором квартале по сравнению с первым на 7% и составила 103 тыс. руб. за кв. м.

В Москве продажи снизились на 52%. Объемы продаж группы в Москве упали сильнее, чем в Санкт-Петербурге: объем новых заключенных контрактов в этих городах сократился на 52% до 57 тыс. кв. м и на 28% до 151 тыс. кв. м соответственно. Екатеринбург остается единственным регионом присутствия компании, в котором был зафиксирован рост продаж (плюс 34% до 48 тыс. кв. м). В ходе телефонной конференции компания еще раз подтвердила ранее данные прогнозы операционных показателей на 2017 г. как в сегменте девелопмента, так и в сегменте строительных материалов. В частности, на текущий год подтвержден прогноз по росту продаж на 13% до 770 тыс. кв. м и росту объемов новых площадей, выставляемых на продажу, на 22% до 890 тыс. кв. м. По нашим оценкам, для достижения целевого уровня ЛСР потребуется обеспечить во 2 п/г 2017 г. увеличение объема продаж более чем на 60%. Компания рассчитывает существенно улучшить результаты во 2 п/г за счет запуска в продажу новых площадей. Ранее группа объявила о планах пересмотреть дивидендную политику и, в частности, перейти от существующей практики годовых дивидендных выплат к полугодовым. По словам менеджмента, возможные изменения будут относиться к дивидендам за 2018 г.

( Читать дальше )

Группа ЛСР продемонстрировала слабые операционные показатели, отразив существенное снижение продаж

- 20 июля 2017, 11:08

- |

Группа ЛСР в I полугодии сократила продажи на треть

Группа ЛСР в январе-июне 2017 года сократило продажи недвижимости в денежном выражении на 32% по сравнению с аналогичным периодом прошлого года — до 26 млрд рублей, говорится в сообщении компании. Объем продаж группы составил 257 тыс. кв. м (снижение на 30%). По итогам первого полугодия группа ввела в эксплуатацию 182 тыс. кв. м жилья, что на 12% ниже показателя января-июня 2016 года.

Группа ЛСР в январе-июне 2017 года сократило продажи недвижимости в денежном выражении на 32% по сравнению с аналогичным периодом прошлого года — до 26 млрд рублей, говорится в сообщении компании. Объем продаж группы составил 257 тыс. кв. м (снижение на 30%). По итогам первого полугодия группа ввела в эксплуатацию 182 тыс. кв. м жилья, что на 12% ниже показателя января-июня 2016 года.

ЛСР продемонстрировала слабые операционные показатели, отразив существенное снижение продаж. В тоже время данные за 2 кв. свидетельствует замедлении падения, но оно все еще серьезное (-12%). Мы считаем, что такая динамика связана с разрывом в продажах ЛСР, т.е. старое жилье распродано, а новое еще не начало продаваться.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания