SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Сохранение темпов buyback окажет существенную поддержку акциям Лукойла - Sberbank CIB

- 19 декабря 2018, 13:13

- |

Компания Lukoil Securities Limited, дочернее общество «ЛУКОЙЛА», в рамках программы обратного выкупа акций с 10 по 14 декабря 2018 года купила в ходе 15 сделок на рынке 470 731 акций (0,06% уставного капитала эмитента) и 549 264 ADR (0,07%), говорится в сообщении нефтяной компании.

Представленные показатели «ЛУКОЙЛа» еще раз подтверждают стремление компании реализовать программу выкупа, несмотря на волатильность цен на нефть. Мы ожидаем, что на этой и следующей неделе объем выкупа сохранится примерно на таком же уровне, и что совокупный объем выкупленных бумаг по итогам года составит $900-1 000 млн.Sberbank CIB

Если компания сохранит такой же темп и в дальнейшем, то реализация программы выкупа ($3 млрд) завершится к концу 1П19, что окажет существенную поддержку акциям в ближайшее время.

- комментировать

- Комментарии ( 0 )

Новости рынков |Стратегия 2019. С надеждой на будущее - Атон

- 18 декабря 2018, 16:40

- |

Российский рынок: низкая оценка и большие дивиденды способствуют росту

Опережающая динамика развивающихся рынков поможет России

Эффект налогово-бюджетного стимулирования в США должен угаснуть, что будет способствовать сближению темпов роста США и других стран. После снижения угрозы дальнейшей эскалации торговых войн внимание инвесторов, вероятно, переключится на просевшие рынки EM, которые были под давлением в 2018 – в частности, на Китай, Корею и Индонезию. Эта тенденция должна также поддержать и российский рынок, но, в связи с предстоящими санкциями США, существующая премия за риск для российского рынка сохранится и будет сдерживать значительные притоки капитала.

Инвестиционные идеи: по-прежнему любим экспортеров

( Читать дальше )

Российский рынок акций остался на уровнях начала года, но, несмотря на санкционные риски, его динамика оказалась одной из лучших среди всех развивающихся рынков в 2018, подтверждая наши прошлогодние прогнозы. В 2019 мы ожидаем, что индекс РТС вырастет примерно до 1300 пунктов (+15%) за счет привлекательной оценки (P/E 2019 5.4x, дисконт 50% к MSCI EM) и рекордно высоких дивидендов (доходность 7.2%). Благоприятные цены на сырье, слабый рубль и умеренный потребительский спрос будут стимулировать рост денежных потоков и EPS компаний и помогут избежать глубокой коррекции рынка, на наш взгляд.

Опережающая динамика развивающихся рынков поможет России

Эффект налогово-бюджетного стимулирования в США должен угаснуть, что будет способствовать сближению темпов роста США и других стран. После снижения угрозы дальнейшей эскалации торговых войн внимание инвесторов, вероятно, переключится на просевшие рынки EM, которые были под давлением в 2018 – в частности, на Китай, Корею и Индонезию. Эта тенденция должна также поддержать и российский рынок, но, в связи с предстоящими санкциями США, существующая премия за риск для российского рынка сохранится и будет сдерживать значительные притоки капитала.

Инвестиционные идеи: по-прежнему любим экспортеров

( Читать дальше )

Новости рынков |Лукойл - чем дальше, тем интереснее - Финам

- 17 декабря 2018, 15:16

- |

Аналитики Финам считают, что Лукойл недооценен рынком:

ПАО «ЛУКОЙЛ» – последняя крупная частная компания нефтегазового сектора РФ, полностью работающая на конкурентных рыночных принципах. Компания имеет зарубежные активы и значительную часть продукции продает на внешних рынках.

Низкое значение чистого долга выгодно отличают ПАО «ЛУКОЙЛ» от конкурентов. По всем основным мультипликаторам капитализация компании также выглядит недооцененной рынком относительно сопоставимых компаний сектора. Мы рассчитали целевую стоимость «Лукойла» по прогнозному мультипликатору EV/EBITDA на 2019 г.

Компания погасила «казначейские» акции, сократив их общее количество до 750 млн штук, из-за чего, несмотря на рост стоимости акций, рыночная капитализация компании сократилась, а значения рассчитываемых индикаторов вновь свидетельствуют о фундаментальной недооценке «Лукойла» относительно сопоставимых компаний.

ПАО «ЛУКОЙЛ» – последняя крупная частная компания нефтегазового сектора РФ, полностью работающая на конкурентных рыночных принципах. Компания имеет зарубежные активы и значительную часть продукции продает на внешних рынках.

Все это позволяет нам отказаться от дисконта при оценке эмитента. Наша прогнозная стоимость «Лукойла» составила $75 404 млн., что соответствует $101 или 6 686 рублей за обыкновенную акцию по курсу на дату оценки. Такая оценка предполагает рост акций примерно на 30% от текущих уровней. В связи с этим мы сохраняем по обыкновенным акциям ПАО «ЛУКОЙЛ» рекомендацию «Покупать».

Новости рынков |Основное бремя по выполнению соглашения ОПЕК+ ляжет на Лукойл - Фридом Финанс

- 10 декабря 2018, 15:32

- |

Страны ОПЕК и не-ОПЕК заключили новое соглашение о сокращении добычи нефти, оно вступит в силу с 1 января 2019 года

Участники «венского соглашения» договорились снизить добычу на 1,2 млн баррелей: на 800 тыс. барр. добычу сократит картель, еще 400 тыс. барр. – страны, не входящие в него, в т.ч. Россия.

ИК «Фридом Финанс»

Участники «венского соглашения» договорились снизить добычу на 1,2 млн баррелей: на 800 тыс. барр. добычу сократит картель, еще 400 тыс. барр. – страны, не входящие в него, в т.ч. Россия.

Россия согласилась сократить добычу на 228 млн барр в сутки в рамках сделки ОПЕК+. Есть опасения относительно того, что основное бремя по выполнению соглашения ляжет на «ЛУКОЙЛ», который сейчас добывает около 2,3 млн барр. в сутки, а также другие независимые компании. Добыча «ЛУКОЙЛ» может также сократиться в Ираке. Эффект от сокращения добычи может быть достигнут не скоро, поскольку реализация соглашения потребует нескольких месяцев.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |Сделка ОПЕК+ - победа для рынка нефти - Атон

- 10 декабря 2018, 11:04

- |

Страны ОПЕК+ договорились о снижении добычи на 1.2 млн барр. в сутки

Члены ОПЕК+ после продолжительных переговоров в Вене (Австрия) 6-7 декабря, наконец, договорились сократить добычу с 1 января 2019 на шесть месяцев на 1.2 млн барр. в сутки, из которых 800 тыс барр. в сутки придется на картель ОПЕК, а оставшиеся 400 тыс барр. в сутки — на страны, не входящие в ОПЕК, с Россией во главе. Россия взяла на себя обязательства сократить добычу на 228 тыс барр. в сутки, в то время как Иран, Ливия и Венесуэла были освобождены от обязательств по сокращению добычи. В качестве ориентира для сокращения добычи был выбран уровень добычи в октябре 2018, что делает это новое соглашение очень похожим на первое, подписанное в ноябре 2016, которое положило начало функционированию соглашения ОПЕК+. Следующее заседание министров нефти стран ОПЕК+, на котором будет обсуждаться судьба дальнейшего уровня добычи, запланировано на апрель 2019.

Члены ОПЕК+ после продолжительных переговоров в Вене (Австрия) 6-7 декабря, наконец, договорились сократить добычу с 1 января 2019 на шесть месяцев на 1.2 млн барр. в сутки, из которых 800 тыс барр. в сутки придется на картель ОПЕК, а оставшиеся 400 тыс барр. в сутки — на страны, не входящие в ОПЕК, с Россией во главе. Россия взяла на себя обязательства сократить добычу на 228 тыс барр. в сутки, в то время как Иран, Ливия и Венесуэла были освобождены от обязательств по сокращению добычи. В качестве ориентира для сокращения добычи был выбран уровень добычи в октябре 2018, что делает это новое соглашение очень похожим на первое, подписанное в ноябре 2016, которое положило начало функционированию соглашения ОПЕК+. Следующее заседание министров нефти стран ОПЕК+, на котором будет обсуждаться судьба дальнейшего уровня добычи, запланировано на апрель 2019.

Согласованный объем сокращения добычи, безусловно, оказался выше, чем широко дискутировавшиеся 1.0 млн барр. в сутки, но учитывая тот факт, что странам вновь удалось договориться при довольно полярных взглядах на соглашение многих членов до и во время жарких переговоров, побуждает нас и рынок в целом рассматривать это как победу для рынка нефти и цены на нефть. Мы увидели позитивную реакцию в ценах на нефть в пятницу сразу после появления результатов встречи в лентах новостей, и полагаем, что не должны вызывать вопросы причины такого оптимизма. Россия, вероятно, будет постепенно реализовывать свои обязательства, как это было в 2017, поэтапно сокращая объемы добычи. Поддержание цены на нефть через регулирование добычи и недопущение ее падения до слишком низких уровней ПОЗИТИВНО для российских компаний, которые в целом должны выиграть, несмотря на необходимость жертвовать ростом добычи. Как мы уже видели в 2017, компании, вероятно, будут перераспределять свою добычу в пользу месторождений с льготным налогообложением (Каспий, Тимано-Печора у ЛУКОЙЛа, Юганскнефтегаз у Роснефти, Новопортовское и Приразломное у Газпром нефти и т. д.), ограничивая добычу на браунфилдах без налоговых льгот, в основном, в Западной Сибири, что приведет к снижению буровой активности на этих активах. В настоящее время мы закладываем цену Brent на уровне $70/барр. в 2019, и решение ОПЕК+ оставляет это предположение вполне комфортным для нас на данный момент.АТОН

Новости рынков |Сделка ОПЕК+ больше всего скажется на Лукойле - Фридом Финанс

- 10 декабря 2018, 10:47

- |

Соглашение ОПЕК+ продлено. Неожиданностью стала готовность России сократить добычу сильнее, чем прогнозировал рынок. Общее сокращение составит 1,3 млн баррелей в сутки. Котировки нефти отреагировали резким ростом.

ИК «Фридом Финанс»

Наибольший риск соглашение несет для «Лукойла», который добывает свыше 2,3 млн баррелей в сутки, и его добыча в России и Ираке может снизиться примерно на 4%. На горизонте недели нефть Brent, вероятнее всего, будет торговаться в диапазоне $60-70 за баррель. При этом, действенность соглашения в среднесрочном периоде под вопросом на фоне роста добычи в США.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |Акции Лукойла интересны в среднесрочной перспективе - НПФ Согласие

- 07 декабря 2018, 14:12

- |

«ЛУКОЙЛ» может завершить выкуп акций в следующем году, сообщил финансовый директор компании Александр Матыцын в ходе телефонной конференции.

АО «НПФ Согласие»

Инвесторам стоит обратить внимание на акции «ЛУКОЙЛа» в среднесрочной перспективе; менеджмент этой компании заинтересован в повышении капитализации, о чём свидетельствует объявление об ускорении программы buyback и намерение до конца 2019-го года выкупить с рынка свои акции на 2,5 млрд долларов США. На этой новости акции эмитента в моменте прибавили 2,6%. Однако сейчас на балансе компании более чем в 2 раза больше денежных средств по сравнению с суммой объявленного buyback. Также «ЛУКОЙЛ» в 2019 году сгенерирует порядка 7 млрд долларов США чистого денежного потока; таким образом компания может завершить программу выкупа своих акций с рынка раньше, чем в запланированном конце 2019 года или увеличить объём выкупа.Нечаев Дмитрий

АО «НПФ Согласие»

Новости рынков |Газпром нефть - потенциал не исчерпан - Пермская фондовая компания

- 06 декабря 2018, 15:51

- |

Стремительный рост котировок нефти в рублях стал одной из главных причин установления рекордных финансовых результатов компаниями российского нефтегазового сектора и компания «Газпром нефть» в данном случае не является исключением.

Основные финансовые показатели демонстрируют значительный рост в течение последних лет. Отмечая результаты данного квартала, стоит выделить рост показателей выручки, чистой прибыли и OIBDA на 40%, 70% и 58% по отношению к аналогичному периоду годом ранее.

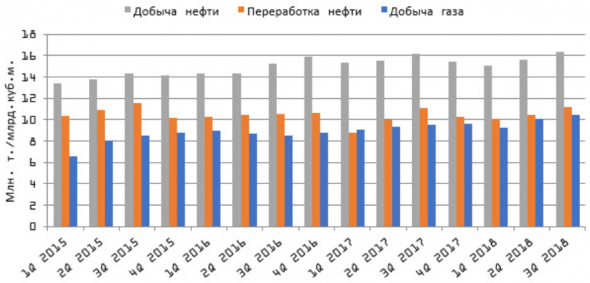

Также положительными факторами являются постепенно увеличивающиеся уровни добычи нефти и газа за последние годы, хоть и рост первого показателя затруднительно назвать значительным. Тем не менее, компания планирует нарастить добычу нефти на 3% в 2019 году, а к концу 2020 приблизиться к отметке в 70 млн. тонн. В пользу этого свидетельствуют данные об открытии нового месторождения на Аяшском участке.

Говоря о дальнейших перспективах данной компании, нельзя не отметить резкое снижение котировок нефти, выраженных в рублях. Со своих пиковых значений на рубеже 3 и 4 квартала цена опустилась примерно на 30%. Необходимо помнить, что данный факт неизбежно окажет определенное воздействие на результаты за 4 квартал в случае сохранения текущих ценовых уровней.

( Читать дальше )

Основные финансовые показатели демонстрируют значительный рост в течение последних лет. Отмечая результаты данного квартала, стоит выделить рост показателей выручки, чистой прибыли и OIBDA на 40%, 70% и 58% по отношению к аналогичному периоду годом ранее.

Также положительными факторами являются постепенно увеличивающиеся уровни добычи нефти и газа за последние годы, хоть и рост первого показателя затруднительно назвать значительным. Тем не менее, компания планирует нарастить добычу нефти на 3% в 2019 году, а к концу 2020 приблизиться к отметке в 70 млн. тонн. В пользу этого свидетельствуют данные об открытии нового месторождения на Аяшском участке.

Говоря о дальнейших перспективах данной компании, нельзя не отметить резкое снижение котировок нефти, выраженных в рублях. Со своих пиковых значений на рубеже 3 и 4 квартала цена опустилась примерно на 30%. Необходимо помнить, что данный факт неизбежно окажет определенное воздействие на результаты за 4 квартал в случае сохранения текущих ценовых уровней.

( Читать дальше )

Новости рынков |Суммарные дивиденды по Лукойлу будут на уровне 240 рублей на акцию - Промсвязьбанк

- 06 декабря 2018, 11:16

- |

Акционеры ЛУКОЙЛа утвердили дивиденды за 9 мес. в размере 95 руб. на акцию

Внеочередное собрание акционеров ЛУКОЙЛа в заочной форме утвердило выплату дивидендов по итогам 9 месяцев 2018 года в размере 95 рублей на акцию, сообщила НК. Общий размер дивидендов, начисленных на обыкновенные акции, составит 71,25 млрд руб. Реестр для получения дивидендов закрывается 21 декабря.

Внеочередное собрание акционеров ЛУКОЙЛа в заочной форме утвердило выплату дивидендов по итогам 9 месяцев 2018 года в размере 95 рублей на акцию, сообщила НК. Общий размер дивидендов, начисленных на обыкновенные акции, составит 71,25 млрд руб. Реестр для получения дивидендов закрывается 21 декабря.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним составляет 1,7%. Всего компания направит акционерам 68,3 млрд руб., что составляет 16% от чистой прибыли по МСФО. Основные выплаты ЛУКОЙЛ традиционно совершит по итогам года, по ожиданиям рынка это порядка 145 рублей, т.е. суммарные выплаты будет на уровне 240 руб./акцию, доходность оценивается в 4,5%.Промсвязьбанк

Новости рынков |Нефтегазовый сектор - наиболее привлекательный в условиях низких цен на нефть - Велес Капитал

- 05 декабря 2018, 20:52

- |

Мы провели анализ акций российских нефтегазовых компаний в условиях изменившейся конъюнктуры на фоне сильного падения цен на нефть.

Нефтяное пике. За последние два месяца цена Brent снизилась на четверть до 63 долл. за баррель, однако российский нефтегазовый сектор устоял под давлением рыночной конъюнктуры: индекс MICEX O&G сократился всего на 5%. Наибольшие потери понесли «Татнефть» и «Роснефть», капитализация которых снизилась на 9% и 15% соответственно с 3 октября, когда стоимость Brent достигла максимума в текущем году – 86 долл. за баррель.

( Читать дальше )

Наши расчеты показывают, что при текущих ценах наибольший потенциал роста присутствует у акций «Роснефти». Мы прогнозируем возвращение стоимость Brent до 70 долл. за баррель на ожидании решения ОПЕК снизить добычу: при этих предпосылках потенциал роста есть у всех компаний сектора.

Нефтяное пике. За последние два месяца цена Brent снизилась на четверть до 63 долл. за баррель, однако российский нефтегазовый сектор устоял под давлением рыночной конъюнктуры: индекс MICEX O&G сократился всего на 5%. Наибольшие потери понесли «Татнефть» и «Роснефть», капитализация которых снизилась на 9% и 15% соответственно с 3 октября, когда стоимость Brent достигла максимума в текущем году – 86 долл. за баррель.

Наш «top pick» – акции «Роснефти». Согласно нашим расчетам, при текущей цене на нефть в 63 долл. за баррель наиболее привлекательными акциями к покупке являются бумаги «Роснефти». Акции «ЛУКОЙЛа», «Газпром нефти», «Татнефти» и «Новатэка» близки к своим справедливым значениям, а бумаги «Газпрома», «Сургутнефтегаза» и «Башнефти» ведут себя независимо от состояния рынка нефти и их стоит рассматривать с точки зрения дивидендной доходности.

Наш базовый прогноз – 70 долл. за баррель. Мы ожидаем, что ОПЕК примет решение снизить добычу 6-7 декабря 2018 г., что подстегнет рост нефтяных котировок и вернет их к 70 долл. за баррель. Исходя из этого прогноза цены на ближайшие годы, мы считаем, что потенциал роста есть у всех компаний российского нефтегазового сектора. Мы полагаем, что при нынешних условиях возврат цен выше 80 долл. выглядит нереалистичным, так как такие цены были на ожиданиях введения эмбарго на иранскую нефть, которое в итоге было реализовано лишь частично. Решение ОПЕК сохранить или отложить рассмотрение вопроса о квотах могут привести к дальнейшему снижению цен, так как избыток предложения нефти в мире будет увеличиваться.

Дивидендные бумаги

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс