SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Коронавирус может сказаться на размере дивидендов российских металлургов за 2020 год - Московские партнеры

- 26 февраля 2020, 20:02

- |

В Китае продолжается карантин, и одна из наиболее страдающих сегодня отраслей – черная металлургия. По сообщениям СМИ, китайские запасы арматурного проката достигли рекордных высот (по причине приостановки множества предприятий).

На примере черной металлургии можно проследить логическую цепочку – на какие еще отрасли может повлиять замедление потребления проката?

Сырье – железная руда и коксующийся уголь. Тенденция такова, что при рассматриваемом сценарии цены на эти виды сырья могут серьезно просесть. Полностью металлургическое производство остановить очень сложно, и потребление сырья не упадет «в ноль». Ведь погасить домну – это значит полностью остановить комбинат на продолжительный срок. Но потребление угля и руды может снизиться существенно.

Строительство. Это одна из ключевых отраслей, потребляющих металлопрокат, в особенности, арматуру, которую используют при возведении несущих конструкций. С одной стороны, снижение цен на прокат ведет к росту рентабельности строительства, а с другой – затоваривание складов говорит о том, что стройка в Китае сильно замедлилась.

( Читать дальше )

На примере черной металлургии можно проследить логическую цепочку – на какие еще отрасли может повлиять замедление потребления проката?

Сырье – железная руда и коксующийся уголь. Тенденция такова, что при рассматриваемом сценарии цены на эти виды сырья могут серьезно просесть. Полностью металлургическое производство остановить очень сложно, и потребление сырья не упадет «в ноль». Ведь погасить домну – это значит полностью остановить комбинат на продолжительный срок. Но потребление угля и руды может снизиться существенно.

Строительство. Это одна из ключевых отраслей, потребляющих металлопрокат, в особенности, арматуру, которую используют при возведении несущих конструкций. С одной стороны, снижение цен на прокат ведет к росту рентабельности строительства, а с другой – затоваривание складов говорит о том, что стройка в Китае сильно замедлилась.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Новости рынков |Evraz отчитается 27 февраля и проведет телеконференцию - Атон

- 26 февраля 2020, 11:52

- |

Evraz в четверг, 27 февраля, должен опубликовать финансовую отчетность за 2П19.

По нашим прогнозам, выручка составит $5 529 млн (-10% п/п, -15% г/г), показатель EBITDA — $1 096 млн (-26% п/п, -41% г/г), чистая прибыль — $501 млн (-28% п/п, -55% г/г). В 4-м квартале компания увеличила продажи стальной продукции на 6.6% кв/кв до 3.6 млн т, при этом цены реализации стальной продукции снижались под давлением слабого рыночного спроса. Результаты за 2019, как ожидается, должны оказаться в рамках консенсус-прогноза Bloomberg по статье EBITDA. Наш рейтинг по Evraz — НЕЙТРАЛЬНО; компания больше других подвержена рискам, связанным с распространением коронавирусной инфекции из-за высокой долговой нагрузки и ее интеграции в коксующийся уголь на 240%. Evraz торгуется с консенсус-мультипликатором EV/EBITDA 2020 на уровне 4.8x — с дисконтом в 17% к НЛМК (5.8x) и 6% к Северстали (5.1x).Атон

Телеконференция состоится 27 февраля 2020 в 14:00 по Лондону, 17:00 по Москве; подключение: +44 (0) 330 336 9411 (Великобритания); +7 495 646 9190 (Россия); ID конференции: 2575792.

Новости рынков |Северсталь — лучшая в отрасли - Финам

- 21 февраля 2020, 18:01

- |

ПАО «Северсталь» — одна из крупнейших вертикально интегрированных сталелитейных и горнодобывающих компаний с активами в России и за рубежом. На долю группы приходится около 16% объема выпуска стали в стране.

«Северстали» удается сохранять высокие объемы выпуска и продаж стальной продукции. С падением спроса на внешних рынках компания увеличивает долю внутреннего рынка в своей выручке. Снижение цен на сталь в меньшей степени отразилось на финансовых результатах в сравнении с конкурентами. В перспективе поддержку металлургам может оказать рост спроса в процессе реализации «Комплексного плана модернизации и расширения магистральной инфраструктуры».

«Северсталь» поддерживает высокий уровень дивидендных выплат даже в условиях роста инвестиционный программы: инвестиции, превышающие $ 800 млн, исключены из расчета дивидендной базы. Годовая дивидендная доходность владения акциями компании составляет около 12%.

ГК «Финам»

«Северстали» удается сохранять высокие объемы выпуска и продаж стальной продукции. С падением спроса на внешних рынках компания увеличивает долю внутреннего рынка в своей выручке. Снижение цен на сталь в меньшей степени отразилось на финансовых результатах в сравнении с конкурентами. В перспективе поддержку металлургам может оказать рост спроса в процессе реализации «Комплексного плана модернизации и расширения магистральной инфраструктуры».

«Северсталь» поддерживает высокий уровень дивидендных выплат даже в условиях роста инвестиционный программы: инвестиции, превышающие $ 800 млн, исключены из расчета дивидендной базы. Годовая дивидендная доходность владения акциями компании составляет около 12%.

С учетом общего снижения капитализации компаний отрасли по основным коэффициентам «Северсталь» выглядит фундаментально недооцененной.Калачев Алексей

Мы поднимаем нашу рекомендацию по обыкновенным акциям ПАО «Северсталь» с «Держать» до «Покупать».

ГК «Финам»

Новости рынков |Полюс и Полиметалл все ещё могут расти - Invest Heroes

- 21 февраля 2020, 17:49

- |

Предварительные PMI по Европе за февраль — смешаные, но без катастроф. По Японии — явная слабость как в промышленности, так и в услугах. Этот факт укрепляет евро и веру в то, что или худшее ещё впереди, или вообще коронавирус не так страшен. Сегодня рынки будут переваривать эти новости и PMI в США, чтобы понять дальнейшее направление, так что лучше не спешить с действиями.

Сейчас S&P корректируется, и есть 2 возможных исхода: если рынок поверит, что не все так плохо, на сырьевых рынках и в России начнется цикл роста акций, т.к. инвесторы пофиксируют прибыль в США и в золоте и гособлигациях, чтобы направить капитал на более доходные рынки. Если же что-то разочарует инвесторов, мы останемся в боковике. Поскольку именно сейчас идут макро итоги февраля, то в ближайшую неделю я предпочитаю понаблюдать за рынком.

( Читать дальше )

Сейчас S&P корректируется, и есть 2 возможных исхода: если рынок поверит, что не все так плохо, на сырьевых рынках и в России начнется цикл роста акций, т.к. инвесторы пофиксируют прибыль в США и в золоте и гособлигациях, чтобы направить капитал на более доходные рынки. Если же что-то разочарует инвесторов, мы останемся в боковике. Поскольку именно сейчас идут макро итоги февраля, то в ближайшую неделю я предпочитаю понаблюдать за рынком.

Ставка на золото ещё как сработала, в евро ещё лучше. Скоро пора закрывать этот трейд и можно играть на сокращение гэпа между золотом и Полюсом/Полиметаллом. Если бы золото застыло на текущих уровнях, Полюс должен был бы стоит около 10,000 руб. на акцию, а Полиметалл 1,350-1,400 руб.Invest Heroes

( Читать дальше )

Новости рынков |Северсталь - лучшая среди равных - Финам

- 20 февраля 2020, 15:47

- |

Посмотрев свежую отчетность «Северстали» за прошлый год, я решил изменить свое отношение к этой ценной бумаге.

ГК «Финам»

Понятно, что черная металлургия проходит очень сложный период, она циклична по своей природе. Мировая металлургическая отрасль сейчас пребывает в нисходящей фазе из-за угрозы снижения мировой экономики. Короновирус тоже не добавляет оптимизма. И на этом фоне «Северсталь» с ее высокой рентабельностью, низким долгом и привлекательной дивидендной политикой выглядит более интересной для инвесторов по сравнению с сопоставимыми компаниями мировой металлургии...Калачев Алексей

ГК «Финам»

Новости рынков |Дивиденды НЛМК приятно удивили рынок - Атон

- 13 февраля 2020, 10:40

- |

Обзор финансовых результатов НЛМК за 4К19, доходность по промежуточным дивидендам 3.8%

Выручка НЛМК за 4К19 снизилась на 10% кв/кв до $2 312 млн (в рамках консенсуса, -2% против прогноза АТОНа), EBITDA упала на 27% кв/кв до $480 млн (+4% против консенсуса, +2% против прогноза АТОНа), в результате чего рентабельность EBITDA сократилась на 4 бп кв/кв до 21%. Показатель FCF вырос на 36% кв/кв до $338 млн из-за снижения цен запасов, но упал на 25% г/г из-за снижения EBITDA и планового роста капзатрат. Совет директоров рекомендовал выплатить промежуточные дивиденды за 4К19 в размере 5.16 руб. на акцию (148% свободного денежного потока), что соответствует доходности 3.8%. Компания ожидает, что в 1К20 производство стали на Липецкой площадке увеличится до уровней 1К19 на фоне завершения плановых ремонтных работ на доменном и конвертерном производстве в 4К19. Во время телеконференции компания подтвердила прогноз по производству: 12.4 млн т стали в 2020 и 14.2 млн т в 2021. Группа ожидает, что капзатраты в 2020 составят в районе $1.1-1.2 млрд.

( Читать дальше )

Выручка НЛМК за 4К19 снизилась на 10% кв/кв до $2 312 млн (в рамках консенсуса, -2% против прогноза АТОНа), EBITDA упала на 27% кв/кв до $480 млн (+4% против консенсуса, +2% против прогноза АТОНа), в результате чего рентабельность EBITDA сократилась на 4 бп кв/кв до 21%. Показатель FCF вырос на 36% кв/кв до $338 млн из-за снижения цен запасов, но упал на 25% г/г из-за снижения EBITDA и планового роста капзатрат. Совет директоров рекомендовал выплатить промежуточные дивиденды за 4К19 в размере 5.16 руб. на акцию (148% свободного денежного потока), что соответствует доходности 3.8%. Компания ожидает, что в 1К20 производство стали на Липецкой площадке увеличится до уровней 1К19 на фоне завершения плановых ремонтных работ на доменном и конвертерном производстве в 4К19. Во время телеконференции компания подтвердила прогноз по производству: 12.4 млн т стали в 2020 и 14.2 млн т в 2021. Группа ожидает, что капзатраты в 2020 составят в районе $1.1-1.2 млрд.

( Читать дальше )

Новости рынков |Дивидендная доходность акций НЛМК существенно превзошла показатель Северстали и ММК - Велес Капитал

- 12 февраля 2020, 17:50

- |

НЛМК представил нейтральную отчетность по МСФО за 4 квартал 2019 г. Финансовые результаты НЛМК практически совпали с ожиданиями рынка. В отчетном периоде компания отразила снижение выручки на 10% к/к до $2 312млн (консенсус-прогноз: $2 323 млн) в результате падения цен на сталь, что было частично компенсировано ростом объема реализации на 4% к/к после того, как в IV квартале НЛМК ввел в строй доменную печь №6 после длительного ремонта. EBITDA НЛМК сократилась на 27% к/к до $480 млн (консенсус-прогноз: $464 млн) вследствие падения выручки. Чистая прибыль составила $200 млн, что на 17% ниже уровня предыдущего квартала.

Чистый долг компании вырос за 3 месяца на 3% к/к и составил $1,79 млрд, соотношение «Чистый долг/EBITDA» на конец периода составило 0,7. По итогам 2019 г. общий долг компании вырос на 28% до $2,77 млрд, что было связано с ростом инвестпрограммы в рамках реализации Стратегии 2022, а также с поддержанием высоких дивидендных выплат на фоне неблагоприятной рыночной конъюнктуры.

Свободный денежный поток НЛМК в IV квартале периоде вырос на 36% к/к до $338 млн, причем он практически полностью был обеспечен высвобождением чистого оборотного капитала ($334 млн).

( Читать дальше )

Чистый долг компании вырос за 3 месяца на 3% к/к и составил $1,79 млрд, соотношение «Чистый долг/EBITDA» на конец периода составило 0,7. По итогам 2019 г. общий долг компании вырос на 28% до $2,77 млрд, что было связано с ростом инвестпрограммы в рамках реализации Стратегии 2022, а также с поддержанием высоких дивидендных выплат на фоне неблагоприятной рыночной конъюнктуры.

Свободный денежный поток НЛМК в IV квартале периоде вырос на 36% к/к до $338 млн, причем он практически полностью был обеспечен высвобождением чистого оборотного капитала ($334 млн).

( Читать дальше )

Новости рынков |Снижение CAPEX ММК позволило нивелировать негативный эффект от падения EBITDA - Промсвязьбанк

- 06 февраля 2020, 12:33

- |

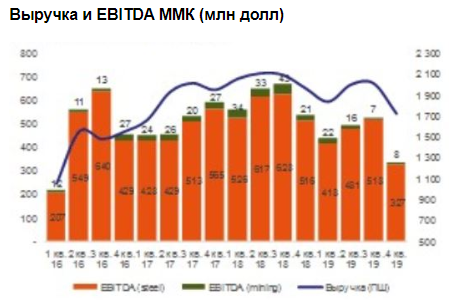

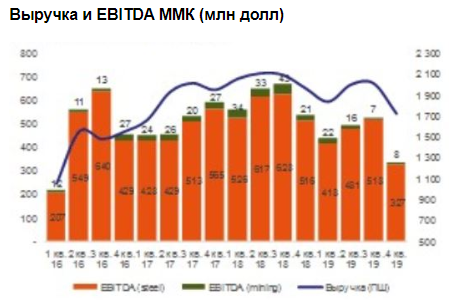

EBITDA группы ММК в 2019 году упала на 26% — до $1797 млн

Выручка группы за 2019 год снизилась на 7,9% и составила $7,566 млрд. EBITDA упала на 25,7% г/г и составила $1,797 млрд. Рентабельность по EBITDA снизилась с 29,4% до 23,8%. Чистая прибыль сократилась на 35%, до $856 млн. Свободный денежный поток ММК за прошлый год составил $882 млн, снизившись на 14% г/г.

Выручка группы за 2019 год снизилась на 7,9% и составила $7,566 млрд. EBITDA упала на 25,7% г/г и составила $1,797 млрд. Рентабельность по EBITDA снизилась с 29,4% до 23,8%. Чистая прибыль сократилась на 35%, до $856 млн. Свободный денежный поток ММК за прошлый год составил $882 млн, снизившись на 14% г/г.

ММК, как и Северсталь, показал слабые финансовые результаты за 4кв. и 2019г., которые ожидаемо выглядят слабее АППГ, что вызвано общей слабостью мирового стального рынка и снижением объемов реализации из -за проведенных ремонтов. Так, выручка Группы в 2019г. снизилась на 7,9% г/г при падении объемов продаж на 3,0% г/г и средних цен реализации стали на 5,2% г/г. Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки. Снижение CAPEX относительно предыдущего года и эффективная работа с оборотным капиталом позволили нивелировать негативный эффект от падения EBITDA. Инвестиционная программа на 2020г. предполагает расходы в размере $900 млн. Выплаты дивидендов по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивдоходности при текущих котировках. Менеджмент прогнозирует в 1кв. сопоставимую с 4кв. 2019г. ценовую конъюнктуру на рынке РФ за счет улучшения ситуации на международных рынках, которого, по нашему мнению, может не произойти на фоне падения деловой активности из -за распространения вирусной инфекции в Китае. Несмотря на новые вызовы 2020г приоритетом ММК остаются стабильно высокие дивидендные выплаты. Благодаря низкой себестоимости производства и гибкой инвестиционной программе при достаточно высоком объеме денежных средств компания достигнет этой цели, но волатильность котировок в течение года будет оставаться высокой.Промсвязьбанк

Новости рынков |Приоритетом ММК остаются стабильно высокие дивидендные выплаты - Промсвязьбанк

- 05 февраля 2020, 19:56

- |

ММК, как и «Северсталь», показал слабые финансовые результаты за 4кв. и 2019г. Выручка Группы в 2019 году снизилась на 7,9% г/г, что связано с падением объемов продаж на 3,0% г/г на фоне реализации очередного этапа реконструкции стана 2500 и сезонным снижением спроса в конце года. Сдерживающее влияние оказало и падение средних цен реализации стали на 5,2% г/г. В угольном сегменте выручка по сравнению с 2018г. снизилась на 27,6% г/г. до 246 млн. долл.

Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки, частично нивелированное в 4кв. снижением себестоимости продаж за счет роста выплавки чугуна и сокращения доли окатышей и лома в шихте. Правда по году денежные затраты на тонну сляба все же выросли на 4,8% г/г до 305 долл./т.

Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 027 млн. долл. до 882 млн. Снижение CAPEX относительно предыдущего года, эффективная работа с оборотным капиталом, повышение операционной эффективности позволили нивелировать негативный эффект от падения EBITDA. На этом фоне компания решила сохранить высокие дивиденды. Выплаты по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивидендной доходности при текущих котировках.

( Читать дальше )

Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки, частично нивелированное в 4кв. снижением себестоимости продаж за счет роста выплавки чугуна и сокращения доли окатышей и лома в шихте. Правда по году денежные затраты на тонну сляба все же выросли на 4,8% г/г до 305 долл./т.

Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 027 млн. долл. до 882 млн. Снижение CAPEX относительно предыдущего года, эффективная работа с оборотным капиталом, повышение операционной эффективности позволили нивелировать негативный эффект от падения EBITDA. На этом фоне компания решила сохранить высокие дивиденды. Выплаты по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивидендной доходности при текущих котировках.

( Читать дальше )

Новости рынков |Приоритетом для Северстали остаются высокие дивидендные выплаты - Промсвязьбанк

- 03 февраля 2020, 12:14

- |

Выручка Северстали по итогам 2019г. снизилась на 4,9%, EBITDA на 10,7%

Темпы роста выручки Группы в 2019г. снизились на 4,9% г/г до 8157 млн. долл. EBITDA Группы просела на 10,7% г/г до 2805 млн. руб., а рентабельности по этому показателю до 34,4%. Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 601 млн. долл. до 1 099 млн. долл. из-за роста CAPEX в рамках реализации масштабной инвестиционной программы и падением EBITDA.

Темпы роста выручки Группы в 2019г. снизились на 4,9% г/г до 8157 млн. долл. EBITDA Группы просела на 10,7% г/г до 2805 млн. руб., а рентабельности по этому показателю до 34,4%. Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 601 млн. долл. до 1 099 млн. долл. из-за роста CAPEX в рамках реализации масштабной инвестиционной программы и падением EBITDA.

Северсталь представила ожидаемо слабую финансовую отчетность по итогам 2019 года. Результаты компании выглядят слабее, что вызвано общей слабостью мирового стального рынка. Снижение выручки Группы связано с падением мировых цен на сталь при объемах продаж, оставшихся на уровне 2018г. Свободный денежный поток (FCF) по сравнению с 2018г снизился из-за роста CAPEX в рамках реализации масштабной инвестиционной программы и падением EBITDA. При этом компания решила сохранить высокие дивиденды. Выплаты по итогам 4 кв. составят 26,26 руб./акция, что сопоставимо с предыдущими кварталами. Коэффициент Чистый долг/EBITDA в 4 кв. несколько подрос с 0,4х до 0,6х. Видимо за счет денежных средств и долга была компенсирована просадка FCF из которого выплачиваются дивиденды. В целом финансовое положение Группы остается стабильным, но опасения вызывает последующий вероятный рост показателя Чистый долг/EBITDA до 1,0х (из-за увеличения CAPEX, официально затраты в 2020г составят 110,5 млрд. руб., что выше уровня 2019г) приведет к снижению выплат в виде дивидендов с текущих 100% FCF до 50%. При этом несмотря на новые вызовы 2020г приоритетом для Северстали остаются стабильно высокие дивидендные выплаты. Благодаря низкой себестоимости производства и гибкой инвестиционной программе, компания будет стремиться к достижению этой цели, но волатильность котировок будет оставаться высокой.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс