SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Evraz дает самую высокую дивидендную доходность в российском горно-металлургическом секторе - Атон

- 01 марта 2019, 11:07

- |

Финансовые результаты Evraz за 2П18 обогнали прогнозы по прибыли и дивидендам

EBITDA Evraz за 2П18 оказалась на 6% выше прогноза АТОНа. Благодаря высоким ценам на ванадий EBITDA упала всего на 2% п/п, несмотря на ухудшение конъюнктуры в стали.

EBITDA Evraz за 2П18 оказалась на 6% выше прогноза АТОНа. Благодаря высоким ценам на ванадий EBITDA упала всего на 2% п/п, несмотря на ухудшение конъюнктуры в стали.

Дивиденды приятно удивили, поскольку рекомендованные $0.4 на акцию предполагают доходность 5.4%. За весь год Evraz должен выплатить $1.7млрд в качестве дивидендов или 88% своего FCF, что соответствует значительной доходности 16% — самой высокой в российском горно-металлургическом секторе. Тем не менее такая доходность вряд ли устойчива, учитывая рост капзатрат на $300 млн в 2019, снижение цен на ванадий (-50% относительно максимумов 4К) и сталь, а также давление на финансовые показатели американского дивизиона из-за повышения пошлин США. Evraz торгуется с консенсус-мультипликатором EV/EBITDA 2019П 5.3x, сравнимым с мультипликаторами Северстали и НЛМК (5.5x). Мы подтверждаем рейтинг НЕЙТРАЛЬНО.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Evraz отчитается в четверг, 28 февраля и проведет телеконференцию - Атон

- 26 февраля 2019, 10:52

- |

Evraz должен опубликовать свои финансовые результаты в четверг, 28 февраля.

Мы прогнозируем, что выручка во 2П18 составит $6 083 млн (-4% п/п), EBITDA — $1 758 млн (-8% п/п), рентабельность EBITDA — 28.9% (-1.1 пп п/п), а чистая прибыль — $987 млн (-14% п/п). На результатах должно негативно сказаться снижение продаж готовой стальной продукции на 4% и сезонное падение цен ближе к концу года. EBITDA дивизиона Северная Америка скорее всего окажется под давлением в результате защитных мер США — по скорректированным по рынку ценам его EBITDA скорее всего окажется отрицательной, по нашим оценкам (против $40 млн в 1П18).

Мы прогнозируем, что выручка во 2П18 составит $6 083 млн (-4% п/п), EBITDA — $1 758 млн (-8% п/п), рентабельность EBITDA — 28.9% (-1.1 пп п/п), а чистая прибыль — $987 млн (-14% п/п). На результатах должно негативно сказаться снижение продаж готовой стальной продукции на 4% и сезонное падение цен ближе к концу года. EBITDA дивизиона Северная Америка скорее всего окажется под давлением в результате защитных мер США — по скорректированным по рынку ценам его EBITDA скорее всего окажется отрицательной, по нашим оценкам (против $40 млн в 1П18).

Мы прогнозируем, что свободный денежный поток составит $1 259 млн (+90% п/п) на фоне высвобождения оборотного капитала, который подскочил на $594 млн в 1П. В целом мы ожидаем увидеть сильные результаты, которые должны быть встречены рынком позитивно. Мы имеем рейтинг НЕЙТРАЛЬНО по Evraz, которые торгуется с мультипликатором EV/EBITDA 2019П 5.3x против 5.5x у НЛМК и Северстали. Телеконференция: четверг, 28 февраля 2019 — 17.00 (Москва), 14:00 (Лондон), +44 (0)330 336 9127, Великобритания +7 495 213 1767, Россия, ID конференции:9976768.АТОН

Новости рынков |Акции НЛМК интересны ниже 150 рублей - Пермская фондовая компания

- 22 февраля 2019, 16:18

- |

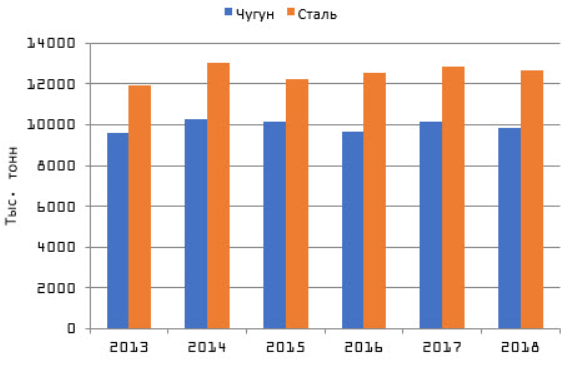

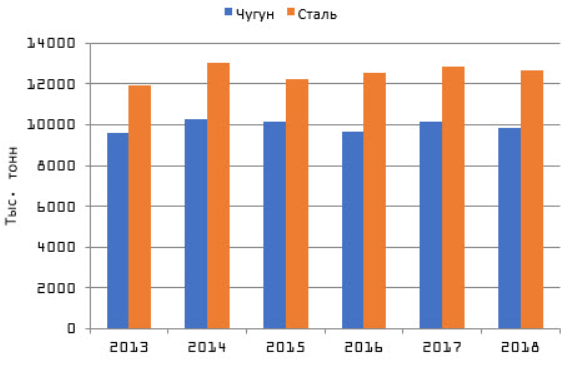

Рассмотрим результаты за 2018 год последнего представителя сектора черной металлургии в нашей серии обзоров – компанию НЛМК. Выручка компании увеличилась на 20%, EBITDA на 35%, чистая прибыль на 54%, свободный денежный поток на 60%. Производство стали увеличилось на 2%. Продажи выросли на 7% благодаря росту спроса на основных рынках сбыта (за счет увеличения реализации полуфабрикатов; продажи готовой продукции не изменились). При падении продаж на домашних рынках на 1%, рост продаж на экспортных рынках достиг 17%. Продажи на домашних рынках за 2018 составили 61%.

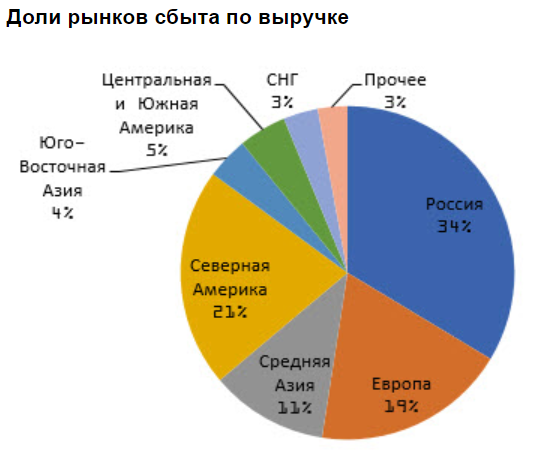

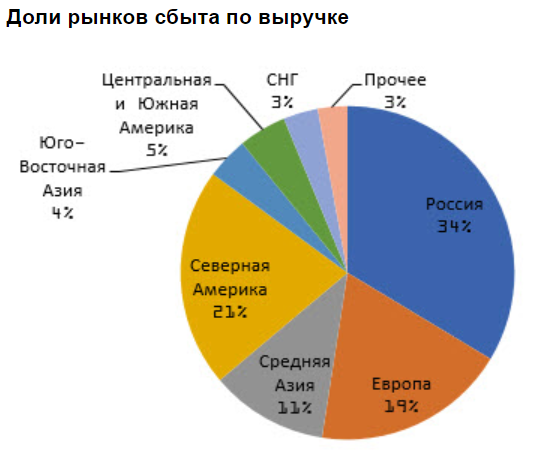

Доля по рынкам РФ и СНГ занимает до 40% в выручке НЛМК. Для сравнения: у ММК этот показатель составляет до 80%, у «Северстали» – до 70%. С точки зрения внешнего воздействия компания более уязвима, однако в более длительной перспективе диверсификация каналов сбыта по понятным причинам положительно влияет на устойчивость компании.

( Читать дальше )

Доля по рынкам РФ и СНГ занимает до 40% в выручке НЛМК. Для сравнения: у ММК этот показатель составляет до 80%, у «Северстали» – до 70%. С точки зрения внешнего воздействия компания более уязвима, однако в более длительной перспективе диверсификация каналов сбыта по понятным причинам положительно влияет на устойчивость компании.

( Читать дальше )

Новости рынков |Самой привлекательной бумагой металлургического сектора является Северсталь - Sberbank CIB

- 20 февраля 2019, 17:36

- |

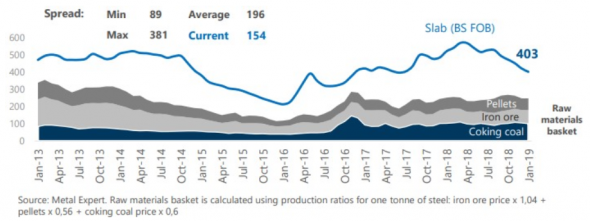

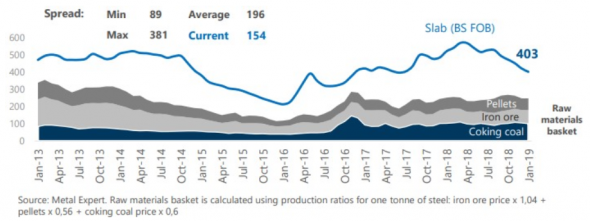

Катастрофа на шахте компании Vale и резкое подорожание железной руды оказали умеренную поддержку ценам на сталь.

Мы ожидаем, что цены на железную руду в 2019 году останутся сравнительно высокими. Исходя из допущения, что серьезной коррекции на рынке коксующегося угля не произойдет, мы прогнозируем повышение цен на сталь в текущем году еще на $20-30 на тонну. В этих обстоятельствах самой привлекательной бумагой сектора, на наш взгляд, является «Северсталь», которая обладает вертикально интегрированной бизнес-моделью. В связи с этим мы повышаем рекомендацию по акциям компании до покупать.

— Произошедший в конце января прорыв дамбы хвостохранилища шахты компании Vale в Бразилии может оказать долгосрочную поддержку ценам на железную руду и, возможно, на сталь. Vale уже была вынуждена приостановить значительную часть своих железорудных мощностей (70 млн т в год, что превышает 3% годового глобального производства и соответствует 4,6% годовых морских поставок). Поскольку, предположительно, причиной обрушения плотины резервуара с отходами являются ее конструктивные особенности, дополнительные проверки могут быть проведены на 88 дамбах Бразилии (впрочем, не все они установлены на железорудных предприятиях). Это может привести к повышению цен на железную руду и усилению волатильности.

( Читать дальше )

Мы ожидаем, что цены на железную руду в 2019 году останутся сравнительно высокими. Исходя из допущения, что серьезной коррекции на рынке коксующегося угля не произойдет, мы прогнозируем повышение цен на сталь в текущем году еще на $20-30 на тонну. В этих обстоятельствах самой привлекательной бумагой сектора, на наш взгляд, является «Северсталь», которая обладает вертикально интегрированной бизнес-моделью. В связи с этим мы повышаем рекомендацию по акциям компании до покупать.

— Произошедший в конце января прорыв дамбы хвостохранилища шахты компании Vale в Бразилии может оказать долгосрочную поддержку ценам на железную руду и, возможно, на сталь. Vale уже была вынуждена приостановить значительную часть своих железорудных мощностей (70 млн т в год, что превышает 3% годового глобального производства и соответствует 4,6% годовых морских поставок). Поскольку, предположительно, причиной обрушения плотины резервуара с отходами являются ее конструктивные особенности, дополнительные проверки могут быть проведены на 88 дамбах Бразилии (впрочем, не все они установлены на железорудных предприятиях). Это может привести к повышению цен на железную руду и усилению волатильности.

( Читать дальше )

Новости рынков |Существующий дисконт к бумагам ММК на рынке чрезмерный - Пермская фондовая компания

- 15 февраля 2019, 18:18

- |

Начать свое знакомство с недавно опубликованными финансовыми результатами за 2018 год в секторе черной металлургии предлагаем с компании «ММК».

В последнее время акции данной компании демонстрируют отставание от сектора. В то время, как «Северсталь» и «НЛМК» значительно увеличились в своих значениях, «ММК» остается под давлением. Сегодня попробуем разобраться в сложившейся ситуации и определить возможные ценовые ориентиры в среднесрочной перспективе.

Финансовые результаты за 2018 год в связи с выгодной конъюнктурой рынка ожидаемо превзошли значения за предыдущий период. Выручка увеличилась на 8,9%, чистая прибыль на 10,8%, показатель EBITDA вырос на 19%, свободный денежный поток на 48%. При этом также возросла себестоимость на 5% и капитальные вложения на 29,5%.

Средняя цена 1 тонны реализованной продукции увеличилась на 8%. Продажи товарной металлопродукции в целом выросли на 0,4% (на 47 тыс. тонн).

( Читать дальше )

В последнее время акции данной компании демонстрируют отставание от сектора. В то время, как «Северсталь» и «НЛМК» значительно увеличились в своих значениях, «ММК» остается под давлением. Сегодня попробуем разобраться в сложившейся ситуации и определить возможные ценовые ориентиры в среднесрочной перспективе.

Финансовые результаты за 2018 год в связи с выгодной конъюнктурой рынка ожидаемо превзошли значения за предыдущий период. Выручка увеличилась на 8,9%, чистая прибыль на 10,8%, показатель EBITDA вырос на 19%, свободный денежный поток на 48%. При этом также возросла себестоимость на 5% и капитальные вложения на 29,5%.

Средняя цена 1 тонны реализованной продукции увеличилась на 8%. Продажи товарной металлопродукции в целом выросли на 0,4% (на 47 тыс. тонн).

( Читать дальше )

Новости рынков |В 2019 году металлурги не смогут показать позитивные результаты - Промсвязьбанк

- 08 февраля 2019, 19:19

- |

В четверг, 7 февраля, НЛМК и ММК представили финансовые результаты за 4-й квартал и по итогам 2018 года. Таким образом все основные российские сталелитейные компании опубликовали финансовую отчетность (данные «Северстали» вышли 5 февраля).

В целом результаты можно назвать нейтральными. Основной тенденцией стал рост выручки и операционной рентабельности, долговая нагрузка по-прежнему остается низкой, свободный денежный поток в 4-м квартале просел, что скажется на дивидендных выплатах, которые выплачиваются поквартально, но высокий результат в предыдущие периоды и коррекция в стоимости акций компаний все же позволяют инвесторам рассчитывать на высокую доходность.

( Читать дальше )

В целом результаты можно назвать нейтральными. Основной тенденцией стал рост выручки и операционной рентабельности, долговая нагрузка по-прежнему остается низкой, свободный денежный поток в 4-м квартале просел, что скажется на дивидендных выплатах, которые выплачиваются поквартально, но высокий результат в предыдущие периоды и коррекция в стоимости акций компаний все же позволяют инвесторам рассчитывать на высокую доходность.

В 2019 г. компаниям вряд ли удастся показать столь позитивные результаты: на сталелитейную отрасль негативное влияние оказывают торговые войны и протекционизм. Рост цен на сырье был вызван скорее временными факторами и природными катаклизмами. В 2019 г. ситуация может измениться. Это касается и цен на конечную продукцию, снижающихся со второй половины 2018г.Антонов Роман

( Читать дальше )

Новости рынков |2018 год оказался крайне удачным для НЛМК - Промсвязьбанк

- 08 февраля 2019, 12:42

- |

EBITDA группы НЛМК в IV квартале упала на 17%, до $847 млн, FCF — на 21%, до $502 млн

Показатель EBITDA группы НЛМК в IV квартале упал на 17% к предыдущему кварталу — до $847 млн, сообщила компания. Выручка снизилась на 4% — до $3 млрд. Свободный денежный поток НЛМК в IV квартале упал на 21% -до $502 млн. Квартальная чистая прибыль снизилась также на 21%, составив $509 млн. EBITDA группы НЛМК за 2018 год выросла на 35% и достигла $3,6 млрд. Выручка составила $12 млрд, увеличившись на 20% к 2017 году. Свободный денежный поток за 2018 год вырос на 60% — до $2 млрд. Чистая прибыль увеличилась на 54% — до $2,2 млрд.

Показатель EBITDA группы НЛМК в IV квартале упал на 17% к предыдущему кварталу — до $847 млн, сообщила компания. Выручка снизилась на 4% — до $3 млрд. Свободный денежный поток НЛМК в IV квартале упал на 21% -до $502 млн. Квартальная чистая прибыль снизилась также на 21%, составив $509 млн. EBITDA группы НЛМК за 2018 год выросла на 35% и достигла $3,6 млрд. Выручка составила $12 млрд, увеличившись на 20% к 2017 году. Свободный денежный поток за 2018 год вырос на 60% — до $2 млрд. Чистая прибыль увеличилась на 54% — до $2,2 млрд.

Результаты НЛМК по EBITDA оказались чуть хуже ожиданий рынка. Причина такой динамики – сужение спрэдов между ценами на металлопродукцию и основное сырье. Выручка снизилась менее существенно, что негативно отразилось на марже. Тем не менее, год для НЛМК оказался крайне удачным. Сильный рост продемонстрировали все основные финансовые показатели. В 2019 году НЛМК, из-за реконструкции, планирует сократить выпуск на липецкой площадке на 10%, это найдет негативное отражение в показателях компании.Промсвязьбанк

Новости рынков |Дивидендная доходность НЛМК за 4 квартал может составить 3.5% - Атон

- 08 февраля 2019, 11:45

- |

НЛМК: EBITDA за 4К18 немного ниже ожиданий, смешанный прогноз на 1К19

EBITDA НЛМК за 4К ($847 млн) оказалась на 1% ниже консенсус-прогноза и на 3% ниже прогноза АТОНа. Свободный денежный поток ($502 млн) также в целом оказался в рамках ожиданий, позитивное влияние оказало высвобождение оборотного капитала на фоне активных расчетов с поставщиками, что нейтрализовало сезонный рост запасов. На телеконференции НЛМК сообщила, что прогнозирует выплату 100% FCF в 4К и планирует объявить позитивные изменения в дивидендной политике в марте 2019. Компания также поделилась осторожным прогнозом на 2019 — она ожидает, что рост мирового спроса на сталь замедлится до +1.4% г/г из-за динамики спроса в Китае (без изм. г/г), а также прогнозирует снижение производства стали на липецкой площадке на 10% г/г (на уровне 12.1-12.2 млн т) из-за реконструкции.

EBITDA НЛМК за 4К ($847 млн) оказалась на 1% ниже консенсус-прогноза и на 3% ниже прогноза АТОНа. Свободный денежный поток ($502 млн) также в целом оказался в рамках ожиданий, позитивное влияние оказало высвобождение оборотного капитала на фоне активных расчетов с поставщиками, что нейтрализовало сезонный рост запасов. На телеконференции НЛМК сообщила, что прогнозирует выплату 100% FCF в 4К и планирует объявить позитивные изменения в дивидендной политике в марте 2019. Компания также поделилась осторожным прогнозом на 2019 — она ожидает, что рост мирового спроса на сталь замедлится до +1.4% г/г из-за динамики спроса в Китае (без изм. г/г), а также прогнозирует снижение производства стали на липецкой площадке на 10% г/г (на уровне 12.1-12.2 млн т) из-за реконструкции.

При коэффициенте выплат 100% FCF НЛМК должна предложить дивидендную доходность за 4К18 на уровне 3.5% ($0.84/GDR), в то время как объявленные изменения в политике могут быть связаны с вероятным повышением выплаты до более 100% FCF, на наш взгляд. Мы сохраняем НЕЙТРАЛЬНУЮ позицию по НЛМК, отмечая ее прогноз по снижению производства стали в 2019 и ее дорогую оценку в 5.6x по мультипликатору EV/EBITDA 2019П, которая в настоящий момент сопоставима с Северсталью, а также смешанный прогноз на 1К19.АТОН

Новости рынков |В центре внимания - результаты Магнита, ММК и НЛМК - Фридом Финанс

- 07 февраля 2019, 11:32

- |

«Магнит» (-0,70%) отчитается за 2018 год по МСФО. Ожидается, что выручка ритейлера достигла 1,25 трлн руб., EBITDA – 90 млрд руб., а прибыль – 35-40 млрд. На мой взгляд, инвесторы сейчас больше ждут результатов 1-го квартала. Ожидается, что «Магнит» улучшит производственные показатели, в частности, в сегменте гипермаркетов прекратится снижение трафика и продаж. Котировки «Магнита» снижаются перед отчетностью, но, на мой взгляд, это обусловлено фиксацией прибыли спекулянтами, открывавшими длинные позиции в диапазоне 3500-3700 руб. Если компания подтвердит курс на улучшение операционных показателей, то акции могут подорожать до 4900-5200 руб. на горизонте 4 месяцев.

ММК (+1,15%) отчитается за 2018 год по МСФО. Выручка магнитогорских металлургов могла достичь 530 млрд руб., показатель EBITDA –155 млрд (соответствует рентабельности 29%), а прибыль – 80-90 млрд. Если отчетность превзойдет ожидания, то до конца 1-го квартала акции могу вырасти до 48 руб.

НЛМК (+1,24%) отчитается за 2018 год по МСФО. Прогноз по объему продаж –770 млрд руб., EBITDA – 225 млрд (соответствует рентабельности 29%), прибыли – 140 млрд. Котировки, на мой взгляд, уже в значительной мере отыграли отчетность, а также подскочили на 8% за месяц. Поэтому потенциал ожидаю небольшой, ближайшая цель – 165 руб. на горизонте 3 недель.

ММК (+1,15%) отчитается за 2018 год по МСФО. Выручка магнитогорских металлургов могла достичь 530 млрд руб., показатель EBITDA –155 млрд (соответствует рентабельности 29%), а прибыль – 80-90 млрд. Если отчетность превзойдет ожидания, то до конца 1-го квартала акции могу вырасти до 48 руб.

НЛМК (+1,24%) отчитается за 2018 год по МСФО. Прогноз по объему продаж –770 млрд руб., EBITDA – 225 млрд (соответствует рентабельности 29%), прибыли – 140 млрд. Котировки, на мой взгляд, уже в значительной мере отыграли отчетность, а также подскочили на 8% за месяц. Поэтому потенциал ожидаю небольшой, ближайшая цель – 165 руб. на горизонте 3 недель.

Новости рынков |Дивиденды НЛМК в 4 квартале 2018 года могут составить $0,82 за GDR - Атон

- 06 февраля 2019, 17:23

- |

НЛМК завтра опубликует финансовые результаты за 4К18.

Несмотря на рост продаж стальной продукции на 5%, мы прогнозируем снижение выручки на 7% кв/кв до $2 908 млн (+3% г/г) на фоне падения цен реализации и ухудшения ассортимента (доля готовой продукции упала на 10 пп кв/кв). Это окажет давление на рентабельность EBITDA (-2.5 пп кв/кв до 30%) и приведет к снижению EBITDA на 14% кв/кв (+11% г/г) до $874 млн, что отразится на чистой прибыли (-15% кв/кв, +28% г/г до $548 млн).

FCF должен упасть на 23% кв/кв до $489 млн из-за сезонного роста капзатрат в 4К, в то время как рост оборотного капитала должен быть незначительным из-за распродажи запасов, аккумулированных в 3К.

Несмотря на рост продаж стальной продукции на 5%, мы прогнозируем снижение выручки на 7% кв/кв до $2 908 млн (+3% г/г) на фоне падения цен реализации и ухудшения ассортимента (доля готовой продукции упала на 10 пп кв/кв). Это окажет давление на рентабельность EBITDA (-2.5 пп кв/кв до 30%) и приведет к снижению EBITDA на 14% кв/кв (+11% г/г) до $874 млн, что отразится на чистой прибыли (-15% кв/кв, +28% г/г до $548 млн).

FCF должен упасть на 23% кв/кв до $489 млн из-за сезонного роста капзатрат в 4К, в то время как рост оборотного капитала должен быть незначительным из-за распродажи запасов, аккумулированных в 3К.

Исходя из коэффициента выплат 100% FCF, дивиденды в 4К18 должны достигнуть $0.82/GDR (доходность 3.4%), но мы подчеркиваем, что возможна сезонная корректировка коэффициента выплат.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс