SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ММК имеет наибольший потенциал курсового роста в сталелитейном секторе - Финам

- 27 мая 2021, 20:52

- |

В ходе онлайн-конференции «Металлургический сектор – под давлением цен на сырье» эксперты обсудили перспективы акций ММК на ближайший год, а также уровень котировок НЛМК и «Северстали» на начало лета.

Алексей Калачев, аналитик отдела анализа акций ГК «ФИНАМ», считает ММК недооцененной. Цель по акциям компании видит в районе 77 руб.

Виталий Манжос, старший риск-менеджер «Алго Капитал», отмечает, что не стоит игнорировать техническую картину. Сейчас ММК выглядит достаточно перекупленным для того, чтобы корректироваться ниже отметки 60 руб. Утром 16 июня в этих бумагах может образоваться дивидендный гэп величиной около 2,7 руб. Не исключено, что после этого они пойдут заметно ниже, прогнозирует Манжос. «Но если вы держите акции ММК под дивиденды, можно не фиксировать позицию, а удерживать их „в долгую“ на несколько лет», — отмечает эксперт.

Евгений Локтюхов, начальник отдела экономического и отраслевого анализа «Промсвязьбанка», считает, что ММК имеет наибольший потенциал курсового роста в сталелитейном секторе (оценка справедливой стоимости — 78 руб.). Учитывая, что дивидендный профиль у нее неплохой, эксперт видит основания ее держать в долгосрочном портфеле. «Технически бумага действительно смотрится уязвимо, но ввиду крепости бизнеса коррекция может быть недолгой, пусть и резкой. Если Вы бизнес компании понимаете и в него верите, но логичнее на откатах докупать, чем фикситься», — заключил эксперт

Что касается НЛМК и «Северстали», то по оценке Алексея Калачева, уровень котировок в июне-июле по НЛМК — 295 руб. «Северстали» — 1950 руб.

Виталий Манжос, отмечает, что бумаги «Северстали» завтра, 28 мая, последний день торгуются с дивидендами в размере 83.04 руб. (36,27+46,77) руб. «Скорее всего, они отступят вниз на указанную сумму и потеряют среднесрочную поддержку. Поэтому прогноз по ним на июнь-июль — сползание в среднюю часть диапазона 1500-1800 руб., то есть в район 1650 руб.», — отмечает эксперт.

В акциях НЛМК дивидендный гэп ожидается 22 июня величиной около 7.7 руб. Сейчас они явно «уперлись» в отметку 280 руб. Прогноз на июнь-июль — сползание в район 250 руб.

Евгений Локтюхов, нейтрально смотрит на акции «Северстали» и НЛМК в июне-июле. Хотя обе бумаги проходят див. «отсечки» («Северсталь» заплатит 83 рубля финальных и промежуточных дивидендов, НЛМК — 7,7 руб. промежуточных) и технически потеряют 4.7% и 3% соответственно, обе останутся интересными дивидендными идеями и, в отсутствие явного негатива по мировой экономике и КНР и ценам на сталь, скорее, будут тяготеть к закрытию постдивидендных «гэпов».

«Однако для заметного роста котировок, исходя из моего консервативного среднесрочного взгляда на мировую экономику и цены на сталь, я тоже не вижу. По нашим оценкам, потенциал роста до справедливых цен у обеих компаний небольшой (около 5-7%)», — заключил аналитик.

Алексей Калачев, аналитик отдела анализа акций ГК «ФИНАМ», считает ММК недооцененной. Цель по акциям компании видит в районе 77 руб.

Виталий Манжос, старший риск-менеджер «Алго Капитал», отмечает, что не стоит игнорировать техническую картину. Сейчас ММК выглядит достаточно перекупленным для того, чтобы корректироваться ниже отметки 60 руб. Утром 16 июня в этих бумагах может образоваться дивидендный гэп величиной около 2,7 руб. Не исключено, что после этого они пойдут заметно ниже, прогнозирует Манжос. «Но если вы держите акции ММК под дивиденды, можно не фиксировать позицию, а удерживать их „в долгую“ на несколько лет», — отмечает эксперт.

Евгений Локтюхов, начальник отдела экономического и отраслевого анализа «Промсвязьбанка», считает, что ММК имеет наибольший потенциал курсового роста в сталелитейном секторе (оценка справедливой стоимости — 78 руб.). Учитывая, что дивидендный профиль у нее неплохой, эксперт видит основания ее держать в долгосрочном портфеле. «Технически бумага действительно смотрится уязвимо, но ввиду крепости бизнеса коррекция может быть недолгой, пусть и резкой. Если Вы бизнес компании понимаете и в него верите, но логичнее на откатах докупать, чем фикситься», — заключил эксперт

Что касается НЛМК и «Северстали», то по оценке Алексея Калачева, уровень котировок в июне-июле по НЛМК — 295 руб. «Северстали» — 1950 руб.

Виталий Манжос, отмечает, что бумаги «Северстали» завтра, 28 мая, последний день торгуются с дивидендами в размере 83.04 руб. (36,27+46,77) руб. «Скорее всего, они отступят вниз на указанную сумму и потеряют среднесрочную поддержку. Поэтому прогноз по ним на июнь-июль — сползание в среднюю часть диапазона 1500-1800 руб., то есть в район 1650 руб.», — отмечает эксперт.

В акциях НЛМК дивидендный гэп ожидается 22 июня величиной около 7.7 руб. Сейчас они явно «уперлись» в отметку 280 руб. Прогноз на июнь-июль — сползание в район 250 руб.

Евгений Локтюхов, нейтрально смотрит на акции «Северстали» и НЛМК в июне-июле. Хотя обе бумаги проходят див. «отсечки» («Северсталь» заплатит 83 рубля финальных и промежуточных дивидендов, НЛМК — 7,7 руб. промежуточных) и технически потеряют 4.7% и 3% соответственно, обе останутся интересными дивидендными идеями и, в отсутствие явного негатива по мировой экономике и КНР и ценам на сталь, скорее, будут тяготеть к закрытию постдивидендных «гэпов».

«Однако для заметного роста котировок, исходя из моего консервативного среднесрочного взгляда на мировую экономику и цены на сталь, я тоже не вижу. По нашим оценкам, потенциал роста до справедливых цен у обеих компаний небольшой (около 5-7%)», — заключил аналитик.

- комментировать

- Комментарии ( 0 )

Новости рынков |Дивидендные выплаты Северстали в 2020 году выросли, несмотря на снижение свободного денежного потока - Промсвязьбанк

- 25 мая 2021, 12:53

- |

Северсталь выплатит 36,27 руб. на акцию за 4 кв. и 46,77руб. на акцию — за 1 кв.

Акционеры Северстали на годовом собрании одобрили выплату финальных дивидендов за 2020 год в размере 36,27 рубля на акцию и за 1 квартал 2021 года — 46,77 рубля на акцию, сообщила компания.

Акционеры Северстали на годовом собрании одобрили выплату финальных дивидендов за 2020 год в размере 36,27 рубля на акцию и за 1 квартал 2021 года — 46,77 рубля на акцию, сообщила компания.

Последний день торгов с дивидендами — 28 мая. Северсталь уже ранее выплатила акционерам дивиденды за 1 квартал 2020 г., 1-е полугодие и 9 месяцев 2020, итого они составили 80,13 руб. на акцию. Дивдоходность за 4 кв. — примерно 2%, за 1 кв. — 2,6%. В целом, новость позитивная, Северсталь в течение 2020 г. исправно платила акционерам, при этом за год выплаты выросли относительно 2019 г., несмотря на снижение свободного денежного потока (компания платит дивиденды из него). Рекомендуем «держать» акции компании.Промсвязьбанк

Новости рынков |Вмешательство в рыночные механизмы вредит металлургической отрасли в долгосрочной перспективе - Велес Капитал

- 21 мая 2021, 20:17

- |

События в черной металлургии

Евраз: смена CEO. Александр Фролов с 31 августа покинет пост CEO Евраза, но останется в совете директоров компании. Фролов является одним из трех мажоритарных акционеров Евраза с долей 9,3%, которую после ухода продавать не планирует. С 1 сентябре Евраз возглавит Алексей Иванов, наемный топ-менеджер. Мы видим две возможные причины ухода Фролова с поста CEO Евраза. Первая – стремление улучшить стандарты корпоративного управления и устранение ситуации, когда мажоритарий одновременно является CEO и входит в СД. Вторая – Фролов возглавит Распадскую после выделения и сконцентрируется на угольных активах. При этом сохранится тесная связь между Евразом и независимой Распадской. В любом случае событие ведет к улучшению ESG-позиций Евраза и понравится западным инвесторам.

ИК «Велес Капитал»

ММК: новое SPO. Виктор Рашников заявил, что целью ММК является возвращение в индекс MSCI Russia. Мажоритарий компании планирует новое SPO, но сроки не комментирует. На данный момент free-float ММК составляет 18,7%. Чтобы увеличить FIF с 0,2 до 0,25, нужно SPO на 1,3% УК. Необходимый объем размещения не такой большой, однако Рашников, скорее всего, будет ориентироваться на цену. Если прошлое SPO прошло при 70 руб. за акцию, то новое логично ожидать в районе 80 руб. На данный момент FIF ММК оценивается в 2 млрд долл. при минимальном уровне, необходимым для MSCI, в 2,5 млрд долл. При текущем free-float котировкам ММК необходимо вырасти хотя бы до 80 руб. После SPO акциям необходимо стоить всего 65 руб., чтобы получить весомый шанс на возвращение в индекс в ноябре.

Евраз: смена CEO. Александр Фролов с 31 августа покинет пост CEO Евраза, но останется в совете директоров компании. Фролов является одним из трех мажоритарных акционеров Евраза с долей 9,3%, которую после ухода продавать не планирует. С 1 сентябре Евраз возглавит Алексей Иванов, наемный топ-менеджер. Мы видим две возможные причины ухода Фролова с поста CEO Евраза. Первая – стремление улучшить стандарты корпоративного управления и устранение ситуации, когда мажоритарий одновременно является CEO и входит в СД. Вторая – Фролов возглавит Распадскую после выделения и сконцентрируется на угольных активах. При этом сохранится тесная связь между Евразом и независимой Распадской. В любом случае событие ведет к улучшению ESG-позиций Евраза и понравится западным инвесторам.

ММК и Северсталь: механизм скидок. Металлурги договорились о предоставлении скидок в 25-30% при поставках стальной продукции для строительства инфраструктурных объектов в рамках нац. проектов. Больше всего это коснется ММК и Северстали, доля выручки которых на внутреннем рынке составляет 70% и 62% соответственно. В ММК пока затруднились назвать конкретные цифры, но сказали, что влияние скидок на фин. показатели будет несущественным, так как объем распределится между несколькими компаниями. Северсталь предварительно оценила влияние на показатели 2021 г. в 25 млн долл., или 0,3% совокупной выручки, что согласуется с позицией ММК. Краткосрочно это позитив, так как металлурги отделались малой кровью и повышение налоговой нагрузки или принудительное ограничение дивидендов ушли с повестки. Однако вмешательство в рыночные механизмы вредит отрасли в долгосрочной перспективе.Сучков Василий

ИК «Велес Капитал»

ММК: новое SPO. Виктор Рашников заявил, что целью ММК является возвращение в индекс MSCI Russia. Мажоритарий компании планирует новое SPO, но сроки не комментирует. На данный момент free-float ММК составляет 18,7%. Чтобы увеличить FIF с 0,2 до 0,25, нужно SPO на 1,3% УК. Необходимый объем размещения не такой большой, однако Рашников, скорее всего, будет ориентироваться на цену. Если прошлое SPO прошло при 70 руб. за акцию, то новое логично ожидать в районе 80 руб. На данный момент FIF ММК оценивается в 2 млрд долл. при минимальном уровне, необходимым для MSCI, в 2,5 млрд долл. При текущем free-float котировкам ММК необходимо вырасти хотя бы до 80 руб. После SPO акциям необходимо стоить всего 65 руб., чтобы получить весомый шанс на возвращение в индекс в ноябре.

Новости рынков |Рост free float не влияет на позиции Северстали в базе индекса MSCI - Альфа-Банк

- 11 мая 2021, 15:30

- |

«Северсталь» сообщила о завершении последней сделки по отчуждению ГДР в рамках конвертации конвертируемых облигаций с нулевым купоном на сумму $250 млн со сроком погашения в 2022 года, выпущенных в 2017 году. В результате сделки 11937016 ГДР «Северстали» были размещены на рынке в период с 24 марта 2021 года по 7 мая 2021 года.

Конвертация была обеспечена казначейскими ГДР, принадлежащими компаниям, подконтрольным «Северстали», которые помогли избежать фактора размывания существующих долей. Доля free float выросла на 1,28 п.п. с 21,69% до 22,97% акционерного капитала компании.

Толстых Юлия

«Альфа-Банк»

Конвертация была обеспечена казначейскими ГДР, принадлежащими компаниям, подконтрольным «Северстали», которые помогли избежать фактора размывания существующих долей. Доля free float выросла на 1,28 п.п. с 21,69% до 22,97% акционерного капитала компании.

Мы считаем новость нейтральной для акций компании. Увеличение акций в обращении в общем позитивно для акций, однако не выглядит значительным и не влияет на позиции «Северстали» в расчетной базе индекса MSCI.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Новости рынков |Северсталь: взлет цен повышает риски - Финам

- 05 мая 2021, 14:04

- |

ПАО «Северсталь» — одна из крупнейших вертикально интегрированных сталелитейных и горнодобывающих компаний с активами в России и за рубежом. На долю группы приходится около 16% объема выпуска стали в стране.

ГК «Финам»

«Северсталь» входит в число наиболее эффективных производителей с самой низкой себестоимостью в отрасли. Компания поддерживает низкий уровень долговой нагрузки и высокий уровень квартальных дивидендных выплат. «Северсталь» представила сильную отчетность за 1-й кв. 2021. Ценовая динамика рынков стальной продукции обеспечит продолжение роста показателей компании во 2-м кв. и в целом в 2021 г.

( Читать дальше )

Мы присваиваем рекомендацию «Держать» по акциям ПАО «Северсталь». Наша новая оценка соответствует целевой цене 1949 руб. до конца года. Потенциал роста к текущей цене составляет 9,8%.Калачев Алексей

ГК «Финам»

«Северсталь» входит в число наиболее эффективных производителей с самой низкой себестоимостью в отрасли. Компания поддерживает низкий уровень долговой нагрузки и высокий уровень квартальных дивидендных выплат. «Северсталь» представила сильную отчетность за 1-й кв. 2021. Ценовая динамика рынков стальной продукции обеспечит продолжение роста показателей компании во 2-м кв. и в целом в 2021 г.

( Читать дальше )

Новости рынков |Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

Текущая макроэкономическая конъюнктура, на наш взгляд, предполагает, что индекс РТС может вырасти еще на 20-25% в следующие 12 месяцев.

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

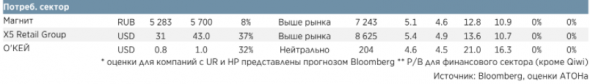

Оценки акций российских компаний

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

Оценки акций российских компаний

Новости рынков |Рынок пытается заложить сценарий жесткого решения ФАС по металлургам - Промсвязьбанк

- 28 апреля 2021, 14:18

- |

ФАС возбудила дела в отношении ММК, НЛМК и Северстали, подозревая их в установлении завышенных цен на горячекатанный прокат

По данным ведомства, в действиях компаний есть признаки поддержания монопольно высокой цены на горячекатаный плоский прокат в I полугодии 2021 года: рост цен происходил более быстрыми темпами, чем рост стоимости сырья, причем спрос со стороны российских потребителей существенно не увеличился. Если факт нарушений будет установлен, компаниям могут быть назначены оборотные штрафы (1%-15%, ст. 14.31 КоАП РФ). В ответ компании сообщили, что работают на конкурентном рынке, а цены формируются на основе рыночной конъюнктуры, и готовы предоставить все необходимые документы.

По данным ведомства, в действиях компаний есть признаки поддержания монопольно высокой цены на горячекатаный плоский прокат в I полугодии 2021 года: рост цен происходил более быстрыми темпами, чем рост стоимости сырья, причем спрос со стороны российских потребителей существенно не увеличился. Если факт нарушений будет установлен, компаниям могут быть назначены оборотные штрафы (1%-15%, ст. 14.31 КоАП РФ). В ответ компании сообщили, что работают на конкурентном рынке, а цены формируются на основе рыночной конъюнктуры, и готовы предоставить все необходимые документы.

В случае наложения штрафов в максимальном размере и за 6 мес., наибольшие разовые прямые потери, по нашим оценкам, понесет ММК (штрафы могут достичь 4% от капитализации, или до 16% ожидаемой EBITDA за 2021 г.); у Северстали и НЛМК они будут заметно меньше. Однако вероятны еще и предписания ФАС по снижению цен, угрожающие пересмотром прогнозов компаний отрасли на 2021 г. На этой новости акции указанных компаний вчера упали, что объяснимо, учитывая, в т.ч. и их текущие рекордные уровни. Рынок фактически пытается заложить сценарий жесткого решения ФАС, опасаясь, что участники рынка вынуждены будут и снизить цены на прокат во 2 полугодии 2021 года. Поэтому мы допускаем сохранение давления на них до появления ясности по штрафам (стандартный срок рассмотрения дела ФАС – месяц). Но пока не считаем данную новость негативом, способным ухудшить инвестпрофиль сектора. Более того, нам представляется вероятным, что ФАС не применит максимальную ставку штрафа.Промсвязьбанк

Новости рынков |Вероятность значительных штрафов в отношении Северстали, ММК и НЛМК является низкой - Атон

- 28 апреля 2021, 11:34

- |

Российское антимонопольное ведомство (ФАС) начало расследование ценообразования на рынке стали

Федеральная антимонопольная служба (ФАС) возбудила три дела в отношении Северстали, ММК и НЛМК, подозревая их в монополизации рынка плоского проката. Если ФАС удастся доказать факт монополизации, компаниям грозят штрафы и санкции, составляющие процент от выручки (оборота) в России.

Федеральная антимонопольная служба (ФАС) возбудила три дела в отношении Северстали, ММК и НЛМК, подозревая их в монополизации рынка плоского проката. Если ФАС удастся доказать факт монополизации, компаниям грозят штрафы и санкции, составляющие процент от выручки (оборота) в России.

Новость негативна для металлургического сектора с точки зрения восприятия, но вероятность значительных штрафов мы оцениваем как низкую, принимая во внимание, что ценообразование на внутреннем рынке определяется ценами на экспортную продукцию. Потенциальные штрафы могут составлять до 15% выручки металлургических компаний от продаж на внутренний рынок; при прочих равных условиях более высокие штрафы грозят производителям, ориентированным на внутренний рынок. По нашим упрощенным расчетам в основе консенсус-прогнозов по выручке (итого стали, без разбивки на виды проката) и EBITDA, максимальная сумма штрафа составляет $750 млн для НЛМК (17% от EBITDA в 2021П, предполагаемая доля продаж на внутреннем рынке — 40%), $820 млн для Северстали (20% EBITDA, 60%), $1 050 млн для ММК (40% EBITDA, 80%). Вместе с тем мы сохраняем наш рейтинг ВЫШЕ РЫНКА по металлургическому сектору.Атон

Новости рынков |Заведенные ФАС дела создадут большие риски для металлургов - Финам

- 27 апреля 2021, 21:45

- |

Федеральная антимонопольная служба возбудила дела против «Северстали», ММК и НЛМК из-за высоких цен на плоский прокат. «Монопольно высоких цен», – как формулирует служба.

По мнению ведомства, компании поддерживали монопольно высокие цены, не оправданные ни соответствующим ростом спроса, ни ростом стоимости сырья. При этом было заведено не одно дело, как было бы в случае сговора, а три отдельных, чтобы в процессе разбирательства конкуренты не узнали секретов друг друга. Что уже выглядит странно, поскольку по отдельности ни одна из компаний не контролирует более 20% рынка. Так о какой монополии тогда идет речь?

Как бы за скобками осталась ситуация на внешних рынках, где цены на стальной прокат штурмуют исторические максимумы. Покуда экономика России еще не изолировала себя от мировых рынков, влияния экспортных цен избежать не удастся, учитывая, что все три компании – крупные экспортеры. Выглядит так, будто это они виноваты в росте цен на сталь, что, конечно, не так.

( Читать дальше )

По мнению ведомства, компании поддерживали монопольно высокие цены, не оправданные ни соответствующим ростом спроса, ни ростом стоимости сырья. При этом было заведено не одно дело, как было бы в случае сговора, а три отдельных, чтобы в процессе разбирательства конкуренты не узнали секретов друг друга. Что уже выглядит странно, поскольку по отдельности ни одна из компаний не контролирует более 20% рынка. Так о какой монополии тогда идет речь?

Как бы за скобками осталась ситуация на внешних рынках, где цены на стальной прокат штурмуют исторические максимумы. Покуда экономика России еще не изолировала себя от мировых рынков, влияния экспортных цен избежать не удастся, учитывая, что все три компании – крупные экспортеры. Выглядит так, будто это они виноваты в росте цен на сталь, что, конечно, не так.

( Читать дальше )

Новости рынков |Можно ожидать двузначных значений дивидендной доходности НЛМК, Северстали и ММК в текущем году - Финам

- 22 апреля 2021, 19:07

- |

В ходе «ФИНАМ Митапа» «Дивидендный сезон — 2021. Кто заплатит больше всех?», посвященного сезону дивидендов на российском рынке, Алексей Коренев, аналитик ГК «ФИНАМ», заметил, что на долгосрочном периоде инвестирования диверсифицированный портфель акций с высокой дивидендной доходностью может обеспечить темпы роста капитала выше инфляции и будет не столь волатильным, как портфель акций роста. Особенно в нынешних условиях, когда крупнейшие отечественные корпорации одна за другой пересматривают свою дивидендную политику в части увеличения доли чистой прибыли, направляемой на выплату дивидендов.

В рамках своего выступления Алексей Коренев выделил ряд компаний, которые могут отличиться высокими дивидендами в текущем году.

В металлургическом секторе эксперт выделил НЛМК, «Северсталь» и ММК. По словам аналитика, эти компании характеризуются низкой долговой нагрузкой и высокой рентабельностью и ежеквартально распределяют на дивиденды 100% свободного денежного потока. К тому же высокий спрос на металлы и существенный рост цен на стальной прокат в текущем году обеспечили металлургам сильные результаты в первом квартале текущего года и обещают сильные по итогам всего 2021-го года. Вполне можно ожидать двузначных значений дивидендной доходности по этим компаниям. В частности, эксперт отметил, что квартальные дивиденды «Северстали» составят 46,77 рублей на акцию, а дивидендная доходность к текущей цене акций — более 2,5%. Что касается ММК и НЛМК, то ожидания по ним менее позитивные.

В секторе электроэнергетики Алексей Коренев также выделил три компании. По его словам, компания «Юнипро» завершает пятилетний ремонт (с неоднократными переносами запуска) аварийного 3-го энергоблока Березовской ГРЭС. Добавка 800 МВт генерирующих мощностей должна обеспечить повышение дивидендов до 20 млрд руб. в 2021 году, или 0,317 руб. на акцию. Текущая доходность, таким образом, составляет около 11%, что выводит акции «Юнипро» в число лидеров по дивидендной доходности в генерирующей отрасли в этом году. «Для „РусГидро“ прошлый год складывался достаточно благоприятно. Кроме того, есть позитивные ожидания и на 2021 год», — отметил эксперт. Ожидаются дивиденды в размере 0,0530 руб., что соответствует дивидендной доходности 6,5%. Также аналитик отметил, что ТКГ-1 пока еще не объявила решение по выплатам, но, по нашим оценкам, платеж составит 0,00107 руб. на акцию, что соответствует дивидендной доходности в 9%.

Что касается нефтегазового сектора, то, по мнению Алексея Коренева, наиболее интересными дивидендными компаниями сейчас являются «Татнефть» и «Лукойл». Эксперт отмечает, что обе компании планируют направлять на выплату дивидендов 100% свободного денежного потока. За счёт такой дивидендной политики и роста цен на нефть в рублях выше 5000 руб. дивидендная доходность обыкновенных акций «Татнефти» и «Лукойла» по итогам 2021 года может составить 9,7% и 9,1% соответственно. Кроме того, эксперт выделил бумаги «Сургутнефтегаза». По словам аналитика, если к концу текущего года курс доллара останется примерно на тех же уровнях, что и сейчас (76,2 руб.), то дивиденд на префы по итогам 2021 года может составить около 4,3 руб.

Среди представителей банковского сектора аналитик выделил «Сбербанк». «По итогам 2020 года кредитор планирует выплатить в виде дивидендов 55,9% чистой прибыли, что позволит сохранить сумму дивидендов на одну бумагу на уровне предыдущего года — 18,7 рубля на акцию (всего на выплаты будет направлено 422,38 млрд рублей), что соответствует дивидендной доходности бумаг банка в 6,7% по „обычке“ и 7% по „префам“ и является одной из самых высоких среди мировых кредиторов», — отметил эксперт.

В рамках своего выступления Алексей Коренев выделил ряд компаний, которые могут отличиться высокими дивидендами в текущем году.

В металлургическом секторе эксперт выделил НЛМК, «Северсталь» и ММК. По словам аналитика, эти компании характеризуются низкой долговой нагрузкой и высокой рентабельностью и ежеквартально распределяют на дивиденды 100% свободного денежного потока. К тому же высокий спрос на металлы и существенный рост цен на стальной прокат в текущем году обеспечили металлургам сильные результаты в первом квартале текущего года и обещают сильные по итогам всего 2021-го года. Вполне можно ожидать двузначных значений дивидендной доходности по этим компаниям. В частности, эксперт отметил, что квартальные дивиденды «Северстали» составят 46,77 рублей на акцию, а дивидендная доходность к текущей цене акций — более 2,5%. Что касается ММК и НЛМК, то ожидания по ним менее позитивные.

В секторе электроэнергетики Алексей Коренев также выделил три компании. По его словам, компания «Юнипро» завершает пятилетний ремонт (с неоднократными переносами запуска) аварийного 3-го энергоблока Березовской ГРЭС. Добавка 800 МВт генерирующих мощностей должна обеспечить повышение дивидендов до 20 млрд руб. в 2021 году, или 0,317 руб. на акцию. Текущая доходность, таким образом, составляет около 11%, что выводит акции «Юнипро» в число лидеров по дивидендной доходности в генерирующей отрасли в этом году. «Для „РусГидро“ прошлый год складывался достаточно благоприятно. Кроме того, есть позитивные ожидания и на 2021 год», — отметил эксперт. Ожидаются дивиденды в размере 0,0530 руб., что соответствует дивидендной доходности 6,5%. Также аналитик отметил, что ТКГ-1 пока еще не объявила решение по выплатам, но, по нашим оценкам, платеж составит 0,00107 руб. на акцию, что соответствует дивидендной доходности в 9%.

Что касается нефтегазового сектора, то, по мнению Алексея Коренева, наиболее интересными дивидендными компаниями сейчас являются «Татнефть» и «Лукойл». Эксперт отмечает, что обе компании планируют направлять на выплату дивидендов 100% свободного денежного потока. За счёт такой дивидендной политики и роста цен на нефть в рублях выше 5000 руб. дивидендная доходность обыкновенных акций «Татнефти» и «Лукойла» по итогам 2021 года может составить 9,7% и 9,1% соответственно. Кроме того, эксперт выделил бумаги «Сургутнефтегаза». По словам аналитика, если к концу текущего года курс доллара останется примерно на тех же уровнях, что и сейчас (76,2 руб.), то дивиденд на префы по итогам 2021 года может составить около 4,3 руб.

Среди представителей банковского сектора аналитик выделил «Сбербанк». «По итогам 2020 года кредитор планирует выплатить в виде дивидендов 55,9% чистой прибыли, что позволит сохранить сумму дивидендов на одну бумагу на уровне предыдущего года — 18,7 рубля на акцию (всего на выплаты будет направлено 422,38 млрд рублей), что соответствует дивидендной доходности бумаг банка в 6,7% по „обычке“ и 7% по „префам“ и является одной из самых высоких среди мировых кредиторов», — отметил эксперт.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс