SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Компании чёрной и цветной металлургии попали под «пошлинный каток» - КИТ Финанс Брокер

- 28 июня 2021, 20:59

- |

На прошлой неделе акции компаний секторов чёрной и цветной металлургии упали более чем на 5% на сообщении о намерении правительства ввести временные экспортные пошлины на металлы с 1 августа по 31 декабря 2021 г.

Ставка экспортной пошлины на металлы составит 15% + специфическая составляющая. Специфические ставки экспортной пошлины на медь составят $1226 за тонну, никель — $2321, алюминий — $254. Пошлина будет действовать только для поставок за пределы ЕАЭС.

Кроме этого, первый заместитель председателя Правительства РФ, Андрей Белоусов предлагает с 2022 г. принять системные решения, в частности, налогообложения для защиты внутреннего рынка от всплесков цен.

По словам чиновников, компании черной металлургии заплатят в бюджет посредством экспортной пошлины около 110-115 млрд руб., цветной — 50 млрд руб.

Таким образом, от данных мер пострадают такие компании, как ММК, НЛМК, Северсталь, Русал, Норильский никель и Evraz. По нашим оценкам, в зависимости от компаний и производимых металлов, они могут потерять от 3 до 15% от EBITDA. Это в свою очередь скажется на снижении финальных дивидендов по итогам 2021 г.

В меньшей степени пострадает ММК, так как 77% выручки по данным отчёта за I кв. 2021 г. по МСФО приходится на Россию и страны СНГ. В большей степени страдает Русал, который в день выхода новостей потерял 7% от капитализации.

Ставка экспортной пошлины на металлы составит 15% + специфическая составляющая. Специфические ставки экспортной пошлины на медь составят $1226 за тонну, никель — $2321, алюминий — $254. Пошлина будет действовать только для поставок за пределы ЕАЭС.

Кроме этого, первый заместитель председателя Правительства РФ, Андрей Белоусов предлагает с 2022 г. принять системные решения, в частности, налогообложения для защиты внутреннего рынка от всплесков цен.

По словам чиновников, компании черной металлургии заплатят в бюджет посредством экспортной пошлины около 110-115 млрд руб., цветной — 50 млрд руб.

Таким образом, от данных мер пострадают такие компании, как ММК, НЛМК, Северсталь, Русал, Норильский никель и Evraz. По нашим оценкам, в зависимости от компаний и производимых металлов, они могут потерять от 3 до 15% от EBITDA. Это в свою очередь скажется на снижении финальных дивидендов по итогам 2021 г.

В меньшей степени пострадает ММК, так как 77% выручки по данным отчёта за I кв. 2021 г. по МСФО приходится на Россию и страны СНГ. В большей степени страдает Русал, который в день выхода новостей потерял 7% от капитализации.

В связи с вышеперечисленным, мы считаем, что акции компаний чёрной и цветной металлургии будут находиться под давлением в ближайшее время. Несмотря на это, возможна спекулятивная покупка акций ММК перед публикацией сильной финансовой отчётности за II кв. 2021 г. по МСФО, которая выйдет 22 июля 2021 гКИТ Финанс Брокер

- комментировать

- Комментарии ( 0 )

Новости рынков |Ключевым риском для Детского мира будет конкуренция со стороны Wildberries и Ozon - Sberbank CIB

- 25 июня 2021, 17:29

- |

Мы позитивно оцениваем инвестиционную привлекательность Детского мира, учитывая сильные финансовые результаты за 1К21, хорошие операционные показатели с начала квартала, прогресс в реализации новых проектов и завершение сделки по покупке Altus Capital акций Детского мира. Мы считаем, что компания продолжит поддерживать операционные расходы на низком уровне. Мы повысили наши финансовые прогнозы и обновили оценочную модель: новая целевая цена составляет 180 руб. за акцию, рекомендация повышена до ПОКУПАТЬ. Компания наращивает свою рыночную долю, несмотря на усиление рыночной конкуренции со стороны маркетплейсов. Финансовые результаты за 1П21 могут стать катализатором для роста котировок.

Достойные финансовые показатели на фоне замедления на рынке. Несмотря на то что рынок детских товаров в 2020 году сократился на 1%, и мы прогнозируем, что в 2021-2023 годах он будет ежегодно расти в среднем всего на 1%, компании удалось добиться роста выручки на 11% в 2020 году и на 15% в 1К21 по сравнению с 1К20. Операционная эффективность также улучшилась, в результате чего рентабельность по EBITDA (МСФО 17) составила 11,4% в 2020 году (повысившись на 0,6 п. п. за год), а в 1К21 достигла рекордных для этого периода 7,9% (годовой рост на 1,7 п. п.), превзойдя наши ожидания. Онлайн-продажи становятся основным фактором роста, и мы ожидаем, что их вклад еще больше вырастет во 2К21. По нашим оценкам, годовые темпы роста совокупной выручки должны превысить 25%.

Сделка с Altus Capital была закрыта в июне. Altus Capital (через Gulf Investment Ltd) увеличила долю в капитале Детского мира до 29,99%, уточнив, что останется инвестором компании в среднесрочной перспективе. Мы ожидаем, что теперь котировки Детского мира будут в большей степени зависеть от финансовых и операционных показателей, а не от процедур, связанных с продажей акций.

Мы повысили наши прогнозы и изменили рекомендацию на ПОКУПАТЬ. Мы учли результаты за 1К21 и сокращение операционных расходов в оценочной модели, в результате чего прогноз по EBITDA был повышен на 14% на 2021 год и на 12% на 2022 год. Мы повысили целевую цену до 180 руб. за акцию и рекомендацию до ПОКУПАТЬ. Акции компании торгуются с коэффициентом «стоимость предприятия/EBITDA 2021о» на уровне 6,1, что ниже, чем у аналогов на развивающихся и развитых рынках, несмотря на то что у Детского мира очень высокая доходность на вложенный капитал. По нашим оценкам, у Детского мира ROIC в 2021-2024 годах будет на уровне 40%, а у мировых аналогов — в среднем 15%. Мы закладываем в модель коэффициент дивидендных выплат на уровне 100% чистой прибыли, в соответствии с прогнозами компании, и дивидендную доходность в 2021 году на уровне 9%.

Позитивные факторы по-прежнему актуальны. В ключевом для компании сегменте товаров для детей темпы роста выручки превышают 10% — такую динамику обеспечивает развитие онлайн-торговли. Кроме того, на бизнес компании положительно влияют новые проекты («Зоозавр» и «ПВЗ Детмир»), с учетом которых, по нашим оценкам, рост консолидированной выручки составит в среднем на 17% ежегодно до 2023 года включительно при сопоставимой динамике свободных денежных потоков и дивидендов. Компания ставит перед собой более амбициозные цели: к 2024 году она намерена удвоить выручку (при средних темпах роста 20% в 2020-2024 годах), причем 45% этого показателя должны обеспечить онлайн-продажи.

Мельникова Людмила

Sberbank CIB

Достойные финансовые показатели на фоне замедления на рынке. Несмотря на то что рынок детских товаров в 2020 году сократился на 1%, и мы прогнозируем, что в 2021-2023 годах он будет ежегодно расти в среднем всего на 1%, компании удалось добиться роста выручки на 11% в 2020 году и на 15% в 1К21 по сравнению с 1К20. Операционная эффективность также улучшилась, в результате чего рентабельность по EBITDA (МСФО 17) составила 11,4% в 2020 году (повысившись на 0,6 п. п. за год), а в 1К21 достигла рекордных для этого периода 7,9% (годовой рост на 1,7 п. п.), превзойдя наши ожидания. Онлайн-продажи становятся основным фактором роста, и мы ожидаем, что их вклад еще больше вырастет во 2К21. По нашим оценкам, годовые темпы роста совокупной выручки должны превысить 25%.

Сделка с Altus Capital была закрыта в июне. Altus Capital (через Gulf Investment Ltd) увеличила долю в капитале Детского мира до 29,99%, уточнив, что останется инвестором компании в среднесрочной перспективе. Мы ожидаем, что теперь котировки Детского мира будут в большей степени зависеть от финансовых и операционных показателей, а не от процедур, связанных с продажей акций.

Мы повысили наши прогнозы и изменили рекомендацию на ПОКУПАТЬ. Мы учли результаты за 1К21 и сокращение операционных расходов в оценочной модели, в результате чего прогноз по EBITDA был повышен на 14% на 2021 год и на 12% на 2022 год. Мы повысили целевую цену до 180 руб. за акцию и рекомендацию до ПОКУПАТЬ. Акции компании торгуются с коэффициентом «стоимость предприятия/EBITDA 2021о» на уровне 6,1, что ниже, чем у аналогов на развивающихся и развитых рынках, несмотря на то что у Детского мира очень высокая доходность на вложенный капитал. По нашим оценкам, у Детского мира ROIC в 2021-2024 годах будет на уровне 40%, а у мировых аналогов — в среднем 15%. Мы закладываем в модель коэффициент дивидендных выплат на уровне 100% чистой прибыли, в соответствии с прогнозами компании, и дивидендную доходность в 2021 году на уровне 9%.

Позитивные факторы по-прежнему актуальны. В ключевом для компании сегменте товаров для детей темпы роста выручки превышают 10% — такую динамику обеспечивает развитие онлайн-торговли. Кроме того, на бизнес компании положительно влияют новые проекты («Зоозавр» и «ПВЗ Детмир»), с учетом которых, по нашим оценкам, рост консолидированной выручки составит в среднем на 17% ежегодно до 2023 года включительно при сопоставимой динамике свободных денежных потоков и дивидендов. Компания ставит перед собой более амбициозные цели: к 2024 году она намерена удвоить выручку (при средних темпах роста 20% в 2020-2024 годах), причем 45% этого показателя должны обеспечить онлайн-продажи.

Особого внимания требует конкуренция со стороны маркетплейсов. На наш взгляд, ключевым фактором риска с точки зрения перспектив роста для Детского мира будет конкуренция со стороны Wildberries и Ozon. Совокупная доля этих маркетплейсов на российском рынке уже достигла 13%, при этом они работают по модели 3P (продажи сторонних продавцов). На наш взгляд, подход Детского мира, который сочетает как модель 1P, так и 3P, в нынешней экономической ситуации оказался более устойчивым, поэтому мы ожидаем, что выручка Детского мира продолжит динамично расти во всех форматах, включая зоомагазины, небольшие торговые точки и маркетплейс.Красноперов Михаил

Мельникова Людмила

Sberbank CIB

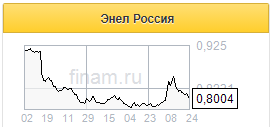

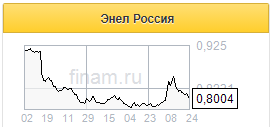

Новости рынков |Долгосрочного инвестора Энел Россия ждет очень хорошая доходность - Финам

- 24 июня 2021, 21:34

- |

В настоящее время инвесторам стоит присмотреться к акциям «Энел Россия». Они интересны как ставка на экологичную энергетику на долгосрочном горизонте, считает Алмаз Марданшин, персональный брокер ИФК «Солид», принявший участие в онлайн-конференции на сайте Finam.ru «Электроэнергетика – поиск новых идей для покупки акций».

«То, что они в этом году отложили дивиденды, рассматриваю как позитивный момент и гибкость мышления менеджмента компании. „Энел“ сейчас много вкладывается в зеленую энергетику. Это в скором времени они начнет работать на компанию и принесет немало выгоды, что позитивно отразится на выручки и прибыли. Не забывайте, что правительство РФ также обратило наконец-то внимание на развитие зеленой энергетики. Так же Bank of America опубликовал прогноз о скором росте энергетического сектора. Надо также отметить ожидаемые высокие дивиденды за 2021 год. Прогнозируется выплаты в районе 3 млрд, что при нынешней цене соответствует 10-11%», — пояснил эксперт.

Другой участник дискуссии – Дмитрий Александров, начальник Управления аналитических исследований ИГ «УНИВЕР Капитал» также находит интересными акции упомянутой компании.

«Компания мне интересна, с точки зрения зеленых проектов в гелио- и ветрогенерации на севере и юге страны, а также с учетом отложенных на 2 года дивидендов, что обещает очень хорошую доходность для долгосрочного инвестора. Основная интрига — что будет с финансовыми результатами за горизонтом 2023 года, то есть сможет ли компания поддерживать выплаты на уровне хотя бы 7-8 копеек? Здесь однозначного ответа нет, многое будет определяться регулированием», — отметил аналитик.

А вот Наталья Малых, руководитель отдела анализа акций ФГ «ФИНАМ», считает, что дивиденды «Энел Россия» будут во многом зависеть от запуска Кольского ветропарка на 200 МВт, который ожидается в 2022 году. «Если будут задержки, то план по дивидендам за 2021 год (3 млрд руб.) может быть пересмотрен в меньшую сторону», — сказала она.

«То, что они в этом году отложили дивиденды, рассматриваю как позитивный момент и гибкость мышления менеджмента компании. „Энел“ сейчас много вкладывается в зеленую энергетику. Это в скором времени они начнет работать на компанию и принесет немало выгоды, что позитивно отразится на выручки и прибыли. Не забывайте, что правительство РФ также обратило наконец-то внимание на развитие зеленой энергетики. Так же Bank of America опубликовал прогноз о скором росте энергетического сектора. Надо также отметить ожидаемые высокие дивиденды за 2021 год. Прогнозируется выплаты в районе 3 млрд, что при нынешней цене соответствует 10-11%», — пояснил эксперт.

Другой участник дискуссии – Дмитрий Александров, начальник Управления аналитических исследований ИГ «УНИВЕР Капитал» также находит интересными акции упомянутой компании.

«Компания мне интересна, с точки зрения зеленых проектов в гелио- и ветрогенерации на севере и юге страны, а также с учетом отложенных на 2 года дивидендов, что обещает очень хорошую доходность для долгосрочного инвестора. Основная интрига — что будет с финансовыми результатами за горизонтом 2023 года, то есть сможет ли компания поддерживать выплаты на уровне хотя бы 7-8 копеек? Здесь однозначного ответа нет, многое будет определяться регулированием», — отметил аналитик.

А вот Наталья Малых, руководитель отдела анализа акций ФГ «ФИНАМ», считает, что дивиденды «Энел Россия» будут во многом зависеть от запуска Кольского ветропарка на 200 МВт, который ожидается в 2022 году. «Если будут задержки, то план по дивидендам за 2021 год (3 млрд руб.) может быть пересмотрен в меньшую сторону», — сказала она.

Новости рынков |Потенциал у акций ФСК ЕЭС высокий за счет восстановления операционных показателей после кризиса - Финам

- 24 июня 2021, 18:39

- |

С начала лета потребление электроэнергии в России сильно увеличилось. Нагрузка увеличивается в том числе из-за включения кондиционеров и систем вентиляции. Скачок спроса на электроэнергию совпал с рекордными показателями жары в центральной части страны. Прошедшей зимой морозы также помогли энергетикам. Кроме того, спрос на электроэнергию в России растет благодаря восстановлению экономики. Эксперты, принявшие участие в онлайн-конференции «Электроэнергетика – поиск новых идей для покупки», обсудили перспективы бумаг «ФСК ЕЭС» в средне- и долгосрочном плане.

Алексей Павлов, ведущий аналитик АО «Открытие Брокер», не видит каких-то сверхрадужных перспектив. «Стабильные финансовые результаты плюс растущий капекс — это перспективы на ближайшие несколько лет. Так что бумаги могут порадовать только дивидендной доходностью на уровне выше среднерыночных показателей. Но двузначной она не будет», — говорит г-н Павлов.

Алмаз Марданшин, персональный брокер ИФК «Солид», напоминает, что выручка «ФСК ЕЭС» выросла в 1 квартале 2021 на 5,6% г/г, в том числе на 6,2% от передачи электроэнергии, а чистая прибыль акционеров составила сопоставимые с 1 кварталом 2020 19,6 млр руб. «Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,016 руб. (7,3%). Потенциал у данной компании имеется, и он может быть достигнут за счет восстановления операционных показателей после кризиса, а также ожиданий роста доходов от техприсоединений в 4х раза в 2022 году. В среднесрочном периоде катализатором также может стать решение вопроса с источником финансирования расширения сетевой инфраструктуры для новой очереди БАМа и Транссиба», — прокомме6нтировал эксперт.

Наталия Малых, руководитель отдела анализа акций ФГ «ФИНАМ», полагает, что в этом году акции вряд ли сильно вырастут от текущих уровней, но потом будут закладывать в цену ожидания роста выручки и прибыли от техподключений в 2022 году. Согласно финансовому плану выручка от ТП вырастет в 4х раза в 2022 году. «Наша целевая цена — 0,272 руб. на конец 22 года (апсайд 22%) + дивиденды. Решение вопроса о выделении бюджетных средств на строительство активов для БАМа и Транссиба сняло бы пресс с акций, поскольку если это полностью ляжет на ФСК ЕЭС, то увидим рост долговой нагрузки, процентных расходов, хотя допэмиссия маловероятна, на мой взгляд», — рассказала г-жа Малых.

Александр Осин, аналитик управления операций на российском рынке ИК «Фридом Финанс», на основании кратко- и среднесрочной статистики, прогнозов и расчетов оценивает справедливую стоимость обыкновенной акции «ФСК ЕЭС» по итогам 2021 года на уровне 0,2271 руб. «Долгосрочная оценка пересматривается, однако, ее влияние на итоговый показатель расчетной справедливой стоимости по итогам 2021 года с положительной вероятностью представляется нейтральным. Как показывает статистика 2007 – 2012 годов сетевая отрасль в целом и бизнес ФСК ЕЭС в частности являются донорами экономики, как в конце периода бума, так и в период кризиса и посткризисного восстановления, если это восстановление предполагает существенное ускорение экономического роста, прежде всего, для „перерастания“ долговой проблемы. Но, если долговые проблемы экономики решать с помощью ускорения роста не планируется – как это было в период после кризиса 2014 года – финансовые показатели ФСК ЕЭС и сетевой индустрии в целом становятся главными бенефициарами фактического экономического застоя. Для ФСК ЕЭС в 2007 -2012 гг. денежный поток был стабильно глубоко на отрицательной территории а CAPEX к выручке равнялся в среднем высоким для российского рынка 120%. В период низких темпов роста и низкой инфляции компания напротив демонстрирует привлекательные для инвестиций показатели. В частности, уровень CAPEX к выручке в 2014 – 2019 году снизился до 36%, чистая рентабельность повысилась до 32% в среднем против 20% в 2007 – 2012 гг. даже без учета её отрицательного значения в 2008 году. Учитывая преобладающие на рынке и в официальных кругах прогнозы существенного по сравнению с застойным периодом 2013 – 2019 гг. ускорения ВВП и наметившееся значимого для экономики РФ ускорения инфляции — обусловленного влиянием монетарных факторов и балансировки спроса – предложения на сырьевых рынках — потенциал повышения оценок справедливой стоимости бумаг ФСК ЕЭС на основе средне- и долгосрочных моделей представляется ограниченным», — сообщил г-н Осин.

Алексей Павлов, ведущий аналитик АО «Открытие Брокер», не видит каких-то сверхрадужных перспектив. «Стабильные финансовые результаты плюс растущий капекс — это перспективы на ближайшие несколько лет. Так что бумаги могут порадовать только дивидендной доходностью на уровне выше среднерыночных показателей. Но двузначной она не будет», — говорит г-н Павлов.

Алмаз Марданшин, персональный брокер ИФК «Солид», напоминает, что выручка «ФСК ЕЭС» выросла в 1 квартале 2021 на 5,6% г/г, в том числе на 6,2% от передачи электроэнергии, а чистая прибыль акционеров составила сопоставимые с 1 кварталом 2020 19,6 млр руб. «Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,016 руб. (7,3%). Потенциал у данной компании имеется, и он может быть достигнут за счет восстановления операционных показателей после кризиса, а также ожиданий роста доходов от техприсоединений в 4х раза в 2022 году. В среднесрочном периоде катализатором также может стать решение вопроса с источником финансирования расширения сетевой инфраструктуры для новой очереди БАМа и Транссиба», — прокомме6нтировал эксперт.

Наталия Малых, руководитель отдела анализа акций ФГ «ФИНАМ», полагает, что в этом году акции вряд ли сильно вырастут от текущих уровней, но потом будут закладывать в цену ожидания роста выручки и прибыли от техподключений в 2022 году. Согласно финансовому плану выручка от ТП вырастет в 4х раза в 2022 году. «Наша целевая цена — 0,272 руб. на конец 22 года (апсайд 22%) + дивиденды. Решение вопроса о выделении бюджетных средств на строительство активов для БАМа и Транссиба сняло бы пресс с акций, поскольку если это полностью ляжет на ФСК ЕЭС, то увидим рост долговой нагрузки, процентных расходов, хотя допэмиссия маловероятна, на мой взгляд», — рассказала г-жа Малых.

Александр Осин, аналитик управления операций на российском рынке ИК «Фридом Финанс», на основании кратко- и среднесрочной статистики, прогнозов и расчетов оценивает справедливую стоимость обыкновенной акции «ФСК ЕЭС» по итогам 2021 года на уровне 0,2271 руб. «Долгосрочная оценка пересматривается, однако, ее влияние на итоговый показатель расчетной справедливой стоимости по итогам 2021 года с положительной вероятностью представляется нейтральным. Как показывает статистика 2007 – 2012 годов сетевая отрасль в целом и бизнес ФСК ЕЭС в частности являются донорами экономики, как в конце периода бума, так и в период кризиса и посткризисного восстановления, если это восстановление предполагает существенное ускорение экономического роста, прежде всего, для „перерастания“ долговой проблемы. Но, если долговые проблемы экономики решать с помощью ускорения роста не планируется – как это было в период после кризиса 2014 года – финансовые показатели ФСК ЕЭС и сетевой индустрии в целом становятся главными бенефициарами фактического экономического застоя. Для ФСК ЕЭС в 2007 -2012 гг. денежный поток был стабильно глубоко на отрицательной территории а CAPEX к выручке равнялся в среднем высоким для российского рынка 120%. В период низких темпов роста и низкой инфляции компания напротив демонстрирует привлекательные для инвестиций показатели. В частности, уровень CAPEX к выручке в 2014 – 2019 году снизился до 36%, чистая рентабельность повысилась до 32% в среднем против 20% в 2007 – 2012 гг. даже без учета её отрицательного значения в 2008 году. Учитывая преобладающие на рынке и в официальных кругах прогнозы существенного по сравнению с застойным периодом 2013 – 2019 гг. ускорения ВВП и наметившееся значимого для экономики РФ ускорения инфляции — обусловленного влиянием монетарных факторов и балансировки спроса – предложения на сырьевых рынках — потенциал повышения оценок справедливой стоимости бумаг ФСК ЕЭС на основе средне- и долгосрочных моделей представляется ограниченным», — сообщил г-н Осин.

Новости рынков |Навес предложения новых бумаг Эталона ушел - Универ Капитал

- 24 июня 2021, 14:45

- |

Компания «Эталон» объявила о покупке земельного участка площадью 20,7 га в Пушкинском районе Санкт-Петербурга. На данном участке девелопер планирует построить жилищный проект среднего ценового сегмента с общей продаваемой площадью 145 тыс. кв. м, включая 97 тыс. кв. м жилой недвижимости. Эталон ожидает получить разрешение на строительство (РНС) до конца года и начать продажи квартир на объекте в следующем году.

Эффект на компанию. Как и было обещано, Эталон начал использовать деньги, полученные от апрельского SPO, в ходе которого было привлечено 150 млн долл., для пополнения своего портфеля жилищных проектов. Всего до конца года компания планирует приобрести проектов в общем объеме 1 млн кв. м продаваемой площади, что означает, что в ближайшее время мы услышим еще целый ряд объявлений о покупке новых проектов в Санкт-Петербурге и Москве.

ИГ «УНИВЕР Капитал»

Эффект на компанию. Как и было обещано, Эталон начал использовать деньги, полученные от апрельского SPO, в ходе которого было привлечено 150 млн долл., для пополнения своего портфеля жилищных проектов. Всего до конца года компания планирует приобрести проектов в общем объеме 1 млн кв. м продаваемой площади, что означает, что в ближайшее время мы услышим еще целый ряд объявлений о покупке новых проектов в Санкт-Петербурге и Москве.

Эффект на акции. По нашему мнению, навес предложения новых бумаг ушел, в то время как новостной фон вокруг компании ожидается позитивным. Среди ближайших катализаторов можно также отметить объявление о выплате дивидендов за 2020 г. (конец июля), которые, согласно дивидендной политике компании, ожидаются на уровне не меньше 12 руб./ГДР, что соответствует доходности 10%Ибрагимов Дмитрий

ИГ «УНИВЕР Капитал»

Новости рынков |Рост операционных показателей Полюса окажет позитивный эффект на финрезультат по итогам года - Промсвязьбанк

- 24 июня 2021, 14:24

- |

Полюс Золото планирует увеличить производство золота в следующем году

Полюс Золото планирует увеличить производство золота до 2,8 млн унций, а капитальные затраты — до 1,1-1,2 млрд долл. в 2022 году. При этом в 2023 компания произведет 2,9 млн унций, а расходы на инвестиционную программу составят 1-1,1 млрд долл. План производства золота (2,7 млн унций) по итогам 2021 года компания оставит без изменений.

Полюс Золото планирует увеличить производство золота до 2,8 млн унций, а капитальные затраты — до 1,1-1,2 млрд долл. в 2022 году. При этом в 2023 компания произведет 2,9 млн унций, а расходы на инвестиционную программу составят 1-1,1 млрд долл. План производства золота (2,7 млн унций) по итогам 2021 года компания оставит без изменений.

Рост операционных показателей компании в совокупности с потенциальным ростом мировых цен на драгоценные металлы окажет позитивный эффект на финансовый результат общества по итогам года, что в свою очередь приведет к росту дивидендов и капитализации. Рекомендуем «покупать», целевой уровень – 20 424 руб. на акцию.Промсвязьбанк

Новости рынков |Объявленные дивиденды МТС соответствуют рекомендации совета директоров - Атон

- 24 июня 2021, 12:28

- |

МТС провела ГОСА

МТС объявила результаты своего годового собрания акционеров. Акционеры утвердили финальные годовые дивиденды в размере 26.51 руб. на обыкновенную акцию или 53.02 руб. на ADR, что соответствует дивидендной доходности 7.8%. Дата закрытия реестра намечена на 8 июля, а выплата должна быть произведена не позднее 12 августа.

МТС объявила результаты своего годового собрания акционеров. Акционеры утвердили финальные годовые дивиденды в размере 26.51 руб. на обыкновенную акцию или 53.02 руб. на ADR, что соответствует дивидендной доходности 7.8%. Дата закрытия реестра намечена на 8 июля, а выплата должна быть произведена не позднее 12 августа.

Объявленные дивиденды соответствуют рекомендации совета директоров. МТС — один из наших фаворитов, т.к. компания предлагает сильную динамику роста и щедрые дивиденды.Атон

Новости рынков |Рост дивидендных выплат - приоритет для руководства Газпрома - Газпромбанк

- 23 июня 2021, 17:53

- |

В преддверии годового общего собрания акционеров Газпрома, назначенного на 25 июня, компания провела пресс-конференцию по теме «Финансово- экономическая политика» с участием заместителя председателя правления Фамила Садыгова.

Реализация консервативной финансовой политики и рост сырьевых цен с 2П21 позволили Газпрому успешно преодолеть аномальную конъюнктуру 2020 г. и уже в 1К21 продемонстрировать не только хорошую квартальную динамику (выручка +31% г/г до 2,3 трлн руб.), но и высокие показатели в абсолютном выражении (второй результат в истории, после 4К18, по EBITDA – 701 млрд руб., рекордный свободный денежный поток – 468 млрд руб.).

Учитывая позитивную динамику на газовом рынке Европы с начала года, мы ожидаем более высоких цен и объемов по сравнению с прогнозом компании. Наша оценка коэффициента «чистый долг/EBITDA» предполагает 1,6х, что соответствует нижней границе ожиданий компании (1,6–1,8х).

«Газпромбанк»

( Читать дальше )

Реализация консервативной финансовой политики и рост сырьевых цен с 2П21 позволили Газпрому успешно преодолеть аномальную конъюнктуру 2020 г. и уже в 1К21 продемонстрировать не только хорошую квартальную динамику (выручка +31% г/г до 2,3 трлн руб.), но и высокие показатели в абсолютном выражении (второй результат в истории, после 4К18, по EBITDA – 701 млрд руб., рекордный свободный денежный поток – 468 млрд руб.).

Учитывая позитивную динамику на газовом рынке Европы с начала года, мы ожидаем более высоких цен и объемов по сравнению с прогнозом компании. Наша оценка коэффициента «чистый долг/EBITDA» предполагает 1,6х, что соответствует нижней границе ожиданий компании (1,6–1,8х).

Улучшение ценовой конъюнктуры вкупе с систематическим сокращением затрат и наращиванием объемов экспорта газа позволит Газпрому заплатить рекордные дивиденды за 2021 г. (наш прогноз – 25 руб./акц. предполагает дивидендную доходность 8,8%).Бахтин Кирилл

Мы сохраняем позитивный взгляд на акции Газпрома с рекомендацией «ЛУЧШЕ РЫНКА» и с 29% потенциалом роста до целевой цены 9,6 долл./ГДР.

«Газпромбанк»

( Читать дальше )

Новости рынков |Cреднесрочный прогноз капиталовложений для Segezha все еще может быть повышен - Альфа-Банк

- 23 июня 2021, 16:14

- |

Как сообщило агентств «Интерфакс» со ссылкой на президента Segezha Group Михаила Шамолина, компания инвестирует 6,5 млрд руб. в модернизацию крупнейшего деревообрабатывающего комбината, Лесосибирского ЛДК в Красноярском крае. Проект предусматривает строительство нового пеллетного производства мощностью 100 тыс. т в год (что означает увеличение мощностей по производству пеллет почти в два раза в сравнении с нынешними 110,5 тыс. т), новой теплостанции на кородревесных отходах, модернизацию очистных сооружений и другие мероприятия. Кроме того, позже в этом году будет принято инвестиционное решение по строительству нового завода CLT-панелей в Лесосибирске мощностью 50 тыс. куб. м. Модернизация на Лесосибирском ЛДК должна завершиться к 2023 г.

С началом проекта по модернизации Лесосибирского ЛДК три из пяти инвестиционных проектов, представленных Segezha Group в момент IPO как проекты на этапе рассмотрения, за последние два месяца де факто перешли в категорию текущих проектов. Два других проекта -это Segezha-Запад с бюджетом178 млрд руб. (забалансовый проект) и расширение мощностей Вятского фанерного комбината с бюджетом 6 млрд руб. При бюджете в 6,5 млрд руб. проект по модернизации Лесосибирского ЛДК предусматривает увеличение нашего прогноза капиталовложений Segezha Group на 2021-23 гг. на 15% до 50 млрд руб. и средний коэффициент «капиталовложения/выручка» 2021-23 на уровне 18,8% (+2,4 п. п. к нашей текущей оценке).

Воробьева Олеся

«Альфа-Банк»

С началом проекта по модернизации Лесосибирского ЛДК три из пяти инвестиционных проектов, представленных Segezha Group в момент IPO как проекты на этапе рассмотрения, за последние два месяца де факто перешли в категорию текущих проектов. Два других проекта -это Segezha-Запад с бюджетом178 млрд руб. (забалансовый проект) и расширение мощностей Вятского фанерного комбината с бюджетом 6 млрд руб. При бюджете в 6,5 млрд руб. проект по модернизации Лесосибирского ЛДК предусматривает увеличение нашего прогноза капиталовложений Segezha Group на 2021-23 гг. на 15% до 50 млрд руб. и средний коэффициент «капиталовложения/выручка» 2021-23 на уровне 18,8% (+2,4 п. п. к нашей текущей оценке).

Отметим, что наш среднесрочный прогноз капиталовложений для Segezha все еще может быть повышен, учитывая наличие еще нескольких потенциальных проектов в портфеле компании. Стратегически масштабная программа капиталовложений на 2021-23 годы обещает инвесторам быстрый рост в масштабе. С другой стороны, мы не исключаем риска того, что скорректированный СДП может сохраниться в зоне отрицательных значений в 2022 г., что, в свою очередь, может поставить под сомнение способность компании выплачивать дивиденды по верхней границе диапазона (3,0-5,5 млрд руб.). Мы считаем новость НЕЙТРАЛЬНОЙ для SGZH, которая торгуется ниже цены IPO.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Новости рынков |Концентрация акций на одной площадке позволит ЛСР улучшить общую ликвидность - Sberbank CIB

- 22 июня 2021, 17:24

- |

Вчера Группа ЛСР заявила о намерении провести делистинг с Лондонской фондовой биржи по причине низкой ликвидности глобальных депозитарных расписок (ГДР). Компания анонсировала обратный выкуп ГДР по $2,11 за штуку (что предполагает премию около 3% к цене закрытия на 18 июня). Совет директоров компании одобрил эти решения 20 июня.

Предложение об обратном выкупе затрагивает 15,08% акционерного капитала компании (на сумму около $163,9 млн по цене обратного выкупа), что соответствует объему ГДР в собственности миноритарных акционеров.

Процедуру обратного выкупа с 21 июня по 20 июля проведет компания «Стройкорпорация», 100%-я «дочка» Группы ЛСР. Последним днем торгов ГДР Группы ЛСР на Лондонской фондовой бирже станет 30 июля. Прекращение листинга запланировано на 2 августа.

Из пресс-релиза компании следует, что держатели ГДР, которые откажутся от участия в обратном выкупе, смогут:

— конвертировать их в обыкновенные акции компании с листингом на Московской бирже;

— остаться собственниками ГДР без листинга с сохранением права голоса и получения дивидендов;

— продать ГДР на внебиржевом рынке.

Это решение компании нам кажется обоснованным. В период с января по май 2021 года средний дневной оборот ГДР компании на Лондонской фондовой бирже составлял только $300 тыс., что в шесть раз меньше, чем оборот локальных акций на Московской бирже в тот же период. Концентрация акций на одной площадке позволит улучшить их общую ликвидность и сократить административные расходы на листинг.

Sberbank CIB

Предложение об обратном выкупе затрагивает 15,08% акционерного капитала компании (на сумму около $163,9 млн по цене обратного выкупа), что соответствует объему ГДР в собственности миноритарных акционеров.

Процедуру обратного выкупа с 21 июня по 20 июля проведет компания «Стройкорпорация», 100%-я «дочка» Группы ЛСР. Последним днем торгов ГДР Группы ЛСР на Лондонской фондовой бирже станет 30 июля. Прекращение листинга запланировано на 2 августа.

Из пресс-релиза компании следует, что держатели ГДР, которые откажутся от участия в обратном выкупе, смогут:

— конвертировать их в обыкновенные акции компании с листингом на Московской бирже;

— остаться собственниками ГДР без листинга с сохранением права голоса и получения дивидендов;

— продать ГДР на внебиржевом рынке.

Это решение компании нам кажется обоснованным. В период с января по май 2021 года средний дневной оборот ГДР компании на Лондонской фондовой бирже составлял только $300 тыс., что в шесть раз меньше, чем оборот локальных акций на Московской бирже в тот же период. Концентрация акций на одной площадке позволит улучшить их общую ликвидность и сократить административные расходы на листинг.

Мы полагаем, что предложение об обратном выкупе окажет поддержку акциям компании в следующие 30 дней (до истечения срока предложения об обратном выкупе). Таким образом инвесторы, которые обеспокоены краткосрочными перспективами жилищного рынка в России, получат хорошую возможность сократить свои позиции в акциях Группы ЛСР по приемлемой цене.Корначев Федор

В то же время мы по-прежнему позитивно оцениваем перспективы акций Группы ЛСР в долгосрочной перспективе, принимая во внимание их привлекательную оценку (коэффициент «цена/стоимость чистых активов» составляет 0,28, что ниже исторического среднего значения), а также высокую дивидендную доходность (9,8%).

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс