SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Устойчивость высоких дивидендов Магнита может быть обеспечена ростом бизнеса и низкой долговой нагрузкой - Велес Капитал

- 29 марта 2021, 19:40

- |

Прошедший год однозначно можно считать наиболее успешным для Магнита за последнее время. Темпы роста продаж были самыми высокими за 5 лет, а рентабельность стабилизировалась после цикла снижения, и все это — при практически отсутствующем росте торговой площади.

На фоне успеха 2020 г. Магнит презентовал стратегию, которая отразила взгляд обновлённого руководства на будущее компании. Рост бизнеса должен продолжиться, но основной целью становится достижение высокой доходности и обеспечение соответствующего возврата инвесторам. На наш взгляд, продемонстрированную в прошлом году динамику сложно объяснить только эффектами пандемии и низкой базой сравнения, хотя они несомненно сыграли свою роль. Мы полагаем, что происходящая трансформация уже начала приносить первые плоды, а новая стратегия обозначает основные контрольные точки и делает инвестиционный профиль компании более ясным. Мы меняем нашу рекомендацию для акций Магнита с «Держать» на «Покупать» и устанавливаем целевую цену в 6 314 руб. за бумагу.

В текущем году мы ожидаем роста продаж ритейлера на 7,8% г/г, даже несмотря на эффект высокой базы сравнения, который был создан пандемией. Магнит должен открыть порядка 2 тыс. магазинов (gross), что, согласно нашим расчетам, соответствует росту торговой площади на 6,3% г/г против +3,6% г/г в 2020 г. Рентабельность EBITDA в этом году мы оцениваем в 7,1%, а капитальные затраты могут увеличиться практически двукратно и составить порядка 61 млрд руб.

( Читать дальше )

На фоне успеха 2020 г. Магнит презентовал стратегию, которая отразила взгляд обновлённого руководства на будущее компании. Рост бизнеса должен продолжиться, но основной целью становится достижение высокой доходности и обеспечение соответствующего возврата инвесторам. На наш взгляд, продемонстрированную в прошлом году динамику сложно объяснить только эффектами пандемии и низкой базой сравнения, хотя они несомненно сыграли свою роль. Мы полагаем, что происходящая трансформация уже начала приносить первые плоды, а новая стратегия обозначает основные контрольные точки и делает инвестиционный профиль компании более ясным. Мы меняем нашу рекомендацию для акций Магнита с «Держать» на «Покупать» и устанавливаем целевую цену в 6 314 руб. за бумагу.

В текущем году мы ожидаем роста продаж ритейлера на 7,8% г/г, даже несмотря на эффект высокой базы сравнения, который был создан пандемией. Магнит должен открыть порядка 2 тыс. магазинов (gross), что, согласно нашим расчетам, соответствует росту торговой площади на 6,3% г/г против +3,6% г/г в 2020 г. Рентабельность EBITDA в этом году мы оцениваем в 7,1%, а капитальные затраты могут увеличиться практически двукратно и составить порядка 61 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |У Транснефти привлекательная дивидендная история с сильными фундаментальными показателями - Газпромбанк

- 29 марта 2021, 18:05

- |

Транснефть — монопольный оператор системы трубопроводов для транспортировки нефти и нефтепродуктов в России. Основным драйвером для привилегированных акций компании являются дивиденды. Стабильная бизнес-модель Транснефти позволяет поддерживать выплату привлекательных дивидендов с доходностью до ~10% в ближайшие три года.

Инвестиционная привлекательность компании основана на крепких фундаментальных факторах:

— Сильные рыночные позиции. Транснефть, транспортирующая свыше 80% добываемой в России нефти, имеет стратегическое значение для страны и является одним из ведущих глобальных игроков в сфере транспортировки и хранения нефти и газа.

— Отсутствие зависимости от цен на сырье. На выручку Группы влияют (i) объемы производства в России и экспорта нефти/нефтепродуктов, которые традиционно стабильны, и (ii) регулируемые тарифы на транспортировку, индексируемые примерно с темпом инфляции.

( Читать дальше )

Инвестиционная привлекательность компании основана на крепких фундаментальных факторах:

— Сильные рыночные позиции. Транснефть, транспортирующая свыше 80% добываемой в России нефти, имеет стратегическое значение для страны и является одним из ведущих глобальных игроков в сфере транспортировки и хранения нефти и газа.

— Отсутствие зависимости от цен на сырье. На выручку Группы влияют (i) объемы производства в России и экспорта нефти/нефтепродуктов, которые традиционно стабильны, и (ii) регулируемые тарифы на транспортировку, индексируемые примерно с темпом инфляции.

( Читать дальше )

Новости рынков |Текущая ситуация выгодна для МТС - Sberbank CIB

- 29 марта 2021, 14:52

- |

Мы подтверждаем рекомендацию ПОКУПАТЬ МТС, однако снижаем рассчитанную по ДПДС целевую цену на 6% — до 438 руб. за обыкновенную акцию ($11,53 за АДР по текущему курсу). Изменение целевой цены обусловлено главным образом повышением средневзвешенной стоимости капитала. Дивидендная доходность АДР МТС составляет 9,7%, при этом компания планирует обратный выкуп на сумму до 15 млрд руб., чтобы поддержать свои котировки. Конкурентная среда по-прежнему благоприятна, а реализация планов по внедрению 5G отложена, и это должно позитивно повлиять на свободные денежные потоки. Ключевым фактором, требующим особого внимания, является доходность инвестиций в экосистему. Мы ожидаем, что средние темпы роста EBITDA в 2020-2023 годах составят 4,6%, а чистой прибыли — 5,4%.

Хахаева Анастасия

Sberbank CIB

Денежные капиталовложения в 2021 году оцениваются в 21% выручки, это на 2 п. п. больше, чем в 2020. В текущем году мы ожидаем роста денежных капиталовложений на 18% — до 108 млрд руб., этот показатель ближе к верхней границе диапазона, прогнозируемого менеджментом. Рост будет обусловлен инвестициями в экосистему и связанные с ней цифровые продукты, а также экспирацией контрактов по хеджированию валютных рисков и дальнейшими вложениями в сеть LTE. Ситуация вокруг частот для 5G и российских требований к оборудованию для внедрения новой технологии остается неопределенной, что, на наш взгляд, должно позитивно повлиять на свободные денежные потоки компании в текущем году. В целом, мы не ожидаем значительных инвестиций, связанных с 5G, ранее 2023 года. Компания заявила, что, возможно, сделает дополнительный взнос в капитал МТС Банка на сумму до 5 млрд руб.; это должно помочь ему продемонстрировать более высокие темпы роста, чем по рынку в целом.

Развитие экосистемы может ускориться. Мы полагаем, что недавнее назначение на пост гендиректора Вячеслава Николаева (который ранее был первым вице-президентом по клиентскому опыту, маркетингу и экосистемному развитию) явно свидетельствует о стратегических приоритетах МТС и, вероятно, ускорит реализацию стратегии по развитию экосистемы (CLV 2.0). Эта стратегия, анонсированная в ноябре 2019 года, уделяет особое внимание развитию финтех- и медиа-сегментов. Темпы развития экосистемы, связанные с этим инвестиции и их влияние на прибыль компании требуют особого внимания.

Дивиденды и обратный выкуп акций должны позитивно повлиять на котировки МТС. Мы прогнозируем на 2021 год дивиденды в размере 30 руб. на акцию (они обеспечат дивидендную доходность АДР на уровне 9,7%, а обыкновенных акций — на уровне 9,5%). Это превышает минимальный размер выплат (28 руб. на акцию), предусмотренный дивидендной политикой на 2019-2021 годы. Мы ожидаем, что совет директоров примет решение по новой дивидендной политике следующей весной. Сейчас МТС отличается самой высокой дивидендной доходностью среди российских телекоммуникационных компаний и в целом привлекательна по этому параметру в российском контексте (у Ростелекома дивидендная доходность обыкновенных акций составляет 4,6%, а средний показатель для всех освещаемых SberCIB Investment Reserach компаний равен 6,4%). До конца 2021 года планируется провести добровольный обратный выкуп акций МТС на сумму до 15 млрд руб., т. е. по текущим котировкам может быть выкуплено до 2,85 всех выпущенных акций и до 5,5% акций в свободном обращении. В прошлом компания уже проводила пропорциональный обратный выкуп акций у миноритариев и АКФ «Система» (доля которой составляет около 50%). Кроме того, сейчас (до 31 марта) действует обязательная оферта на обратный выкуп акций МТС, объявленная по итогам внеочередного собрания акционеров, состоявшегося 15 февраля. Цена выкупа составляет 328,18 руб., по нашим оценкам, компания может выкупить до 3,7% акций в свободном обращении, с учетом того, что регулятор огранивает сумму средств, которую можно потратить на выкуп (10% стоимости чистых активов).

Оценка. Мы подтверждаем рекомендацию ПОКУПАТЬ акции МТС. Наша новая целевая цена составляет 438 руб. за обыкновенную акцию, т. е. $11,53 за АДР по текущему курсу (76 руб. за доллар). Снижение целевой цены в рублях на 6% обусловлено прежде всего повышением средневзвешенной стоимости капитала, которое, в свою очередь, связано с более высокой безрисковой ставкой доходности. Это изменение не было полностью нивелировано позитивным пересмотром прогнозируемых нами свободных денежных потоков. По нашим расчетам, текущее значение коэффициент «стоимость предприятия/EBITDA 2021о» для МТС составляет 4,5, а мультипликатора «цена/прибыль» — 8,7.

Благоприятная рыночная конъюнктура. По нашему мнению, текущая ситуация выгодна для МТС: благоприятная конкурентная среда обеспечивает компании возможность для роста ARPU в 2021 году, кроме того, с учетом эффекта низкой базы можно рассчитывать на позитивную динамику выручки от роуминга. На 2021 год мы моделируем рост выручки на 5,9% (менеджмент прогнозирует ее рост по меньшей мере на 4,0%). На российском рынке сервисная выручка, по нашим оценкам, должна увеличиться на 3,2%, а доходы МТС Банка — на 31,4%.Суханова Светлана

Хахаева Анастасия

Sberbank CIB

Денежные капиталовложения в 2021 году оцениваются в 21% выручки, это на 2 п. п. больше, чем в 2020. В текущем году мы ожидаем роста денежных капиталовложений на 18% — до 108 млрд руб., этот показатель ближе к верхней границе диапазона, прогнозируемого менеджментом. Рост будет обусловлен инвестициями в экосистему и связанные с ней цифровые продукты, а также экспирацией контрактов по хеджированию валютных рисков и дальнейшими вложениями в сеть LTE. Ситуация вокруг частот для 5G и российских требований к оборудованию для внедрения новой технологии остается неопределенной, что, на наш взгляд, должно позитивно повлиять на свободные денежные потоки компании в текущем году. В целом, мы не ожидаем значительных инвестиций, связанных с 5G, ранее 2023 года. Компания заявила, что, возможно, сделает дополнительный взнос в капитал МТС Банка на сумму до 5 млрд руб.; это должно помочь ему продемонстрировать более высокие темпы роста, чем по рынку в целом.

Развитие экосистемы может ускориться. Мы полагаем, что недавнее назначение на пост гендиректора Вячеслава Николаева (который ранее был первым вице-президентом по клиентскому опыту, маркетингу и экосистемному развитию) явно свидетельствует о стратегических приоритетах МТС и, вероятно, ускорит реализацию стратегии по развитию экосистемы (CLV 2.0). Эта стратегия, анонсированная в ноябре 2019 года, уделяет особое внимание развитию финтех- и медиа-сегментов. Темпы развития экосистемы, связанные с этим инвестиции и их влияние на прибыль компании требуют особого внимания.

Дивиденды и обратный выкуп акций должны позитивно повлиять на котировки МТС. Мы прогнозируем на 2021 год дивиденды в размере 30 руб. на акцию (они обеспечат дивидендную доходность АДР на уровне 9,7%, а обыкновенных акций — на уровне 9,5%). Это превышает минимальный размер выплат (28 руб. на акцию), предусмотренный дивидендной политикой на 2019-2021 годы. Мы ожидаем, что совет директоров примет решение по новой дивидендной политике следующей весной. Сейчас МТС отличается самой высокой дивидендной доходностью среди российских телекоммуникационных компаний и в целом привлекательна по этому параметру в российском контексте (у Ростелекома дивидендная доходность обыкновенных акций составляет 4,6%, а средний показатель для всех освещаемых SberCIB Investment Reserach компаний равен 6,4%). До конца 2021 года планируется провести добровольный обратный выкуп акций МТС на сумму до 15 млрд руб., т. е. по текущим котировкам может быть выкуплено до 2,85 всех выпущенных акций и до 5,5% акций в свободном обращении. В прошлом компания уже проводила пропорциональный обратный выкуп акций у миноритариев и АКФ «Система» (доля которой составляет около 50%). Кроме того, сейчас (до 31 марта) действует обязательная оферта на обратный выкуп акций МТС, объявленная по итогам внеочередного собрания акционеров, состоявшегося 15 февраля. Цена выкупа составляет 328,18 руб., по нашим оценкам, компания может выкупить до 3,7% акций в свободном обращении, с учетом того, что регулятор огранивает сумму средств, которую можно потратить на выкуп (10% стоимости чистых активов).

Оценка. Мы подтверждаем рекомендацию ПОКУПАТЬ акции МТС. Наша новая целевая цена составляет 438 руб. за обыкновенную акцию, т. е. $11,53 за АДР по текущему курсу (76 руб. за доллар). Снижение целевой цены в рублях на 6% обусловлено прежде всего повышением средневзвешенной стоимости капитала, которое, в свою очередь, связано с более высокой безрисковой ставкой доходности. Это изменение не было полностью нивелировано позитивным пересмотром прогнозируемых нами свободных денежных потоков. По нашим расчетам, текущее значение коэффициент «стоимость предприятия/EBITDA 2021о» для МТС составляет 4,5, а мультипликатора «цена/прибыль» — 8,7.

Новости рынков |Дивидендные выплата Группы ЛСР за 2020 год будут достаточно высокими - Атон

- 29 марта 2021, 12:42

- |

Совет директоров Группы ЛСР рекомендовал промежуточные дивиденды в размере 39 руб. на акцию

Это предполагает дивидендную доходность 4.8%. Дата закрытия реестра — 11 мая. За 1П20 компания уже выплатила 20 руб. на акцию, а в общей сложности за 2020 компания выплатит 59 руб. на акцию, что ниже исторического уровня в 78 руб. на акцию (8 млрд руб. в общей сложности). За 2020 год компания выплатит в сумме 6 млрд руб. или 50% от своей чистой прибыли, что в целом является достаточно высоким значением.Атон

Новости рынков |Отказ ЧТПЗ от выплаты дивидендов не окажет отрицательного влияния на котировки акций - Финам

- 26 марта 2021, 20:14

- |

Совет директоров группы ЧТПЗ рекомендовал не выплачивать дивиденды по итогам 2020 года. Похоже, новый хозяин компании решил, что акции завода на данном этапе не нуждаются в поддержке с помощью дивидендной политики.

В соответствии с принятой в феврале 2020 г. новой дивидендной политикой, ЧТПЗ распределяет на дивиденды 100% чистой прибыли, или FCF (по большему из двух показателей), если соотношение «Чистый долг/EBITDA» находится ниже 1,5. Если долговая нагрузка от 1,5х до 2,5х, то на дивиденды идет не менее 70% прибыли или не менее 100% свободного денежного потока, смотря что больше. А если от 2,5х до 3,5х, то не менее 50% прибыли или не менее 75% FCF.

По итогам 2020 года долговая нагрузка ЧТПЗ составила 2,6х. При этом компания сгенерировала отрицательный денежный поток. Чистая прибыль, относящаяся к акционерам, составила 6 255 млн руб.

Таким образом, на дивиденды должны были направить половину чистой прибыли, или 3127,5 млн руб. На выплату дивидендов по итогам 9 месяцев 2020 г. компания направила 2 002,3 млн руб., или 6,55 руб. на акцию. Значит, акционеры вправе были бы рассчитывать на выплату еще 1 125,2 млн руб., или по 2,38 руб. на акцию. Но, видимо, новый хозяин завода, группа ТМК, решили иначе.

ГК «Финам»

В соответствии с принятой в феврале 2020 г. новой дивидендной политикой, ЧТПЗ распределяет на дивиденды 100% чистой прибыли, или FCF (по большему из двух показателей), если соотношение «Чистый долг/EBITDA» находится ниже 1,5. Если долговая нагрузка от 1,5х до 2,5х, то на дивиденды идет не менее 70% прибыли или не менее 100% свободного денежного потока, смотря что больше. А если от 2,5х до 3,5х, то не менее 50% прибыли или не менее 75% FCF.

По итогам 2020 года долговая нагрузка ЧТПЗ составила 2,6х. При этом компания сгенерировала отрицательный денежный поток. Чистая прибыль, относящаяся к акционерам, составила 6 255 млн руб.

Таким образом, на дивиденды должны были направить половину чистой прибыли, или 3127,5 млн руб. На выплату дивидендов по итогам 9 месяцев 2020 г. компания направила 2 002,3 млн руб., или 6,55 руб. на акцию. Значит, акционеры вправе были бы рассчитывать на выплату еще 1 125,2 млн руб., или по 2,38 руб. на акцию. Но, видимо, новый хозяин завода, группа ТМК, решили иначе.

Впрочем, это не должно оказать отрицательного влияния на котировки акций ЧТПЗ. После покупки контроля над ЧТПЗ ТМК должна будет выставить оферту остальным акционерам по цене не ниже той, что была в сделке, т.е. около 318 руб. за штуку. Сейчас они стоят 307 руб. Так что падать им некуда.Калачев Алексей

ГК «Финам»

Новости рынков |Отчетность En+ Group негативна для ее акций - Промсвязьбанк

- 26 марта 2021, 11:27

- |

Отчетность и новость про дивиденды вызвали негативную реакцию в акциях компании. Отказ от выплаты дивидендов компания обуславливает тяжёлой ситуацией с коронавирусом и ее негативным влиянием на бизнес.

По планам возврат к дивидендным выплатам может быть осуществлен по итогам 1 полугодия 2021 г. Мы считаем, что акции En+ в ближайшее время будут хуже рынка.Промсвязьбанк

Новости рынков |Показатели энергетического сегмента EN+ ухудшились из-за проблем, вызванных COVID-19 - Атон

- 26 марта 2021, 10:32

- |

EN+: обзор финансовых результатов за 2020

Консолидированная выручка составила $10 356 млн (-12% г/г), EBITDA — $1 861 млн (-13%), чистая прибыль — $1 016 млн (-22%). Результаты включили в себя показатели РУСАЛа. Выручка энергетического сегмента составила $2 697 млн (-10% г/г), EBITDA — $993 млн (-12%), чистая прибыль — $257 млн (-17%). Снижение показателей было обусловлено девальвацией рубля, а также расходами, связанными с COVID. Чистый долг группы на конец 2020 снизился на 4% г/г до $9 826 млн (соотношение ЧД/EBITDA энергетического сегмента составило 4.3x против 3.3x на конец 2019). En+ рекомендовала не выплачивать дивиденды по итогам 2020. Тем не менее компания надеется, что восстановление рынка будет способствовать возобновлению дивидендных выплат уже в 2021.

Консолидированная выручка составила $10 356 млн (-12% г/г), EBITDA — $1 861 млн (-13%), чистая прибыль — $1 016 млн (-22%). Результаты включили в себя показатели РУСАЛа. Выручка энергетического сегмента составила $2 697 млн (-10% г/г), EBITDA — $993 млн (-12%), чистая прибыль — $257 млн (-17%). Снижение показателей было обусловлено девальвацией рубля, а также расходами, связанными с COVID. Чистый долг группы на конец 2020 снизился на 4% г/г до $9 826 млн (соотношение ЧД/EBITDA энергетического сегмента составило 4.3x против 3.3x на конец 2019). En+ рекомендовала не выплачивать дивиденды по итогам 2020. Тем не менее компания надеется, что восстановление рынка будет способствовать возобновлению дивидендных выплат уже в 2021.

Показатели энергетического сегмента оказались хуже г/г в результате проблем, вызванных COVID-19. Мы по-прежнему предпочитаем РУСАЛ в связи с его экспозицией на алюминий, учитывая, что (относительно неизменные) финансовые результаты энергетического сегмента будут сдерживать консолидированные результаты во время восстановления на рынке.Атон

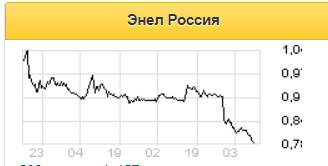

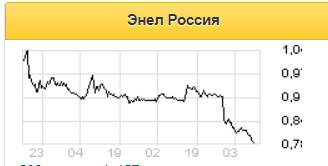

Новости рынков |Бумаги Энел Россия в ближайший квартал останутся слабее рынка - Промсвязьбанк

- 25 марта 2021, 14:23

- |

«Энел Россия» не исключает покупки готовых проектов ВИЭ, но предпочитает разрабатывать собственные проекты, рассказал гендиректор компании Стефан Звегинцов журналистам в кулуарах конференции «Российская энергетика», организованной газетой «Ведомости».

«Что касается возобновляемой энергетики, я этого не могу исключать. Но, как правило, мы предпочитаем разрабатывать с нуля наши собственные проекты, чем скупать на вторичном рынке что-то уже кем-то построенное и введённое в эксплуатацию», — отметил Звегинцов.

«Что касается возобновляемой энергетики, я этого не могу исключать. Но, как правило, мы предпочитаем разрабатывать с нуля наши собственные проекты, чем скупать на вторичном рынке что-то уже кем-то построенное и введённое в эксплуатацию», — отметил Звегинцов.

Фокусировка «Энел Россия „на ВИЭ — это основной фактор долгосрочной привлекательности компании. Компания планирует ввести в эксплуатацию Азовскую ВЭС в июне 2021 года, а Кольскую ВЭС — в мае 2022 года. Тем не менее, мы нейтрально оцениваем данную новость. В моменте ключевым фактором, оказывающим влияние на котировки акций компании, являются дивиденды. Напомним, что “Энел Россия» перенесла выплату дивидендов 2021 года на 2023 год, на 2022 год сохранила план по выплате 3 млрд руб. Решение о переносе выплаты дивидендов является негативным моментом и, на наш взгляд, бумаги «Энел Россия» в ближайший квартал останутся слабее рынка и могут продолжить снижение к 0,7 руб./акция.Поомсвязьбанк

Новости рынков |Позитивный взгляд на акции Русала сохраняется - Велес Капитал

- 25 марта 2021, 14:06

- |

Интеррос предложил Русалу существенно снизить объем дивидендных выплат Норникеля и пересмотреть дивидендную формулу. Позиция Интерроса проанализирована в отдельном комментарии. Русал ответил на инициативу Интерроса. Мы считаем, что заявления относительно снижения дивидендов Норникеля и обострение акционерного конфликта станут поводом для среднесрочной коррекции котировок Русала. Однако в долгосрочной перспективе мы сохраняем позитивный взгляд на акции компании и подтверждаем рекомендацию «Покупать» с целевой ценой на уровне 56 руб. При стоимости алюминия выше 2 200 долл. за т. Русал способен самостоятельно обслуживать долг, а дивиденды Норникеля становятся бонусом, позволяющим быстрее осуществлять снижение долговой нагрузки.

Претензии. Дивиденды являются краеугольным камнем в непростых отношениях владельцев Норникеля, и сегодняшнее заявление Интерроса лишь «подлило масла в огонь». Интеррос полагает, что Русал руководствуется краткосрочными интересами в ущерб долгосрочному развитию Норникеля. Например, Русал отклонял инициативы по уменьшению выплат еще до аварии на ТЭЦ-3, заблокировал перспективное СП «Арктик Палладий» и настаивал на обжаловании решения суда о взыскании с Норникеля 146 млрд руб. штрафа. Интеррос также намекнул на ответственность Русала за серию крупных аварий на предприятиях Норникеля, объяснив это вмешательством в ежедневную деятельность менеджмента и ухудшением корпоративной культуры. Русал, в свою очередь, подчеркнул, что объем дивидендов Норникеля во многом определяется качеством операционного управления, вся полнота которого сосредоточена в руках Интерроса, а «эмоциональные заявления» снижают стоимость компании. Русал заинтересован в эффективной работе Норникеля и высоких дивидендах, существенная часть которых направляется на финансирование проектов по развитию алюминиевого бизнеса. Русал также считает, что нельзя говорить о пересмотре акционерного соглашения в отрыве от анализа итогов работы действующего менеджмента Норникеля.

Объем выплат. Без одобрения Русала Интеррос не сможет изменить дивидендную формулу. Более того, в случае нарушения акционерного соглашения Владимир Потанин может лишиться операционного контроля и должности генерального директора Норникеля. При принятии коэффициента дивидендных выплат на уровне 50-60% FCFF Русал получит 590-775 млн долл. финальных дивидендов за 2020 г. и 262-314 млн долл. совокупных выплат за 2021 г. Мы считаем, что предлагаемый Интерросом коэффициент существенно занижен. На конец 2020 г. соотношение чистый долг/EBITDA Норникеля составило 0,6х. При таком значении показателя майнинговые и металлургические российские компании направляют на дивиденды весь FCFF.

Дивидендная формула. Текущая дивидендная формула Норникеля, закреплённая в акционерном соглашении 2012 г., предполагает выплату 60% EBITDA при значении чистый долг/EBITDA ниже 1,8х. Акционерное соглашение заканчивается 1 января 2023 г., однако взгляды Интерроса и Русала на сроки действия дивидендной формулы расходятся:

Позиция Интерроса. Акционерное соглашение между Русалом и Интерросом было заключено в декабре 2012 г., однако распространилось на дивиденды за весь 2012 г. Соглашение подписывалось на 10 лет, и 2021 г. станет десятым по счету годом, в который дивиденды будут выплачены по текущей дивидендной формуле. Соответственно, дивидендная формула не распространяется на 2022 г., являющийся одиннадцатым. Менеджмент Норникеля и Интерроса неоднократно заявлял о намерении перейти на выплаты из свободного денежного потока именно с 2022 г.

Позиция Русала. Русал может возразить Интерросу, заметив, что акционерное соглашение действует до 1 января 2023 г., а потому распространяется на все дивиденды до этой даты, включая финальные выплаты за 2022 г., решение по которым будет приниматься весной 2023 г. Таким образом, новая дивидендная формула начнет действовать с 2023 г., а не с 2022 г., как этого хочет Интеррос.

ИК «Велес Капитал»

Претензии. Дивиденды являются краеугольным камнем в непростых отношениях владельцев Норникеля, и сегодняшнее заявление Интерроса лишь «подлило масла в огонь». Интеррос полагает, что Русал руководствуется краткосрочными интересами в ущерб долгосрочному развитию Норникеля. Например, Русал отклонял инициативы по уменьшению выплат еще до аварии на ТЭЦ-3, заблокировал перспективное СП «Арктик Палладий» и настаивал на обжаловании решения суда о взыскании с Норникеля 146 млрд руб. штрафа. Интеррос также намекнул на ответственность Русала за серию крупных аварий на предприятиях Норникеля, объяснив это вмешательством в ежедневную деятельность менеджмента и ухудшением корпоративной культуры. Русал, в свою очередь, подчеркнул, что объем дивидендов Норникеля во многом определяется качеством операционного управления, вся полнота которого сосредоточена в руках Интерроса, а «эмоциональные заявления» снижают стоимость компании. Русал заинтересован в эффективной работе Норникеля и высоких дивидендах, существенная часть которых направляется на финансирование проектов по развитию алюминиевого бизнеса. Русал также считает, что нельзя говорить о пересмотре акционерного соглашения в отрыве от анализа итогов работы действующего менеджмента Норникеля.

Объем выплат. Без одобрения Русала Интеррос не сможет изменить дивидендную формулу. Более того, в случае нарушения акционерного соглашения Владимир Потанин может лишиться операционного контроля и должности генерального директора Норникеля. При принятии коэффициента дивидендных выплат на уровне 50-60% FCFF Русал получит 590-775 млн долл. финальных дивидендов за 2020 г. и 262-314 млн долл. совокупных выплат за 2021 г. Мы считаем, что предлагаемый Интерросом коэффициент существенно занижен. На конец 2020 г. соотношение чистый долг/EBITDA Норникеля составило 0,6х. При таком значении показателя майнинговые и металлургические российские компании направляют на дивиденды весь FCFF.

Дивидендная формула. Текущая дивидендная формула Норникеля, закреплённая в акционерном соглашении 2012 г., предполагает выплату 60% EBITDA при значении чистый долг/EBITDA ниже 1,8х. Акционерное соглашение заканчивается 1 января 2023 г., однако взгляды Интерроса и Русала на сроки действия дивидендной формулы расходятся:

Позиция Интерроса. Акционерное соглашение между Русалом и Интерросом было заключено в декабре 2012 г., однако распространилось на дивиденды за весь 2012 г. Соглашение подписывалось на 10 лет, и 2021 г. станет десятым по счету годом, в который дивиденды будут выплачены по текущей дивидендной формуле. Соответственно, дивидендная формула не распространяется на 2022 г., являющийся одиннадцатым. Менеджмент Норникеля и Интерроса неоднократно заявлял о намерении перейти на выплаты из свободного денежного потока именно с 2022 г.

Позиция Русала. Русал может возразить Интерросу, заметив, что акционерное соглашение действует до 1 января 2023 г., а потому распространяется на все дивиденды до этой даты, включая финальные выплаты за 2022 г., решение по которым будет приниматься весной 2023 г. Таким образом, новая дивидендная формула начнет действовать с 2023 г., а не с 2022 г., как этого хочет Интеррос.

Реакция. Русал оказался в непростом положении. С одной стороны, Русал заинтересован в высоких дивидендах Норникеля, позволяющих обслуживать огромный долг в периоды низких цен на алюминий. В прошлые годы Владимир Потанин неоднократно предлагал изменить дивидендную формулу, однако Русал каждый раз отклонял подобные предложения. С другой стороны, Норникель аргументирует необходимость снижения дивидендов социальной ответственностью, поэтому в глазах общественности Русал, сопротивляющийся этой инициативе, предстает в невыгодном свете. Мы считаем, что Русал либо добьется сохранения дивидендной формулы в 2020-2021 гг. неизменной, либо пойдет на меньшие уступки (например, согласится на коэффициент выплат на уровне 45% EBITDA или 100% FCFF). Второй вариант позволит Русалу сохранить лицо в глазах общества и власти и при этом не приведет к драматическому уменьшению выплат Норникеля.Сучков Василий

ИК «Велес Капитал»

Новости рынков |Норникель остро нуждается в финансировании программ модернизации активов и развития - Промсвязьбанк

- 25 марта 2021, 13:01

- |

Аргументация «Интерроса» в целом понятна и выглядит весомой: «Норникель», столкнувшийся с рядом аварий и необходимостью уже выплатить значительный штраф за нанесение экологического ущерба (при риске наложения новых штрафов), остро нуждается в финансировании программ модернизации активов и развития. Принятие предложений «Интерроса» несколько ухудшит дивидендный профиль компании, что уже вчера выраженно негативно отразилось на котировках ее акций.

Мы допускаем, что эта новость может придавливать котировки. Но, учитывая несклонность «РУСАЛа» идти на досрочный пересмотр акционерного соглашения, пока не пересматриваем целевой ориентир по акциям НорНикеля, предпочитая дождаться решения Совета директоров НорНикеля 29 марта и надеясь, что дивиденды за 2020 год выплачены будут по старой формуле.Помсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс