Владислав Кофанов

Финальные дивиденды ЛУКОЙЛа расстроили инвесторов, заплатили меньше 100% FCF. Видимо, кэш на счетах предназначается для выкупа и инвестиций

- 27 марта 2024, 10:14

- |

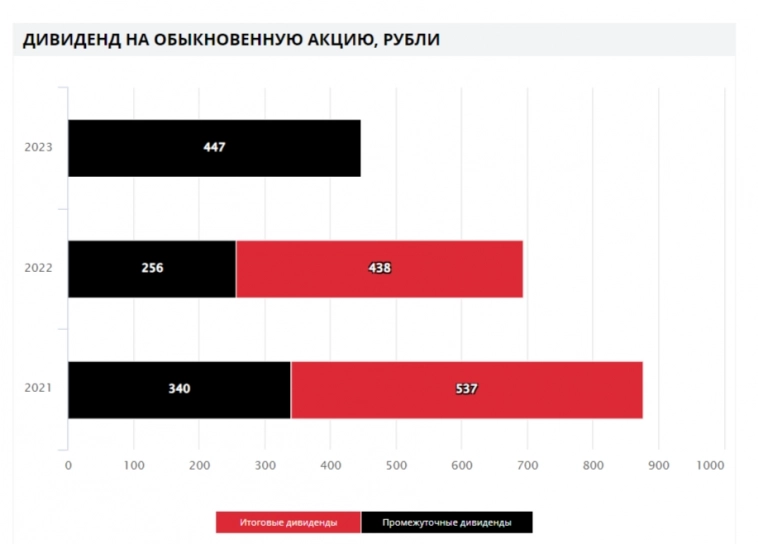

🛢 Совет директоров ЛУКОЙЛа рекомендовал выплату финальных дивидендов за 2023 г. в размере — 498₽ на акцию (дивидендная доходность по текущим ценам составляет — 6,7%). Дата закрытия реестра – 7 мая 2024 г. Последний день покупки акций под дивиденд — 6 мая. Напомню, что ранее совет директоров ЛУКОЙЛа рекомендовал выплату дивидендов за 9 м. 2023 г. в размере — 447₽ на акцию (дивидендная доходность на дату отсечки составила — 6,5%). По итогу, с учётом 2 выплат дивиденды компании за 2023 г. могут составить — 945₽ на акцию, дивидендная доходность будет выше 13%.

Согласно дивидендной политике компании: «Выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% FCF, скорректированного на уплаченные %, погашение обязательств по аренде и расходы на выкуп акций». В опубликованном отчёте ЛУКОЙЛа по МСФО за 2023 г. сложно было посчитать FCF, поэтому многие делали предположения по дивиденду (600-800₽ на акцию), но даже скептические прогнозы не сбылись, эмитент заплатил ещё ниже. В итоге компания суммарно заплатит 77,6% чистой прибыли по МСФО (~900₽ млрд).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Глобальное производство стали в феврале 2024 г. вышло на положительную динамику. Россия же ухудшила свои показатели

- 26 марта 2024, 09:34

- |

🏭 По данным WSA, в феврале 2024 г. было произведено — 148,8 млн тонн стали (+3,7% г/г), месяцем ранее — 148,1 млн тонн (-1,6% г/г). По итогам же 2 месяцев — 306,9 млн тонн (+3% г/г). Основной вклад в улучшение глобального производства стали в феврале внёс Китай, флагман сталелитейщиков (54,5% от общего выпуска продукции) произвёл — 81,2 млн тонн (+3,5% г/г). В плане роста стоит выделить: Индию — 11,8 млн тонн (+11,4% г/г) и Турцию — 3,1 млн тонн (+46,6% г/г), первые стабильно держат высокую планку по приросту производства, вторые показывают взрывной объём, но как вы заметили Индия и Турция не так сильно влияют на мировое производство, как Китай. Темпы Поднебесной начинают приходить в норму, но всё ещё существует риск снижения из-за строительной активности внутри страны, отмечу также, что на производственный кризис EC указывает снижение выплавки — 10,6 млн тонн (-3,3% г/г), не помогает даже Германия — 3,1 млн тонн (+4,4% г/г).

( Читать дальше )

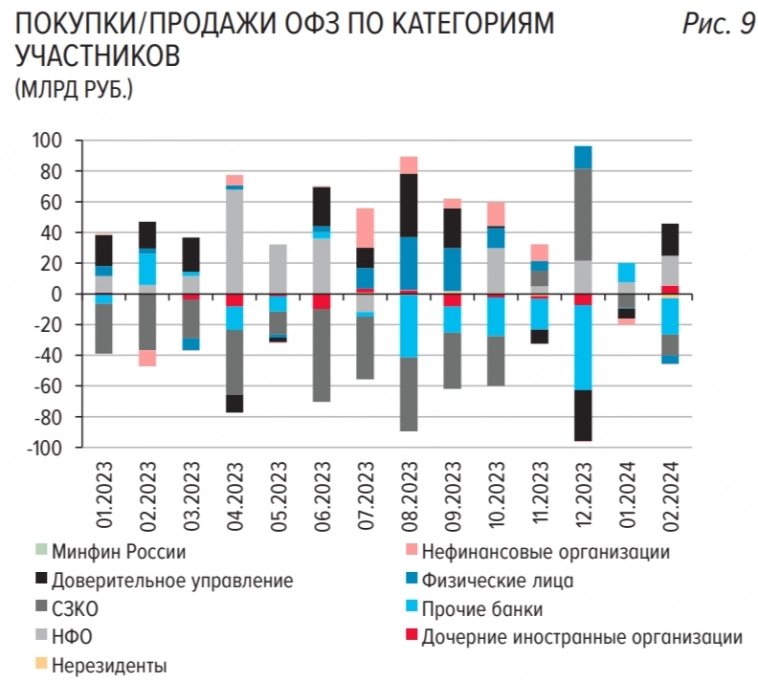

Минфин продолжает наполнять долговой рынок классикой, очередные максимумы в доходности длинной бумаги

- 25 марта 2024, 09:36

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI продолжает своё падение и опускался ниже 115 п., приблизившись к уровням февраля-марта 2022 г. Доходность же самих бумаг значительна выросла за последний месяц, на последней пресс-конференции Эльвира Набиуллина попыталась объяснить данное событие: «Доходности ОФЗ также повысились примерно на 1% с прошлого заседания. Отчасти это связано с ожиданиями более длительного сохранения жёсткости денежно-кредитных условий. Но определённое влияние на ОФЗ оказывают и ожидания по бюджетной политике». Мы с вами обсуждали данные факторы в прошлых постах, обновим их:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас акцент сместился вправо и снижение ставки прогнозируют во II п. 2024 г. Примечательно, что ЦБ обновил макроэкономический прогноз, где повысил прогноз инфляции в 2024 с 4,9% до 5,2% (видимо, признав неудовлетворительные темпы инфляции)

( Читать дальше )

Инфляция в середине марта — темпы продолжают снижаться, они ниже прошлогодних. Но держим в уме месячный перерасчёт и проинфляционные риски

- 23 марта 2024, 11:37

- |

Ⓜ️ По последним данным Росстата, за период с 12 по 18 марта индекс потребительских цен вырос на 0,06% (прошлые недели — 0,00%, 0,09%), с начала марта — 0,11%, с начала года — 1,66% (с 1 по 20 марта 2023 г. рост цен составлял — 0,12%, за полноценный месяц — 0,37%). Март вселяет надежды, всё-таки темпы снижаются и могут уйти ниже 4% saar (это месячная инфляция без сезонных факторов, умноженная на 12), помимо этого темпы на сегодня ниже прошлогодних, тогда 0,37% за март 2023 г. равнялись 4% saar. Но есть несколько факторов, которые могут повлиять на данные темпы: самое интересное, как регулятор пересчитает месячную инфляцию, уже 2 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%). Дальше следуют проинфляционные риски, которые были отмечены на пресс-конференции Эльвиры Набиулинной по случаю сохранения ключевой ставки на уровне 16%:

( Читать дальше )

Продал Газпром, переложившись в ЛУКОЙЛ. Непомерный CAPEX, чрезмерные налоги и невозможность восполнить поставки сырья повлияли на мой выбор

- 22 марта 2024, 09:57

- |

⛽️ Я прошёл с Газпромом рубеж в 300₽, отмену дивидендов за 2021 г. и неожиданную выплату в 51₽ на акцию за II кв. 2022 г., после пристально изучал отчёты/новости, мониторил поставки сырья, попутно анализировал «дочек» газового гиганта. Но с ухудшением каждого из аспектов я не продавал эмитента, а давал ему всё новые шансы, то веря в 20₽ дивиденды из-за выплаты ГПН, то рисуя у себя в голове перспективы в связи с поставкой газа в Китай. Думаю, что во многом я просто не хотел продавать актив из-за потери какой-то «части» себя, да фондовый рынок не для сантиментов и урок усвоен. Давайте для начала рассмотрим все проблемы:

💬 Долговая нагрузка. Ещё в 2022 г. компания завершила II п. с гигантским убытком — 1,2₽ трлн (впервые в истории компании). Судя по последнему отчёту (МСФО за I п. 2023 г.), положение эмитента не сильно улучшилось. В I кв. 2023 г. компания была убыточной — 7,2₽ млрд, во II кв. помог ослабший ₽ и увеличившиеся поставки в Китай согласно контрактам.

( Читать дальше )

Россети ЦП отчитались за 2023г. — при солидном CAPEXе, компания показывает весомые фин. результаты. Пора подсчитывать дивиденды?

- 21 марта 2024, 09:51

- |

🔋 Компания Россети ЦП опубликовала финансовые результаты по МСФО за 2023 г. Год для компании выдался весьма прибыльным, улучшены все финансовые показатели на десятки % относительно прошлого года. Учитывая, что эмитент значительно увеличил CAPEX, то его FCF не так сильно просел, поэтому средств хватает на гашение долга, дивиденды и увеличение своей «кубышки», которая серьёзно подросла за год, но об этом позже, давайте для начала рассмотрим основные показатели компании:

⚡️ Выручка: 132₽ млрд (+15,8% г/г)

⚡️ Чистая прибыль: 14₽ млрд (+27,3% г/г)

⚡️ Операционная прибыль: 21,1₽ млрд (+27,9% г/г)

Теперь отдельно пройдёмся по интересным фактам из отчёта:

💡 Рост выручки связан с передачей электроэнергии вследствие увеличения «котловых» тарифов (121,2₽ млрд, 12,2% г/г), а также роста объёма оказанных услуг. Помимо этого, тарифы на передачу электрической энергии для всех категорий потребителей, кроме населения планируется увеличить с 1 июля 2024 г.

( Читать дальше )

Татнефть отчиталась за 2023г. — налоги, CAPEX и расходы на покупку сырья ухудшили фин. положение. Рассчитываем дивиденды за IV квартал

- 19 марта 2024, 13:54

- |

Татнефть опубликовала финансовые результаты по МСФО за 2023 г. Отчёт получился весьма интересным, потому что компания при благоприятной цене на нефть и стабильном курсе ₽ нарастила чистую прибыль на скромные %, а по ОП и вовсе ушла в минус по сравнению с прошлым годом. При этом Татнефть значительно вложилась в инвестиционную деятельность сократив свою «кубышку» почти вдвое, что же насчёт дивидендов за IV квартал, то 2 выплаты уже превысили FCF эмитента, но обо всём по порядку. Давайте для начала перейдём основным показателям компании:

🛢 Выручка: 1,589₽ трлн (+11,3% г/г)

🛢 Чистая прибыль: 287,9₽ млрд (+1,2% г/г)

🛢 Операционная прибыль: 356,6₽ млрд (-11% г/г)

Теперь давайте разбираться, что же привело к таким цифрам и какие ещё интересные факты кроются в отчёте:

💬 Как же так получилось, что при средней цене за бочку во II полугодии 2023 г. — 6500₽ (это выше, чем в I п. 2023 г. и II п. 2022 г.) чистая прибыль выросла на 1%, а операционная снизилась? Проблема в налогах и увеличившихся расходов на покупку нефти/нефтепродуктов (306,4₽ млрд потрачены в 2023 г. на покупку, в 2022 г. потрачено всего 135,2₽ млрд).

( Читать дальше )

ЛУКОЙЛ отчитался за 2023 г. — рекорд по чистой прибыли. Подсчитываем финальные дивиденды, учитываем инвестиции и выкуп акций у нерезидентов

- 18 марта 2024, 11:04

- |

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за 2023 год (эмитент воздержался от раскрытия информации за 2022 г.). Несомненно II полугодие 2023 г. для нефтяной отрасли оказалось эффективным в плане маржинальности, этому помог слабеющий ₽ и цена сырья (сейчас цена бочки находится в районе 6700₽), плюсом к этому нефтяникам восстановили демпферные выплаты (вначале 2024 г. выплаты выше, чем годом ранее). Добавим сюда уже сформировавшийся логистический маршрут поставки сырья и получим рекордный год по ЧП:

🛢 Выручка: 7,9₽ трлн

🛢 Чистая прибыль: 1,16₽ трлн

🛢 Операционная прибыль: 1,4₽ трлн

Что же ещё интересного можно почерпнуть из отчёта:

( Читать дальше )

ЛСР рекомендовал дивиденды за 2023 год. Мечты о сверх дивиденде разрушены

- 17 марта 2024, 11:00

- |

🏠 Совет директоров ЛСР рекомендовал дивиденды за 2023 год — 100₽ на акцию. Дата закрытия реестра на получение дивидендов — 2 мая 2024 года. Последний день для покупки бумаг компании под дивиденд — 30 апреля.

Рынок негативно воспринял данную новость, поэтому акция снизилась до 924,4₽ (в пятницу до объявления дивидендов находилась свыше 1000₽), а значит, дивидендная доходность равняется — 10,8%. Все же магические 78₽ (любимое число в дивидендах от данной компании) не были рекомендованы советом директоров, а дивиденд увеличили до 100₽ (36,3% от чистой прибыли по МСФО), хотя чёткой дивидендной политики у компании не предусмотрено. Почему же тогда рынок так сильно уронил цену акции?

Некоторые инвесторы закладывали 300₽ на акцию в связи с поднятием денег с «дочек» основной компанией. Но в отчёте за III квартал всё раскрывается, что весомая прибыль была направлена на погашение долгов, а не пристроена на вклады, чтобы в будущем выплатить сверх дивиденд.

( Читать дальше )

Минфин продолжает наполнять долговой рынок классикой, короткая бумага уже не работает. Рекордные доходности в ОФЗ с апреля 2022 г

- 16 марта 2024, 12:42

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) продолжает своё падение, приблизившись к уровням апреля 2022 г., доходность бумаг значительно выросла за последний месяц (длинная ОФЗ 26238 торговалась с доходностью в 13%). Такое снижение связано с некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II квартала, то сейчас Эльвира Набиулинна прямым текстом заявляет: "Придётся поддерживать жёсткую ДКП продолжительное время. Снижение ставки, скорее всего, произойдёт во второй половине 2024 года". Ждём заседания ЦБ 22 марта, чтобы услышать дальнейшие сигналы в плане ДКП.

🔔 Регулятор пересчитал месячную инфляцию за февраль и получилось — 0,68% (в феврале 2023 г. — 0,46%). Недельные данные февраля показывали, что инфляция за месяц составляет — 0,60%, уже тогда говорилось, что темпы выше прошлогодних, а сейчас регулятор накинул сверху % и поставил жирный крест на данном месяце.

( Читать дальше )

теги блога Владислав Кофанов

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс