Блог им. svoiinvestor |Инфляционная спираль в начале июля продолжает раскручиваться, на топливном рынке намечается кризис, похоже, повышать ставку придётся шоково

- 15 июля 2024, 09:25

- |

Ⓜ️ По последним данным Росстата, за период с 2 по 8 июля ИПЦ вырос на 0,27% (прошлые недели — 0,66%, 0,22%), с начала июля 0,77%, с начала года — 4,68% (годовая — 9,25%). В июле продолжился рост инфляции, даже без учёта повышения ЖКУ (с 1 июля тарифы были повышены в среднем на 10% по стране и они внесли 0,49% в июльскую инфляцию), цифры всё равно неблагоприятные для регулятора (0,28% за 8 дней — это катастрофически много). Интересно, что Росстат пересчитал месячную инфляцию июня — 0,64% и она оказалась ниже недельной впервые за 5 месяцев (недельная — 0,74%). Но годовая инфляция уже подступает к двузначному значению — 9,25%, а рост цен с начала года (4,68% за полгода) уже приблизился к верхней границе прогноза ЦБ по инфляции на весь 2024 год (4,3-4,8%) и он явно будет пересмотрен на июльском заседании. Вывод здесь один, что ДКП недостаточна жёсткая (большой привет ЦБ, который в июне сделал очередную глупость, сохранив ставку). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

( Читать дальше )

- комментировать

- Комментарии ( 18 )

Блог им. svoiinvestor |Инфляция в июле катастрофа, Сбербанк снизит прибыль после выплаты дивидендов и положение нефтяников.

- 14 июля 2024, 11:14

- |

Тайм коды:

00:00 | Вступление

00:25 | Инфляция в июне — катастрофа, месячный пересчёт даст ещё большие цифры. С началом июля ситуация только ухудшилась!

06:55 | Аукционы Минфина — фиксируем стабилизацию спроса за счёт флоатера, но доходность всё равно растёт в преддверии вероятного повышения ставки

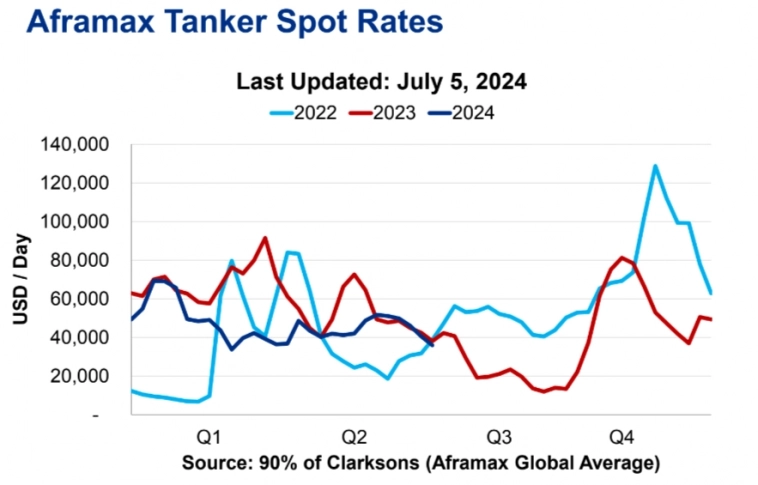

13:19 | Мировые цены на Aframaх в начале июля опустились ниже 40$ тыс. за сутки, плюс укрепился. Как дела у Совкомфлота?

17:14 | Сбер отчитался за июнь 2024г. — банк сокращает резервы рисуя прибыль выше 140 млрд, впереди повышение ставки/выплата дивиденда — это риск!

22:56 | Стоимость поставки Российской нефти падает — однозначный плюс для нефтяных эмитентов и минус для Совкомфлота!

25:32 | Нефтегазовые доходы в июне 2024 г. снизились, повлияло сокращение добычи сырья. Демпферные выплаты сократились из-за снижения крэк-спредов

32:03 | Индекс контейнерных перевозок стремится ввысь. Морской бизнес процветает?

34:17 | Для флагманского проекта Роснефти — Восток Ойл сохранили налог на прибыль в 20%. Чем ещё интересна компания в сложившейся ситуации? 37:47 | Заключение

( Читать дальше )

Блог им. svoiinvestor |Для флагманского проекта Роснефти — Восток Ойл сохранили налог на прибыль в 20%. Чем ещё интересна компания в сложившейся ситуации?

- 12 июля 2024, 13:15

- |

🛢 Напомню вам, что законопроект о совершенствовании налоговой системы предполагает повышение с 1 января 2025 г. налога на прибыль с 20% до 25% для организаций. Но Госдума в 3 чтении приняла поправку в налоговый кодекс РФ, предусматривающую сохранение налога на прибыль в размере 20% для проекта Восток ойл.

Известно, что ресурсная база проекта — 6,5 млрд тонн премиальной малосернистой нефти. Роснефть планировала уже в 2024 г. начать отгрузки нефти с Восток Ойла по северному морскому пути (танкерами ледового класса). Нефтеперевалочный терминал Бухта Север, который входит в добывающий проект Восток Ойл, планируется ввести в эксплуатацию в 2024 году (в I кв. 2024 г. начали делать причал в порту). Потенциал поставок нефти оценивается в 2024 г. в 25 млн тонн, в 2027 г. — 50 млн тонн и к 2030 г. — до 115 млн тонн.

Чем ещё интересен эмитент?

🟡 Ещё в I полугодии 2023 г. компания вышла на первое место среди независимых производителей газа. Операционные показатели по добыче газа за I кв. 2024 г. выглядят так: 23,7 млрд куб.м. (в I кв. 2023 г. добыто 22 млрд куб.м., напомню, что IV кв. 2023 г. является одним из сильнейших по добыче — 28 млрд куб.м., где-то насторожился Газпром).

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в июне 2024 г. снизились, повлияло сокращение добычи сырья. Демпферные выплаты сократились из-за снижения крэк-спредов

- 11 июля 2024, 09:02

- |

🛢️ По данным Минфина, НГД в июне 2024 г. составили 746,6₽ млрд (+41,2% г/г), месяцем ранее — 793,7₽ млрд (+39% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё (в июне 2023 г. средняя цена Urals составляла 55,45$, а курс $ — 83,3₽) не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Главным драйвером такого роста доходов выступает цена на сырьё и стабильный курс $, средний курс $ в июне составил 87,7₽ (в мае — 90,6₽), средняя же цена Urals в июне составила 69,58$ за баррель по данным Минэк (в мае — 67,37$). С учётом того, что правительство пересмотрело оценку бюджетных доходов в этом году, то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 6 месяцев 2024 г. заработали ~5,7₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку (2 месяца подряд цена за бочку = 6100₽). Стоит зафиксировать, что НГД относительно мая снизились, но как так получилось, если вводные данные по сырью и курсу выдали одинаковую цену на бочку (май=июню), ответ кроется в отчёте:

( Читать дальше )

Блог им. svoiinvestor |Стоимость поставки Российской нефти падает — однозначный плюс для нефтяных эмитентов и минус для Совкомфлота!

- 10 июля 2024, 14:02

- |

🛢️ Я уже разбирал положение дел у Совкомфлота и отмечал, что мировые цены на фрахт падают, это подтвердилось данными Argus. Согласно данным Argus Media, цена поставки нефти марки Urals потребителям в Азии (Китай, Индия) из российского черноморского порта Новороссийск упала до самого низкого уровня с октября 2023 г. По оценкам Argus, даже теоретические затраты, связанные только с санкциями, снизились.

Доставка в северный Китай из Новороссийска нефти марки Urals объёмом в миллион баррелей обходится в 7,2$ миллиона, что на 3,2$ миллиона меньше, чем в начале апреля. Из Прибалтики в Индию доставка в апреле составляла 7,4$ за баррель, а на сегодняшний день составляет 4$. В мае, что примечательно произошло резкое падение и столь же быстрое восстановление.

Какие ещё преимущества есть у нефтяных эмитентов?

🛢 Стоимость сорта нефти Urals в мае составила 67,37$ за баррель по данным Минэк, сейчас данный сорт торгуется по 73,3$. Средняя цена за июнь составляет около 71$ за баррель, что явно улучшает положение нефтяников.

( Читать дальше )

Блог им. svoiinvestor |Мировые цены на Aframaх в начале июля опустились ниже 40$ тыс. за сутки, плюс укрепился. Как дела у Совкомфлота?

- 09 июля 2024, 14:40

- |

Главное для СКФ это цены на фрахт и курс $, с учётом мировых цен, известно, что СКФ возит российскую нефть на 35-45% дороже, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~50-55$ тыс. в сутки (возможно меньше), а это уже не есть хорошо (большую роль играет летний период, санкции и сокращение добычи нефти РФ). С учётом новых санкций, связанных с Мосбиржей и НКЦ, то теперь ЦБ устанавливает самостоятельно курсы валют с учётом внебиржевых данных (понедельник $ — 88,1₽), укрепление рубля в июне негативно скажется на выручке компании. С уверенностью можно сказать, что II квартал для компании получился слабее, чем I, но эмитент продолжает получать сверх прибыль из-за наценки на фрахт и кубышки. Давайте отметим важные моменты:

⚓️ Власти EC включили в 14-й пакет санкций против РФ компанию СКФ и её генерального директора Игоря Тонковидова. Но учитывая, что порты ЕС для перевозки нефти танкерами СКФ не используются, то по сути санкции оказались пустышкой (сейчас вроде ходит один газовоз).

( Читать дальше )

Блог им. svoiinvestor |Инфляция в июне — катастрофа, месячный пересчёт даст ещё большие цифры. С началом июля ситуация только ухудшилась!

- 08 июля 2024, 13:16

- |

Ⓜ️ По последним данным Росстата, за период с 25 июня по 1 июля ИПЦ вырос на 0,66% (прошлые недели — 0,22%, 0,17%), с начала июля 0,50%, с начала года — 4,51% (годовая — 9,22%). Как итог, недельная инфляция в июне составила 0,74%, у меня нет сомнений, что Росстат пересчитает месячную инфляцию и она окажется выше, такое уже происходит на протяжении 5 месяцев (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, если мы приблизимся к 0,8-0,9% по пересчёту, то это подводит нас к 11% saar, уже стабильное двузначное число). Проблема в том, что за один день июля ИПЦ вырос на 0,5%, в таком скачке виноваты тарифы ЖКУ (обеспечили 0,47% прироста, но 0,03% за один день тоже многовато), которые ожидаемо выросли на ~10% и ускорили годовую инфляцию до 9,22%, данная цифра в 2 раза выше цели регулятора (4,3-4,8%). Вывод здесь один, что ДКП недостаточна жёсткая (большой привет ЦБ, который в июне сделал очередную глупость, сохранив ставку). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Грузоперевозки по ЖД за июнь 2024 г. — динамика ухудшилась, уголь не даёт выйти в плюс. Перевозка нефтепродуктов восстановилась.

- 04 июля 2024, 15:21

- |

🚂 По данным, РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора (конечно, необходима ещё цена сырья, и не все используют только ЖД для транспортировки, но всё же). Давайте рассмотрим данные за июнь:

💬 В июне погрузка составила 98,3 млн тонн (-3% г/г, в мае погрузка составила 104,4 млн тонн), 3 месяца подряд погрузки выходили за рамки 100 млн тонн, но в этом месяце РЖД сплоховало (начинается летний период, он как всегда не отличается активностью погрузок), последний раз положительная динамика была показана в сентябре 2023 г. (100,9 млн тонн, +0,2% г/г), как итог показываем снижение 9 месяцев подряд.

💬 Погрузка с начала 2024 г. составила 600,3 млн тонн (-3% г/г).

Теперь переходим к самому интересному, а именно к погружаемому сырью (взял основное, остальной список смотрите по ссылке):

🗄 Каменный уголь — 26,1 млн тонн (-6,8% г/г)

🗄 Нефть и нефтепродукты — 16,5 млн тонн (+2,5% г/г)

( Читать дальше )

Блог им. svoiinvestor |Инфляция в середине июня — мрак. Мы имеем самый сильный недельный прирост в 2024 г., приближаемся к двузначной цифре в годовом выражении.

- 02 июля 2024, 16:00

- |

Ⓜ️ По последним данным Росстата, за период с 18 по 24 июня ИПЦ вырос на 0,22% (прошлые недели — 0,17%, 0,12%), с начала июня 0,58%, с начала года — 3,82% (годовая — 8,5%). Прошлогодние темпы превышены значительно, ибо за период с 20 по 26 июня 2023 г. ИПЦ вырос на 0,16%, а с начала июня рост составил 0,38%, с начала года — 2,77%. Годовая инфляция уже превысила 8,5% (сейчас вырисовывается ~10% saar, второй месяц подряд), данная цифра почти в 2 раза выше цели регулятора (4,3-4,8%) и вывод здесь один, что ДКП недостаточна жёсткая (большой привет ЦБ, который в июне сделал очередную глупость, сохранив ставку). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за I кв. 2024 г. — див. базе помогают % доходы. Опер. прибыль не впечатляет, впереди добровольное сокращение нефти

- 14 июня 2024, 09:26

- |

Транснефть представила финансовые результаты по МСФО за I кв. 2024 г. Транснефть — монополист в своём деле. У компании крупнейшая в мире система нефтепроводов протяжённостью 67 тыс. км, по которой транспортируется более 80% добываемой в России нефти, а через дочернее предприятие Транснефтепродукт — около 30% лёгких нефтепродуктов. Понятная бизнес-модель, которая зависит, только от индексации тарифов и добычи нефти, потому что транспортные тарифы устанавливаются в ₽, а значит, курс $ или цена на нефть не могут повлиять на выручку эмитента. Данный отчёт занимателен тем, что компания становится бенефициаром высоких ставок, когда основная деятельность не даёт такого весомого профита:

🛢 Выручка: 369₽ млрд (+17,5% г/г)

🛢 Операционная прибыль: 102,3₽ млрд (+7,2% г/г)

🛢 Чистая прибыль: 91,9₽ млрд (+3,8% г/г)

🟣 Выручка выросла на значимые %, но этот рост обманчив. Выручка делится на несколько сегментов: транспортировка нефти, торговля сырьём (Китай), транспортировка нефтепродуктов и порты (НМТП). Компания с 2021 г. перестала раскрывать выручку по сегментам, но известно, что продажа нефти китайцем по ВСТО (трубопроводная система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс