Блог им. svoiinvestor |Совкомфлот объявил финальные дивиденды — всё в рамках прогноза. Двухзначная див. доходность ожидается и в этом году.

- 31 мая 2024, 17:38

- |

⚓️ СД СКФ рекомендовал дивиденды за 2023 г. в размере 11,27₽ на акцию (див. доходность — 9%). Дата закрытия реестра — 20 июля 2024 г. Напомню, что ранее компания заплатила промежуточные дивиденды за 2023 г. в размере 6,32₽ на акцию (див. доходность 4,3%). А это значит, что компания может заплатить двухзначную див. доходность — 13%, помимо этого заработки эмитента идут в валюте, а значит, акционеры застрахованы от девальвации.

В рамках моего прогноза размер дивиденда точно совпал, но ещё я в нём разобрал отчёт за I кв. 2024 г., где выяснилось, что эмитент при санкционном давлении продолжает зарабатывать весомую див. базу:

⛴ FCF сократился (+299,8$ млн, -24% г/г), но денег на дивиденды за квартал хватает с лихвой. В отчёте СКФ подтверждает приверженность цели по выплате дивидендов за 2023 г. на уровне 50 % от скорректированной годовой прибыли по МСФО в ₽. С учётом корректировки эмитент уже заработал за I кв. 2024 г. 4₽ на акцию в виде дивидендов (чистая прибыль: 211,5$ млн, -23,7% г/г), и это при санкционном давлении, если удастся его обойти, то уверен, что операционные расходы сократятся, а выручка подрастёт, условные 16₽ за год выглядят аппетитно при сегодняшней цене акции.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |ФосАгро отчиталась за I кв. 2024г. — экспортные пошлины продолжают проедать FCF, как итог дивиденды заплатят в долг. Повышение НДПИ — выход.

- 30 мая 2024, 14:17

- |

🌾 ФосАгро отчиталась за I кв. 2024 г. по МСФО, в данном отчёте наглядно можно увидеть, как экспортные пошлины (ввели после взлёта цен на удобрения, но вот беда, цены скорректировались) негативно влияют на компанию:

🔵 Выручка — 119,3₽ млрд (+2,7% г/г) немного подросла, отражая стабилизацию цен на продукцию и роста объёма продукции. А вот операционная существенно снизилась — 29,8₽ млрд (-37,3% г/г) из-за подскочившей себестоимости реализации — 73,1₽ млрд (-29,1% г/г), куда входит экспортная пошлина (также стоит отметить подскочившую зарплату).

🔵 Снижение чистой прибыли не должно у вас вызывать удивление — 18,7₽ млрд (-33,2% г/г). Надо отметить, что убыток по курсовым разницам сократился в 3, на это влияют долги, номинированные в валюте. Но ахово растёт обслуживания долга — 3₽ млрд (+87,5% г/г), как вы понимаете чистый долг продолжил свой рост и составил 263,8₽ млрд (+18,2% г/г), всему виной CAPEX и дивиденды. Соотношение чистый долг/EBITDA — 1,58х.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за апрель 2024г., прибыль возросла на десятки % по сравнению с 2023г., но это обманчиво. Ждём продажу заблокированных активов

- 30 мая 2024, 12:32

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за апрель 2024 г. и они оказались занимательными (заложенные разовые эффекты по увеличению прибыли начали происходить). Если рассматривать чистую прибыль за 4 месяца относительно прошлого года, то, естественно, она снизилась (-2,4%, всё ещё впереди), потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка остудила спрос на вторичную ипотеку, корректировка же параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди, с 1 июля льготную ипотеку всё-таки свернут, а значит, прибыль должна уменьшиться от данного сегмента.

💳 Как не странно, ужесточение макропруденциальных лимитов/надбавок и высокая ключевая ставка влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то в потреб. кредитовании и автокредитовании за последние 2 месяца спрос усилился, но ВТБ в данном сегменте не показало какой-то сверх прибыли. Дальше больше, ЦБ повышает с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам, помимо этого в июне будет обсуждаться повышение ставки (базовый сценарий 1%, но могут накинуть 2-3%).

( Читать дальше )

Блог им. svoiinvestor |НМТП рекомендовал ожидаемые дивиденды. Для роста актива нет весомых триггеров, весь разгон перед выплатой оказался спекулятивный.

- 29 мая 2024, 15:06

- |

🔋Совет директоров НМТП рекомендовал дивиденды за 2023 г. в размере 0,772₽ на акцию (див. доходность — 7%). Дата закрытия реестра — 10 июля 2024 г.

Акции обвалились почти на 9%, многих не устроила див. доходность компании, видимо, ожидали двухзначную. Ещё в начале мая у меня вышел пост, где я указывал на перспективы эмитента и его див. выплату:

🛳 Компания вернулась к нормализованной налоговой базе, в 2023 г. она заплатила 8,6₽ млрд налогов, а в прошлом году только 621₽ млн, всё дело в том, что группа НМТП выиграла суд у налоговой службы по ранее уплаченному излишнему налогу и государство вернуло 5,8₽ млрд. Из-за этого эмитент показал снижение чистой прибыли 30,2₽ млрд (-13,1% г/г).

🛳 OCF составил 36,3₽ млрд (+14,5% г/г), CAPEX — 6,2₽ млрд (+12,9% г/г), значит FCF равняется 30,2₽ млрд. Учитывая денежный поток, то выходит 1,56₽ на акцию, но группа сократила долг на 6,2₽ млрд, поэтому 1,24₽ на акцию. Если учитывать стратегию развития компании до 2029 г., то там говорится, что эмитент обещает направлять на дивиденды не менее 50% от ЧП по МСФО, принимая во внимание FCF (0,78₽ на акцию). Как итог, выплатили по див. политике.

( Читать дальше )

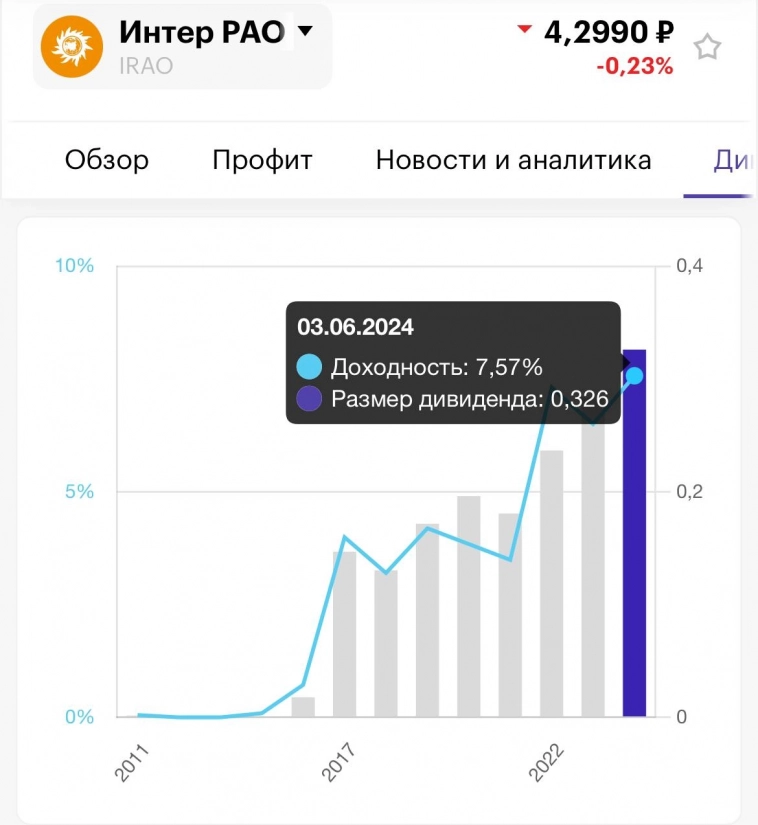

Блог им. svoiinvestor |Акционеры Интер РАО одобрили дивиденды за 2023 г., есть ли перспектива увеличения див. выплат в будущем и что будет кубышкой компании?

- 27 мая 2024, 14:17

- |

🔌 23 мая акционеры компании утвердили дивиденды за 2023 г. — 0,326₽ на акцию (~7,6% див. доходности). Див. доходность не впечатляет, учитывая ещё незначительный рост акции, то получаем довольно среднюю компанию на фондовом рынке. Почему див. выплаты на таком низком уровне, если эмитент прибыльный и имеет на депозитах 403₽ млрд (+56,8% г/г)? Див. политика предполагает выплату 25% от ЧП по МСФО, и компания неустанно следует ей. Сможет ли Интер РАО увеличить в будущем payout, ответ кроется в годовой отчётности и новостях:

⚡️ CAPEXИнтер РАО в 2024 г. прогнозируются на уровне 193,3₽ млрд, что в 2,7 раза больше показателя за 2023 г. Главный проект — это Новоленская ТЭС, на данный проект может потребоваться 257₽ млрд, ввод в 2028 г., помимо этого, недавно выходила новость, что Интер РАО инвестирует 90₽ млрд в строительство инновационной парогазовой станции в Каширском районе Подмосковья. Половина «кубышки» точно будет пущено на инвестиции, поэтому акционерам не стоит мечтать о повышенных выплатах, сейчас у компании на балансе 556₽ млрд денежных средств (капитализация эмитента по сегодняшней цене — 449,8₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |RENI отчиталась за Iкв. 2024г. — инвестпортфель генерирует основную прибыль. Дивиденд может быть увеличен за счёт сделки по Райффайзену Лайф

- 21 мая 2024, 07:14

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты за I квартал 2024 г. За последние 10 лет на страховом рынке РФ не было ни одного года падения. В 24-28 гг. ожидается рост рынка ещё на 10-12% в год (КЕПТ, Сбер). Между тем В 2023 г. рынок вырос на 26%, да и российский страховой рынок сейчас составляет всего 1,3% от ВВП России против 7% в среднем в мире (потенциал есть). По сути, альтернатив RENI, как компании, которая торгуется на Московской бирже — нет (единственная страховая компания с первичным листингом), поэтому так интересен отчёт эмитента:

( Читать дальше )

Блог им. svoiinvestor |Сургутнефтегаз не подвёл с дивидендами, всё в рамках прогноза, но что дальше?

- 16 мая 2024, 10:58

- |

⛽️Совет директоров Сургутнефтегаза рекомендовал дивиденды по итогам 2023 г. в размере 0,85₽ на обыкновенную акцию и 12,29₽ на привилегированную акцию, в принципе данный дивиденд читался после годового отчёта по РСБУ. Дата закрытия реестра — 18 июля 2024 г. Див. доходность по текущим ценам составляет: по обыкновенным 2,5%, по привилегированным 16,9%.

Напомню вам, что согласно уставу, компания платит дивиденды по привилегированным акциям в размере не менее 10% от чистой прибыли. При этом выплаты на одну такую бумагу не могут быть меньше дивидендов на обыкновенные акции. При расчётах на привилегированные акции идёт 7,1% от чистой прибыли, базой для выплат является чистая прибыль по РСБУ. Вот он расчёт: доля привилегированных акций в уставном капитале СНГ равна 17,73% = 7,7 млрд префов (35,725 млрд обычек + 7,7 млрд префов), значит, доля чистой прибыли на префы будет равна 10% х 17,73% / 25% = 7,1% чистой прибыли исходя из правила, что на префы должно приходиться 10% чистой прибыли при доле префов в уставном капитале равной 25% (так как префов в уставном капитале меньше, соответственно, и выплата от чистой прибыли будет ниже).

( Читать дальше )

Блог им. svoiinvestor |Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

- 14 мая 2024, 09:01

- |

СД М.Видео-Эльдорадо одобрил увеличение уставного капитала, если вы следили за судьбой данного эмитента, то, наверное, не удивлены данному решению. Для меня это тоже не стало каким-то сюрпризом, но всё же думается, что допэмиссия сделана не для сокращения долга, почему? Давайте для начала рассмотрим ключевые факты о сделке:

🖥 Размещено будет 30 млн обыкновенных акций по открытой подписке (число акций на сегодняшний момент 179,8 млн), что соответствует 17% от существующего уставного капитала. Если оценивать данный пакет по рыночной цене, то выходит — 5,532₽ млрд, но цену определят позднее.

🖥 Один из крупнейших акционеров компании — инвестиционный холдинг ЭсЭфАй — выразил предварительную готовность приобрести весь объём дополнительной эмиссии.

( Читать дальше )

Блог им. svoiinvestor |Продал НМТП. Див. доходность не впечатляет, для роста цены акции нет триггеров, по сути сейчас "справедливая" стоимость актива

- 09 мая 2024, 13:48

- |

🚢 Если отталкиваться от сегодняшней цены акции, то я бы уже не стал набирать позицию. Свои покупки данного актива я прекратил, когда цена перешагнула 11₽, уже тогда понимал, что если подойдём к 12₽, то по сути преодолеем «справедливую» стоимость актива, конечно, для дальнейшего роста нужны были триггеры (поэтому, так важно следить за отчётностями эмитента и корпоративными новостями). Вынос к 17₽ «психологически» был стёрт из памяти, тогда, казалось, что отчётность даст какой-либо ответ на данное действие рынка, но он же иногда бывает не логичен? (все мы хороши задним умом, знал бы отчётность за 2023 г. и ситуацию с нефтепроводом Дружба, продал бы по 17₽, какой-никакой опыт). Почему всё-таки решил продать? Ответ кроется в отчётности эмитента за 2023 г.:

🛳 Компании мешают кредиты, номинированные в валюте, это влияет на доход от курсовых разниц, в 2023 г. — 1₽ млрд (годом ранее 4₽ млрд, но стоит отметить, что головная компания от них избавилась полностью, а сама группа погасила краткосрочные, остались долгосрочные).

( Читать дальше )

Блог им. svoiinvestor |ЛУКОЙЛ после дивидендной отсечки всё ещё перспективен?

- 07 мая 2024, 14:02

- |

🔝 Ещё со вчерашнего дня некоторые остроумные ребята фиксировали «прибыль» в ЛУКОЙЛЕ, конечно, под вечер некую часть данного просадка откупили. Сегодняшний дивидендный гэп в перспективе должен закрыться быстро (до 3 недель), учитывая размер дивиденда и среднее закрытие (30 дней). Но остались ли у красного эмитента перспективы для дальнейшего роста? Триггеров несколько:

🔺 ЛУКОЙЛ может выкупить до 25% всех акций у нерезидентов со счетов типа «С». Конечно, дисконт к рыночной стоимости должен составить не менее 50%. Если отталкиваться от появления новости, то тогда акция стоила 6400₽, получается, что на пакет из 173 млн акций (это как раз 25% от общего числа) необходимо будет потратить 560₽ млрд, плюс 56₽ млрд на выплату в бюджет РФ (перечисление 10% от итоговой суммы, потраченной на выкуп). Помимо этого, ЛУКОЙЛ не смог выплатить нерезидентам — 191,2₽ млрд дивидендов. Данные средства просто зависли и не проходят из-за санкций, самое интересное начнётся, приятный бонус в 191,2₽ млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс