Блог им. svoiinvestor |В августе активный спрос на кредитование — сохранился, безумные цифры и в этом помогло ужесточение ключевой ставки!

- 26 сентября 2023, 08:03

- |

По данным ЦБ, в августе произошёл ажиотаж кредитования — 979₽ млрд (3,2% м/м и 20,7% г/г, месяцем ранее 529₽ млрд). Данная сверх-активность случилась благодаря увеличению ключевой ставки, некоторые потребители захотели взять ипотеку и потребительский кредит ещё по заниженным ставкам, держа в уме ещё ужесточение макропруденциальных надбавок (надо понимать, что многие сделки будут перенесены на сентябрь, поэтому примерно такие же цифры можно будет увидеть и в следующем месяце). Флагманом кредитования остаётся — ипотека, по предварительным данным, ипотека в августе выросла на рекордные 3,7% (+2,5% в июле). С начала года прирост составил уже 18,5%, что сопоставимо с результатом за аналогичный период 2021 года (18,3%) и лишь немногим уступает приросту за весь 2022 год (20,4%). Данные цифры явно свидетельствуют о перегреве рынка, только вдумайтесь, что выдача ипотеки с господдержкой выросла на 40%, а выдача рыночной ипотеки на 20% (обусловлено это нестабильным курсом рубля и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон 😁).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. svoiinvestor |Долги россиян в июле 2023 г. — темп снижается, но не такими темпами, как бы хотелось ЦБ. Планка в 32₽ трлн взята !

- 19 сентября 2023, 07:44

- |

По данным ЦБ, долг россиян увеличился в июле на ~566₽ млрд (1,8% м/м, 18,25% г/г), месяцем ранее рост составил — ~636₽ млрд (2,1% м/м, 17,36% г/г). Темпы кредитования в 2023 году бьют все рекорды, напомню вам, что максимальный помесячный объём в 2021 году был зафиксирован в июне — 556₽ млрд (2022 год не корректно сравнивать из-за начавшегося кризиса и заградительных мер, которые привели к купированию кредитного рынка), третий месяц подряд эта вершина покоряется. Как итог задолженность перебралась за отметку в ~32₽ трлн, что немного пугает и свидетельствует о том, что ЦБ начал слишком поздно ужесточать ДКП! Можно выделить несколько факторов, которые влияют на такой рост кредитования:

🔹 Мягкая кредитная политика банков, выдача происходила в некоторых случаях неплатёжеспособным гражданам. Да ужесточение произошло, но многие сделки происходят с лагом, поэтому всё это может перенестись на август и сентябрь, а уже там стоит смотреть на показатели кредитования.

🔹 Желание запрыгнуть в последний вагон перед ужесточением ДКП. Уже известно, что с повышением ставки банки на некоторый период оставляют процент по кредиту/ипотеке неизменным, поэтому многие брали кредиты, чтобы в будущем не нарваться на повышенную ставку кредитования.

( Читать дальше )

Блог им. svoiinvestor |Инфляционная спираль раскручивается несмотря на предпринятые меры Банка России, нефтепродукты сыграли немаловажную роль!

- 15 сентября 2023, 09:07

- |

По последним данным Росстата за период с 5 по 11 сентября индекс потребительских цен вырос на 0,13% (прошлые недели — 0,11% и 0,03%), с начала сентября — 0,19%, с начала года — 3,90% (годовая же составляет 5,5%). Как вы можете заметить уже вторую неделю идёт повышение инфляции, годовая же превысила 5,5% и это плохой знак для ЦБ. Был принят ряд мер, который похоже не сильно помог:

🔹 Борьба с ослаблением рубля ведётся, но применяют полумеры. В целях снижения волатильности финансовых рынков Банком России приостановлена трансляция покупок иностранной валюты на внутренний валютный рынок с 10 августа 2023 года и до конца 2023 года (сейчас мы имеем профицит нефтегазовых доходов, ведомство на излишки должно покупать валюту и золото, но этого не произойдёт). С 14 по 22 сентября 2023 года Банк России осуществит на валютном рынке равномерную продажу иностранной валюты общим объёмом 150₽ млрд. Таким образом, ежедневный объём данных операций Банка России составит в этот период 21,4₽ млрд вместо 2,3₽ млрд.

( Читать дальше )

Блог им. svoiinvestor |По ключевой ставке остаются вопросы, если опираться на проинфляционные риски, то ставку необходимо повышать!

- 13 сентября 2023, 07:29

- |

Заседание по ключевой ставке Банка России состоится 15 сентября, большинство частных инвесторов в ожидании решения по данному вопросу, потому что от повышения ставки (о понижении не идёт даже речи, её повысят или оставят неизменной) зависят многие факторы в экономике:

💬 Рынок ОФЗ в ожидании. После внепланово заседания ЦБ и повышения ставки до 12%, многие частные инвесторы думали, что ставку продержат недолго, но, похоже, на сегодняшний момент осознали, что данная цифра с нами надолго. На рынке ОФЗ сейчас сформировалась почти идеальная прямая (обычно кривая) доходности ОФЗ на всех сроках до погашения. Доходность бумаг стремится к 12%, но даже этого мало, напомню вам, что последний аукцион Минфин с треском провалил и не нашёл покупателей на ОФЗ. Инвесторы требуют более высокую премию к доходности, а значит закладывают повышение ставки или смотрят на другие консервативные инструменты, которые дают доходность выше.

💬 Банковские вклады, накопительные счета дают сладкие %.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за август 2023 г. — почти 1₽ трлн прибыли, рекордная выдача ипотеке. Машина по генерации кэша не думает останавливаться.

- 12 сентября 2023, 07:16

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 8 месяцев 2023 года. Эмитент за 8 месяцев заработал почти 1₽ трлн чистой прибыли, да многие прогнозировали с начала года такой заработок за год, но кэш-машина встала на рельсы денежного потока и не собирается останавливаться (допускаю, что многие частные инвесторы уже принялись подсчитывать дивиденды, как и наше государство, которое нуждается в пополнении бюджета, для миноритариев это хорошо). Банк отметил, что выдал рекордный объём ипотечных кредитов — более 500₽ млрд, а также рекорд был поставлен по выдаче кредитов частным клиентам — 915₽ млрд (в прошлом месяце 758₽ млрд). Всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, а с учётом ужесточения ДКП некоторые клиенты банков просто решили запрыгнуть в последний вагон и зафиксировать более низкую ставку по ипотеке/потреб. кредиту. Понятное дело, что по сделкам существует некий лаг, поэтому сентябрь будет последним увесистым месяцем по прибыли для банков, некий процент прибыли тот же Сбер потеряет из-за:

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в августе увеличился несмотря на продажу юаня, золота и крупные инвестиции.

- 10 сентября 2023, 10:27

- |

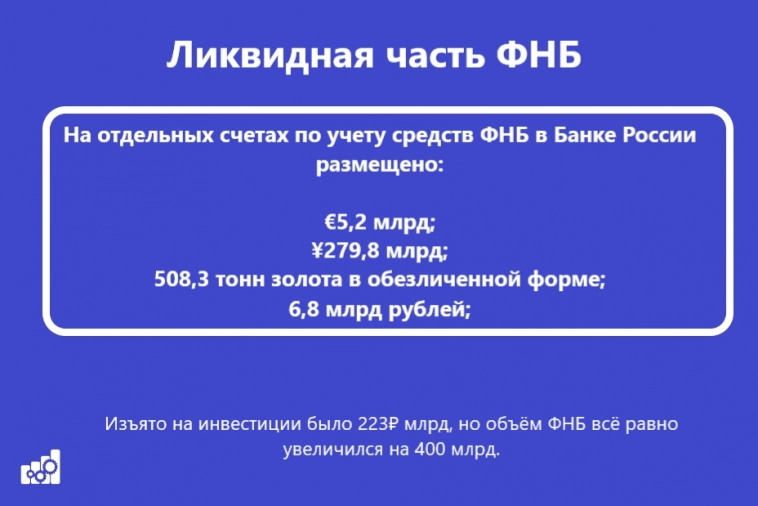

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2023 г. В этом месяце регулятор решил изрядно потратиться, пустив более 223₽ млрд на инвестиции, при этом не забыв про выпадающие нефтегазовые доходы. По состоянию на 1 сентября 2023 г. объём ФНБ составил — 13,7₽ трлн или 9,1% ВВП (в июле — 13,3₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 7,25₽ трлн или 4,8% ВВП (в июле — 7,18₽ трлн). При довольно существенных тратах (231₽ млрд) объём ФНБ увеличился в очередной раз!

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657₽ млрд (в июле — 655₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (230,6₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Блог им. svoiinvestor |В июле активный спрос на кредитование — сохранился, отмечаем рост во всех сегментах. В плюсе вы сами догадываетесь кто!

- 27 августа 2023, 09:49

- |

сохраняется, во многом благодаря более мягкой кредитной политикой банков (которую сейчас пытаются погасить повышением ставки и ужесточением лимитов на выдачу). Главным драйвером остаётся ипотека (темпы роста ипотеки в июле, по предварительным данным, сохранились на высоком июньском уровне – 2,5%) — 202₽ млрд (1,3% м/м), выдачи ипотеки с господдержкой выросли на 12%, а вот выдачи рыночной ипотеки умеренно сократились на 7% (обусловлено это не стабильным курсом рубля и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон 😁).

Главное, что нужно выделить из этого отчёта продолжившейся бум в потребительских ссудах — 255₽ млрд (2% м/м, в прошлом месяце 196₽ млрд) и автокредитовании — 70₽ млрд (5.1% м/м, в прошлом месяце 40₽ млрд). Конечно, это отголоски инфляции, которую своевременно не обуздали и сейчас пытаются принять меры:

▪️ Совет директоров банка России внепланово повысил ключевую ставку до 12%

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 7 месяцев 2023г — 2₽ трлн, кредитование растёт во всех сегментах. Инфляция стучится в двери граждан!

- 23 августа 2023, 07:12

- |

По данным ЦБ, в июле прибыль банков составила 327₽ млрд (ROE — 30,1% в годовом выражении), месяцем ранее сектор показал примерно такой же результат — 314₽ млрд. С начала года банковский сектор заработал — 2₽ трлн (только вдумайтесь в эту цифру и вспомните 2022 год, где большинство предвещало крах финансового сектора). Интересные моменты из отчёта:

💳 В июле 1/3 прибыли была заработана за счёт переоценки иностранной валюты — 93₽ млрд (в июне — 147₽ млрд). Учитывая насколько слабел рубль (на 4% за июль и на 7% за июнь), то становится понятно, что ряд банков сохраняет длинную валютную позицию.

💳 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты. Поэтому значительно выросли чистые процентные доходы (9%) и комиссионные (3%). При этом банки снизили расходы на резервы на 37₽ млрд и операционные расходы на 16₽ млрд. В результате основная прибыль выросла до 224₽ млрд (компенсировав снижение прибыли за счёт валютной переоценки) с 131₽ млрд в июне.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за июль 2023 г., компания продолжает генерировать прибыль благодаря потребительскому спросу, дивиденды всё ближе

- 10 августа 2023, 07:18

- |

Сбер опубликовал сокращённые результаты по РПБУ за 7 месяцев 2023 года. Эмитент не собирается останавливаться на достигнутом и продолжает генерировать чистую прибыль свыше 100₽ млрд, всего же за 7 месяцев было заработано — 858,2₽ млрд (вы уже ощущаете эти сладкие дивидендные выплаты на своём счету?). Компания отметила, что в июле выдала рекордный совокупный объём кредитов на сумму 2,9₽ трлн, также частным клиентам было выдано кредитов на 758₽ млрд — максимальный уровень за всю историю Сбера (ключевым драйвером остаётся ипотека, но рост произошёл и в потреб. кредитовании/кредитных картах). Рост кредитования связан с некоторыми факторами, которых в августе/сентябре уже не будет:

🗣 Первоначальный взнос ужесточили по льготной ипотеке с 01.06.2023 (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года), а макропруденциальные лимиты с 01.07.2023 года. По некоторым сделкам был фикс ещё до июня, а перенесли их на следующие месяца.

( Читать дальше )

Блог им. svoiinvestor |В июне сохраняется активный рост розничного кредитования, рыночная ипотека теперь в лидерах

- 26 июля 2023, 07:16

- |

По данным ЦБ, в июне сохранился достаточно высокий рост потребительского кредитования — 607₽ млрд (2,1% м/м и 17,3% г/г, месяцем ранее 584₽ млрд), что обусловлено сохранением высокой потребительской активности (которую сейчас пытаются погасить повышением ставки и ужесточением лимитов на выдачу), а также более мягкой кредитной политикой банков. Более 60% прироста портфеля приносит ипотека (362₽ млрд, 2,4% м/м), но самое интересное, что основным драйвером в этом кредитовании стала рыночная ипотека(11%), а не с господдержкой (6%). Можно выделить несколько причин такого смещения спроса:

🏗 Существенная разница в ценах на жилье на первичном и вторичном рынках, где-то дисконт достигает 20-30% за счёт «выгодной» ипотеке от застройщика под 0,1%. Возможность купить квартиру с готовым ремонтом и мебелью, ещё и с дисконтом, делает вторичку привлекательнее.

🏗 Желание запрыгнуть в последний вагон перед повышением ставок (которое произошло в июле).

🏗 Первоначальный взнос ужесточили по таким кредитам с 01.06.2023 (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс