Блог им. svoiinvestor |Мировые цены на Aframaх в начале июня застыли на 50$ тыс. в сутки и превысили июньские цены 2023 г. Совкомфлот в фаворе?

- 10 июня 2024, 14:22

- |

⚓️ С учётом мировых цен, известно, что СКФ возит российскую нефть на 35-45% дороже, поэтому у российской флотилии цена фрахта равна ~70$ тыс. в сутки (возможно, даже больше). Получает ли компания из-за этого сверх прибыль — однозначно да, но есть несколько моментов, которые эту прибыль подъедают:

⛴ В феврале США ввели санкции против СКФ и 14 нефтяных танкеров, к которым компания имела отношение. Как итог, следуя из отчёта за I кв. 2024 г., пострадала операционная прибыль (222,7$ млрд, -36,6% г/г), во много из-за увеличившихся операционных расходов — 103,6$ млн (+29% г/г). Некоторые санкционные корабли бездействуют или возят по мировым спотовым ценам (наценка отсутствует).

⛴ Чем хороша компания? Что все её заработки идут в валюте, поэтому это спасает акционеров от девальвации, но курс $ начал снижаться и сейчас торгуется по 89₽, это явно повлияет на заработки.

📌 Но опять же, у компании за эти годы накоплена неплохая денежная позиция (+1,25$ млрд), она даёт весомые % (+23,3$ млн), которые полностью покрывают % по займам (+19,6$ млн).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Инфляцию в мае не остановить, перерасчёт за месяц будет ещё выше. Начало июня динамика всё та же, но регулятор оставил ставку без изменений!

- 10 июня 2024, 09:20

- |

Ⓜ️ По последним данным Росстата, за период с 28 мая по 3 июня ИПЦ вырос на 0,17% (прошлые недели — 0,10%, 0,11%), с начала июня 0,07%, с начала года — 3,13% (годовая — 8,15%). За 4 дня мая ИПЦ вырос на 0,10%, как итог майская недельная инфляция составила 0,58%, известно, что Росстат пересчитывает месячную инфляцию, и она уже 4 месяца подряд выше недельных данных (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, спрос никуда не делся), если месячная будет ещё выше, то регулятору добавится головной боли (0,65-0,7% приблизит нас к 9% saar). Проблема в том, что начало июня не вселяет никаких надежд на охлаждение инфляционного давления, за 3 дня июня ИПЦ вырос на 0,07% и большой вопрос, почему регулятор оставил ставку неприкосновенной при таких данных (не исключаю указания с верхов). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 2 неделю подряд, напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на 0,26% (это самый сильный прирост за последние недели, такая же цифра была отмечена в середине апреля), дизтопливо на 0,16%.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в мае сократился. Сказалось укрепление рубля и падение цены на золото, Сбербанк/Аэрофлот даже при коррекции помогли фонду

- 08 июня 2024, 11:13

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за май 2024 г. По состоянию на 1 июня 2024 г. объём ФНБ составил 12,7₽ трлн или 7,1% ВВП (в апреле — 12,75₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 5,04₽ трлн или 2,8% ВВП (в апреле — 5,17₽ трлн). Минфин продолжает скромничать в этом месяце, направив на инвестиционную деятельность всего 32₽ млрд (в апреле — 5,7₽ млрд), с учётом новой правки бюджета, то думается мне, инвестиционную деятельность сократят в разы, а продажи юаня/золота нарастят, но об этом ниже. Замечу, что коррекция на фондовом рынке в плане акций для ФНБ прошла незаметно (в начале месяца акции знатно подросли, потом цены скорректировались, как итог позиция в плюсе), тогда как укрепление ₽ и снижение цены на золото заметно ухудшили положение ликвидной части, как итог ФНБ сократился на 47₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 660,2₽ млрд (в апреле — 659,6₽ млрд);

( Читать дальше )

Блог им. svoiinvestor |Бюджет РФ будет изменён. Нефтегазовые доходы сократили (нужно ещё, не учли сокращение), расходы увеличили, а заимствования в ОФЗ снизили.

- 06 июня 2024, 15:32

- |

Минфин внёс в Госдуму пакет документов по изменению в бюджет 2024 г., давайте рассмотрим главные правки:

✔️ Нефтегазовые доходы сократили на 519₽ млрд. Почему? В конце мая я выпускал пост, где предупреждал, что НГД под угрозой из-за цен на сырьё и окрепшего ₽ (сейчас Urals торгуется по 70$, а $ по 88,7₽, как итог по старому бюджету никак не выходило 6400₽ за бочку в мае). Цену Urals снизили с 71,3$ до 65$, а вот курс $ подняли с 90,1₽ до 94,7₽ (берите на заметку), как итог цена за бочку стала ~6150₽.

✔️ Интересно, чтоМинфин не снизил объём экспорта и добычи нефти. Напомню, что Россия дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. (добыча РФ в июне составит 8,979 млн б/с). То есть в апреле сокращение добычи должно было составить 350 тыс. б/с, а экспорт — 121 тыс. б/с. В мае снижение добычи составит 400 тыс. б/с, экспорт — 71 тыс. б/с. Но, согласно данным, приведённым в майском отчёте ОПЕК+, Россия в апреле снизила производство только на 154 тыс. б/с по сравнению с мартом. Опять же при сокращении НГД сократятся ещё.

( Читать дальше )

Блог им. svoiinvestor |Роснефть отчиталась за I кв. 2024 г. — феноменальные результаты. Дивидендная база должна порадовать акционеров

- 04 июня 2024, 11:01

- |

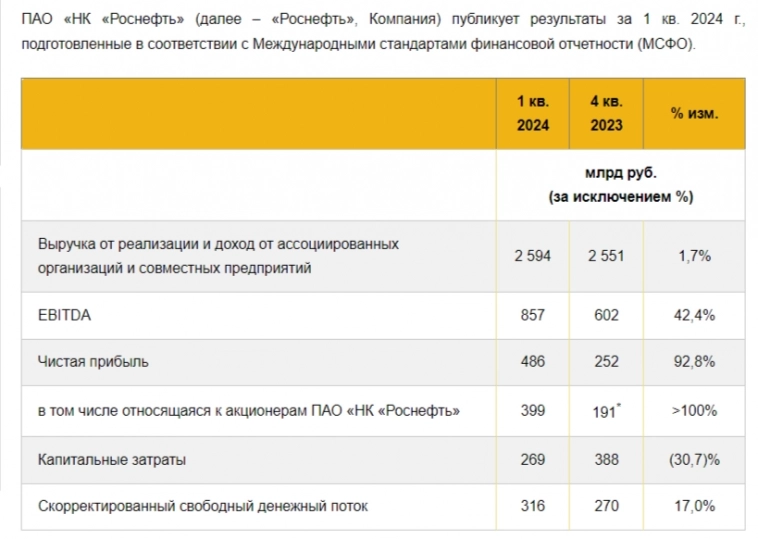

🛢 Роснефть опубликовала финансовые результаты по МСФО за I квартал 2024 г., то, что они будут лучше IV кв. 2023 г. не было сомнений (в IV кв. было разовое списание, которое повлияло на фин. результаты компании), но некоторые инвест. дома прогнозировали прибыль на уровне I кв. 2023 г. Прогнозы не сбылись, и эмитент показал феноменальные результаты относительно прошлого года, конечно, данное достижение было достигнуто благодаря цене на нефть и курсу ₽ (всю чистую прибыль сформировала операционная), но также Роснефть делает большую ставку и на добычу газа. Напомню вам, что ещё в I полугодии 2023 г. компания вышла на первое место среди независимых производителей газа. Как итог, операционные показатели выглядят так:

🟡 Добыча нефти: 47,1 млн тонн (в I кв. 2023 г. добыто 50 млн тонн, но тут стоит учитывать добровольные сокращения добычи нефти по сделке с ОПЕК+, во II кв. добыча ещё сократится, ибо Россия дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв.)

( Читать дальше )

Блог им. svoiinvestor |Инфляция под конец мая разбушевалась, регулятор будет повышать ставку, и главный вопрос насколько %, похоже, 1% не отделаться

- 03 июня 2024, 10:46

- |

Ⓜ️ По последним данным Росстата, за период с 21 по 27 мая ИПЦ вырос на 0,10% (прошлые недели — 0,11%, 0,17%), с начала мая 0,48%, с начала года — 2,95% (годовая — 8,15%). Прошлогодние темпы давно уже превышены, тогда за период с 23 по 29 мая ИПЦ вырос на 0,08%, а с начала мая рост составил 0,21%, с начала года — 2,27%. Годовая инфляция уже превысила 8,15%, данная цифра почти в 2 раза больше цели регулятора (4,3-4,8%) и может быть выше, если Росстат пересчитает месячную инфляцию мая выше недельных данных (я уверен, что так и будет, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами, спрос никуда не делся, да и месячная инфляция уже 4 месяца подряд выше недельной). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрыты, напомню вам, что вес бензина в ИПЦ весомый ~5%. Если смотреть биржевые цены топлива, то в начале мая они обвалились, но к концу месяца всё равно набрали обороты, сейчас стоимость выше, чем в начале.

( Читать дальше )

Блог им. svoiinvestor |Совкомфлот объявил финальные дивиденды — всё в рамках прогноза. Двухзначная див. доходность ожидается и в этом году.

- 31 мая 2024, 17:38

- |

⚓️ СД СКФ рекомендовал дивиденды за 2023 г. в размере 11,27₽ на акцию (див. доходность — 9%). Дата закрытия реестра — 20 июля 2024 г. Напомню, что ранее компания заплатила промежуточные дивиденды за 2023 г. в размере 6,32₽ на акцию (див. доходность 4,3%). А это значит, что компания может заплатить двухзначную див. доходность — 13%, помимо этого заработки эмитента идут в валюте, а значит, акционеры застрахованы от девальвации.

В рамках моего прогноза размер дивиденда точно совпал, но ещё я в нём разобрал отчёт за I кв. 2024 г., где выяснилось, что эмитент при санкционном давлении продолжает зарабатывать весомую див. базу:

⛴ FCF сократился (+299,8$ млн, -24% г/г), но денег на дивиденды за квартал хватает с лихвой. В отчёте СКФ подтверждает приверженность цели по выплате дивидендов за 2023 г. на уровне 50 % от скорректированной годовой прибыли по МСФО в ₽. С учётом корректировки эмитент уже заработал за I кв. 2024 г. 4₽ на акцию в виде дивидендов (чистая прибыль: 211,5$ млн, -23,7% г/г), и это при санкционном давлении, если удастся его обойти, то уверен, что операционные расходы сократятся, а выручка подрастёт, условные 16₽ за год выглядят аппетитно при сегодняшней цене акции.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за апрель 2024г., прибыль возросла на десятки % по сравнению с 2023г., но это обманчиво. Ждём продажу заблокированных активов

- 30 мая 2024, 12:32

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за апрель 2024 г. и они оказались занимательными (заложенные разовые эффекты по увеличению прибыли начали происходить). Если рассматривать чистую прибыль за 4 месяца относительно прошлого года, то, естественно, она снизилась (-2,4%, всё ещё впереди), потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка остудила спрос на вторичную ипотеку, корректировка же параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди, с 1 июля льготную ипотеку всё-таки свернут, а значит, прибыль должна уменьшиться от данного сегмента.

💳 Как не странно, ужесточение макропруденциальных лимитов/надбавок и высокая ключевая ставка влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то в потреб. кредитовании и автокредитовании за последние 2 месяца спрос усилился, но ВТБ в данном сегменте не показало какой-то сверх прибыли. Дальше больше, ЦБ повышает с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам, помимо этого в июне будет обсуждаться повышение ставки (базовый сценарий 1%, но могут накинуть 2-3%).

( Читать дальше )

Блог им. svoiinvestor |Нефтяные сверхдоходы в мае под угрозой, а значит, государство недополучит налогов. Курс доллара и цена сырья не впечатляют.

- 28 мая 2024, 15:37

- |

🛢️ В апреле нефтяные эмитенты купались в доходах, но с наступлением мая вектор изменился:

🛢 Стоимость сорта нефти Urals в мае опускалась ниже 70$ за баррель, сейчас примерно средняя цена составляет 70$. Напомню вам, что Минэк сообщил, что средняя цена Urals за апрель 2024 г. составила 74,98$ за баррель.

🛢 На сегодняшний момент курс $ опустился ниже 89₽, а средний курс за май сейчас составляет ~90,8.Напомню вам, что курс $ за апрель 2024 г. составил 92,9₽.

🛢 Сейчас условно средняя цена за бочку составляет ~6350₽ (в апреле 7000₽), а это уже звоночек, почему? Минфин спрогнозировал НГД за 2024 г. в размере 11,5₽ трлн (за 4 месяца 2024 г. заработали ~4,1₽ трлн), при цене на российскую нефть — $71,3, а курсе $ — 90,1₽, это ~6400₽ за бочку. Если до конца месяца продержаться такие параметры валюты и нефти, то цена за бочку упадёт ещё ниже, а значит придётся продавать больше юаня/золота с ФНБ, соответственно, поддержка ₽ гарантирована.

Есть ли какое-либо спасение для нефтяников?

( Читать дальше )

Блог им. svoiinvestor |Совкомфлот отчитался за I квартал 2024 г. — санкции ожидаемо подпортили отчётность, но цены на фрахт и курс $ помогают дивидендной базе

- 28 мая 2024, 09:09

- |

⚓️ СКФ опубликовал финансовые результаты по МСФО за I кв. 2024 г. Думаю, кто следит за компанией в курсе, что ещё в феврале США ввели санкции против СКФ и 14 нефтяных танкеров, к которым компания имела отношение. Всё это отразилось в финансовой отчётности и было ожидаемо, учитывая, что некоторая часть танкеров была без дела (на сегодняшний большая часть флота всё так же обеспечивает сырьём Индийские НПЗ). Но чем хороша компания? Что все её заработки идут в валюте, поэтому это спасает акционеров от девальвации, средний курс $ за I квартал 2024 г. составил 90,7₽ и, конечно, не стоит забывать про повышенные цены на фрахт для российской нефти (мировые цены на Aframaх составляют 50$ тыс. в сутки, СКФ возит на 30-40% дороже, судя по источникам). Давайте для начала изучим основные показатели компании:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс