Блог им. svoiinvestor |ЛУКОЙЛ отчитался за 2023 г. — рекорд по чистой прибыли. Подсчитываем финальные дивиденды, учитываем инвестиции и выкуп акций у нерезидентов

- 18 марта 2024, 11:04

- |

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за 2023 год (эмитент воздержался от раскрытия информации за 2022 г.). Несомненно II полугодие 2023 г. для нефтяной отрасли оказалось эффективным в плане маржинальности, этому помог слабеющий ₽ и цена сырья (сейчас цена бочки находится в районе 6700₽), плюсом к этому нефтяникам восстановили демпферные выплаты (вначале 2024 г. выплаты выше, чем годом ранее). Добавим сюда уже сформировавшийся логистический маршрут поставки сырья и получим рекордный год по ЧП:

🛢 Выручка: 7,9₽ трлн

🛢 Чистая прибыль: 1,16₽ трлн

🛢 Операционная прибыль: 1,4₽ трлн

Что же ещё интересного можно почерпнуть из отчёта:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. svoiinvestor |Перерасчёт месячной инфляции за февраль — вновь сюрприз от регулятора. Надежда на март, где просматривается снижение темпов

- 15 марта 2024, 12:21

- |

Ⓜ️ По последним данным Росстата, за период с 5 по 11 марта индекс потребительских цен вырос на 0% (прошлые недели — 0,09%, 0,13%), с начала марта — 0,05%, с начала года — 1,60% (за 12 месяцев — 7,7%). Но самое интересное что регулятор пересчитал месячную инфляцию за февраль и получилось — 0,68% (в феврале 2023 г. — 0,46%). Недельные данные февраля показывали, что инфляция за месяц составляет — 0,60%, уже тогда говорилось, что темпы выше прошлогодних, а сейчас регулятор накинул сверху % и поставил жирный крест на данном месяце. Примечательно, что ЦБ обновил макроэкономический прогноз, где повысил прогноз по инфляции в 2024 с 4,9% до 5,2% (видимо, признав неудовлетворительные темпы инфляции). Март сейчас единственная надежда, что инфляция начала всё-таки своё снижение, а темпы пришли в норму и соответствуют прошлому году (март 2023 г — 0,37%).

Ближайшее заседание ЦБ 22 марта, у меня нет никаких сомнений, что регулятор не смягчит свою риторику, даже если <a href=«cbr.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в начале марта — продолжает своё снижение, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно

- 10 марта 2024, 12:33

- |

Ⓜ️ По последним данным Росстата, за период с 27 февраля по 4 марта индекс потребительских цен вырос на 0,09% (прошлые недели — 0,13%, 0,11%), с начала марта — 0,05%, с начала года — 1,51% (за 12 месяцев — 7,6%). Надо понимать, что 0,04% пришлось на февраль, а значит, рост цен в феврале составил — 0,6%, а это выше прошлогодних темпов. При этом в январе регулятор пересчитал за месяц инфляцию и вышли совсем другие цифры — 0,86% (до этого по расчётам вырисовывалось — 0,67%), 13 марта регулятор должен предоставить информацию по ИПЦ за февраль, если показатели будут ещё выше, то я не буду уверен в устойчивых темпах инфляции. Что же насчёт марта, то за первые 4 дня рост составил 0,05%, а в прошлом году данная неделя была нулевой (март 2023 г. — 0,37%, с начала года — 1,67%), выводы думаю сделаете сами. Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г., скорее всего, инфляция будет находиться в диапазоне 7-7,5%.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в феврале 2024 г. — увеличились в 1,4 раза по сравнению с январём, но будущее сокращение добычи угрожает бюджету РФ

- 07 марта 2024, 14:04

- |

🛢 По данным Минфина, НГД в феврале 2023 г. составили — 945,6₽ млрд (+81,5% г/г), месяцем ранее — 675,2₽ млрд (+58,7% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Но стоит признать, что февральский доход отрасли сейчас на уровне 2022 г. (в феврале 2022 г. НГД составили — 972₽ млрд), конечно, этому помог окрепший курс $ — 91,5₽ (месяцем ранее — 88,7₽), цена Urals, Минэкономразвития любезно сообщил, что цена Urals в феврале составила — $69 за баррель (на уровне января). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, в принципе, если остаться на уровне заработка февраля, то достичь таких цифр можно. А теперь давайте подробно разберём отчёт:

✔️ НДПИ (1,213₽ трлн vs. 878₽ млрд месяцем ранее) и ЭП (8,6₽ млрд vs.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в конце февраля — с учётом сегодняшних темпов мы не выйдем на цель регулятора в 4-4,5%. Проинфляционные риски присутствуют

- 02 марта 2024, 13:01

- |

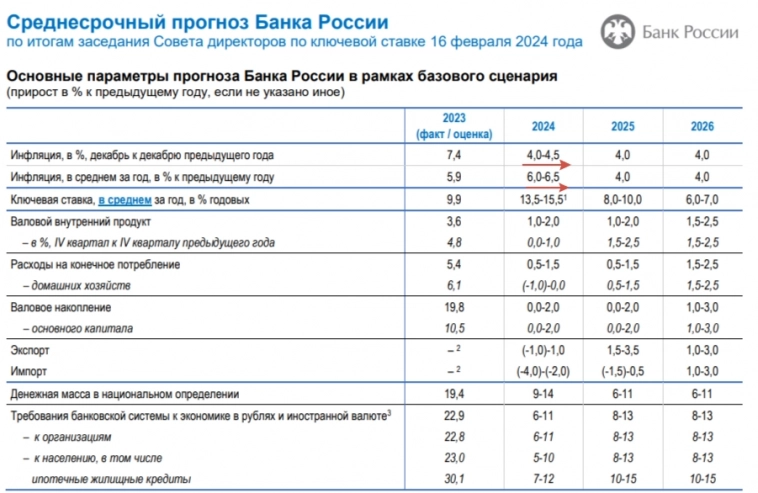

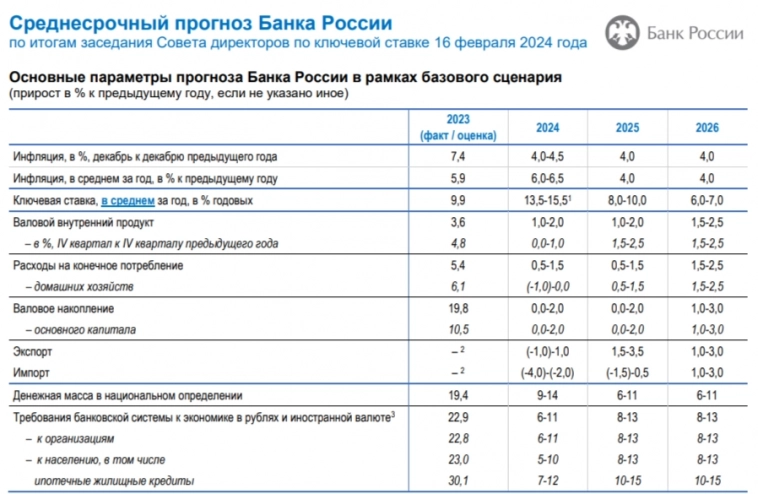

Ⓜ️ По последним данным Росстата, за период с 20 по 26 февраля индекс потребительских цен вырос на 0,13% (прошлые недели — 0,11%, 0,21%), с начала февраля — 0,56%, с начала года — 1,42%. Можно ли сейчас с уверенностью утверждать, что регулятор добился устойчивых темпов инфляции? На этот вопрос сложно ответить, потому что Росстат должен посчитать последние 3 дня февраля, а потом ещё пересчитать за месяц, в январе регулятор пересчитал за месяц и вышли совсем другие цифры — 0,86% (до этого по 4 неделям вырисовывалось — 0,62%). Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г. (примечательно, что ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворяющие темпы инфляции), скорее всего, инфляция будет находиться в диапазоне 6-7,5%.

С другой стороны, продолжает снижаться наблюдаемая и ожидаемая инфляция (ожидаемая до 11,9%, а наблюдаемая до 15,2%). Безусловно, для регулятора это важные цифры, но они двухзначные и на следующих заседаниях навряд ли стоит ожидать снижение ключевой ставки. Как всегда, давайте зафиксируем, какие меры регулятор принимает для замедления инфляции:

( Читать дальше )

Блог им. svoiinvestor |ЦБ оставил ставку на прежнем уровне, но повысил среднесрочный прогноз в 2024 г. Как это влияет на отд. сектора и инструментарий?

- 19 февраля 2024, 11:51

- |

Ⓜ️ Последние данные по инфляции показали, что темпы вновь ускорились. ИПЦ за январь составил — 0,86% (в январе 2023 г. — 0,84%), за период с 6 по 12 февраля ИПЦ вырос на 0,21% (прошлые недели — 0,16%, 0,16%). С такими темпами регулятор никак не выйдет на цель в 4,0-4,5% по инфляции, по итогам 2024 г. Неудивительно, что Банк России 16 февраля 2024 г. принял решение сохранить ключевую ставку на уровне 16% годовых, при этом повысив среднесрочный прогноз ключевой ставки до 13,5-15,5% с 12,5%-14,5%. Высокая ключевая ставка с нами надолго — это факт, но с учётом некоторых данных регулятор может задуматься в будущем и о повышении (всплеск спроса в бытовых услугах, с 2024 г. тарифы на ЖКУ вырастут в среднем на 10%, также не стоит забывать о тратах бюджета РФ, которые за 13 дней февраля составили — 1,8₽ трлн).

Помимо этого, Эльвира Набиуллина сделала ряд заявлений по итогам заседания Совета директоров Банка России, главное из пресс-конференции:

( Читать дальше )

Блог им. svoiinvestor |Инфляция в середине февраля — снижение оказалось блефом, мы так и не дождались устойчивых темпов. Траты бюджета РФ поражают

- 16 февраля 2024, 10:43

- |

Ⓜ️ По последним данным Росстата, за период с 6 по 12 февраля индекс потребительских цен вырос на 0,21% (прошлые недели — 0,16%, 0,16%), с начала февраля — 0,32%, с начала года — 1,18%. Но самое интересное то, что рост индекса потребительских цен за январь составил — 0,86% (в январе 2023 г. — 0,84%). На протяжении трёх недель я фиксировал замедление инфляции, но предупреждал о том, что нужны устойчивые темпы снижения и это ещё не показатель для регулятора. При этом по отчёту было видно, что всплеск спроса случился в бытовых услугах, также с 2024 г. тарифы на ЖКУ вырастут в среднем на 10% (основные тарифы с 1 июля, но уже с 1 января цены были повышены на капремонт, содержание дома и прочие услуги) и не стоит забывать о тратах бюджета РФ (об этом ниже), всё это должно повлиять на инфляцию, и не в лучшую сторону. Перед заседанием ЦБ по ключевой ставке 16 февраля снижение было исключено, но с такими темпами регулятор никак не выйдет на цель в 4,0-4,5% по инфляции, по итогам 2024 г.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в начале февраля — положительный сигнал для регулятора, но необходимы устойчивые темпы снижения

- 12 февраля 2024, 10:36

- |

Ⓜ️ По последним данным Росстата, за период с 30 января по 5 февраля индекс потребительских цен вырос на 0,16% (прошлые недели — 0,16%, 0,7%), с начала февраля — 0,11%, с начала года — 0,78%. Продолжаю фиксировать снижение темпов инфляции в этом году (всё благодаря падению цен на яйцо, которые подпортили статистику в конце 2023 г. Росстату), но для того же ЦБ необходим устойчивый тренд, чтобы он имел сигнал к снижению ставки (для регулятора ещё важна статистика по наблюдаемой и ожидаемой инфляции, напомню, что впервые за полгода снизилась наблюдаемая — 16,3%, а за ней и ожидаемая инфляция — 12,7%). Перед заседанием ЦБ по ключевой ставке 16 февраля, весомые люди нашего финансового регулятора выразили своё мнение насчёт смягчения ДКП:

💬 Глава Банка России высказалась: «Наша денежно-кредитная политика направлена на то, чтобы обуздать инфляцию и вернуть её к нашей цели 4%. Мы для этого повышали ключевую ставку. Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во II полугодии. Когда именно это произойдёт, будет зависеть от поступающих данных. Мы должны убедиться, что тренд на снижение инфляции устойчивый»

( Читать дальше )

Блог им. svoiinvestor |Минфин продолжает поставлять на рынок внутреннего долга классику, используя даже короткие выпуски. Спрос присутствует

- 09 февраля 2024, 09:00

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуск. Индекс RGBI (ценовой индекс ОФЗ) волатилен, на этой неделе доходность ОФЗ немного подросла, видимо, слова Алексея Заботкина напрягли немного инвесторов: «Точные сроки снижения ключевой ставки ЦБ РФ будут зависеть от развития ситуации, инфляция несколько замедлилась, но инфляционные ожидания и темпы роста кредитования всё ещё остаются высокими». Но с другой стороны в феврале уже можно фиксировать снижение темпов инфляции, также впервые за полгода снизилась наблюдаемая, а за ней и ожидаемая инфляция (ожидаемая до 12,7%, а наблюдаемая до 16,3%). Если учитывать лаг в 3-6 кварталов с момента ужесточения ДКП, то пик как раз приходится на июнь, глава ЦБ такого же мнения: «Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во II полугодии». Регулятору при таких параметрах комфортно занимать (доходность в ОФЗ намного ниже ключевой ставки), да и возродившиеся активность на рынке ОФЗ не удивляет, инвесторы хотят зафиксировать повышенный % на долгие годы. На сегодня мы имеем несколько фактов о рынке ОФЗ:

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в январе 2024 г. — объёмы добычи/экспорта сокращаются. Снижение доходов нефтяников — боль для бюджета РФ

- 07 февраля 2024, 12:33

- |

🛢 По данным Минфина, НГД в январе 2023 г. составили — 675,2₽ млрд (+58,7% г/г), месяцем ранее — 650,5₽ млрд (-30,2% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Доходы января не очень сильно различаются с доходами декабря, дело в том, что средний курс $ в январе составил — 88,7₽ (месяцем ранее — 90,8₽), данных по средней цене Urals за январь от Минфина не поступало, но учитывая снижение среднего курса и мизерный рост доходов, то можно сделать вывод, что она находилась в районе $70 за бочку (месяцем ранее — $64,23). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽ (параметры уже не сходятся, если смотреть на сегодняшнюю цену сырья, чтобы добрать НГД, необходимо двигать курс). А теперь давайте подробно разберём отчёт:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс