Блог им. svoiinvestor |Россети Ленэнерго рекомендовали финальные дивиденды за 2022г., выплата в соответствии с уставом.

- 16 мая 2023, 15:47

- |

🔋 Совет директоров Россети Ленэнерго рекомендовал финальные дивиденды за 2022 год в размере — 0,0588₽ на обыкновенную и 18,8302₽ на привилегированную акцию (дивидендная доходность составит порядка 11,2% по привилегированным и 0,4% по обыкновенным, если отталкиваться от текущих цен на акцию). Дата закрытия реестра — 27 июня 2023 года.

Напомню вам, что ещё в ноябре 2022 года совет директоров Россети Ленэнерго рекомендовал выплатить дивиденды за 9 месяцев 2022 года в размере — 0,4435₽ на одну обыкновенную и привилегированную акцию, впоследствии акционеры утвердили данную выплату. Если отталкиваться от ноябрьских цен того года на акцию, то дивидендная доходность на тот момент составила порядка — 6,1% по обыкновенным и 0,3 по привилегированным. Данная рекомендация ввела в ступор некоторых частных инвесторов, но именно устав Ленэнерго даёт всё разъяснения.

📄 Сегодняшняя выплата была предсказуема, потому что в уставе Ленэнерго прописано: «Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10 (Десяти) процентов чистой прибыли Общества по итогам последнего отчетного года, определенной пропорционально числу реализованных привилегированных акций типа А».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Психологический барьер при покупке золота

- 15 мая 2023, 15:16

- |

🔅 Кто следит за моим блогом и читает ежемесячные отчёты, тот должен быть в курсе, что доля золота в моём портфеле составляет — 5% (сейчас значительно больше из-за повышения цен на фин. инструмент). Покупаю я бумажное золото GLDRUB_TOM, у данного инструмента существует ряд преимуществ перед аналогами (ОМС, слитки, монеты, фонды на золото):

▪️ Отсутствие сумасшедших спредов, которые достигают 15% при покупке/продаже слитков, монет, ОМС. В случае с GLDRUB_TOM вы платите только за вход и выход (БКС, Финам — 0,3%);

▪️ Отсутствие издержек по хранению. Хранение слитков и монет требует затрат (ячейка в банке, сейф дома с охранной системой), а если царапина, цена может сложиться вдвое;

▪️ В фондах существует ежегодная комиссия (0,5-1%), почти всё покупают GLDRUB_TOM (фонд ВИМ Золото, он же ВТБ фонд, держит деньги именно в золотых слитках), получается, что вы отдаёте ежегодную комиссию за то, чтобы за вас нажимали на бирже кнопку купить, при этом управляющие умудряются ещё проигрывать биржевому золоту в доходности.

( Читать дальше )

Блог им. svoiinvestor |Эмоциональные качели на фондовом рынке — вредят частному инвестору

- 14 мая 2023, 16:39

- |

Давайте сразу уточним, что чрезмерные эмоции вредят долгосрочному инвестору, у трейдеров этих эмоций предостаточно, по сути, они приходят на биржу, как в казино за эндорфином, ожидая, что в конце их ждёт большой куш, но в большинстве случаев разочаровываются и снова пытаются испытать данные эмоции. Мы с вами помним события октября 2022 года, когда наш рынок 2 раз за год не хило так тряхануло и какие эмоции испытывали некоторые частные инвесторы, а теперь переносимся в апрель 2023 года, когда рынок вроде бы начал своё бурное восхождение, почти из каждой инфо. площадки доносились нотки эйфории и это подхватывали инвесторы (начало мая расставило всё на свои места). Мимолётно поддавшись эмоциям оказавшись психологически в неудобной ситуации инвестор может перечеркнуть весь свой инвестиционный план или ухудшить свою доходность портфеля в разы, что в будущем скажется на его капитале. Рассмотрим некоторые эмоциональные ошибки:

▪️ Не участвуйте в соревнованиях. Приходя на биржу вы читаете экспертов, каналы, новости о том, кто и сколько показал доходности за определённый период, вам рассказывают о прибыльных сделках, продают сигналы в закрытых группах, конечно, у вас загораются глаза и вы хотите повторить успех.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за апрель 2023 года. Машина по генерации кэша не собирается останавливаться.

- 13 мая 2023, 15:03

- |

🏦Компания опубликовала сокращённые результаты по РПБУ за 4 месяца 2023 года. Сбербанк продолжает зарабатывать и не стесняется переходить за рамки 100₽ млрд по чистой прибыли, что естественно будоражит умы частных инвесторов. Даже после закрытия реестра котировки эмитента не сильно просели, а 10 числа объёмы торгов доказали продолжающийся среди частных инвесторов интерес к акции и то, что Сбербанк — является главной идеей рынка. Теперь давайте рассмотрим главные показатели из отчёта:

▪️ Чистые процентные доходы: 177,8₽ млрд (+70,5% г/г)

▪️ Чистая прибыль: 120,6₽ млрд (470,9₽ за 4 месяца)

▪️ Чистые комиссионные доходы: 52₽ млрд (+13% г/г)

▪️ Коэффициент достаточности общего капитала: 14,6%, базового — 12,6%

Стоит отметить, что выдачи розничных кредитов в апреле превысили 600₽ млрд, а на ипотечные кредиты пришлось более 55% выдач, а качество кредитного портфеля остаётся стабильным. Доля просроченной задолженности осталась на уровне 2.2% на конец апреля.

( Читать дальше )

Блог им. svoiinvestor |Продал ОГК-2 в плюс, не вижу дальнейших перспектив компании. Всё идёт по плану ребалансировки энергетиков.

- 12 мая 2023, 12:02

- |

🔌 Я продолжаю продавать акции ненужных мне энергетиков с брокерского счёта, до этого я продал Русгидро, вчера настала очередь ОГК-2. Главное это, чтобы акция вышла в приемлемый плюс для меня, вчера как раз наступил такой момент и я продал акции по — 0,7196₽, что принесло мне около 3% доходности. Почему я всё-таки решил, что данная компания не должна присутствовать в моём портфеле?

⚡️ ОГК-2 принадлежит на ~80% Газпрому (состав акционеров: Центрэнергохолдинг, Мосэнерго, Газпром энергохолдинг), который является главным мажоритарием и соответственно должен желать дивидендных выплат. За 2021 год были выплачены рекордные дивиденды в размере — 0,096₽ на акцию, что на тот момент давало около 14,5% див. доходности. В прошлые года таких шикарных выплат не было (~7% за последние 3 года до этого) и акционерам глупо рассчитывать, что аттракцион невиданной щедрости будет продолжен. Об этом ниже.

⚡️ Большая часть прибыли зависит от высоких выплат по программе ДПМ.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк чувствует себя вполне комфортно, после закрытия реестра. Есть ли этому объяснение?

- 11 мая 2023, 14:55

- |

🏦 В начале мая наш фондовый рынок неплохо трясло, одним из самых стойких эмитентов оказался — Сбербанк. 8 мая был последний день, когда акции эмитента торговались с возможностью получения рекордной дивидендной выплаты в размере — 25₽ на акцию. Поэтому вчера многие были в предвкушении серьёзного обвала индекса IMOEX, но такого не случилось, а котировки Сбербанка просели даже не на сумму дивиденда. Напомню, что 17 марта была объявлена дивидендная выплата, на тот момент акция торговалась по 183₽, а 8 мая цена на закрытии рынка составила — 238₽ (прибавили 55₽, когда дивиденд всего 25₽). На сегодняшний момент обычная акция торгуется по 230₽ (падение составило ~4%), если отталкиваться от цен октября, где Сбербанк начал своё восхождение, то акции за этот период прибавили ~135%. Всё это подкрепляется некоторыми фактами:

▪️ Сильные отчётности. По сути, Сбербанк — это машина по генерации кэша. Если судить по последней отёчности, то по итогам I квартала 2023 года компания показала такие результаты: чистая прибыль: 350,2₽ млрд (за март 125,3₽ млрд, рост третий месяц подряд), чистые процентные доходы: 517,1₽ млрд (+32,9% г/г), чистые комиссионные доходы: 156,4₽ млрд (+15,3% г/г).

( Читать дальше )

Рецензии на книги |Прочитал книгу "Инвестируй как гуру" — Чарли Тянь. Суть, мысли и цитаты

- 11 мая 2023, 08:09

- |

📖 Не так давно мне попала данная книга в руки, конечно, я принялся жадно поглощать информацию. Скажу сразу, что информация легко воспринимается, всё с примерами, таблицами и объяснено простым языком. Поэтому если поднапрячься, то можно осилить за пару дней, конечно, потом разбирая некоторые моменты. Чарли Тянь — генеральный директор сайта о стоимостном инвестировании gurufocus.com, а книга является развёрнутой инструкцией к этому сайту. Если вы знакомы с постулатами Питера Линча и Уоррена Баффета, то книга вам покажется знакомой, потому что автор использует их идеи, цитаты и стратегию инвестирования. Но для меня открытием стал — Дональд Яктман, он рассказывал, что нужно инвестировать в хорошие компании, которые не зависят от экономических циклов (компании с длительным сроком жизни продукции и коротким периодом повторной покупки), его стратегию Чарли Тянь тоже использует.

💭 Правильные мысли насчёт того куда должны направлять компании свои средства в порядке убывания (компании ориентированные на акционеров):

( Читать дальше )

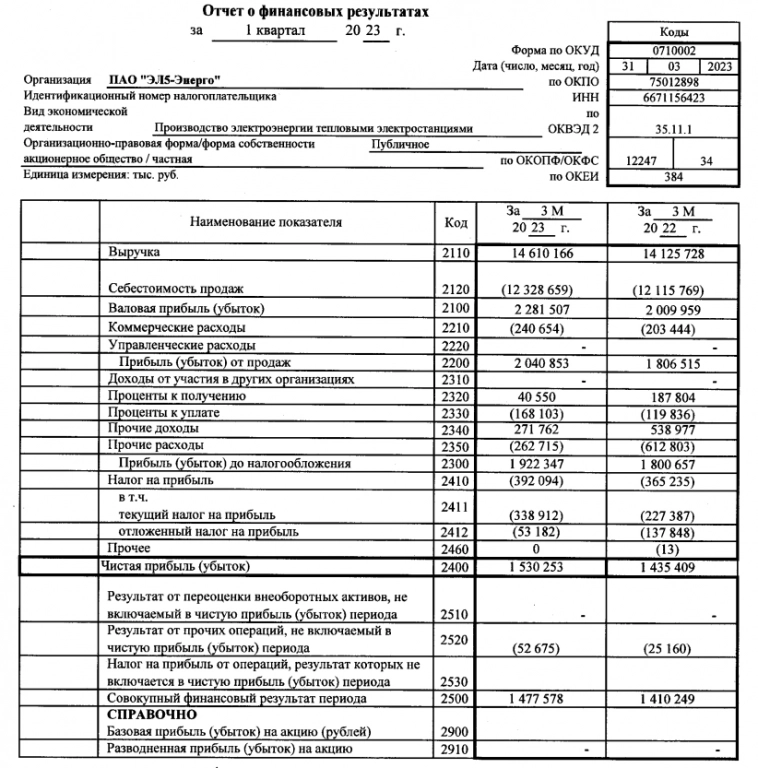

Блог им. svoiinvestor |ЭЛ5-Энерго отчиталась за I квартал 2023 г., показатели улучшились, но бизнес-план компании не предусматривает выплату дивидендов до 2027г

- 10 мая 2023, 09:06

- |

🔌 ЭЛ5-Энерго опубликовала финансовые результаты по РСБУ за I квартал 2023 года. Прошлый год для компании получился трудным, во многом из-за продажи итальянцами компании и сопутствующих операционных расходов (в 2022 г. произошло обесценение активов в размере 29,5₽ млрд, половина суммы пришлась на недавно введённые в строй ветропарки), как итог с начала года главным акционером эмитента является — Лукойл (консолидировал 56,44% акций ЭЛ5—Энерго). Первый квартал этого года показал, что у компании есть перспективы, давайте рассмотрим основные показатели эмитента:

⚡️ Выручка: 14,6₽ млрд (3,4% г/г)

⚡️ Чистая прибыль: 1,5₽ млрд (6,6% г/г)

⚡️ Валовая прибыль: 2,2₽ млрд (13,5% г/г)

На показатели положительно повлияло введение в эксплуатацию ветропарков (Азовского, но особенно Кольского), возросшие тарифы на теплоэнергию. Стоит отметить, что компания продолжает накапливать кэш на своих счетах (5,1₽ млрд vs. 3,9₽ млрд годом ранее), видимо, для того, чтобы снизить чистый долг (сумма заёмных средств по краткосрочным обязательствам осталась прежней — 8₽ млрд, а вот по долгосрочным полностью погашена). Отсюда и вытекает бизнес-план на 2023-2025 год, который ещё 8 февраля был утверждён советом директоров ЭЛ5-Энерго, главное из него:

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ увеличивается 4 месяц подряд несмотря на продажу юаня, золота и инвестиции в VK (очередная подачка государства).

- 08 мая 2023, 08:40

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за апрель. В этом месяце правительство изрядно потратилось, пустив более 100₽ млрд на инвестиции, при этом не забыв про выпадающие НГД. По состоянию на 1 мая 2023 г. объём ФНБ составил ~12,5₽ трлн или 8,3% ВВП (месяцем ранее 11,9₽ трлн или 7,9% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил ~6,8₽ трлн или 4,6% ВВП (6,7₽ трлн или 4,5% ВВП). Очередной месяц в плюс при довольно существенном изъятии (+600₽ млрд).

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 648 694,4₽ млн (месяц назад — 648 927,2₽ млн). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (232,8₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации, связанные с реализацией самоокупаемых инфраструктурных проектов – 603 639,1₽ млн и $2 082,4 млн (месяц назад — 595 596,0₽ млн и $2 082,4 млн);

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в апреле снизились, похоже, что ожидаемые Минфином 8₽ трлн от НГД за год — не достичь

- 06 мая 2023, 08:24

- |

🛢 Большинство обозревателей уже в курсе, что бюджет нашей страны испытывает трудности, нефтегазовые доходы (НГД) как раз приходят ему на помощь и являются главным звеном в его наполнении (не зря я веду статистику данных доходов, потому что по ним ещё можно понять как дела обстоят у нефтяных эмитентов). По данным Минфина НГД в апреле составили 647,5₽ млрд (-64% г/г), месяцем ранее 688,2₽ млрд (-43% г/г). Если сравнивать с прошлым годом, то падение на 64% — это катастрофа. С начала года доходы составили — 2,3₽ трлн (-52,2% г/г), а это уже явный звоночек. Минфин спрогнозировал, что базовые НГД в этом году составят 8₽ трлн, но учитывая сколько сейчас поступает НГД в бюджет, то рассчитывать стоит на 6,5-7₽ трлн.

Для компенсации выпадающих НГД Минфин продаёт юани и золото из ФНБ (ЦБ зеркалирует эти операции, продавая на бирже юани), такими темпами из ФНБ понадобиться изъять ~1,5₽ трлн, что в принципе не так критично. Минфин прогнозирует недополучение НГД в мае 8,1₽ млрд, но в апреле произошёл недобор (32,4₽ млрд), а значит в мае изъятия из ФНБ составят 40,4₽ млрд. Продажа юаней будет происходить с 10 мая по 6 июня, ежедневный объем продажи составит 2₽ млрд в день (в апреле 3,7₽ млрд).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс