Блог им. svoiinvestor |Объём ФНБ в октябре продолжает сокращаться, как и инвестиционная деятельность фонда, всему виной окрепший рубль

- 06 ноября 2023, 13:56

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за октябрь 2023 г. В этом месяце регулятор сократил свои инвестиции втрое по сравнению с прошлым месяцем, проинвестировав около 42₽ млрд (сентябрь — 127₽ млрд, август — 223₽ млрд). По состоянию на 1 ноября 2023 г. объём ФНБ составил — 13,54₽ трлн или 9% ВВП (в сентябре — 13,65₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 6,94₽ трлн или 4,6% ВВП (в сентябре — 7,14₽ трлн). Объём фонда сокращается 2 месяц подряд, это несмотря на снижение инвестиций и профицит НГД (не надо продавать юани/золото), давайте разбираться почему.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657,7₽ млрд (в сентябре —657₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (261,8₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 9 месяцев 2023г — 2,7 трлн, в сентябре спрос в кредитовании остывает, ЧП сокращается за счёт валюты

- 25 октября 2023, 11:48

- |

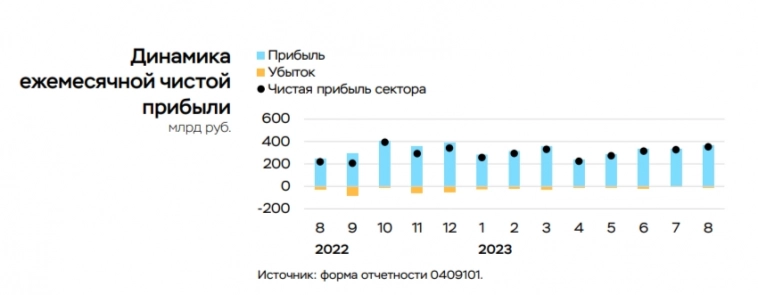

💳 По данным ЦБ, в сентябре прибыль банков составила 296₽ млрд (ROE — 26% в годовом выражении), это на 16% ниже, чем месяцем ранее — 353₽ млрд. С начала года банковский сектор заработал — 2,7₽ трлн, прекрасный результат на фоне 2022 года, поэтому большинство инвесторов уже ведут подсчёт будущих дивидендов от финансовых эмитентов. Но таких темпов заработка уже не стоит ожидать, ибо спрос в потребительском кредитовании остывает за счёт ужесточения ДКП и укреплении рубля (это как раз повлияло на чистую прибыль в этом месяце), единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 9%). Теперь же перейдём к интересным моментам из отчёта:

🟣 В сентябре было заработано за счёт переоценки иностранной валюты — 8₽ млрд (в августе — 104₽ млрд). На это в том числе повлияла отрицательная переоценка длинной ОВП (открытая валютная позиция) в евро и швейцарских франках, относительно которых доллар США укрепился. При этом доллар сейчас торгуется по 94₽ и укрепляется с каждым днём, видимо, в октябре нас ждёт сюрприз.

( Читать дальше )

Блог им. svoiinvestor |В сентябре, похоже, пройден пик инфляции, октябрь вселяет надежды на снижение, но ужесточению ДКП всё равно быть!

- 23 октября 2023, 09:43

- |

Ⓜ️ По последним данным Росстата, за период с 10 по 16 октября индекс потребительских цен вырос на 0,15% (прошлые недели — 0,24% и 0,21%), с начала октября — 0,45%, с начала года — 5,07% (годовая же составляет 6,4%). После шести недель неудовлетворительных результатов по инфляции, наконец-то можно зафиксировать снижение (ужесточение ДКП и некоторое ограничение на нефтепродукты сыграли свою роль), но текущие темпы инфляции всё равно остаются крайне высокими. Именно поэтому ЦБ принял ряд мер, а правительство внесло свои коррективы, чтобы инфляционная спираль угасла:

✔️ Укрепление ₽. За этот период мы уже с вами должны были привыкнуть к полумерам ЦБ (в реальности ограничительные меры привели к тому, что $ торговался по +100₽, а крупный валютный спекулянт неистово проказничал в стакане), но правительство устало ждать и подготовило требование о продаже валютной выручки отдельными экспортёрами, заработало правило с 16 октября. Укрепление ₽ уже идёт полным ходом, на сегодня $ торгуется по 95₽, аналитики ждут курс в диапазоне 85-90₽.

( Читать дальше )

Блог им. svoiinvestor |В сентябре активный спрос на кредитование — сохранился, даже при ужесточении ДКП, но есть свои нюансы

- 21 октября 2023, 11:30

- |

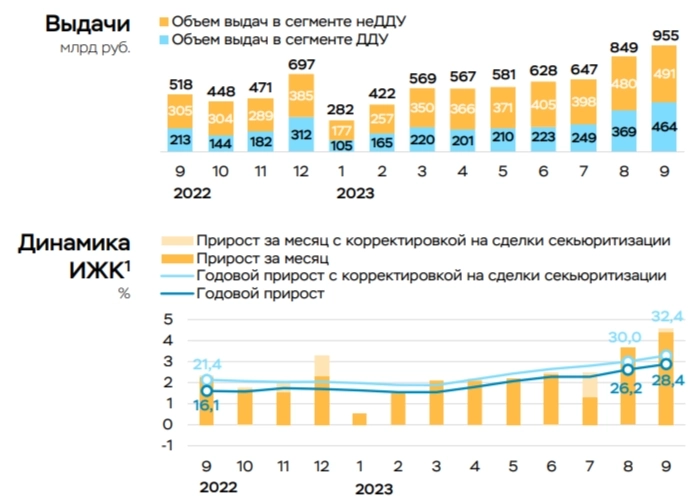

По данным ЦБ, в сентябре повышенный спрос в кредитовании продолжился — 928₽ млрд (2,9% м/м и 22,3% г/г, месяцем ранее 979₽ млрд). Уже 2 месяц подряд происходит ажиотаж и всё благодаря увеличению ключевой ставки, потребители стремились взять ипотеку ещё по заниженным ставкам, держа в уме и ужесточение макропруденциальных надбавок (в прошлом отчёте я отмечал, что мы получим примерно такие же цифры и в сентябре — сбылось, октябрь, наверное, последний месяц где ещё будет присутствовать лаг по перенесённым сделкам). Главным же драйвером остаётся — ипотека, по предварительным данным, в сентябре был побит очередной рекорд и ипотека выросла на рекордные 4,2% (+3,7% в августе). С начала года прирост составил уже 23,5%, что выше аналогичного показателя исключительного 2021 года (20,9%). Но если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой выросла на 27% (к результату августа), а выдача рыночной ипотеки, наоборот, снизилась на 9%. Парадокс таков, что в льготной ипотеке проценты намного ниже рынка (опухоль на теле бюджета, с каждым годом расходы всё выше), а при нестабильном курсе ₽ и инфляционных ожиданиях, население несёт все свои сбережения в бетон.

( Читать дальше )

Блог им. svoiinvestor |В октябре сохраняется высокая инфляция — это настораживает, запрет же на нефтепродукты продлился недолго!

- 16 октября 2023, 14:29

- |

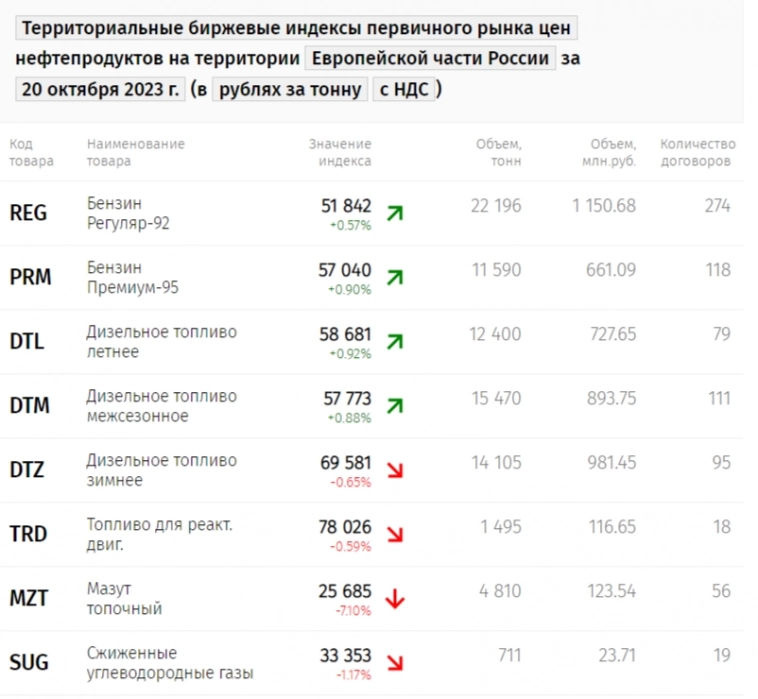

Ⓜ️ По последним данным Росстата, за период с 3 по 9 октября индекс потребительских цен вырос на 0,24% (прошлые недели — 0,21% и 0,28%), с начала октября — 0,30%, с начала года — 4,91% (годовая же составляет 6,3%). Уже шестую неделю подряд инфляция держится в плохом диапазоне для экономики, причём в октябре она ускорилась несмотря на непродолжительный запрет экспорта нефтепродуктов (в прошлые недели именно искусственный топливный кризис имел вес в ускорении инфляции), это явно плохой знак для ЦБ, видимо, меры которые принял регулятор не сильно помогают (да, стоит учитывать лаг, но с экстренного заседания прошло почти 2 месяца, а регулятор находится в роли догоняющего):

🔹 Ослабление ₽. Видимо, полумеры от ЦБ настолько не убедили и не впечатлили правительство, что оно подготовило требование о продаже валютной выручки отдельными экспортёрами, заработает правило с 16 октября. Укрепление ₽ уже идёт полным ходом, но всё это упущенный момент. $ по 100₽ внёс свою лепту в ускорившуюся инфляцию.

( Читать дальше )

Блог им. svoiinvestor |Магнит запускает второй раунд выкупа собственных акций у иностранцев, перед этим продав 3,75% своих казначейских акций.

- 13 октября 2023, 13:37

- |

Напомню вам, что за первый раунд выкупа Магнит приобрёл 21,9 млн акций (21,5% от капитала), потратив при этом всего 48,5₽ млрд. Данный жест «доброй воли» от эмитента создал ажиотаж у нерезидентов, это был их единственный на текущий момент шанс выйти из капитала компании, хоть и с дисконтом. Поэтому у меня не вызвало удивления, что эмитент запустил второй раунд выкупа собственных акций и вот его параметры:

▪️ Объявлено о выкупе 8 млн акций (7,9% от капитала).

▪️ Цена акции — 2215₽, как и в предыдущий раз, дисконт составляет 60% (дисконт установлен правительственной комиссией, сейчас цена Магнита составляет — 5547₽).

▪️ Выход из капитала полностью добровольный, иностранцы могут и остаться (как вы понимаете желание остаться есть не у многих).

▪️ Валюта поступит на зарубежные счета от продажи акций (по сути, главный параметр сделки).

▪️ На выкуп компания потратит до 17,7₽ млрд, а рыночная стоимость самого пакета составляет — 44,4₽ млрд.

Перед предложением о выкупе Магнит продал 3,75% своих казначейских акций с дочки (Тандер).

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за сентябрь 2023 г. — прибыль перевалила за 1₽ трлн, отмечаем очередную рекордную выдачу по ипотеке.

- 11 октября 2023, 12:04

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 9 месяцев 2023 года. Эмитент за 9 месяцев заработал 1,1₽ трлн чистой прибыли, как не странно прибыль в 1₽ трлн аналитики прогнозировали за год, но кэш-машина встала на рельсы денежного потока и не собирается останавливаться (допускаю, что многие частные инвесторы уже принялись подсчитывать дивиденды, как и наше государство, которое нуждается в пополнении бюджета). Банк отметил, что выдал рекордный объём ипотечных кредитов — более 564₽ млрд, данные цифры были достигнуты благодаря ужесточению ДКП (клиенты брали ипотеку, чтобы успеть зафиксировать более низкий %, ибо повышение ставки было неминуемо). Портфель потребительских кредитов, наоборот, показал снижение — 260₽ млрд (месяцем ранее — 324₽ млрд), всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, поэтому ужесточение ДКП должно охладить кредитование, соответственно снизив заработки финансовых организаций. Сентябрь является показательным месяцем, ибо уже видно снижение по чистой прибыли:

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в сентябре немного сократился несмотря на продолжающиеся инвестиции, которые явно влияют на ликвидную часть.

- 07 октября 2023, 07:24

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за сентябрь 2023 г. В этом месяце регулятор сократил свои инвестиции почти в двое, проинвестировав более 127₽ млрд (в прошлом месяце 223₽ млрд). По состоянию на 1 октября 2023 г. объём ФНБ составил — 13,65₽ трлн или 9,1% ВВП (в августе — 13,7₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 7,14₽ трлн или 4,8% ВВП (в августе — 7,25₽ трлн). С учётом того, что по НГД профицит и не надо продавать юани/золото, а на инвестиции пущено в 2 раза меньше объём сократился впервые за долгое время, давайте разбираться почему.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657₽ млрд (в августе — 656,5₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро и строительства аэропортового комплекса (395,9₽ млн);

( Читать дальше )

Блог им. svoiinvestor |Правительство скорректировало цены на топливо, но запрет долго не продлится. Инфляция всё равно бушует.

- 06 октября 2023, 09:51

- |

По последним данным Росстата за период с 26 сентября по 2 октября индекс потребительских цен вырос на 0,21% (прошлые недели — 0,28% и 0,13%), с начала сентября — 0,75%, с начала года — 4,54% (годовая же составляет 6,1%). Как вы можете заметить уже пятую неделю инфляция держится в плохом диапазоне для экономики, причём на прошлой неделе она подскочила более чем в 2 раза относительно прошлых недель (недельный рост цен — максимальный с начала декабря 2022 года, когда повышались тарифы), это явно плохой знак для ЦБ, видимо, меры которые принял регулятор не сильно помогают (да, стоит учитывать лаг, но с экстренного заседания прошло почти 1,5 месяца):

🔹 Применение полумер по валюте. В целях снижения волатильности финансовых рынков Банком России приостановлена трансляция покупок иностранной валюты на внутренний валютный рынок с 10 августа 2023 года и до конца 2023 года (сейчас мы имеем профицит нефтегазовых доходов, ведомство на излишки должно покупать валюту и золото, но этого не произойдёт). С 14 по 22 сентября 2023 года Банк России осуществлял на валютном рынке равномерную продажу иностранной валюты общим объёмом 150₽ млрд, но это вообще был какой-то сюр, стакан этого не заметил. Как итог мы имеем: 100₽ за $ и все делают вид, что так и должно быть.

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 8 месяцев 2023г — 2,4₽ трлн, можно констатировать сверхдоходы за счёт сумасшедших темпов кредитования!

- 27 сентября 2023, 13:00

- |

💳 По данным ЦБ, в августе прибыль банков составила 353₽ млрд (ROE — 32% в годовом выражении), это на 8% выше, чем месяцем ранее — 327₽ млрд. С начала года банковский сектор заработал — 2,4₽ трлн (с учётом 2022 года, можно смело утверждать, что банковский сектор оправился от того удара и генерирует кэш на своих счетах, причём высокими темпами). Интересные моменты из отчёта:

🗣 В августе около 1/3 прибыли было заработано за счёт переоценки иностранной валюты — 104₽ млрд (в июне — 93₽ млрд). Учитывая насколько слабел рубль (на 5% за август и на 4% за июль), то становится понятно, что ряд банков сохраняет длинную валютную позицию. Даже с учётом увеличения ключевой ставки банки зарабатываю за счёт валюты и смогут компенсировать выпадающую прибыль в будущем (охлаждение кредитования ожидается в октябре).

🗣 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты, в особенности по нраву приходиться ипотечный продукт (обусловлено это нестабильным курсом рубля, увеличением ставки и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон). В результате основная прибыль выросла до 225₽ млрд (неплохой приток средств за счёт комиссий и процентных доходов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс