Блог им. ugfx |Бюджет разогнался в начале года

- 11 марта 2025, 17:00

- |

Минфин, опубликовал предварительный отчет по бюджету за февраль, продолжив массированное авансирование расходов.

✔️Доходы бюджета сильно не изменились, составив ₽2.67 трлн (+1.6% г/г) – рост существенно замедлился. Нефтегазовые доходы составили ₽0.77 трлн (-18.5% г/г), ненефтегазовые доходы составили ₽1.9 трлн (+12.9% г/г).

☑️Расходы все же оказались чуть выше уровня февраля прошлого года и составили ₽3.67 трлн, но в сумме за два первых месяца расходы составили ударные ₽8.045 трлн, прибавив сразу 30.6% г/г.

‼️ Дефицит бюджета составил ₽1 трлн за февраль и ₽2.7 трлн руб. первые два месяца года, что более, чем в два раза превышает плановый дефицит на 2025 год (₽1.2 трлн).

В сумме за 12 месяцев расходы бюджета составили ₽42.1 трлн и идут выше планового уровня ₽41.4 трлн, доходя бюджета составили ₽37 трлн, накопленный дефицит за 12 месяцев превышает ₽5 трлн.

Эта динамика объясняет рост денежной массы на ₽1.4 трлн фоне достаточно слабой динамики кредитования. Бюджетный импульс пока остаётся сильным, поэтому мартовские данные по бюджету будут важными для понимания дальнейшей траектории ставок. Если исходить из плана — то до конца года бюджет должен уйти в профицит, но пока текущая динамика на это никак не указывает.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. ugfx |США: денежный рынок потряхивает к концу года

- 28 декабря 2024, 10:03

- |

ФРС опубликовала последний в этом году отчет, можно подводить какие-то итоги...

За год активы сократились на $887 млрд, из которых $482 млрд – гособлигации, $186 млрд – MBS и $132 млрд – погашение кредитов, выданных на спасение банков в 2023 году. Кажется, что много, но на самом деле $599 млрд (68%) сокращения было профинансировано сокращением обратного РЕПО, еще $86 млрд напечатали на финансирование убытка ФРС. Поэтому ликвидность банков сократилась всего на $216 млрд за год до $3.22 трлн.

Здесь нужно учитывать, что к концу фингода банки «схематозят» с отчетностью, наращивая обратное РЕПО, поэтому данные могут быть искажены, по данным ФРБ Нью-Йорка уже к 27 декабря объем RRP вырос до $269 млрд, к концу года могут дотянуть до $400-500 млрд. Такие оттоки уже спровоцировали резкий рост на 20-25 б.п. ставки SOFR до 4.53% и ставок рыночного РЕПО до 4.5%. Это подтверждает догадку, что избыточной ликвидности у банков осталось около ~$300 млрд. Правда при текущих темпах QT ($112 млрд в квартал – хронически недовыполняет обещанного), Пауэлл еще может потянуть со сворачиванием ужесточения.

( Читать дальше )

Блог им. ugfx |Минфин опубликовал планы покупки валюты в ближайший месяц

- 04 декабря 2024, 17:58

- |

Минфин опубликовал планы покупки валюты в ближайший месяц: с 6 декабря по 14 января планируется купить юаня и золота на ₽114 млрд, т.е. по ₽5.4 млрд в день. Нужно отдельно выделить период до конца года, когда Банк России не будет зеркалировать эти операции, т.е. покупать валюту в рамках бюджетного правила, т.е. до конца года продажи валюты будут неизменны ₽8.4 млрд. В первые дни 2025 года продажи могут сократиться, если решение ЦБ не продлит.

Также Банк России в конце месяца должен опубликовать сколько он будет продавать в первой половине 2025 года в рамках зеркалирования операций ФНБ, цифры пока не известны, но исходя из того, что бюджет использует ₽1.3 трлн из ФНБ (₽0.65 трлн за полугодие) и инвестирует до ₽0.6-0.7 трлн, т.е. ежедневные продажи могут вырасти до ~₽11 млрд в день, хотя точных цифр, конечно нет, ЦБ учтет в продажах «отложенные покупки» конца этого года скорее всего.

❗️Минфин разместил новый флоатер 29026 на ₽1 трлн в полном объеме по 93.5% от номинала, спрос был на ₽1.59 трлн., еще столько же и план выполнен … а кто-то сомневался.

( Читать дальше )

Блог им. ugfx |Бюджет остался профицитным в сентябре

- 09 октября 2024, 18:04

- |

Отчет по бюджету РФ за сентябрь оказался даже несколько лучше ожиданий, в первые 9 месяцев года бюджет закрылся с небольшим профицитом.

✔️Доходы в сентябре составили ₽3.26 трлн (+32.8% г/г), за первые 9 месяцев года доходы составили ₽26.3 трлн (+33.2% г/г), из них:

▶️Нефтегазовые доходы за сентябрь ₽0.77 трлн (21.1% г/г), с начала года они составили ₽8.3 трлн (+49.4% г/г);

▶️Ненефтегазовые доходы продолжали остались высокими и составили в сентябре ₽2.49 трлн (+37% г/г), а с начала года они составили почти ₽18 трлн (+26.9% г/г);

✔️Расходы бюджета тоже растут достаточно активно и составили в сентябре ₽2.76 трлн (+25.1% г/г), с начала года расходы составили ₽26.1 трлн (+23.3% г/г).

В итоге такой динамики сентябрь тоже закрылся с профицитом бюджета, который составил ₽0.5 трлн, а за первые 9 месяцев положительное сальдо бюджета составило ₽0.17 трлн (0.1% ВВП). Если смотреть данные за последние 12 месяцев – то доходы составили ₽35.7 трлн (₽11.6 трлн — нефтегазовые), расходы составили ₽37.3 трлн. Пока скорее траектория доходов бюджета даже опережает уточненные данные на текущий год, в которых Минфин ждет ₽36.1 трлн.

( Читать дальше )

Блог им. ugfx |Дефицит бюджета 4 трлн руб.за апрель

- 31 мая 2024, 09:23

- |

Вышла новость про дефицит бюджета 4 трлн руб.за апрель. Все-таки наверно нужно написать… Суть данного «дефицита» в том, что Росказна считает данные на первое число каждого месяца (в данном случае на 1 мая). В связи с майскими выходными налоги в бюджет были перечислены 2 мая, поэтому, конечно, никакого дефицита в 4 трлн руб. там нет, а есть ~1.5 трлн и календарный эффект.

Такие же эффекты в этот раз есть: в денежной массе, рост которой завышен… в депозитах компаний, которые фиксируются в статистике на 1 число месяца.

ДОП.: Также будут искажены данные за май, но уже в обратную сторону по бюджету, депозитам, денежной массе.

@truecon

Блог им. ugfx |Вышло достаточно большое интервью министра финансов А.Силуанова, что интересного:

- 12 апреля 2024, 09:06

- |

✔️Про авансирование: больше 30% требует обоснования, т.е. по сравнению с 2023 годом немного ужесточили. 6-7% расходов перераспределились с декабря на начало года.

✔️Про доходы: +2.7 трлн за счет цен на нефть ($71 за баррель), курса (90 руб./долл.) и изменений налогового законодательства (переход на НДД и пр.)… +3.2 трлн ненефтегазовые из которых существенная часть экспортные пошлины и возврат налогового кредита по страховым взносам.

✔️Про расходы связанные с реализацией послания Президента: сумма превышающая 1 трлн руб. ежегодно (близко к ожидаемому 1-1.5 трлн руб. в год, около 0.5-0.7% ожидаемого ВВП).

✔️ Про налоги: пока без комментариев, но есть предложения по НДФЛ и налогам на бизнес.

✔️Про бюджетное правило: $60 — достаточно пограничный уровень, Минфин предложения по ослаблению не поддерживает.

✔️Про долг: расходы по обслуживанию долга от общего уровня доходов в 2024 году увеличиваются до 6,5%, а в 2026 году — могут вырасти до 9,7%… рынок неликвидный, ставки высокие.

( Читать дальше )

Блог им. ugfx |Московский метр ... без позитива

- 19 января 2024, 14:49

- |

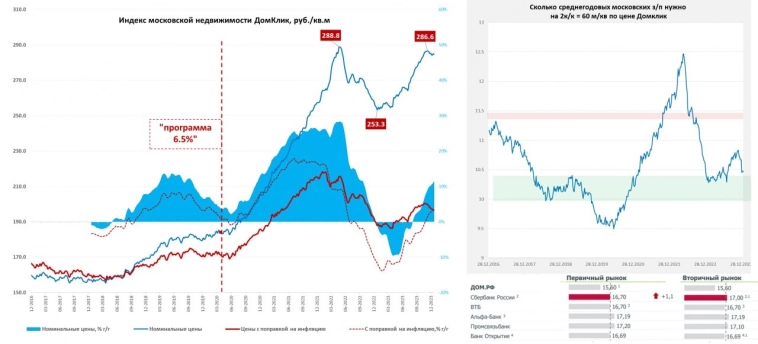

По итогам 2023 года московский метр в общем-то вернулся к максимумам 2022 года после коррекции, индекс недвижимости Мосбиржи/ДомКлик вырос до 286.6 тыс. руб., т.е. на 13.1% с минимумов января (253.3 тыс. руб.), после чего немного снижается. Средняя за 4 недели цена метра растет на 11.5% г/г в номинальном выражении и достаточно скромные 3.7% г/г в реальном выражении. Здесь, конечно, нужно учитывать, что это индекс по ценам на готовое жилье, рост которого был сильно скромнее, чем на первичку с льготными программами ипотеки. По данным Сбериндекса цены предложения на первичку выросли за год сильно агрессивнее – почти 25% г/г.

Если смотреть относительно динамики з/п – то, на самом деле, московский метр отошел от минимумов 2022 года и остается примерно в районе средней годовой з/п в Москве за 10.5 лет за квартиру 60 кв.м. (по цене Домклик). Конечно, ставки по ипотеке теперь запретительные (16.8-17.1% годовых) и это может подтолкнуть рынок ниже, но одновременно резко сократилось предложение жилья на вторичном рынке по данным Сбериндекс и резко растет предложение на первичном, где активно закручиваются регуляторные гайки и стимулирующие меры.

( Читать дальше )

Блог им. ugfx |РФ: инфляция немного притормозила, депозиты резко выросли в декабре

- 15 января 2024, 14:22

- |

На прошлой неделе выходил ряд данных по инфляции, денежной массе и кредитам ...

✔️ Инфляция составила в декабре 0.7% м/м и 7.4% г/г – чуть ниже ожиданий за счет нулевого роста цен в последнюю неделю месяца, в начале января (1-9 января) инфляция цены выросли на 0.26%, годовые темпы роста 7.4% г/г. Инфляция за 3 месяца 9.1% (saar), за 6 месяцев 10.6% (saar). Можно осторожно говорить о некоторой стабилизации процесса.

✔️ Повышение ставки и ужесточение регулирования привели к тому, что банки агрессивно повышали ставки, средняя максимальная ставка по данным ЦБ выросла за декабрь с 13.6% до 14.75% (добавьте сюда ФОР и АСВ 1.2 п.п. и получим ~16%), ставки по годовым депозитам по данным FRG доросли до 11.2% (в начале ноября были на 2 п.п. ниже).

Последние данные по денежной массе подтверждают, что это работает:

▶️Cрочные рублевые депозиты компаний и населения в декабре резко выросли ~4.1 трлн руб. (+9.2% м/м), из них на 1.5 трлн руб. (+5.9% м/м) – население, но самое важное, что это не история одного месяца, если сделать поправку на сезонность – то срочные депозиты активно растут 5 месяцев подряд.

( Читать дальше )

Блог им. ugfx |Пара слов про федбюджет РФ

- 09 июня 2023, 09:35

- |

Минфин опубликовал данные по бюджету за май, после чего было много немного оценок вроде дефицита в 7-9 трлн по итогам года.

Доходы за месяц составили 2.04 трлн руб. — это близко к доходам за май прошлого года (+1.3% г/г) и на 11% выше уровня мая 2021 года.

✔️ Нефтегазовые доходы составили 571 млрд руб. – они были ни 34.5% ниже уровня мая 2022 года и на 7.5% ниже уровня мая 2021 года. Эти доходы формировались при средней «бюджетной цене» на нефть в $51.5 за баррель. Учитывая квартальный НДД в июне при такой цене НГ-доходы составят 3.5 трлн руб. на первое полугодие и за второе полугодие они будут не ниже. Т.е. даже по нижней границе мы говорим о НГД >7 трлн руб.

✔️ Ненефтегазовые доходы показывают позитивную динамику, зафиксировав рост до 1.465 трлн руб. (+28.8% к маю 2022 года и 20.5% к маю 2021 года). 2022 год не очень релевантный для сравнения из-за большого количества разных льгот (только налоговый кредит по соцвзносам составлял около 0.8 трлн руб. за 2-3 кварталы). Сравнивая с 2021 годом мы увидим, что текущий темп роста ненефтегазовых доходов в принципе догоняет рост номинального ВВП. Майская динамика как раз указывает на рост ненефтегазовых доходов по итогам года до ~19 трлн руб. Т.е. нижняя граница по доходам на текущий год 26 трлн руб.

( Читать дальше )

Блог им. ugfx |Московский метр остается в стагнации

- 27 апреля 2023, 13:34

- |

Стоимость московского метра по данным индекса Мосбиржи/Домклик с начала года практически не меняется (255.2 тыс.), очевидно рынок встал на паузу. Средняя за 4 недели цена упала на 9.4% г/г в номинальном выражении и 12.1% г/г в реальном выражении. В реальном выражении с поправкой на инфляцию цены на уровнях начала 2021 года, но если считать относительно средней московской з/п – они уже в 2020 году. Правда при ставке по ипотеке без льгот 11-11.5% — вряд ли большой спрос здесь появится.

В марте рынок ипотеки ожил, резко восстановился ипотечный кредит (выдачи составили по данным Frank RG 574 млрд руб.), это скорее отложенный рост после провала в начале года. Ну и, понятно, банки пытаются стимулировать процесс перед ужесточением условий со стороны ЦБ, который пытается как-то ограничить «креативные» практики застройщиков, а те придумывают новые. Ипотечная активность будет достаточно высокой до лета видимо, когда ужесточения вступят в силу. По последним данным Домклик в апреле продолжали расти заявки на кредит по РФ, выдачи кредитов и регистрации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс