Избранное трейдера 0beron4ik

История японского экономического пузыря

- 27 марта 2024, 12:23

- |

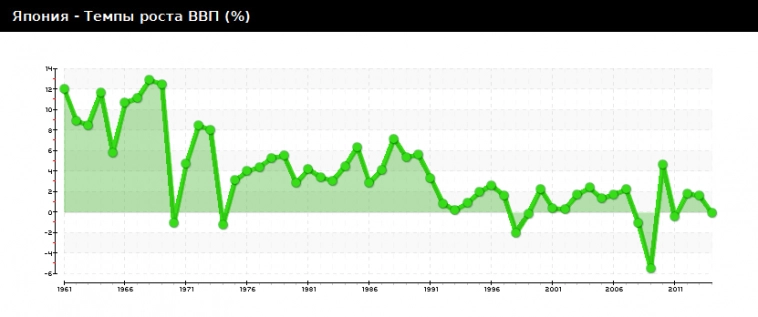

Япония – это страна, которая в течение сорока лет, с 1950 по 1990 год, была самым ярким примером блестящего экономического успеха. Она стала первой страной за пределами европейской цивилизации, которую все без колебаний признавали высокоразвитой; более того, в экономической и технологической сфере она была одним из очевидных мировых лидеров. Стремительный рост японской экономики оставался стабильным и казалось, что скоро внутренний рынок этой страны будет уже не вторым в мире после американского, а первым. Ведь по сравнению с американцами японцы гораздо больше думали о будущем и охотнее отказывались от текущего потребления ради серьёзных выигрышей завтра. К тому же, в Японии были довольно низкие налоги, не слишком расточительные социальные программы и твёрдая валюта.

Но сегодня, Страна восходящего солнца уж не та, что была. Скажем прямо: она переживает самую настоящую экономическую катастрофу, которая длится уже 30 лет. Возьмём, например, японский фондовый индекс Nikkei: в 1989 году он составлял 40000, к 1997 году упал до 18000, в 2001 году колебался в районе 12000, в 2009 году снизился до уровня около 7000 и только к 2021 — поднялся до уровня 30000.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 40 )

"Жулики по определению" - ни больше и ни меньше!

- 19 марта 2024, 20:30

- |

Источник:www.rbc.ru/rbcfreenews/5e6a34e39a7947198d7858b8«В очередной серии интервью с Владимиром Путиным, которую выпустил ТАСС, президент заявил, что у него есть основания воспринимать бизнесменов как «жуликов по определению».

Журналист Андрей Ванденко спросил Путина: «Кажется, что вы воспринимаете бизнесменов как жуликов по определению».

«Под этим есть определенные основания, вы понимаете? Да, я говорю это с придыханием, что называется. Ну какие основания? Во-первых, весь так называемый малый бизнес у нас во все нулевые годы был связан с торговлей. Ну весь практически», — ответил глава государства

Далее журналист переспросил: «То есть, я правильно понял, торгаш — жулик?» «В сознании народа, мы же так говорим. <...>

Знаете, я же тоже часть этого народа», — ответил Путин.»

Если слово трейдер перевести с английского, то по -русски так и будет ТОРГОВЕЦ.

( Читать дальше )

Один из индикаторов идиотизма – крипта

- 19 марта 2024, 16:44

- |

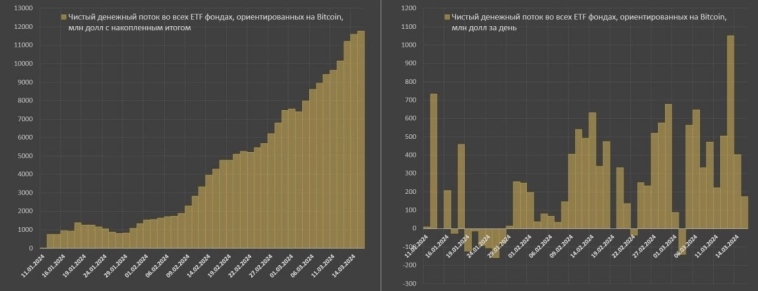

Крипта, имеющая нулевую экономическую ценность, т.к. не способна генерировать денежных потоков так, как это делают экономические субъекты.

Крипта, но не биржи и не финансовые посредники, оперирующие крипто активами. Сейчас криптобиржи скрыты за контуром публичности, но денежные потоки там немыслимые, превосходящие буквально на порядок традиционные биржи.

Оценочный объем выручки всех криптобирж около 50-60 млрд долларов в год с очень высокой маржинальностью. Игнорировать этот сегмент нельзя из-за огромных размеров и влияния.

Сейчас обороты торгов на спот рынке в диапазоне $120-300 млрд, а на рынке деривативов $250-600 млрд в сутки.

Для сравнения, торговый оборот на всех европейских биржах составляет $30-35 млрд, японская биржа – $30-40 млрд, американские биржи – $300-500 млрд.

Крипта достаточно функциональная для обхода санкций, преступной деятельности, отмывания доходов и любых других операций, которые желательно вывести из легального пространства.

Но нет и быть не может в крипте инвестиционной привлекательности, т.к. этот сегмент не формирует экономическую ценность, а чем же он так популярен?

( Читать дальше )

Банки покупают наш рынок.

- 13 марта 2024, 13:38

- |

🔥 Если физики почти перестали заводить деньги в акции, то на чьих же покупках рынок вырос на +7% с начала года и побил хай с начала СВО? Неожиданно, акции покупали банки.

С начала года на Мосбирже:

✍️ Нерезиденты (и их дочерние организации) продали акций на 22 млрд рублей

✍️ Российские институционалы (небанковские финансовые организации и счета ДУ) продали акций на 32 млрд рублей

✍️ Физлица купили акций на 13 млрд рублей (это довольно мало)

✍️ Юрлица купили акций на 4 млрд рублей

✍️ И основными покупателями были банки — они купили акций на 37 млрд рублей!

Банки становятся чистыми покупателями акций два месяца подряд, хотя до этого, с апреля 2022 по декабрь 2023 года банки были чистыми продавцами акций.

Сильные руки берут-слабые продают...

Газром будет 1000

Среднегодовая доходность индекса Мосбиржи и среднегодовые дивиденды за 7 лет и за 20 лет. Инфляция.

- 08 марта 2024, 19:17

- |

Среднегодовые доходности

индекса Мосбиржи и дивиденды за 7 лет и за 20 лет.

Пост со статистикой за 7 лет, судя по количеству лайков, был интересен.

Напоминаю, за 7 лет

Индекс полной доходности Мосбиржи MCFTR

среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

Рост в 1,6 раза, в среднем, рост 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5 ( = 14,6% — 7,1% ).

Посчитал доходность за 20 лет (с 7 марта 2004 по 7 марта 2024).

Среднегодовой рост индекса Мосбиржи 8,88%

Среднегодовой рост индекса полной доходности Мосбиржи = 13,50%, т.е. дивиденды 4,62%

Теперь про инфляцию.

Калькулятор инфляции.

8,12% в среднем в год,

за 20 лет 376,47%

Думаю,

это — официальная инфляция

:)

Перенос убытков и возврат налогов: сроки и правила.

- 04 марта 2024, 13:38

- |

Убытки от биржевых сделок можно учитывать на протяжении следующих 10 лет. А можно брать прибыль отчетного года и уменьшать на убытки 10-летней давности. Налоги можно возвращать за предыдущие 3 года. Часто возникает путаница в этих сроках и понятиях. Рассмотрим, как грамотно применять эти стратегии.

Перенос убытков прошлых лет

Если в прошлом у вас были убытки, вы можете использовать их для снижения прибыли текущего года. Однако есть правило: сальдировать эти убытки можно только в однородных операциях. Например:

— Убытки от сделок с ценными бумагами, обращающимися на организованном рынке ценных бумаг (ОРЦБ), уменьшают прибыль от сделок с ценными бумагами, обращающимися на ОРЦБ.

— Убытки от сделок с ПФИ, обращающимися на ОРЦБ, снижают прибыль от сделок с ПФИ, обращающимися на ОРЦБ.

Предположим, в 2022 году инвестор потерял 150 тыс. рублей от торговли акциями, а в текущем 2023 году заработал на них 500 тыс. рублей. Вместо того чтобы платить налог с полумиллиона он может снизить прибыль на сумму убытка и заплатить налог с 350 тыс. рублей. Так с 65 тыс рублей налог снизится до 45,5 тысяч.

( Читать дальше )

Разбогатеть и оставаться богатым

- 01 марта 2024, 09:17

- |

Джесси Ливермор был величайшим трейдером своего времени — когда он играл на фондовом рынке, большинство людей даже не знало о тикерах и биржевой ленте. В итоге к тридцати годам его капитал превысил немыслимые 100 миллионов долларов!

Обвал рынка в октябре 1929 года сделал Ливермора легендой, а его имя навсегда вошло в историю. Тогда всего за неделю акции рухнули более чем на 30%, в результате чего многие инвесторы лишились всех своих сбережений.

Весь Нью-Йорк был взбудоражен сообщениями о самоубийствах трейдеров, и жена Ливермора так же опасалась самого худшего. Поэтому когда он вернулся домой и застал свою супругу в слезах, то сначала не мог понять, что же ее так расстроило.

Когда же Джесси узнал о ее страхах, то рассмеялся и поспешил ее успокоить: «У меня только что был лучший торговый день в моей жизни — мы сказочно богаты и можем делать все, что захотим!»

Всего за один день он увеличил свой капитал со 100 миллионов до 3 миллиардов долларов — «Великий медведь» сделал ставку на падение рынка и стал одним из богатейших людей в мире.

( Читать дальше )

О рождении и коллапсе величайшего пузыря в истории человечества.

- 28 февраля 2024, 15:20

- |

Событие крайне редкое, историческое. Если вести учет с 1875 года, за 150 лет было зафиксировано только два пузыря по данным объективного контроля – пузырь 1929 и 2000, а сейчас формируется третий, который по совокупности факторов превосходит все то, что было раньше.

Вот ключевые факты о рынке согласно собственным расчетам:

▪️За 4 месяца к 27 февраля 2024 был сформирован аналогичный прирост капитализации (около 10.5 трлн), как в активной фазе пузыря доткомов более, чем за 5 лет с января 1995 по март 2000, однако, с учетом инфляции в 1.8 раза меньше по объему, но не по скорости – сейчас 4 месяца, тогда более 5 лет.

▪️Никогда в истории торгов рынок не рос более, чем на 23.8% (текущий случай) в период с 27 октября предыдущего года по 27 февраля отчетного года, а наилучший результат был 24.6% к 23 февраля. Максимальная производительность с учетом сезонности была в 1998–20%, 1991–20.9%, 1987–20.2%, 1986–21.1%, 1963–21.6%.

( Читать дальше )

Будет ли пенсия у родившихся в восьмидесятых?

- 14 февраля 2024, 17:02

- |

Сразу прошу прощения за огромное полотно текста и расчетов. Но тема сложная и важная, так что по-другому никак. Для ленивых я специально сделал выжимку в самом конце поста, уместив весь смысл в 6 предложений.

1). Текущее положение дел

За основу для данной публикации взяты цифры по состоянию на 01.01.2023. Все ссылки есть в конце поста, здесь и далее использованы официальные источники. Конечно, данные годовалой давности могут показаться устаревшими, но статистика за полный 2023 год выйдет ближе к лету 2024, а важные для нас метрики не меняются очень быстро. Можно предположить, что актуальные данные не будут отличаться более чем на 1-1,5%.Взносы в Социальный фонд России

Если говорить о стандартном тарифе, то взносы в СФР сегодня составляют 30% от дохода работника. Совсем недавно фонды пенсионного и социального страхования объединили, но ставка (ранее разделявшаяся на три составляющие: пенсия, соцстрах, медстрах) не изменилась. Такая базовая ставка действует для доходов, составляющих в сумме 1,917 млн рублей в год на каждого работника. Со всего, что выше взносы взимаются по пониженной ставке — 15,1%.

( Читать дальше )

Комиссии Мосбиржи на фондовом рынке 2024 – просто и понятно (с примерами)

- 14 февраля 2024, 12:34

- |

Все основные комиссии в одной удобной и компактной подборке.

Понадобилось тут мне быстро подверить точную сумму тарифов по одной сделке. Брокерские комиссии я давно запомнил, а вот с биржевыми иногда путаюсь, тем более что в конце 2022 года Мосбиржа внесла ряд существенных изменений в свои тарифы.

На сайте Мосбиржи вкладку с нужными комиссиями надо ещё сильно постараться найти, а когда найдешь – можно немножко очуметь от количества таблиц, режимов торгов и формул. Решил написать свою собственную шпаргалку. Пока писал, заодно ещё раз сам во всём разобрался. Может, кому-то будет полезно. Пользуйтесь :)

Самые важные биржевые новости, обзоры эмитентов, акций, облигаций и ещё масса полезного — в моем телеграм-канале.

ТАРИФЫ ПО СДЕЛКАМ С АКЦИЯМИ

(Акции, депозитарные расписки на акции, инвестиционные паи, паи биржевых фондов и иностранных ETF)

Основной торговый период (после аукциона открытия и до аукциона закрытия)

Если вы покупаете/продаёте актив по РЫНОЧНОЙ цене (вы – тейкер):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал