Избранное трейдера 2mkpsi

ETF

- 16 октября 2020, 17:02

- |

Выбор дивидендных ETF велик, вот лишь некоторые из наиболее крупных фондов

15 крупнейших ETF дивидендных акций

| ТИКЕР | НАЗВАНИЕ ETF | ОБЪЕМ АКТИВОВ (МЛН.$) | ГОД ЗАПУСКА | КОМИССИЯ | ЧАСТОТА ДИВ. ВЫПЛАТ | ГОДОВАЯ ДИВ. ДОХОДНОСТЬ |

|---|---|---|---|---|---|---|

| VYM | Vanguard High Dividend Yield ETF | 22 725 | 2006 | 0.06% | Квартал | 3.10% |

| SDY | SPDR S&P Dividend ETF | 18 087 | 2005 | 0.35% | Квартал | 2.48% |

| DVY | iShares Select Dividend ETF | 17 156 | 2003 | 0.39% | Квартал | 3.25% |

| SCHD | Schwab US Dividend Equity ETF | 8 835 | 2011 | 0.07% | Квартал | 2.78% |

( Читать дальше )

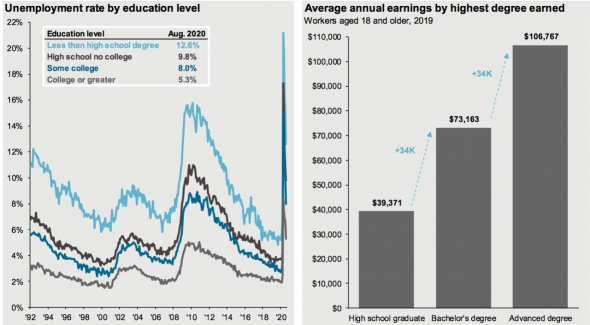

Влияния образования на доходы и устойчивость карьеры

- 07 октября 2020, 11:42

- |

Вышел очередной квартальный отчет по рынкам от JP Morgan Asset Management. Настоятельно рекомендуется для ознакомления всем, кто интересуется глобальными тенденциями, классами и распределением активов. Благо, отчет бесплатный и состоит, в основном, из графиков, поэтому не требует умения хорошо читать по-английски.

С графиками и статистикой непосредственно по рынкам, корреляциям, текущим оценкам и т.д., кому надо, ознакомятся самостоятельно. А я решил отметить два графика, касающихся влияния образования на доходы и устойчивость карьеры.

Лично я давно считаю, что те, кто настойчиво пытается доказать молодому поколению, что образование получать необязательно, преследуют свои корыстные цели (хотя, возможно, есть и те, кто просто заблуждается). Особенно раздражает, когда эту лапшу вешает создатель какого-нибудь выстрелившего приложения для айфона, которое сделало его богатым. Одного из миллиона таких же, бросивших учиться после школы или посреди универа.

Как показывает статистика, образование (нормальное, университетское на уровне магистра) не только приятно, но и полезно: безработица в разы меньше, а доходы в разы больше. Тут, правда, нужно оговориться, что одной только галочки о наличии образования маловато, нужно его реально получать. Это требует усилий, к которым не все готовы, но это уже вопрос личного выбора.

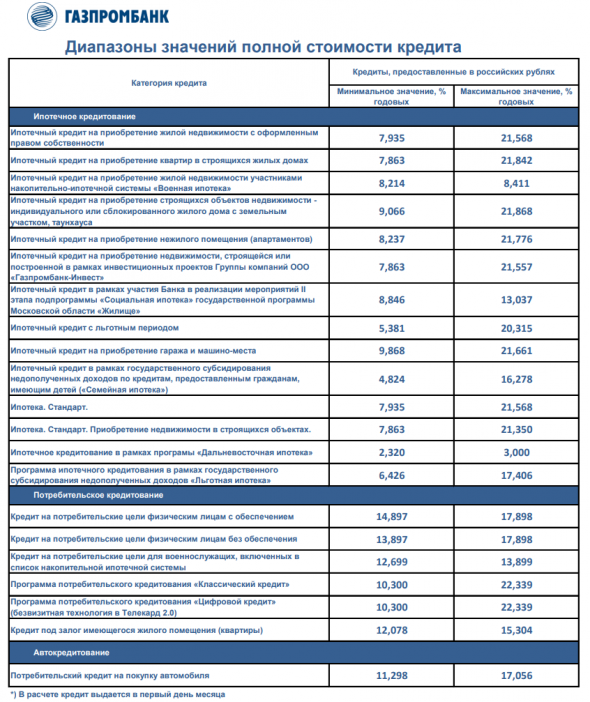

Бэнкинг по-русски: Полная стоимость кредита. Ликбез.

- 19 сентября 2020, 12:07

- |

Закон «О потребительском кредите (займе)» требует от банка указывать полную стоимость кредита и порядок ее расчета в договоре. Также банк обязан сообщать клиенту примерные диапазоны ПСК.

При оформлении кредита обращайте внимание на его полную стоимость.

Учтите, что кроме процентной ставки, на нее влияет много различных параметров.

Иногда у кредита с низким процентом ПСК может быть больше, чем у кредита с большой ставкой – например, из-за страховки.

Если хорошо поискать по сайту, то практически у каждого банка вы найдете эти цифры для всех кредитных продуктов,

( Читать дальше )

О России - Прибалтике - И шоппинге

- 18 сентября 2020, 21:40

- |

Подписан 30 августа (10 сентября) 1721.

По договору Шведы уступили во вечное владение России:

- • Эстляндию (Эстония) с Ревелем (Таллин),

- • Лифляндию с Ригой (Латвия),

- • часть Карелии, расположенной к северу от Ладожского озера, с Выборгом,

- • Ингерманландия от Ладоги до Нарвы,

Размер выкупа составлял 2 миллиона талеров (ефимков).

(Ежегодный бюджет России в те годы составлял порядка 4—5 миллионов рублей (или ефимков)).

Пол Бюджета !!!

Деньги были выплачены сполна, о чём в феврале 1727 года новый шведский король Фредерик I передал русскому послу в Стокгольме князю Василию Долгорукову квитанцию.

В Санкт-Петербурге в Летнем саду в 1726 году была установлена беломраморная скульптурная группа «Мир и Победа. Ништадтский мир».

Дивиденды российских компаний - У каких акций самые высокие дивиденды

- 18 сентября 2020, 10:28

- |

Думаю, любому в даже еще совсем зеленому и неопытному инвестору очевидна эффективность долгосрочного инвестирования в дивидендные истории.

Сравнивая Индекс ММВБ с тем же Индексом ММВБ только учитывающим полную доходность акций(доход от увеличения стоимости акций и дивиденды), мы наблюдаем почти двукратное преимущества индекса полной доходности, а значит и дивидендной стратегии. В рамках данной статьи я сделал подборку лучших российских компаний по акциям которых выплачиваются дивиденды. У каких акций самые высокие дивиденды? А у каких самые стабильные? А есть ли дивидендные аристократы? А какие акции в итоге купить? Ответы на эти и многие другие вопросы, вы найдете ниже.

Полная версия статьи тут: https://prostguide.ru/investicii/119-po-kakim-akcijam-samye-bolshie-dividendy-top-10-rossijskih-dividendnyh-akcij.html

( Читать дальше )

"cui prodest" («кому выгодно»)

- 16 сентября 2020, 13:46

- |

Веселье пришло, откуда не ждали. С утра нас «обрадовали» инициативой Минфина о повышении налога на добычу полезных ископаемых с 2021 года. Список «потенциально пострадавших» можете сами посмотреть в статье Коммерсанта.

Почему «потенциально»? Откатываемся на два года назад.

В августе 2018 прошла так называемая «инициатива» Белоусова (того самого, ныне вице-премьера) с призывом «отнять и поделить», причем задним числом. Понятно, что спустили эту историю на тормозах, но я, являясь убежденным сторонником Рудольфа Сикорски, не поленился навести справки. Мне очень не понравилось совпадение по времени с «драконовским законопроектом», внесенным в Конгресс США. Выяснилось, что летом 2018 готовилась масса предложений по финансированию выполнения майских указов Президента. И вот это конкретное предложение было «вынесено на публику» и пару недель перетиралось нашими СМИ.

Возвращаемся в настоящее время.

Считаю, что сейчас аналогичная ситуация. Масса чиновников, стремящаяся заработать себе «плюсиков в карму» в поисках источников наполнения бюджета, порождает массу подобных «инициатив». Закончится скорее всего ничем. Репутационные потери от претворения в жизнь подобных историй намного превысят те слезы, которые удастся в итоге собрать (понимая количество и уровень лоббистов у наших металлургов). Странно, что эта статья возникла накануне заседаний ФРС и нашего ЦБ. Однако, если у вас паранойя — не значит, что за вами не следят.

Что касается «падения на второе дно», которого ждут еще с конца марта. Падать по-взрослому мы будем не тогда, когда все этого ждут, а тогда, когда все успокоятся и расслабятся.

Бычья ловушка – не то, о чем стоит беспокоиться

- 13 сентября 2020, 01:39

- |

Представьте, что Вы тестируетесь на коронавирус. Хотя нет, так не интересно.

Представьте, что Вы проходили мед. осмотр, сдавали анализы, и у Вас один из тестов обнаружил очень редкое заболевание, которое встречается только у 1% людей, и которое смертельно по истечении нескольких месяцев. Тест в 90% случаев определяет больного, и лишь в 3% дает положительный результат здоровому. Похоже, что всё, можно бросать работу и идти во все тяжкие. Но Вы рано расслабились.

Какова реальная вероятность оказаться больным, 90%? А может, 100%-3%=97%? Давайте посмотрим.

Возьмите 1000 человек, у 1% данное заболевание. Это 10 человек. При этом тест дает результат 90% при тестировании больного. Это значит, что из этих 10 только 9 получили положительный тест. Однако тест также дает 3% ложноположительных результатов для здоровых людей, а это 990*3%=30 человек. Получается, что из 1000 человек 9+30=39 получат также положительный результат теста. При этом больных всего 10 человек. Вероятность того, что кто-то из положительно протестированных реально болеет, равна 9/39=23% (9- это те, кто реально болел и получил положительный тест, а 39 – это все те, кто в принципе получил положительный тест). Эта вероятность существенно меньше и 97%, и 90%, о которых Вы, скорее всего, сразу подумали.

( Читать дальше )

Тинькофф, что ты делаешь ? Прекрати ! Разбор всепогодного фонда (TEUR).

- 12 сентября 2020, 10:47

- |

Сегодня мы рассмотрим «Вечный портфель» в EUR от УК Тинькофф Капитал (TEUR).

Биржевой фонд в евро основан на стратегии «Вечный портфель» Tinkoff All-Weather Index (EUR) — что это за стратегия ни Тинькофф ни Мосбиржа до сих пор не раскрыли, попробуем сами это понять. Главная идея фонда — не пытаться предугадать экономический цикл, а тупо инвестировать в акции, облигации, золото и деньги в равных долях. Да, Тинькофф собирается инвестировать в деньги и да, в равных долях, так у них на сайте написано.

Я сам некоторое время сидел в трёх тинькоффских фондах, купил рублёвый, евровый и долларовый равными долями на ИИС, потом словил с ними ралли в золоте и вышел, т.к. в каждом из фондов было уже по 30-33% золота и они продолжали его туда докупать, полез изучать сделки, чтобы понять зачем им столько золота и увидел то, что вы увидите далее в этой статье.

Сразу скажу, что я не нашёл нигде в документах упоминания, что фонды должны инвестировать исключительно в ETF, но в различных статьях(на которые ссылается сам Тинькофф) есть такие слова: «Кроме того, два фонда, которые инвестируют исключительно в иностранные ETF («Тинькофф — Стратегия вечного портфеля USD», «Тинькофф — Стратегия вечного портфеля EUR»), вкладывают не в один-два фонда, а в целый набор ETF: у первого фонда в портфеле пять ETF, а фонда в евро — четыре. При этом все ETF вкладывают деньги в различные активы: в акции, облигации и золото. Такая структура вложений, полагают в компании, поможет «получать прибыль в любых условиях: при росте, стагнации или спаде экономики».»

Сейчас мы с вами залезем Тинькоффу в самые гланды и пошуруем там грязными ручёнками. Вся информация, которая идёт далее, доступна на сайте Tinkoff.ru & Tinkoffcapital.ru.

До 05 июня 2020 происходит скучная дисциплинированная покупка в фонд 4-х ETF, как и было обещано (на словах):

Покупают:

iShares EUR Govt Bond 10-15yr UCITS ETF — длинные государственные бонды

Vanguard FTSE Europe ETF — индекс на развитую европу

iShares € Ultrashort Bond UCITS ETF EUR (Dist) — корпоративные бонды сроком, в основном, до 1 года и рейтинга A & BBB

iShares Gold Trust — золото

( Читать дальше )

На пенсию в 35 лет раньше меня! Опыт Александра Бабинцева

- 08 сентября 2020, 12:41

- |

Всем привет. Продолжаю публиковать интервью с ранними пенсионерами. Их истории удивительны. Побеседовал с Александром Бабинцевым. Саша — самый позитивный инвестор из тех, кого я встречал.

Форматирование текста, стиль, орфография и пунктуация гостя сохранены. Я немного выделил самые интересные мысли.

В каком году вы стали ранним пенсионером? Что этому предшествовало? В какой момент вы решились?

Вообще, по плану я должен был стать самостоятельным пенсионером в 2020 году. Но все случилось раньше и меня вышибло на самостоятельную пенсию в 2015 в возрасте 35 лет.

Видимо я не совсем точно сформулировал свой запрос у Вселенной, поэтому получил финансовую независимость в отрыве от семьи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал