Избранное трейдера Пономарева Марина

Заинтересовавшимся, но еще не вляпавшимся – краткий ликбез про трейдинг.

- 08 января 2021, 18:06

- |

Предисловие

Пишу, в первую очередь, для своей дочери, которая увидела предложение от Сбера в мобильном приложении Сбера по покупке акций Сбера и рекламное обещание заработка на этом, и задала мне простой вопрос – «почему бы не купить и не заработать?». Поэтому, когда будете комментировать, пожалуйста, учтите, что это будет читать молодая девушка, которая ничего не знает о трейдинге и инвестициях. Также данный пост будет полезен всем тем, кто просто интересуется, но ничего еще не знает про реалии трейдинга.

Я не буду касаться экзотических видов торговли и инструментов (алго- и высокочастотный роботрейдинг, опционы, депозитарные расписки, арбитраж и др.), а лишь классические виды торговли и инструменты. Это не учебное пособие и не советы про трейдинг, а просто краткий ликбез для общего понимания.

Сразу отмечу мою личную позицию – я настоятельно никому не рекомендую связываться с любой разновидностью трейдинга без фундаментальной подготовки. Даже простое инвестиционное «купить и держать» требует некой базовой подготовки инвестора к реалиям, и далеко не каждый образованный финансовый консультант способен обеспечить безопасность и эффективность инвестирования своего клиента.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 11 )

Заработал слишком много. Тактика борьбы.

- 06 января 2021, 12:21

- |

Мой брокер заработал на моих маржинальных операциях на Мосбирже слишком много по моему мнению. У нас несколько счетов в семье, в том числе два ИИСа 2го типа и один брокерский, куда утрамбовываются суммы свыше лимитов в 1 млн рублей в год по другим счетам. Все операции по ребалансировкам производятся на ИИСах, на брокерском только покупки с целью получения льготы по НДФЛ от удержания бумаг свыше 3х лет. Таким образом, государство от нас получает только НДФЛ с дивидендов.

На одном из ИИСов подключена маржинальная торговля (плечи), ставка в Сбере по маржинальной торговле в 2020 году составляла 17% годовых, ключевая ставка ЦБ РФ была в диапазоне 6.25-4.25%. Плечи в умелых руках — это хороший инструмент, а в неумелых – дорога к обнулению или потере существенной части счета. Дело каждого по их применению, конечно, и по психотипу инвестора и по опыту на рынке зависит. Короче, посчитал я сумму, уплаченную за использование заемных средств по счету и пришел к выводу, что нужно снижать издержки по этой статье. Сделал следующее: в Сбербанк онлайн зашел в управление счетами и подключил Срочный рынок на этот счет ИИС, через день пришла смска – подключен.

( Читать дальше )

ДТС №3: Как заработать на дивидендах Магнита 05.01.2021

- 06 января 2021, 09:54

- |

ДТС №3: Как заработать на дивидендах Магнита 05.01.2021

Введение

05.01.2021 последний день с дивидендами торговались акции Магнита (MGNT). Уже в среду 06.01.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Как меньше заплатить налогов с инвестиций.

- 09 декабря 2020, 23:06

- |

5 пунктов:

1. Зафиксировать убыточные позиции перед новым годом, чтобы уменьшить прибыль, с которой нужно заплатить 13% налог (а скоро и 15%). Прибыль за этот год мы должны будем заплатить до 30 апреля.

2. Фиксируют убыточные обычно в начале декабря из-за новогоднего ралли. В декабре статистически рынок растет очень хорошо, поэтому лучше продать перед этим ростом — убыток будет больше.

3. После продажи убыточной позиции ее сразу же можно купить, если вы не хотите расставаться с активом. У нас законодательство только в зачаточном уровне и за это не накажут, а в США такую сделку могут признать ничтожной, так как понятно, что вы таким образом занижаете налогооблагаемую базу, и с ваc налоги возьмут по полной.

4. Если инвестиции в долларах, то нужно учитывать курсовую разницу. Если у вас убыток по акции, к примеру, -15% за этот год, то ее, конечно, закрывать не стоит. Я напомню, что курс доллара в январе был 61 рубль, а это значит, что доллар вырос на 20+%. Поэтому в рублях такая сделка будет прибыльна и нет смысле ее фиксировать.

( Читать дальше )

Деньги от государства в 2021 году

- 09 декабря 2020, 19:50

- |

Привет всем! 52 000 от государства – неплохо звучит, не правда ли?

Близится конец года, скоро будет пора подводить итоги, а также планировать следующий. Сегодня о том, что нужно успеть сделать уже сейчас, чтобы в следующем году все было в шоколаде.

Традиционно к концу года многим, кто работает, выплачиваются годовые премии. Кто инвестирует, приходят купоны по облигациям. В общем, становится примерно понятно, какие финансовые результаты получились за год.

Весь этот годовой финансовый результат может послужить источником дополнительной выплаты от государства в следующем году, а точнее возврата налогов, уплаченных с доходов в 2020 году. Поэтому любому инвестирующему человеку в конце года важно сопоставить свои доходы, облагаемые 13%-ым НДФЛ и внесенные в течение года средства на ИИС типа А с той целью, чтобы вернуть уплаченный налог.

Если у вас до сих пор не открыт ИИС типа А, то желательно это сделать, т.к. с его помощью можно получать до 52 000 рублей в год от внесенных на ИИС средств при условии, что вы официально работаете и получаете белую зарплату. Условие одно – не закрывать и не выводить деньги с ИИС в течение 3-х лет.

Поэтому если открыть ИИС сейчас, пополнить его на 400 тыс. руб., то уже весной можно будет получить 13% от внесенных 400 тыс. руб., а это как раз те самые 52 тыс. руб. Далее можно реинвестировать эти деньги, например, в облигации. Таким образом, получать доходность от облигаций + 13% от внесенных на ИИС средств. И все это почти без риска, если покупать надежные облигации.

У меня уже давно открыт ИИС, даже два. Второй – на родственника, поэтому я возвращаю 13% от 800 тыс. руб., внесенных на два ИИС, т.е. 104 тыс. руб. И, конечно, все эти средства направляются на дальнейшие инвестиции.

Поэтому в конце года у меня такой план действий:

1. Получить справки 2-НДФЛ с места работы, чтобы узнать, сколько заработано по итогам года. В этих справках не будет декабря, поэтому за декабрь можно прикинуть самому.

2. В

( Читать дальше )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

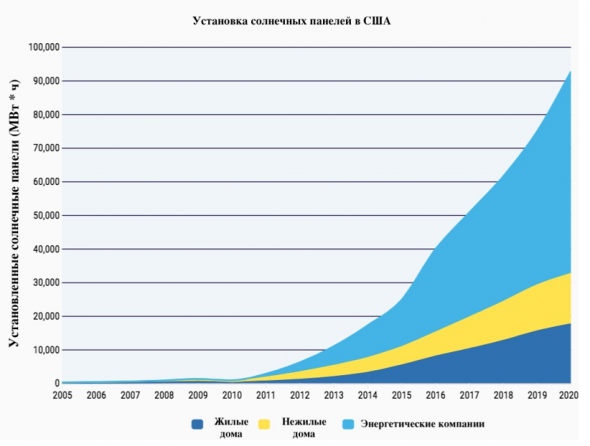

Солнечная энергетика: перспективы

- 16 ноября 2020, 13:23

- |

Кроме того, мы нашли основные компании-бенефициары, которые выиграют от роста рынка солнечной энергетики. Энергетические компании создадут дополнительный спрос на солнечные панели, что многократно увеличит продажи их производителей. Сгенерированная с помощью солнечных панелей энергия потребует роста числа батарей для её хранения, который также положительно скажется на производителях. А изготовители батарей будут закупать всё больше сырья для производства, стимулируя его добычу (в первую очередь лития) и, следовательно, продажи добывающих компаний.

Снижение цен на солнечные панели увеличивает популярность солнечной энергетики

( Читать дальше )

W-8BEN Сбербанк. Инструкция

- 24 октября 2020, 20:14

- |

Наконец-то я успешно зарегистрировал форму W-8BEN в Сбербанке, для истории решил написать, как это было, может кому-то это актуально.

1. Нужно проверить, заполнен ли ИНН, если нет, то указать его.

Для этого открываем Сбербанк Онлайн, переходим в раздел брокерский счетов и нажимаем ссылку «Управление счетами».

( Читать дальше )

Какой размер вычета по ИИС, если зарплата маленькая или серая?

- 20 октября 2020, 13:51

- |

Если вам с первого раза непонятно, как работает Индивидуальный инвестиционный счет (ИИС), ничего страшного. Я в первый год тоже долго сидел за расчетами.

Сегодня хотел бы сэкономить немного вашего времени и показать, на какой вычет можно рассчитывать в зависимости от размера зарплаты и внесенных денег.

Говорить будем про вычет типа А. Это налоговый вычет на взносы (13%). Можно получать ежегодно до 52 тысяч рублей.

Это максимальная сумма вычета, и чтобы ее получить, нужно соблюсти два условия:

- Завести на счет минимум 400 000 рублей за год.

- Иметь официальную «белую» зарплату минимум 33 333 рублей (до вычета налога), то есть на руки 29 000 рублей. Почему такой размер? Просто с этой зарплаты вы выплатите за год 52 000 налога, который как раз и можно полностью вернуть с помощью вычета.

Правда, как с такой зарплатой отложить на ИИС 400 000 — отдельный вопрос. Оставим его за скобками.

Если официальная зарплата выше, то у вас тем более получится сделать вычет на максимальную сумму в 52 000 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал